中心化托管解决方案并不是非常安全,没有什么是“大而不到”的。

撰写:Surf

编译:深潮 TechFlow

“银行对以法币支持的稳定币构成风险”,这是否标志着去中心化稳定币叙事的开端?加密分析师 Surf 在这里对稳定币和 Liquity Protocol 的$LUSD 进行了深入分析。

稳定币简要介绍

稳定币是旨在保持稳定价值的加密货币,通常与像美元这样的法定货币或黄金这样的商品挂钩。这种稳定性使它们在交易和储值方面非常有用。稳定币可以分为四个主要类别:

-

以法定货币支持的稳定币(例如 USDC、USDT、USDP)

-

以加密货币支持的稳定币(例如 LUSD、SUSD)

-

以商品支持的稳定币(例如 PAXG、XAUT)

-

算法稳定币(例如 FRAX)

本文将重点介绍以法币和加密货币支持的稳定币。

以法币支持的稳定币通常被认为是中心化稳定币,因为它们由传统资产(如美元)支持,这些资产由中心化发行者或托管人持有。USDC 就是一个例子。

其储备金(324 亿美元)由 BNY Mellon 托管,并由 BlackRock 管理。

现金储备金存放在 BNY Mellon(54 亿美元)、SVB(33 亿美元)、Signature Bank(用于铸造/赎回)和 Customers Bank(10 亿美元)。

以加密货币支持的稳定币大多数是去中心化的,因为它们是由在区块链上运行且不受中心化实体控制的去中心化协议发行和维护的。Liquity 的 LUSD 就是这样的一个例子,我将详细介绍它。

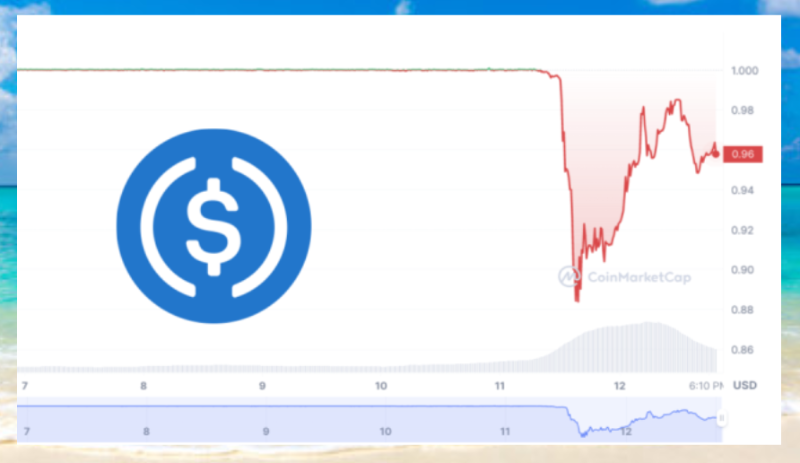

简单介绍 USDC 事件

SVB 宣布出售亏损债券,实现了约 20 亿美元的亏损,并随后宣布努力筹集资金,导致了银行挤兑。

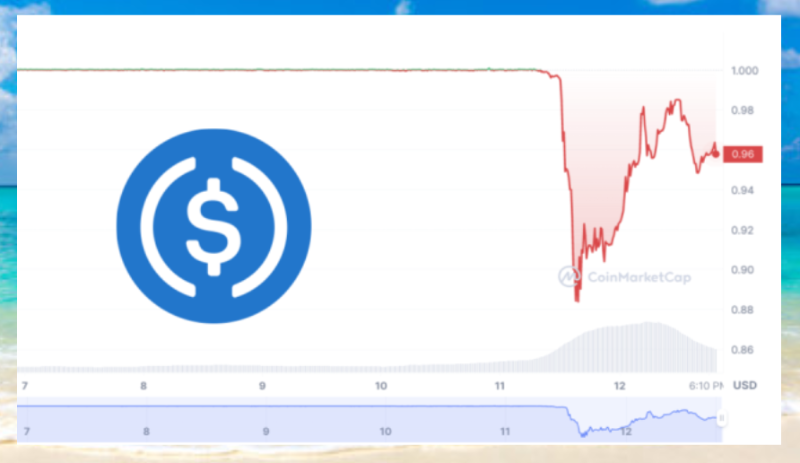

不幸的是,Circle 对 SVB 有 33 亿美元的风险敞口。

在周末,关于 USDC 崩溃的 FUD(恐惧、不确定性和怀疑)迅速传播。但这种情况不太可能发生。

3 月 12 日,尽管 FDIC 的保险上限为 25 万美元,但保证了 SVB 存款人在周一可以访问其所有资金。

尽管 USDC 在周一恢复了其锚定,但由于赎回,其流通供应量已经下降了 30 亿美元以上,与上周相比。

USDC 的脱钩也影响了其他一些稳定币:

USDC 的脱钩指出了中央托管方的交易对手风险,以及中央化抵押品对去中心化稳定币的风险。DAI、FRAX、MIM 因 USDC 而脱钩。现在一个新的叙事正在形成——去中心化抵押品的去中心化稳定币。

Liquity 介绍

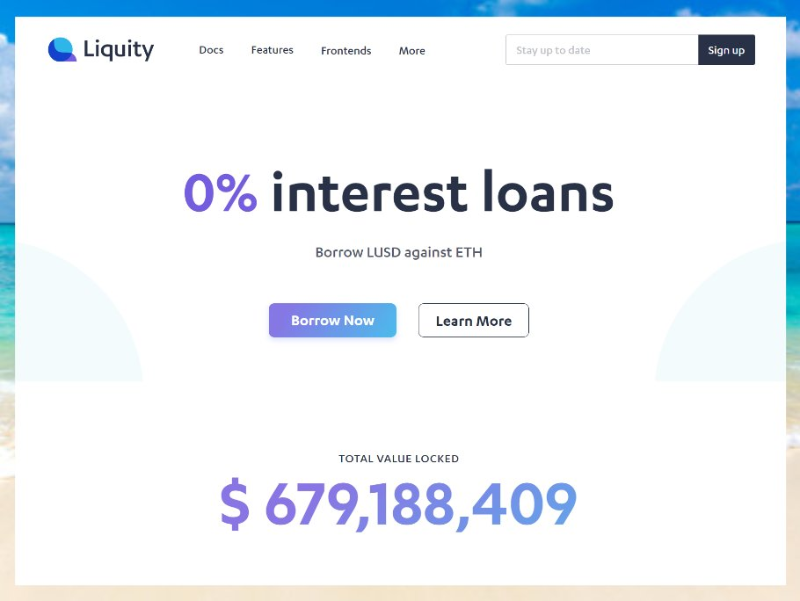

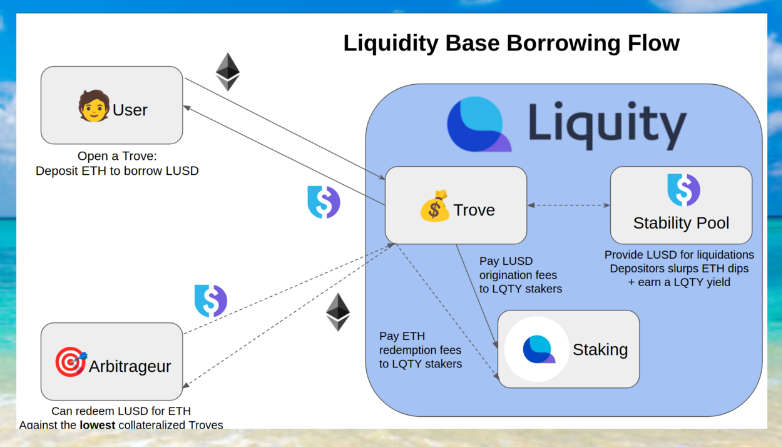

Liquity 是一个成立于 2020 年的去中心化借贷协议,它允许用户免息地以 ETH 抵押品来借取$LUSD。

Liquity 获得了备受信任的投资者和合作伙伴的支持,如 Polychain Capital、Pantera Capital、1kx、Tomahawk VC、Robot Ventures 等等。

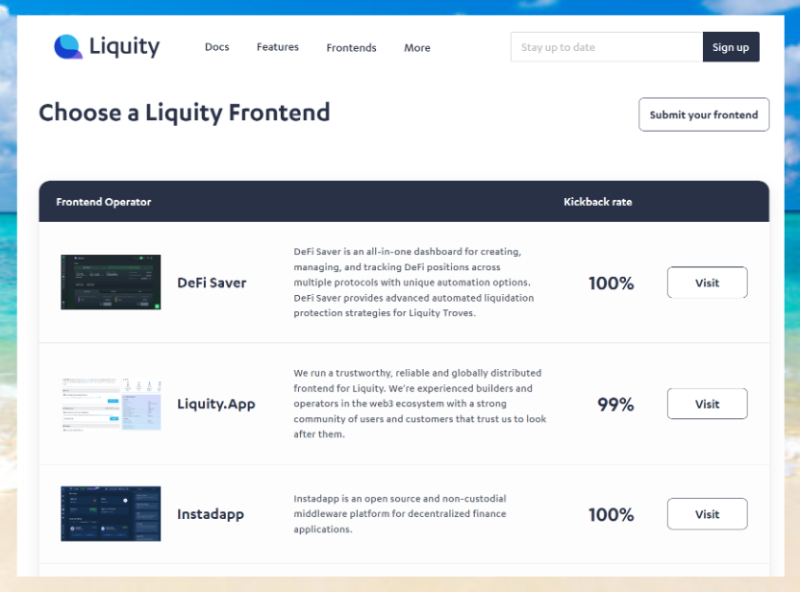

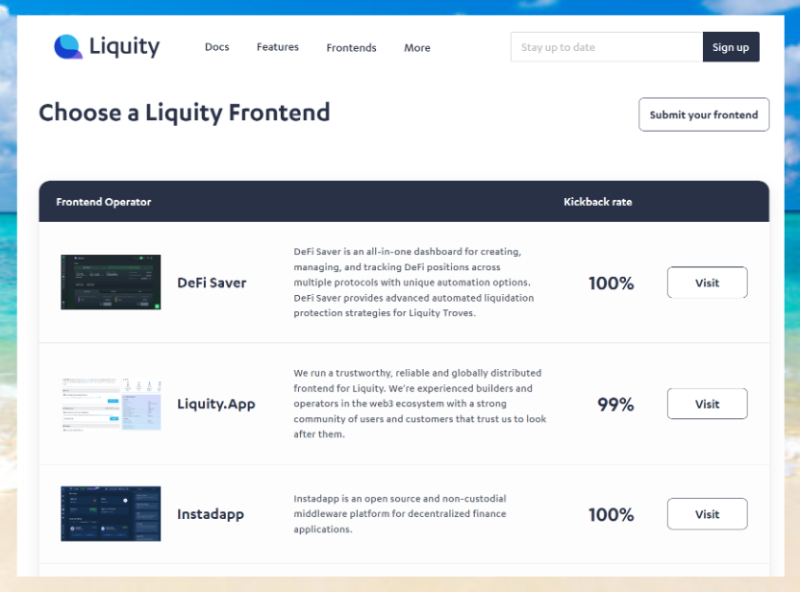

Liquity 是无治理的,以确保协议保持完全去中心化。Liquity 的前端通过几乎“外包”给第三方,并创建一个完全分布式的生态系统而完全去中心化。

他们目前有 15 个以上的前端。

前端运营商通过获得其用户生成的 $LQTY 代币的份额来获得奖励。

“回扣率”是前端运营商选择与使用其前端的稳定池存款人分享的 $LQTY 奖励的百分比。

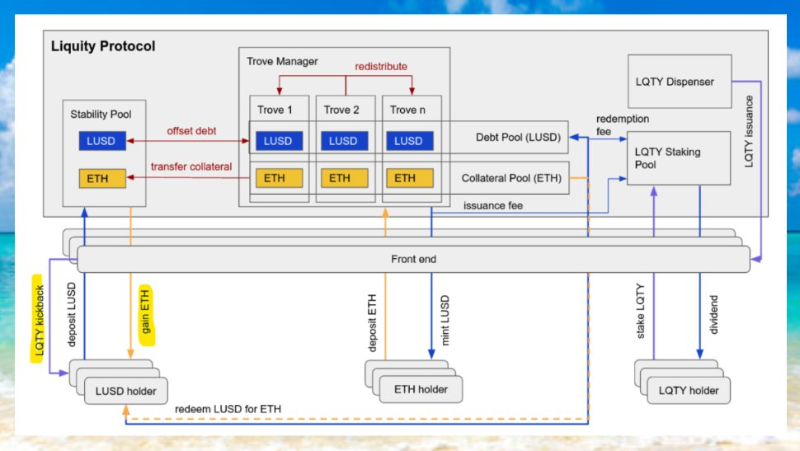

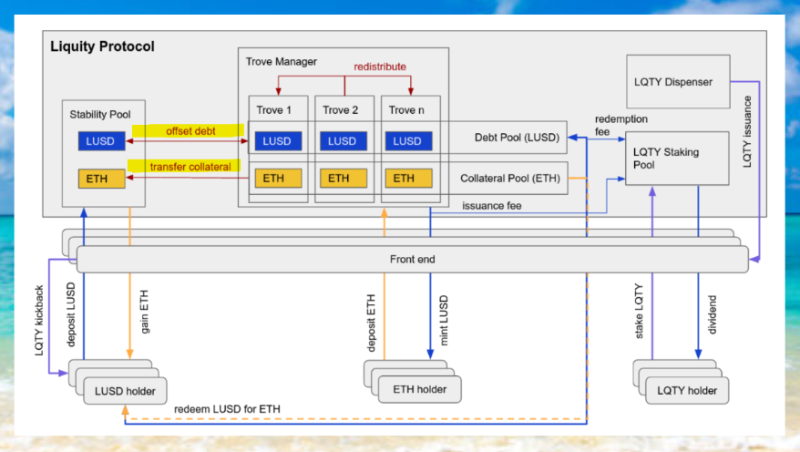

Liquity 机制

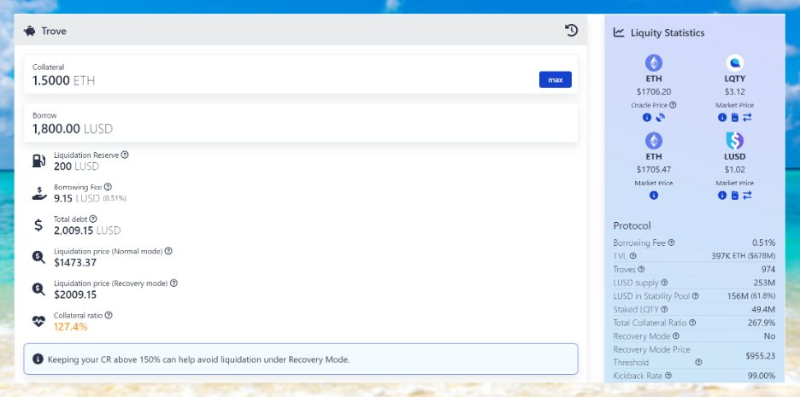

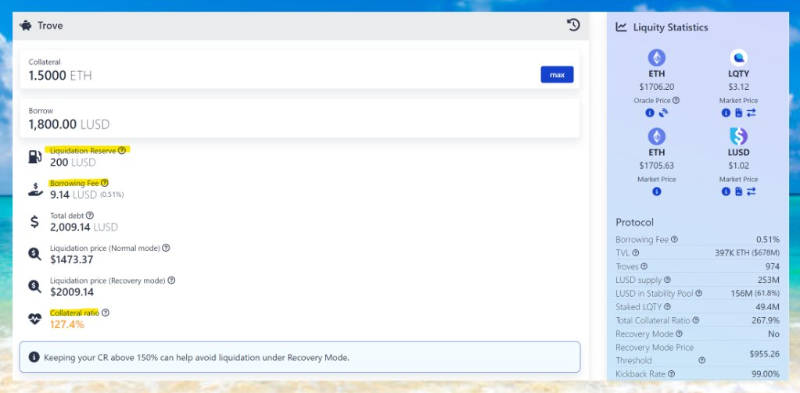

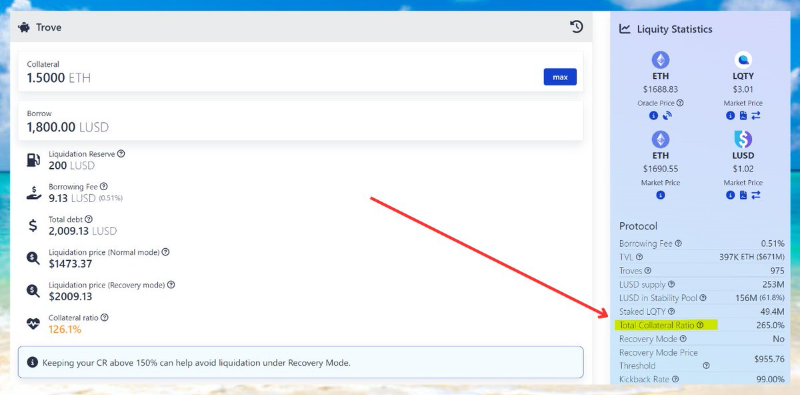

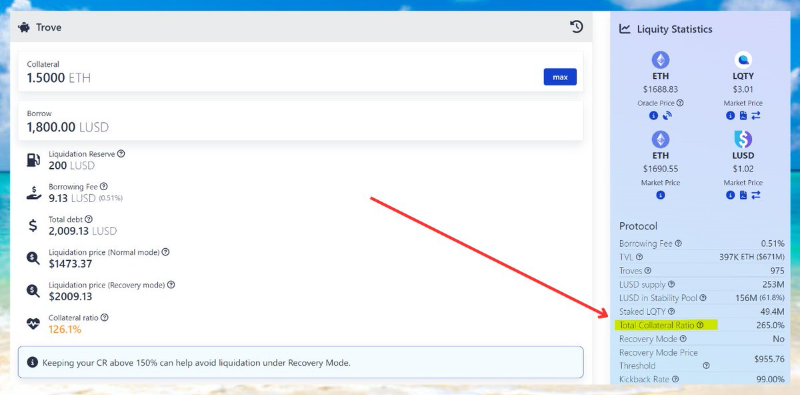

I. Troves

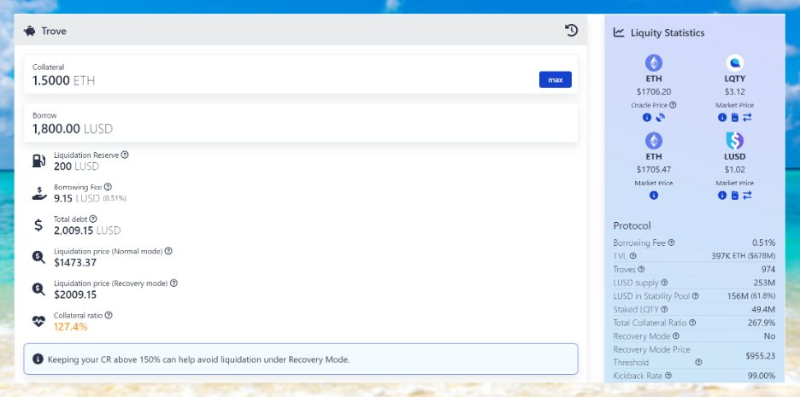

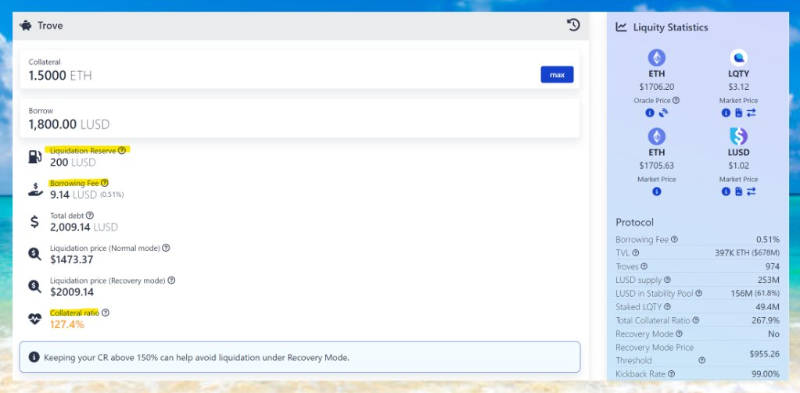

Troves 类似于 MakerDAO 的保险库,允许用户获取和管理他们的贷款。

您的以太坊地址将链接到一个 Troves(每个地址一个 Troves),其中包含两个余额:以 ETH 计价的资产余额和以 LUSD 计价的债务余额。

如果 ETH 价格上涨,你的质押率会降低,因为你的抵押品价值相对于你的欠债价值会减少。相反,如果 ETH 价格下跌,你的质押率会提高,因为你的抵押品价值相对于你的欠债价值会增加。

如果你的质押率低于系统要求的最低质押率,你的 Trove 将会被清算。在清算过程中,系统会出售你的 ETH 以还清你的 LUSD 欠款,并且会向你收取清算惩罚金。

一些需要注意的细节:

-

最小抵押率为 110%(恢复模式下为 150%)

-

根据需求,收取 0.5% - 5%的借款费用

-

存在一个 200 美元的清算准备金(类似于押金)

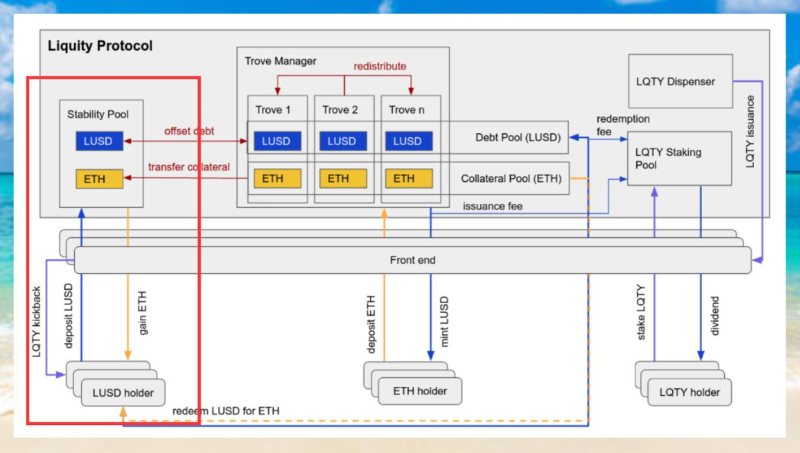

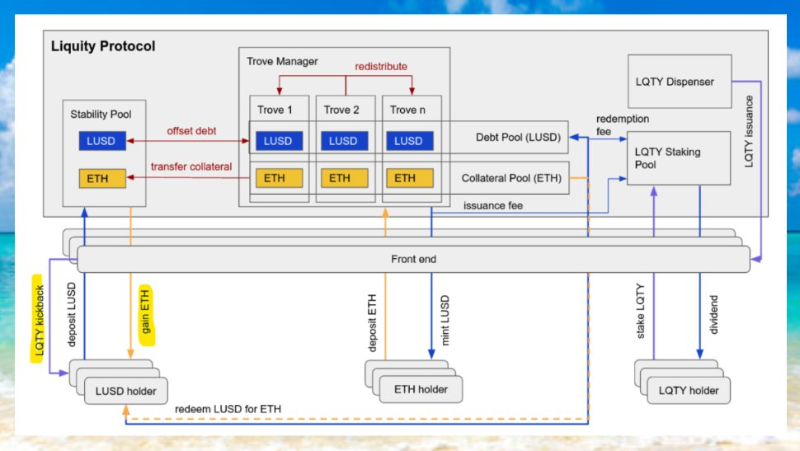

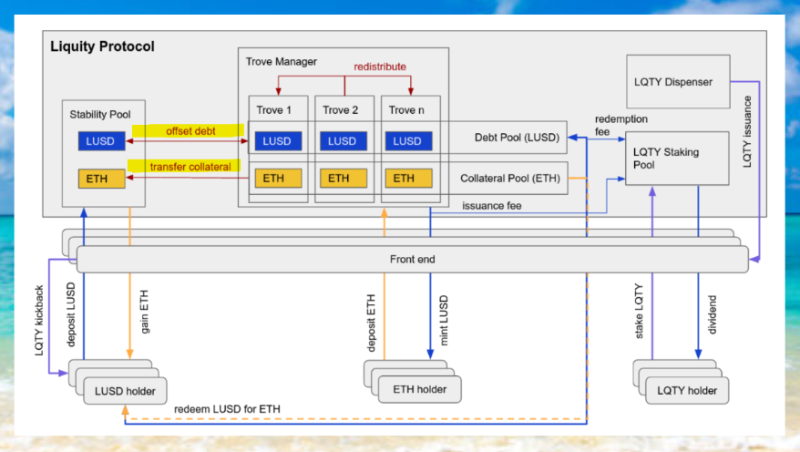

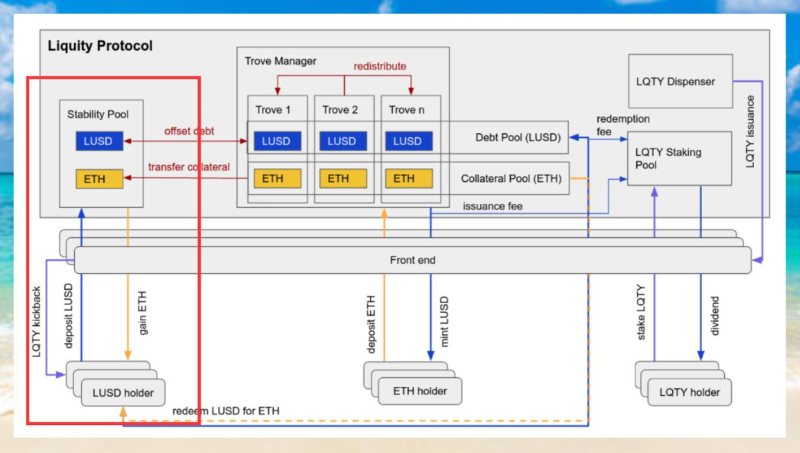

II. 稳定性池

稳定性池是维持系统在 Trove 清算时的偿付能力的流动性来源。用户可以通过将 LUSD 转入池中成为稳定性提供者,从而为池提供资金。

如果 Trove 被清算,就会从稳定性池的余额中销毁 LUSD 来偿还债务,并将 Trove 的抵押品转移到稳定性池中。稳定性提供者会失去存款中的 LUSD 份额,但会获得清算的抵押品的份额。

稳定性提供者可以从以下方面获得收益:

需要注意的风险可能会影响“清算收益”:

III. 清算和恢复模式

当 Trove 的最低抵押率低于 110%时,会被清算以确保$LUSD 得到支持。Trove 的债务被取消并吸收到稳定性池中,其抵押品分配给稳定性提供者。

正如之前提到的,在清算时,会将出现低于最低抵押率(110%)的 Trove 清算以确保 $LUSD 的背书。Troves 被清算后,其债务被取消并吸收到稳定性池中,而其抵押品则分配给稳定性提供者。

此外,之前提到的 $200 清算准备金/存款将会作为奖励(除了 Trove 抵押品的 0.5% 之外),以补偿发起清算过程的用户的 Gas 费。

当系统的总抵押率(TCR)下降到 150%以下时,就会进入恢复模式(Recovery Mode)(这可能会在 ETH 价格暴跌时发生)。

当抵押率低于 150%的 Troves 会被清算,系统会阻止借款人进行更多操作以进一步降低 TCR。

Recovery Mode 鼓励借款人将 TCR 提高到 150%以上,并鼓励 LUSD 持有人重新填充稳定性池。

清算损失限制在 110%,剩余的 40%可由借款人索取。

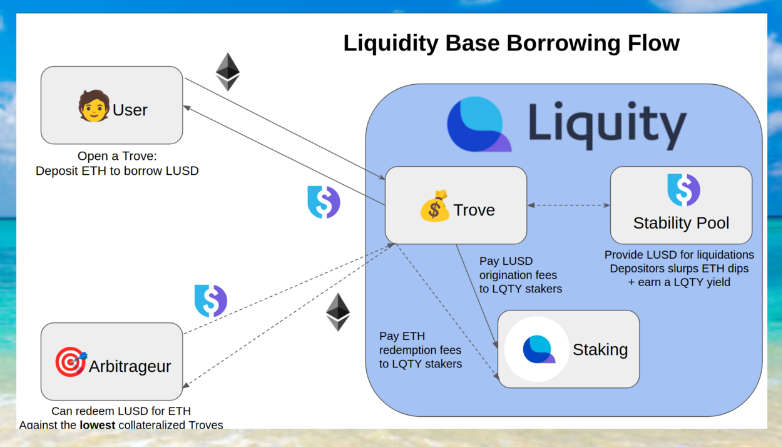

因此,完整的借款流程:

挂钩机制

Liquity 的 LUSD 通过硬性和软性的挂钩机制与美元挂钩。硬挂钩机制包括 1 美元的价格下限(减去赎回费)和 1.10 美元的价格上限。抵押率为 110%。

软锚定机制将 LUSD = USD 当作决定 Trove 抵押率时,从而将 LUSD<>USD 的相等锚定在系统中。

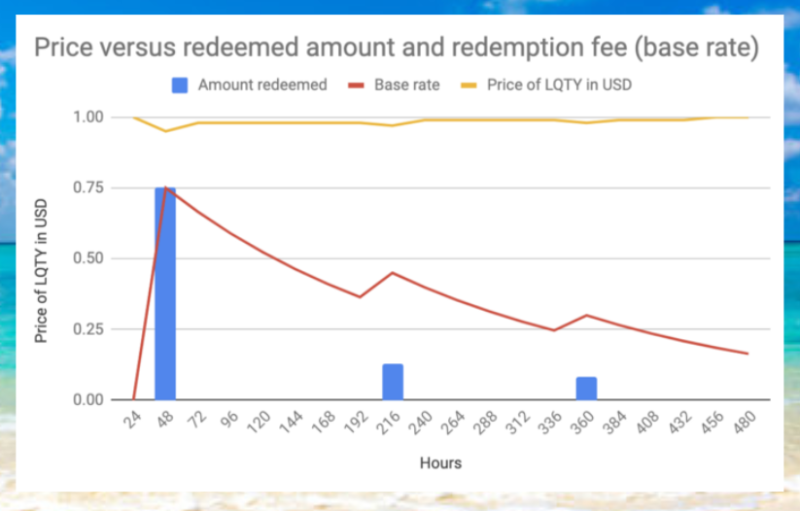

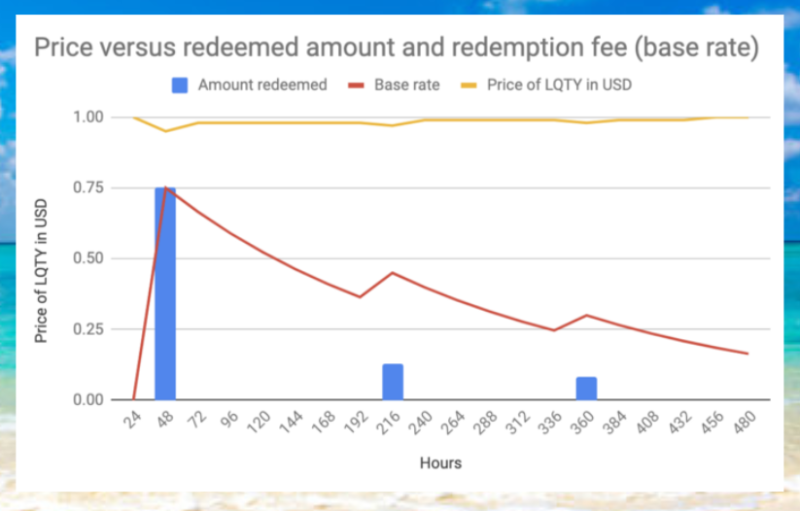

一个基本利率公式确定赎回费用,起始为 0%,随着每次赎回而增加,如果没有赎回则逐渐减少到 0%。

Liquity 预计套利者将防止 LUSD 达到 1.10 美元,如果它达到了这个上限,它会很快回落。

$LQTY 代币

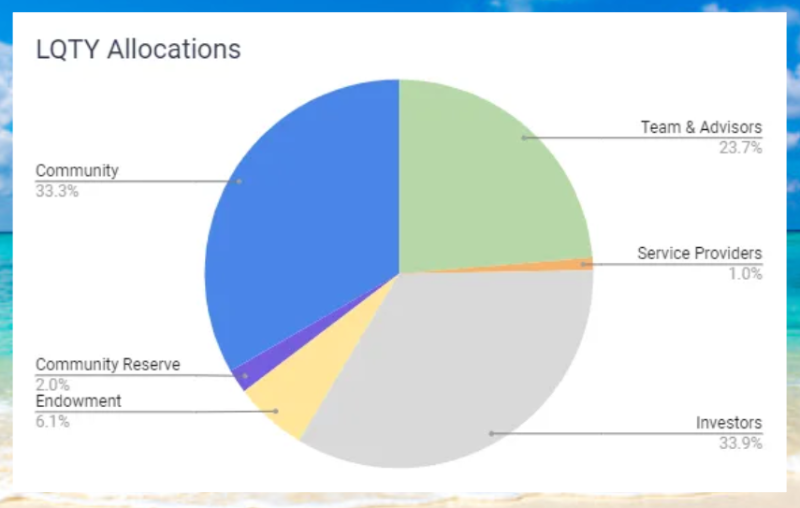

$LQTY 是二级代币,用于捕获费用收入以激励早期采用者和前端运营商。它不是治理代币——Liquity 没有治理。

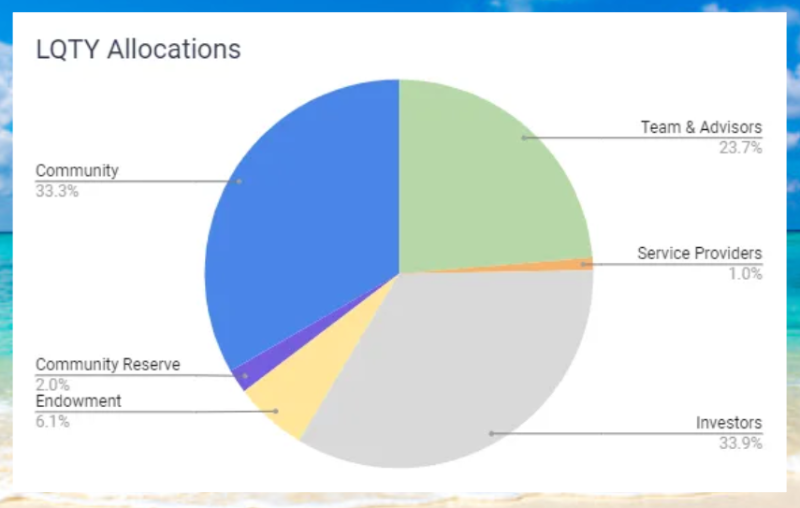

其最大供应量为 1 亿个代币,分配如下:

$LQTY 可以通过以下方式获得:

1. 在 LUSD<>ETH Uniswap 池中提供流动性 (分配了 1,330,000 $LQTY 作为奖励)

2. 成为稳定币提供者或前端运营商 (分配了 32,000,000 $LQTY 作为奖励)

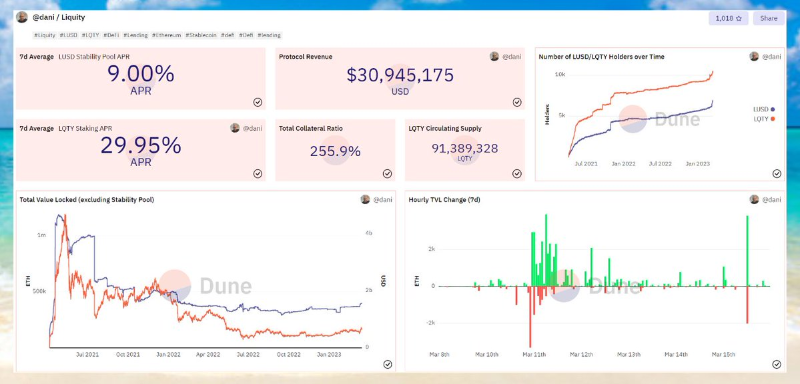

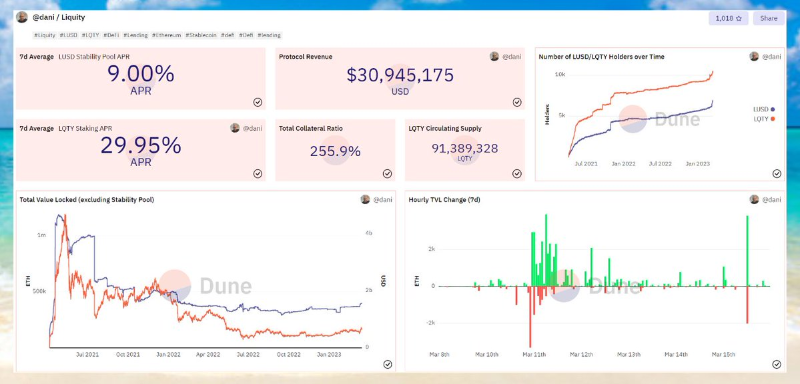

$LQTY 可以质押以赚取相应数量的 LUSD 和 ETH 借款和赎回费用,7 天平均年化收益率为 29.95%。

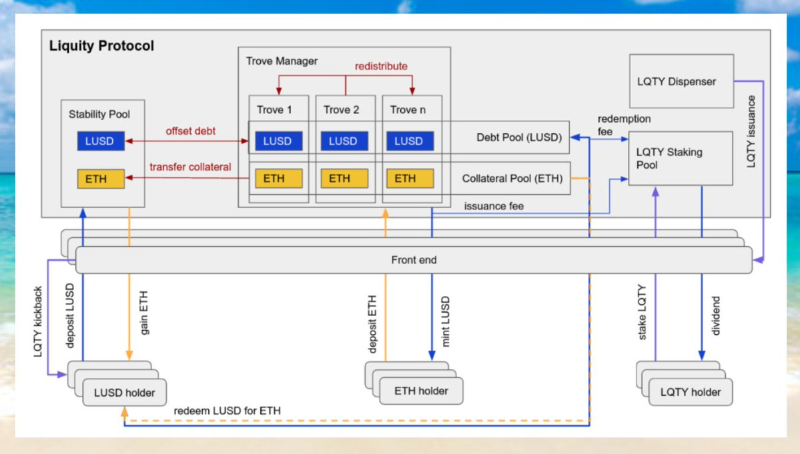

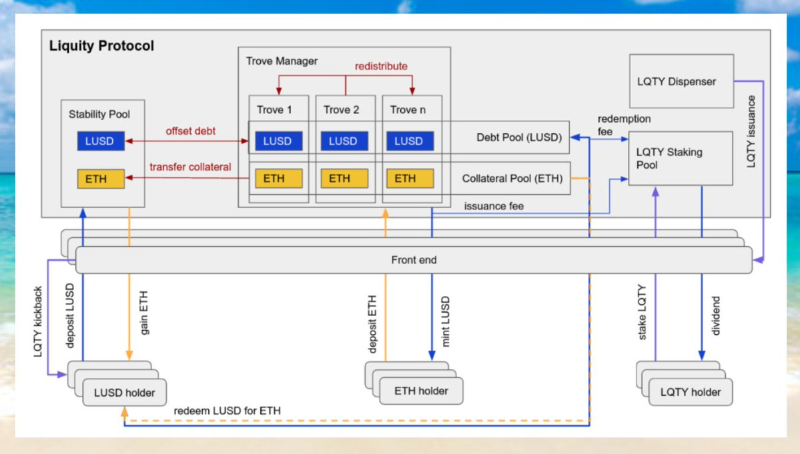

协议和用户之间资金流动的示意图:

总结

中心化托管解决方案并不是非常安全,没有什么是“大而不到”的。在 USDC 事件之后,USDC 的供应量已经下降了 50 亿美元,这让我们看到了像 LUSD 这样的替代稳定币。

原文链接

PEPE0.00 -6.90%

PEPE0.00 -6.90%

SUI3.26 -4.56%

SUI3.26 -4.56%

TON3.72 -3.20%

TON3.72 -3.20%

TRX0.24 -3.46%

TRX0.24 -3.46%

DOGE0.25 -4.37%

DOGE0.25 -4.37%

XRP2.40 -3.69%

XRP2.40 -3.69%

SOL195.03 -4.69%

SOL195.03 -4.69%

BNB629.08 -1.28%

BNB629.08 -1.28%

ETH2594.40 -4.00%

ETH2594.40 -4.00%

BTC95544.20 -2.76%

BTC95544.20 -2.76%

个人中心

个人中心 退出登录

退出登录

首页

首页 深潮精选

深潮精选 Research

Research 项目发现

项目发现 7x24h︎快讯

7x24h︎快讯 最新活动

最新活动

分享至微信

分享至微信

添加收藏

添加收藏 分享社交媒体

分享社交媒体

Surf

Surf 精选解读

精选解读

扫码关注公众号

扫码关注公众号