ETF 只是一颗“布洛芬缓释胶囊”,加密美股化趋势已成行业增长潜力的“紧箍咒”。

作者:YBB Capital Researcher Ac-Core

TL;DR

-

与上一轮由宏观经济繁荣推动的牛市不同,本轮加密市场主要受到宏观经济不确定性影响;

-

ETF只是一颗“布洛芬缓释胶囊”,加密美股化趋势已成行业增长潜力的“紧箍咒”;

-

当前的牛市几乎仅限于比特币,山寨币表现低迷的主要原因在于整体行业创新匮乏,流动性不足以及一级市场估值过高,整体资本推动力有限,市场难以放量上涨;

-

行业创新停滞的情况下,传统机构如贝莱德等入场虽能提供一定的增量资金,但无法改变市场内卷化的趋势,旧曲难弹难以支撑持续增长;

一、四年减半的周期性上涨,能否刻舟求剑式上演

1.1牛市的起点,已截然不同

或许是出于抵抗国家主权货币超发与货币政策干预,比特币巧合地诞生于全球经济危机背景下。从发展历程来看,在比特币2021年被国内大面积禁止前,中国曾是加密行业的主要推动者,国内的单挖矿开采量曾一度占到全球总量的三分之二。与此同时,中国整体经济在房地产和互联网热潮的推动下迅速发展,2021年之前的宏观环境利好,央行的货币宽松政策激发了市场的投资热情。然而,随着2020年后房地产降温,整体经济下滑,部分市场流动性逐渐被抽走。

从后视镜视角来看行业创新,DeFi Summer推动了以太坊的内循环经济,成为其爆发的主要动力,随后NFT、MEME、GameFi不断破圈,吸引了海量流量资源,并引发了数字藏品的热潮。行业市值的上涨带动了整个行业发展的热潮,然而,本轮创新却多为”旧曲重弹”,并未带来实质性突破。也或许牛市尚未真正来临,新的叙事尚未掀起足够大的波澜。

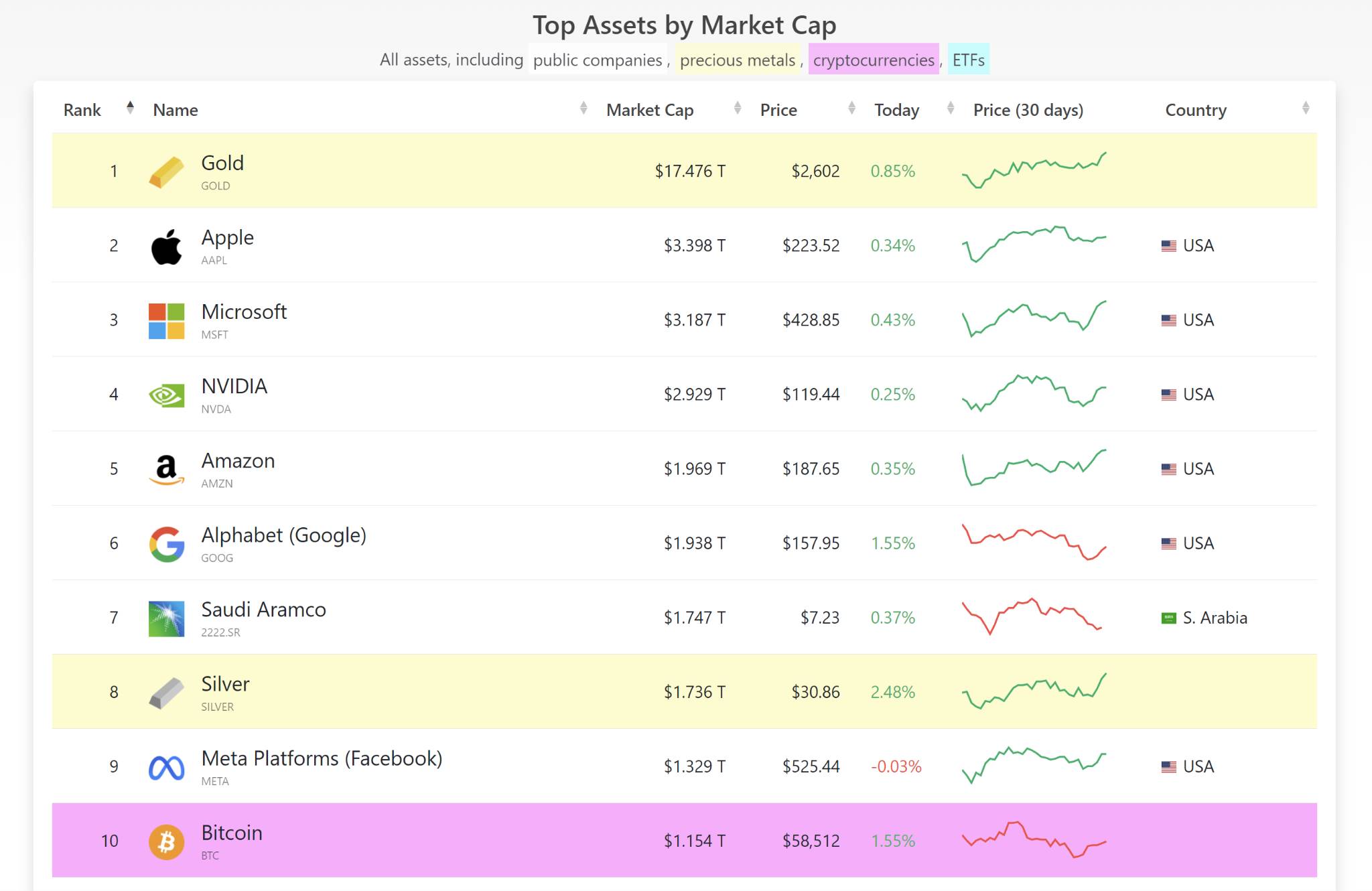

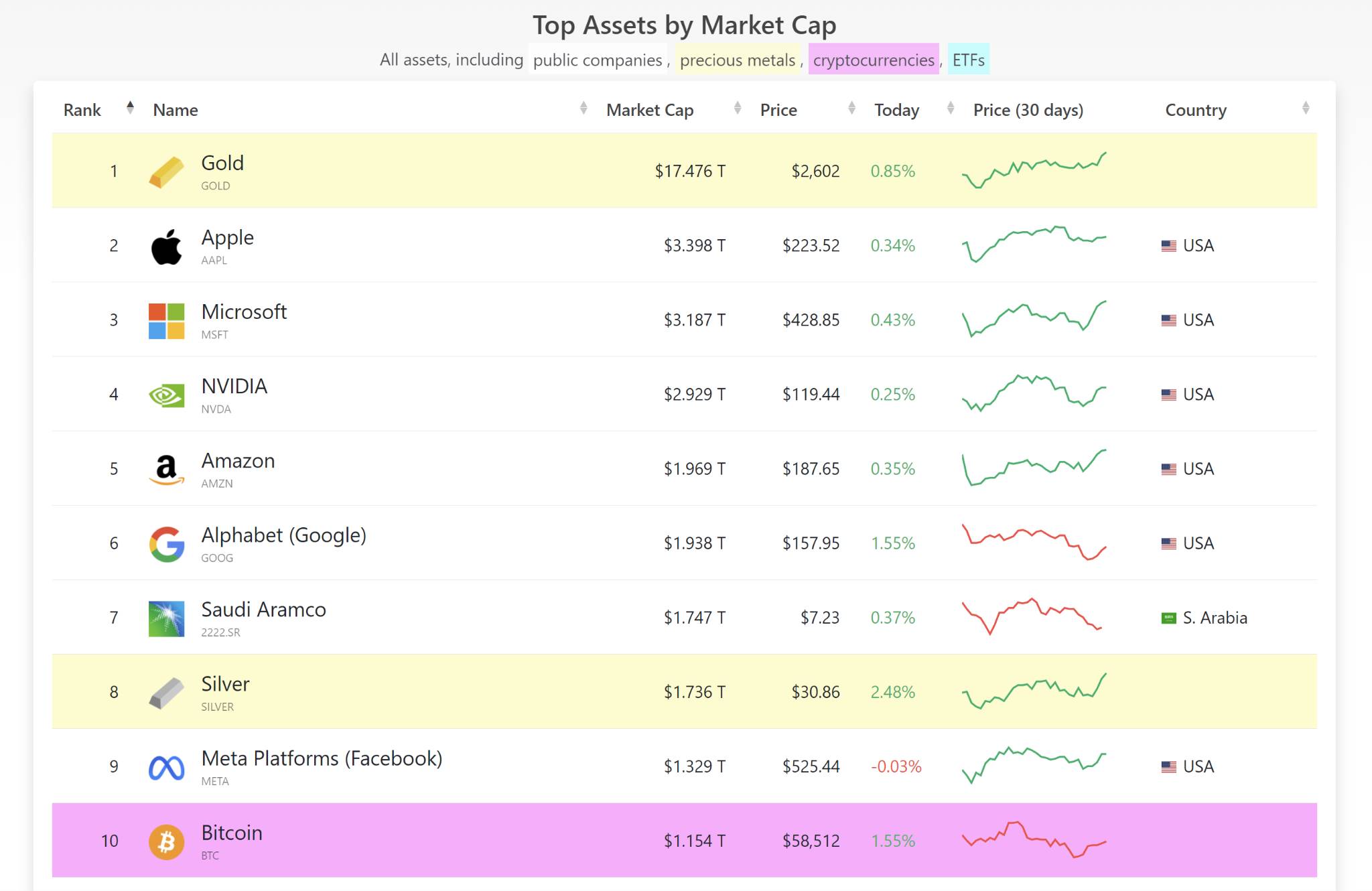

若将2019年初至2021年初视为上一轮牛市的起点,比特币在4K-1W美元的价格区间范围,以太坊在130U-330美元区间,整个加密市场体量较小,上涨空间巨大。但目前据CompaniesMarketCap数据,目前比特币市值已位于全球第10,仅次于Facebook,距离苹果有约三倍增长空间,较黄金有约15倍增长空间。然而,与上一轮牛市相比,整体预期增长空间已大幅缩小。

比特币减半叙事将是最后一次上涨动力,加密市场的周期性增长始终与宏观经济密切相关。自2009年比特币创世区块以来,其市值能突破1万亿美元,离不开周期性的货币宽松刺激。然而,金融市场唯一不变的就是“变化”,刻舟求剑就算取得了位置也无法知道下潜的深度。

数据来源:CompaniesMarketCap

数据来源:CompaniesMarketCap

1.2比特币的定位和未来上涨空间在哪?

比特币的避险属性仅是圈内的共识?

至今,美元依然通过计价权掌控着全球经济,而黄金则作为避险和保值的“避风港”,其历史价格新高都伴随着重大危机。第一次狂欢始于二战结束后布雷顿森林体系的瓦解,美元与黄金脱钩,驱动力来自地缘政治和通货膨胀。第二次狂欢始于2005年,次贷危机后大量资金涌入黄金避风港,2011年利比亚战争结束后,地缘政治仍是关键因素。第三次狂欢在2018年后,新冠疫情和局部地缘政治推动了黄金价格的上升。整体来看,黄金一直是对冲风险的首选,而美联储的量化宽松扩大货币供应与地缘政治则是其价格上涨的主要动力。

据北京时间周四(9月12日)报道,现货黄金收盘涨1.84%,报2558.07美元/盎司,创历史新高;现货白银涨4.19%,报29.8792美元/盎司。COMEX黄金期货涨1.78%,报2587.6美元/盎司,同样刷新历史收盘记录(数据来源:前瞻网研选快讯)。比特币和黄金同样作为避险资产的定位似乎已被打破,黄金暴涨,而比特币却未能跟上,反而其价格走势更趋近于美股。

比特币的最大价值:抵制经济制裁和法币信任不足的工具

在经济全球化背景下,各国都希望实现本国法币的国际化流通、储备和结算。然而,货币主权、资本自由流通和固定汇率之间的三元悖论依然存在。借我读《货币战争》所感,纸币本身并无任何价值,它只依赖国家信用背书,掌控货币发行权的人,事实上可以凌驾在法律之上。即便强如美元的霸权,也难以长期支撑如此大规模的信用背书。全球经济全球化的背后,实质是货币全球化与国家利益间的无解矛盾。以萨尔瓦多采用“法币二元化”来推进比特币在全国的使用以削弱美元霸权为例,俄罗斯自2024年9月起允许居民交易加密货币并用于贸易结算,以规避制裁。

比特币的尴尬在于:其价值来源于对冲法币信任的风险,但其上涨动力却又依赖强国政策、垄断资本的采纳以及宏观环境的影响。这种双重依赖使比特币在挑战传统金融体系的同时,仍受到其规则的限制。

二、ETF只是短期止痛,并非药到病除

2.1加密的后ETF时代:失败的强权对抗

图源:The Guardian-News

图源:The Guardian-News

比特币巧合诞生于全球经济危机的大背景下,区块链的独有属性具备抵抗国家主权货币超发和货币政策干预的潜力,反强权、崇自由、去中心化曾是行业的信仰与口号。然而,行业中的“玩家”却大多心存投机心理, 一夜暴富似乎成了驱动行业发展的第一生产力。比特币ETF的推出虽然是利好,但终究只是一场无法避免的一次性事件,无法长期支撑市场。

曾经,我们大多数人怀抱抵抗强权的信仰,如今却寄希望于强权的力量。乌托邦里的我们,似乎只关心利润而不在乎方向。市场上充斥着对ETF利好的欢呼,大家都盼望更多资金涌入,为我们接盘。然而,那个曾奋力抗争强权的我们,如今却又一步步将自己的成果拱手送给了强权。这种转变,反映了理想与现实间的深刻矛盾。

贝莱德、先锋、道富等巨头掌控着世界,而如今贝莱德正在掌控比特币。

世界上影响力最大的公司其实并不是苹果、特斯拉、谷歌、亚马逊或微软,而是上诉全球最大的资产管理公司。贝莱德便是其中的代表,自2009年至2023年,其连续14年蝉联全球最大规模资产管理公司,管理着数万亿美元的资产。相比科技巨头,这些资管公司通过资本的全球流动,掌握着更深远的经济影响力。

后ETF时代的直观影响是加密资产价格将更接近传统金融的走势,只有掌握更多筹码才能在行业里拥有更大的话语权。如今,美国正逐步通过意识形态控制加密行业的发展。据QCP Capital 9月10日消息,宏观经济不确定已成为加密市场的主导因素,BTC 与 MSCI 世界股票指数的 30 天相关性达到 0.6 ,接近两年来的高点。这表明比特币的价格走势正越来越受到全球股市表现的影响。

加密行业最初确实是在国内发芽,但如今“大庄”已换,更专业的竞争对手正在崛起。未来,除了筛选品牌IP和赛道板块,还需要具备很强大的交易和成交能力,马太效应将渗透到行业的各个角落,加密世界正逐步迎来“华尔街级别”的交易难度。

2.2淘金热的隐喻

回顾百余年前的加州淘金热,数十万怀揣着一夜暴富梦想的淘金者从世界各地涌向加州,然而,大多数人最终都空手而归,甚至付出了生命的代价。相比之下,李维·斯特劳斯(Levi Strauss)另辟蹊径,借助淘金热把手中囤积的大批帆布制成裤子卖给淘金矿工,因其实用性大受欢迎。随后,他对裤子进行改良,成为了牛仔裤的创始人,并创立了如今闻名全球的 Levi’s 公司。

有趣的是,PoW的比特币挖矿与PoS的以太坊质押在某种程度上与此如出一辙。PoW的挖矿热潮让“淘金者”们肩负矿机前行,而PoS的质押潮则让他们以自有本金上阵。然而,像“李维斯”这样的角色却无处不在——这场博弈的背后是你看中了一夜暴富实现梦想,而我却看中了你所拥有的本金。区块链7*24小时全球化不间断的交易,为“淘金者”们带来了无数的机会,但也导致了市场特别容易大起与大落,高风险伴随着高回报,利润和风险不断影响着每个人的勇气和勤奋。

快节奏、不间断交易与高震荡的行情的背后既是诱人的陷阱也是无限的交易机会,这正是Crypto的最大魅力所在,强金融属性与低准入门槛的双重加持,让Crypto成为了一个天然优质的大金矿,我们曾高呼ETF的利好会带来更多的场外资金,但ETF通过后也为更多的李维·斯特劳斯敞开了大门,创造了更多套利和间接收益的机会。

加密市场将介入更多的“李维斯”

ETF带来的不仅仅是敞口资金的“接盘”,更多的是风险对冲交易。区块链目前最大的创新在于将金融上链,创建了加密市场的“自耕式经济循环”,成功阻断了强权与传统资本的直接干预。然而,进入加密的后ETF时代,加密市场在某种程度上将齐全的金融衍生工具拱手相让,这只会吸引更多套利者和大资金进场,进一步压缩本已有限的市场利润空间,削弱市场中的创新驱动力和自由度。

三、难以破冰的一级市场

低流通高FDV的一级市场

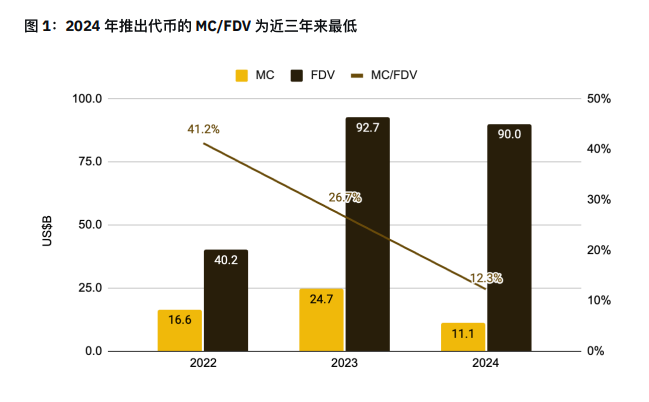

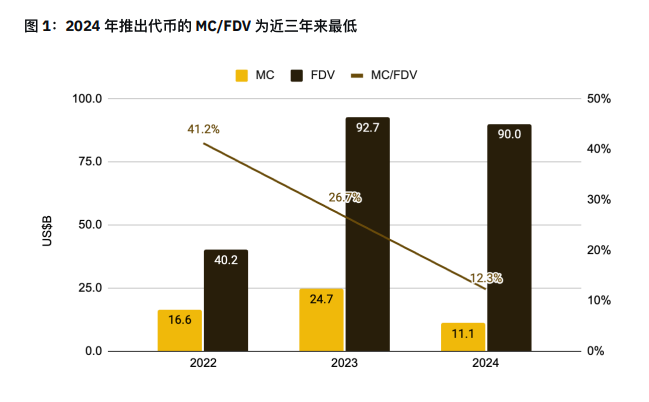

近期,一级市场的融资情况与过去相比变化显著,上币代币普遍呈现出极高的FDV(完全稀释估值)和低流动性,据币安在《高估值、低流通代币现状观察及思考》中提供的数据,2024 年推出代币的市值 (MC) 与 FDV 之⽐为近年来最低。这表明未来仍将有⼤量代币会被解锁,并且2024年初几个月发行代币的FDV已经接近2023年总和。

图源:@thedefivillain、CoinMarketCap 与币安研究院,数据发布⽇期为 2024 年 4 ⽉ 14 ⽇

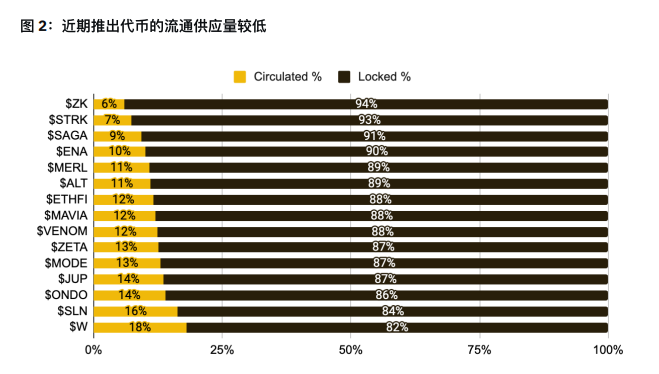

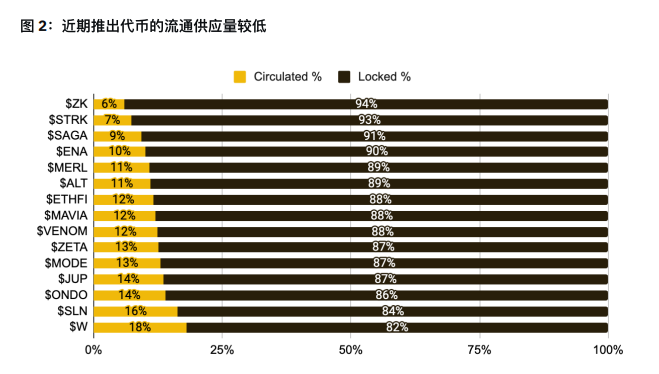

在整体普遍缺乏流动性的市场中,代币在TGE(代币生成事件)后逐步解锁,给市场带来了大量的抛压。然而,VC们真的在这轮市场中赚到钱了吗?其实未必。通常,合规且受监管的项目融资,代币解锁至少需要一年的悬崖期。然而,当项目具备高FDV和低流通性时,解锁后极易遇到破发的情况。但这并不排除某些小型VC通过二级市场倾销或提前场外出售获利的可能性。如下图数据显示,这些代币的流通供应⽐例普遍低于 20%,最低的仅为 6%,高FDV现象十分显著。

图源:CoinMarketCap 与币安研究院,数据发布⽇期为 2024 年 5 ⽉ 14 ⽇

图源:CoinMarketCap 与币安研究院,数据发布⽇期为 2024 年 5 ⽉ 14 ⽇

现阶段的资本推动效益显然已经暂时失效,除了前述原因,还有一些客观因素导致了当前低流通、高FDV的市场情况:

1.市场割裂,狼多肉少:上一轮牛市中,全球资本都在合力炒作DeFi 和公链,但在本轮市场中,资金和参与者都过于分散,叙事多元化,东西方资本互不接盘,经常出现发盘的币没有足够的接盘者,市场呈现割裂状态;

2.缺乏山寨牛市,炒作动力不足:EVM系公链的基础设施已趋于完善,资金和项目都在同一方向内卷,以太杀手们也没有带来新的突破。在没有山寨币牛市的情况下,标杆项目跑出来后,迅速涌现出同类型项目,反而加剧了价值洼地效应;

3.简单的事情复杂化,复杂的事情故事化:市场上伪创新随处可见,简单的事情被人为复杂化,只是为了向市场讲述更大的梦想,实质上换汤不换药;

4.马太效应愈加明显:加密行业已发展近16年,头部垄断效益已基本生成,能存活至今的无论是技术,项目,还是资方都已强者越强,弱者越弱,头部企业的市场话语权越发稳固;

5.创新与流动性匮乏:当前市场面临的首要挑战是创新的缺失与流动性的不足,导致市场难以放量上涨,整体发展陷入瓶颈。

TRUMP16.30 -4.23%

TRUMP16.30 -4.23%

SUI3.34 -4.40%

SUI3.34 -4.40%

TON3.66 0.67%

TON3.66 0.67%

TRX0.24 -4.53%

TRX0.24 -4.53%

DOGE0.24 -4.59%

DOGE0.24 -4.59%

XRP2.58 -3.20%

XRP2.58 -3.20%

SOL173.38 -2.37%

SOL173.38 -2.37%

BNB657.41 -0.35%

BNB657.41 -0.35%

ETH2713.18 -2.69%

ETH2713.18 -2.69%

BTC96452.18 -1.89%

BTC96452.18 -1.89%

个人中心

个人中心 退出登录

退出登录

首页

首页 深潮精选

深潮精选 Research

Research 项目发现

项目发现 7x24h︎快讯

7x24h︎快讯 最新活动

最新活动

分享至微信

分享至微信

添加收藏

添加收藏 分享社交媒体

分享社交媒体

@YBBCapital

@YBBCapital 精选解读

精选解读

原创

原创

扫码关注公众号

扫码关注公众号