混乱并非深渊,混乱是阶梯。

Web3最精彩的地方在于高度自由化的金融资产流转,不论是对个人还是项目方,都提供了更为自由便捷的发展优势。但这几年来,我们也看到这种自由化的同时带来的很多问题,其中最为突出的就是如何保证资产的安全和公平性。因此,Web3目前的一个较大挑战就是如何在自由化的前提下,实现金融资产的安全和公平性。

Tokenomics是一个老生常谈的话题,我们从各种“-Fi”走向“正外部性”和实际价值,不断地弱化Token在整个项目生态中的作用,用以规避只重视Token价值而形成的投机炒作危机。事实证明在这部分有一定的成效,起码以各种“-Fi”、“X2Earn”项目的热潮相对于两年前有了很大的下降。

但我们并不能因为要弱化投机属性就轻视Token在整个经济体系流转中的重要性。所谓的去中心化的核心保障是由智能合约的规定+良好的经济体制一起保障的。学过《货币金融学》或者《货币银行学》的加密从业者一定都明白中央银行的重要性,若在一个缺乏强有力的中心化机构保障强制措施的环境下,那就更要依靠经济体系的设置来做好项目整体的运转。

Go2Mars曾经做过很多项目的Tokenomics顾问,既包括DeFi、GameFi、SocialFi等强金融投资属性的项目,也包括Web3 Game、Web3 Social、DAO甚至于基础设施这样弱化投机属性的。但是殊途同归,走到一定阶段后,我们总是要面对这个问题——Tokenomics的设置和Token的发行,这是绕不过的话题。

IXO的演变:几种主流的发行路径

提起Token的发行,基于ERC721或BRC20的NFT发行我们就暂时按下不表,在这里我们主要围绕Fungible Token来讨论。毕竟不论是从体量方面,还是基于更符合通用性流通属性的角度,我们都应该更重视FT的在整个生态中占据的位置。

传统股市上市有几种途径,分别是IPO直接上市,SPAC机制(特殊目的收购公司)等借壳上市,尽管实现路径有所差异,但核心目标都是为了提高股票的流动性。Web3赛道同理,核心目的也是提高项目方所发行的Token流动性,通过铸造流动性池让项目方的Token获得流动性和相应价值。

CEX(中心化交易所)和DEX(去中心化交易所)都是交易平台,CEX类似于券商,使用者需将自身财产托管至其中,这也产生了很大的代理风险并在FTX等事件中多次爆发。而DEX作为点对点的交易市场,用户可以绕过中间方直接交易和管理自身的Token价值,替代传统世界的银行、券商、支付系统等传统中介,使用区块链智能合约来交易资产。

目前DEX的机制也有很多,并且在不断的创新,以订单簿DEX和自动做市商(AMM)两种模式为最常见:

订单簿DEX模式:作为一种匹配机制,买卖双方在交易所下单,待价格匹配时即可完成交易。交易流动性越深,完成订单所需时间越短。交易流动性主要来源于交易者和做市商,做市商的角色是填补订单簿,提供双面市场报价以获利。市价订单通过采用订单簿上的最佳价格立即完成交易,但会夺走流动性,因此通常需要支付更高的交易费用。

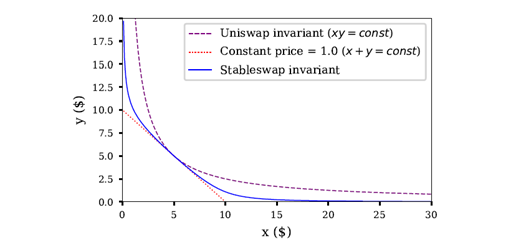

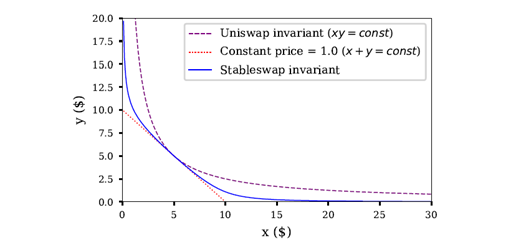

自动做市商(AMM)模式:一种解决市场流动性不足的高效节省gas的方案,通过流动性池中交易对代币数量的公式来确定交易价格,避免了另一个交易者在相反方向下订单的需求。AMM的流动性来自资金池,任何人都可以成为流动性提供者(LP)通过分享交易费用来获得奖励。当交易金额很大且池流动性不足时,会存在滑点,因此需要注意交易规模与流动性的匹配。

不论是CEX和DEX,他们的核心目的都是促进交易,提高流动性。所以一般来说,项目在经历了Token发行后都会选择一个交易所“上所”,类似于传统世界的“上市”。接下来我们将会对于几类主流的上市模式进行简单介绍。

IEO(Initial Exchange Offerings)首次交易所发行

首次交易所发行(IEO)是一种为新项目筹集资金的解决方案,通过交易平台推动代币销售,提供KYC信息的注册用户可以在公开市场开放交易前购买代币。在组织IEO之前,项目团队必须满足多项要求,如稳健可靠的业务模式、经验丰富的团队成员、切实可行的技术用例等。IEO在一定程度上是值得信赖的,因为交易平台以自己的商业信誉为IEO提供担保,但在做出任何财务承诺之前,所有人均应开展深入调研。IEO对于希望通过交易平台募集资金的项目来说是一种值得信赖的方案,并且多数首次交易所发行产品会很快销售一空,具体取决于项目愿景和用例。

IEO作为一种发行方案,其优点包括:使通证更容易流通,普通投资者可以更快地参与交易,项目方受众面扩大到整个交易所的用户,可以省去大量费用和精力上线交易平台,交易所可以扩大交易量和日活。但IEO也存在一些缺点,如发行成本和审核要求门槛较高。IEO对项目的覆盖度、合规性和资金募集指标效果相对较好,但也存在庄家拉盘和早期投资者过早退出等问题。

ICO(Initial Coin Offering)首次公开发行

首次公开发行(ICO)是一种在之前更为常见的募集手段,通过出售Token给早期支持者来获得发展资金。ICO在2014年开始流行,成为许多项目方资金集结的方式,尤其在2017年达到巅峰。许多项目方通过发行代币来去中心化其生态系统并吸引更多投资者。

ICO具有简单、方便和便于发放Token的优点。它成功地实现了资金筹集和通证发行这两个主要目标。然而,ICO也存在一些问题。大多数参与ICO的项目处于早期阶段,抗风险能力较低,同时投资者在ICO过程中可能面临集资诈骗和投资损失的风险,由于监管缺失,一些创业公司可能利用ICO市场的火爆制造虚假项目信息,从而进行集资诈骗。在法律方面目前各国自17年以来加大了对ICO的监管力度。

IDO(Initial DEX Offering) 首次DEX发行

IDO是基于DEX进行的Token首次发行,通过智能合约在区块链上实现代币的销售、分发和划转。IDO因其低费用和去中心化的特性在2019年开始受到关注,成为项目在私募和早期种子轮之外筹款的首选平台。IDO发行渠道包括传统的DEX平台(如Uniswap、Balancer、SushiSwap)、Token发行平台(如PolkaStarter、DuckStarter、Bounce、Mesa)、DAO平台(如DAO Maker)以及其他新渠道玩法(如通过X进行发行)。

IDO的优点包括具有去中心化交易的特点,公开透明且具有良好的流动性;在一级市场发行结束后方便进行二级市场上线;为投资者提供了参与早期项目的机会。当然,IDO也存在一些缺点,比如IDO缺乏了解客户(KYC)和反洗钱(AML)的要求,且前期存在虚假项目和虚假交易的风险。在发行平台上进行的IDO经常要求持有平台Token才能参与,增加了参与者的成本,并且去中心化交易所的可扩展性较差。

当然,除了我们熟知的ICO、IDO、IEO等以外,发行的方式还包括:IBO(Initial Bancor Offering)、IFO(Initial Fork Offerings)、IMO(Initial Miner Offerings)、STO(Security Token Offering)等等,发布方式的机制设计具有多样性,但是某些场景下的发行因为各种问题而并不常见,对于这些机制的设定就不再详细介绍。

项目方之Rug:庄家、后门与欺诈指南

项目的Token发行中充斥着欺诈,不论是Rug Pull 这种常见的项目方撤出 DEX 流动性池造成币价暴跌,还是直接利用权限和逻辑漏洞卷走投资者的资金都已经发生过太多次。相信经常玩土狗的朋友一定遇到过Rug行为,那时候除了事后“开盒”和报警也没有多大的作用,更何况现在的项目方在什么地区都不一定,更别谈还钱了,还是要在购买之前提前辨别出项目是否存在问题。

DeFi领域中就存在几种常见的Rug Pull类型,包括流动性窃取、限制卖单和大量抛售。

流动性窃取指的是代币创建者从流动性池中提取所有Token并逃跑,使流动性提供者的Token变得毫无价值;

限制卖单就是我们经常说的“貔貅盘”指开发者编码使其成为唯一能够出售代币的一方,然后在投资者购买新代币后出售它们,使其价值归零;

大量抛售是指开发者快速抛售大量代币,压低代币价格,让其他投资者持有毫无价值的代币。这也是我们经常见到的庄家砸盘行为。

当然,对于一个已经添加流动性的项目来说,还有项目方以低成本私自持有Token、闪电贷骗局、恶意合约等问题。对于项目方私藏Token的行为一般是指在规定的项目预算以外以低成本甚至零成本给利益相关方持有大量Token,属于欺诈发行的一种,前一段孙割和炮轰李林弟弟也是以此为由头。

庄家的控盘,项目留有后门和欺诈行为的发生为Web3带来了诸多不好的影响。项目后门由于合约审计公司的代理人问题无法很好解决,只能当作一种PR。庄家的存在和欺诈行为的发生往往是一体的,我们能否通过成本的提升在某种程度上提高他们欺诈的门槛呢?

FERC-20与FTO:一种公平发射的尝试

3月的时候,BRC20在比特币链上通过Ordinals部署成功,吸引了大多数人的目光。那时的Pepe和BRC20是几乎所有玩家都在关注的两个热点。

Ordinals协议:一种在比特币区块链上创造和交易非同质化代币(NFT)的技术,它允许用户在一个聪(比特币的最小单位)上刻入数据,从而生成一个Ordinal。

BRC-20协议:一种利用Ordinals协议在比特币区块链上创造和交易同质化代币(FT)的技术,它使用JSON数据来部署代币合约、铸造代币和转移代币。

实际上,Ordinals协议简化了BRC20代币的编程,避免了以太坊合约中的安全风险和暗门设计。该协议确保了人人平等的铸币权,发行方和项目团队无法为自己或相关利益方预留免费或低价代币。此外,比特币的UTXO机制和低性能限制了智能合约机器人在比特币网络上的操作,防止了通过技术手段获得不公平优势和不公平行为。

而FERC20就是基于ERC20标准协议的实验,核心逻辑即是在以太坊上实现BRC20,当然,问题仍然存在,那就是如何防范女巫攻击以及合约机器人。

在这个过程中,FERC20通过采取冷冻期、设置持仓条件以及设置预售/众筹等方式来防范,即:

①冷冻期:当用户第一次铸币后,会进入冷冻期,在冷冻期内如果想继续铸币,需要向平台支付小费。每次额外的铸币,小费都会翻倍。如:在冷冻期内第一次铸币,将支付0.00025 ETH,第二次需要支付0.0005 ETH,第三次需要支付0.001 ETH。对于设置了冷冻期的FERC20,不能批量铸币(Rollup Mint)

②持仓条件:部署人可以设置持仓条件,用于防止女巫帐号大规模快速铸币。持仓资产包括NFT和其他ERC20代币。

③预售/众筹:部署人可以设置代币的预售/众筹价格,用于在铸币时收取一定的费用。

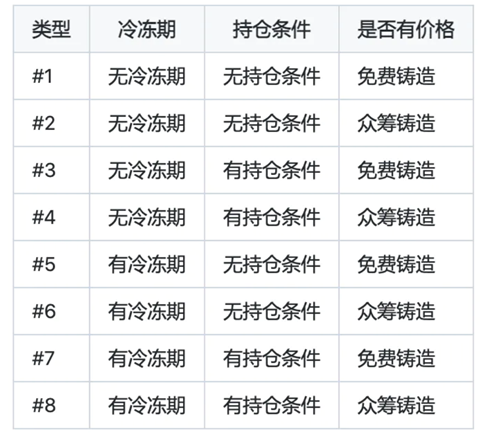

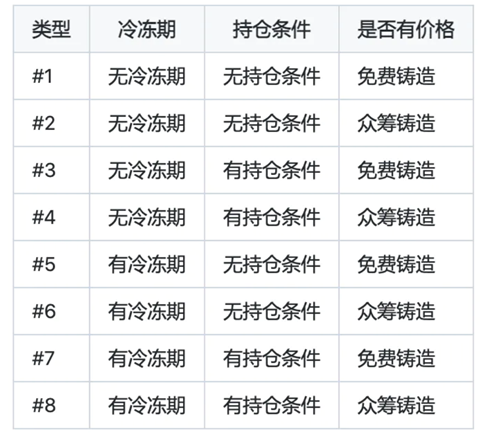

而根据上述3组属性的不同组合,有以下图中的8种子类型,同时发行人在部署代币合约时,可以根据需要,自行设置以上三组属性。

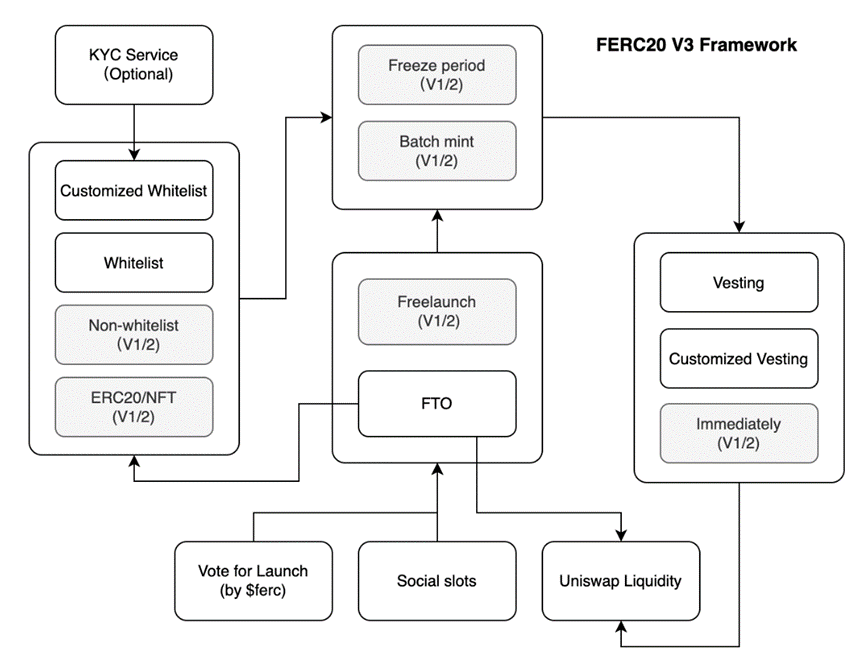

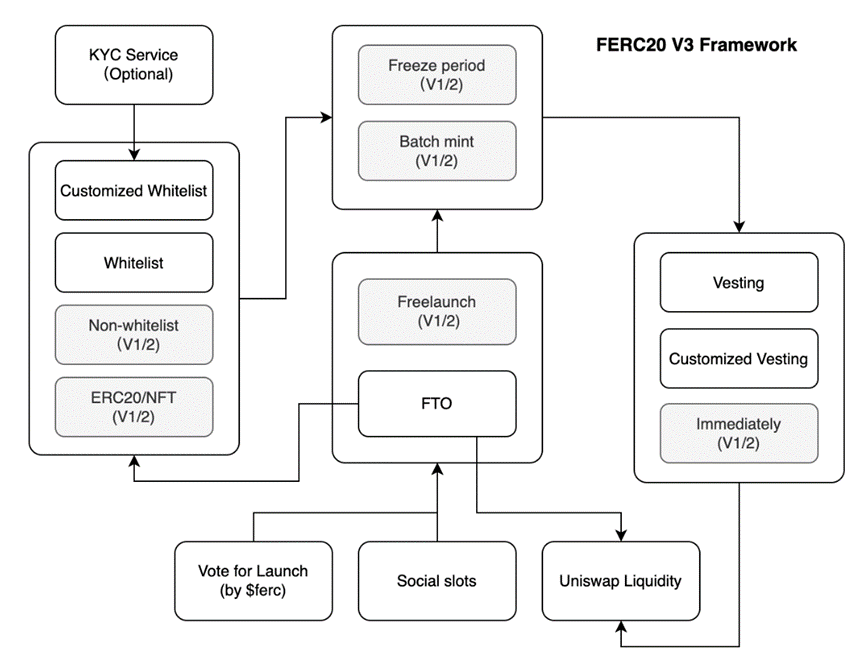

当然,在最新版本的FERC V3版本中,更成体系化的做了系统性整理:包括发币模块、铸造模块、白名单模块、分期释放模块、Launchpad投票模块、社交分享模块、流动池管理模块。

在FERC20公平发射的机制中,首次发行的方式被命名为:IFO(Initial Fair Offering)首次公平发射,在V3的更新中更改为了FTO(Fair Token Offering)公平Token发行。

在目前更新到的V3版本中,为了保障公平性,还特意增加了Launchpad投票模块。因为FERC20作为一个基于区块链和智能合约技术的完全去中心化的无主平台,这导致常规的中心化平台的管理方式很多无法在平台上实施。

而在新版本V3中的投票板块里,可以较好的解决部署重名代币的问题,在以太坊等区块链上,项目方可以自己的按照规则部署地址不同的同名Token。而在这一版本的FERC20中,要通过社区投票确定是否可以再次部署相同名称的代币,并在展示时使用"蓝标"和社区评级来区分。同样的,这个措施也能防止他人部署同名代币,通过Launchpad投票获得"蓝标"来保护品牌和知名度。在该方案中还可以防止名字滥用等不良行为的发生。尽管这个方案并非完美,但相比中心化平台,它在无主的去中心化环境中具有更高的可靠性。希望社区能够在实践中不断探索更好的解决方案。

Launchpad投票模块目的是让项目获得ferc社区的共识,即使没有获得社区共识,也可以部署,只是可能会遇到同名且标注“蓝标”的代币,可能产生其他纠纷。如果是未通过投票部署的代币在后期也不能再获取,”蓝标“是在部署代币时上链并写入代币合约的,而这里的代币合约是无主合约(Non-ownable smart contract),部署后无法修改其任何属性。

尝试:期待公平的未来

在FERC20和FTO的过程中,虽然项目方想要获取Token也需要同样的成本,以此实现BRC20中常提的无主代币概念,但不能解决的问题还是很多,例如庄家操盘、大量抛售等,但是在一定程度上提高了其获取筹码的价格,让项目方不能以极低成本随心所欲的发空气币骗钱跑路,也是一种进步。

从IXO到FTO的尝试,我们期待着更为公平的机制出现。

TRUMP10.38 -3.56%

TRUMP10.38 -3.56%

SUI2.23 -0.90%

SUI2.23 -0.90%

TON2.71 0.21%

TON2.71 0.21%

TRX0.22 -1.47%

TRX0.22 -1.47%

DOGE0.17 0.69%

DOGE0.17 0.69%

XRP2.23 2.59%

XRP2.23 2.59%

SOL124.96 -1.62%

SOL124.96 -1.62%

BNB560.00 0.75%

BNB560.00 0.75%

ETH1877.12 -3.58%

ETH1877.12 -3.58%

BTC82562.15 -0.04%

BTC82562.15 -0.04%

个人中心

个人中心 退出登录

退出登录

首页

首页 深潮精选

深潮精选 Research

Research 项目发现

项目发现 7x24h︎快讯

7x24h︎快讯 最新活动

最新活动

分享至微信

分享至微信

原文链接

原文链接 添加收藏

添加收藏 分享社交媒体

分享社交媒体

Go2Mars Capital

Go2Mars Capital 精选解读

精选解读

原创

原创 FTX/Alameda 相关地址解质押了18.5 万枚 SOL,价值约 2,288 万美元

FTX/Alameda 相关地址解质押了18.5 万枚 SOL,价值约 2,288 万美元

扫码关注公众号

扫码关注公众号