在“模型终将统治世界”的一片高呼中,DeFi正低语着吞噬一切市场。

本文内容由 OKX Ventures 研究员 Sally Gu 提供,不构成任何投资参考。

引言

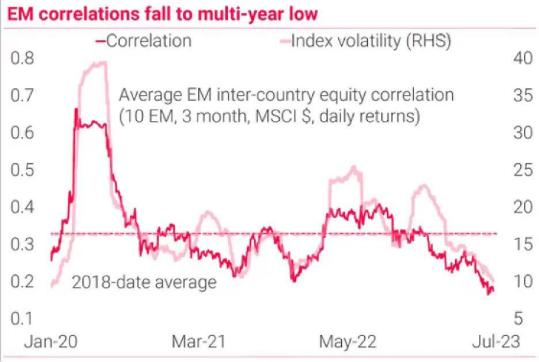

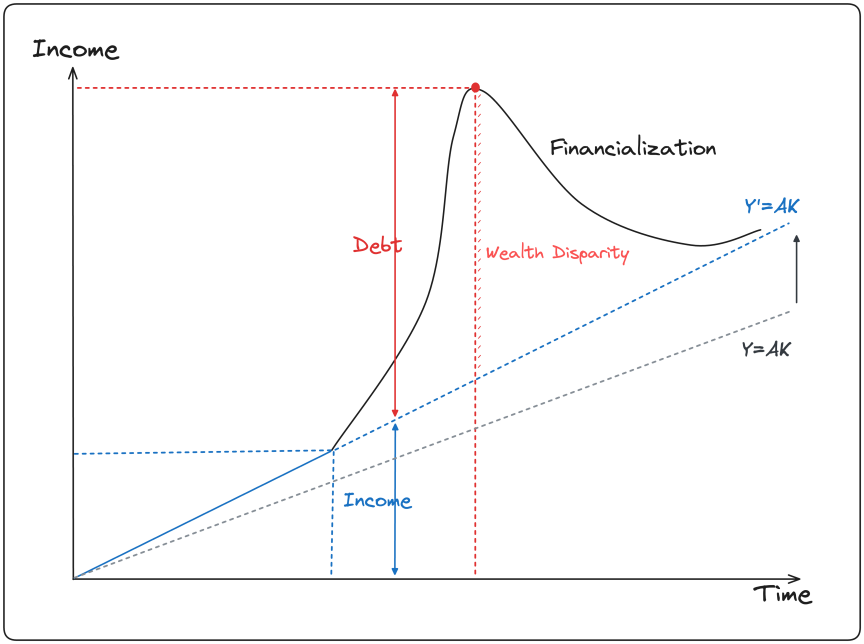

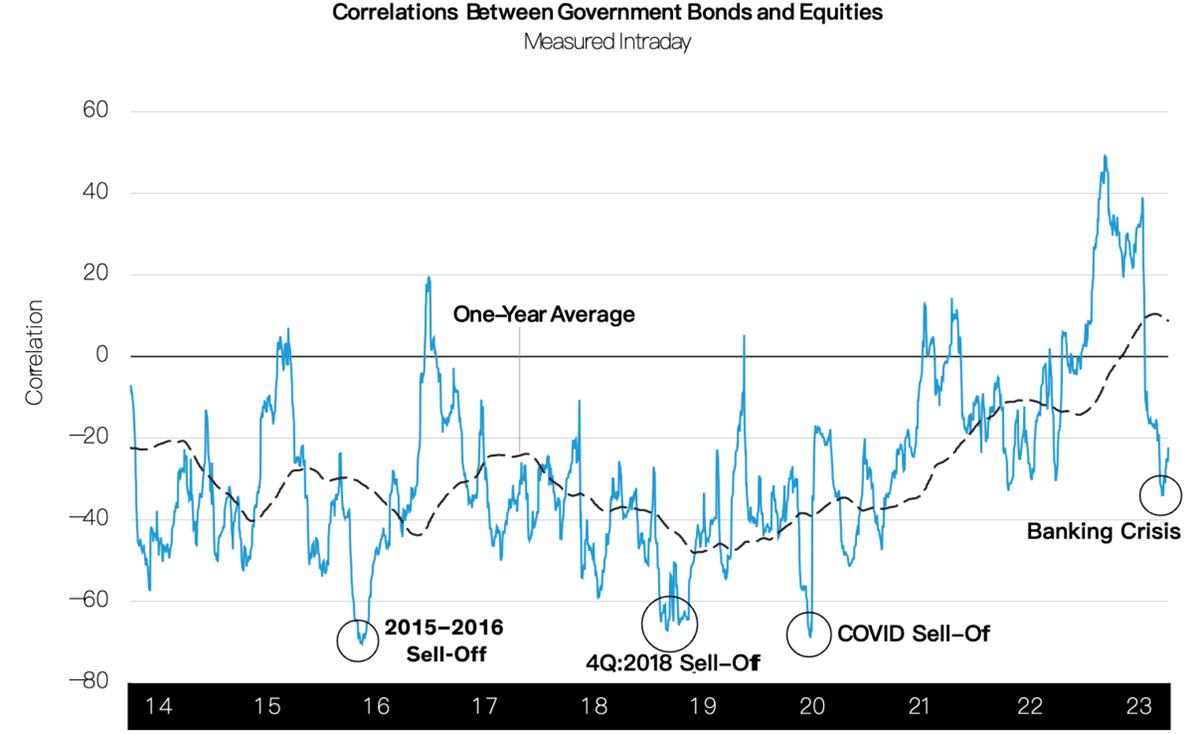

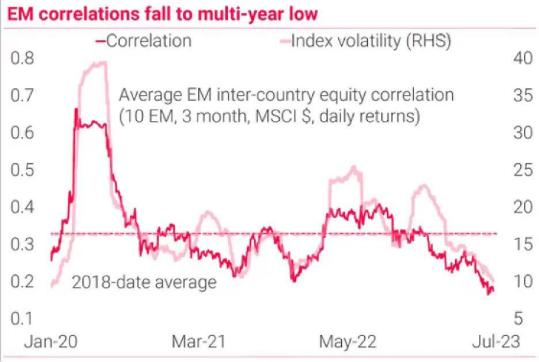

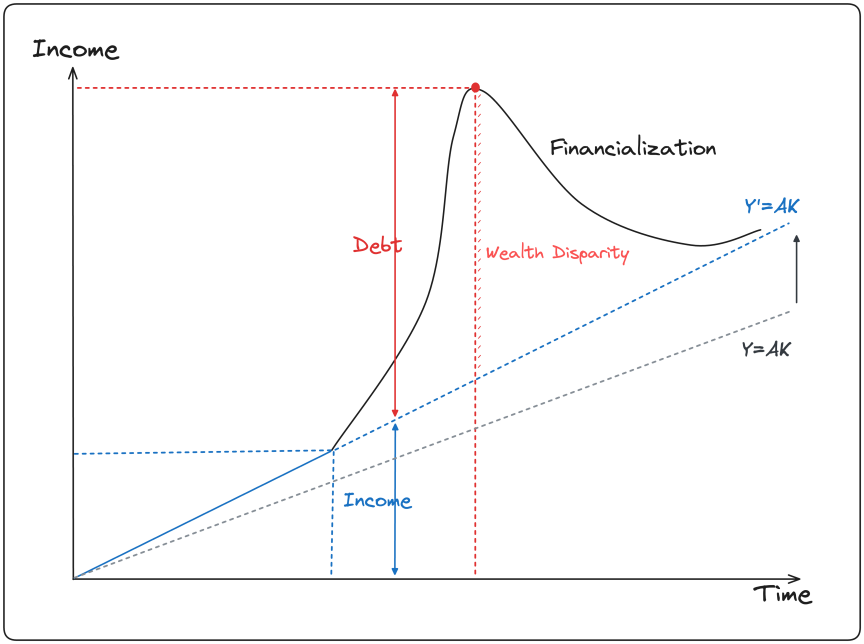

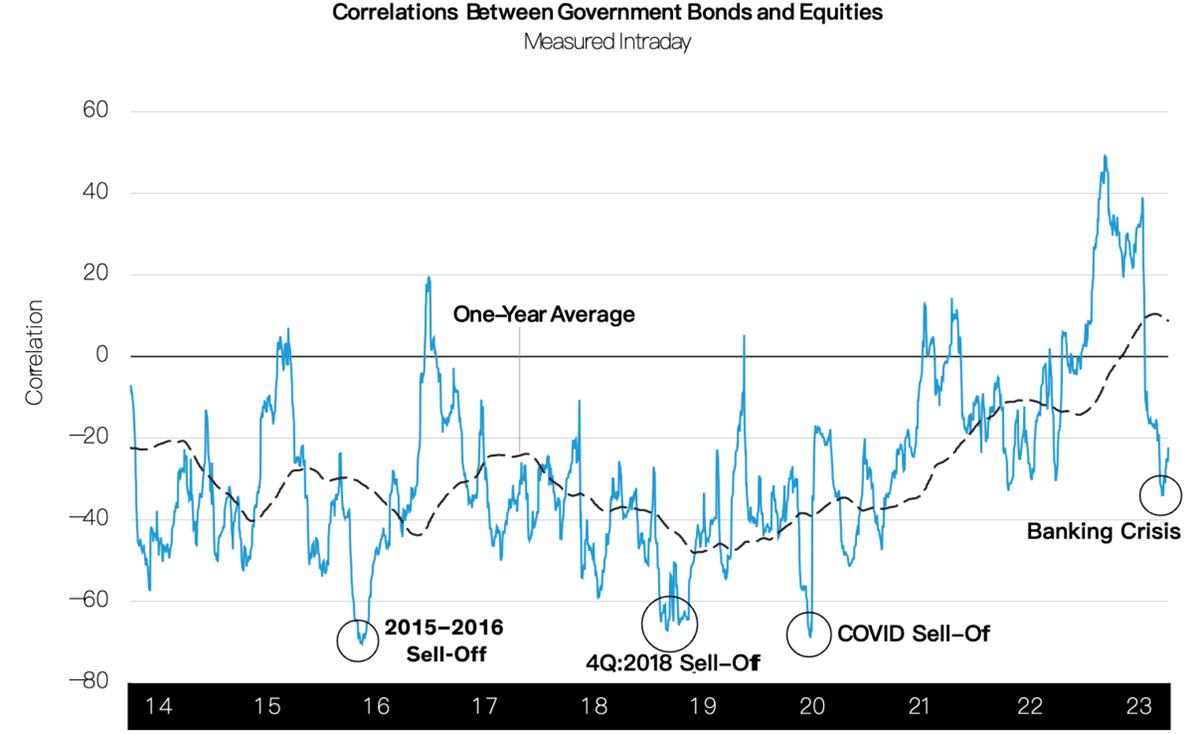

疫情影响加上鲍威尔接手耶伦后美联储接连降息,使得过去几年市场在高通胀低实际利率的情况下达到二战以来金融资产最大的泡沫阶段。但中美贸易战、俄乌对峙及欧洲民粹势力的抬头从根本上已经开始瓦解过去40年以来的全球化根基。2018年以来的流动性宽松和高杆杆所创造的金融财富效应一去不复返,在社会薪资底层通胀顶层通缩的趋势下,过往因利率下行估值膨胀所产生超额收益似乎正无可挽回地走向均值回归。

Source:TS Lombard

Source:Bloomberg

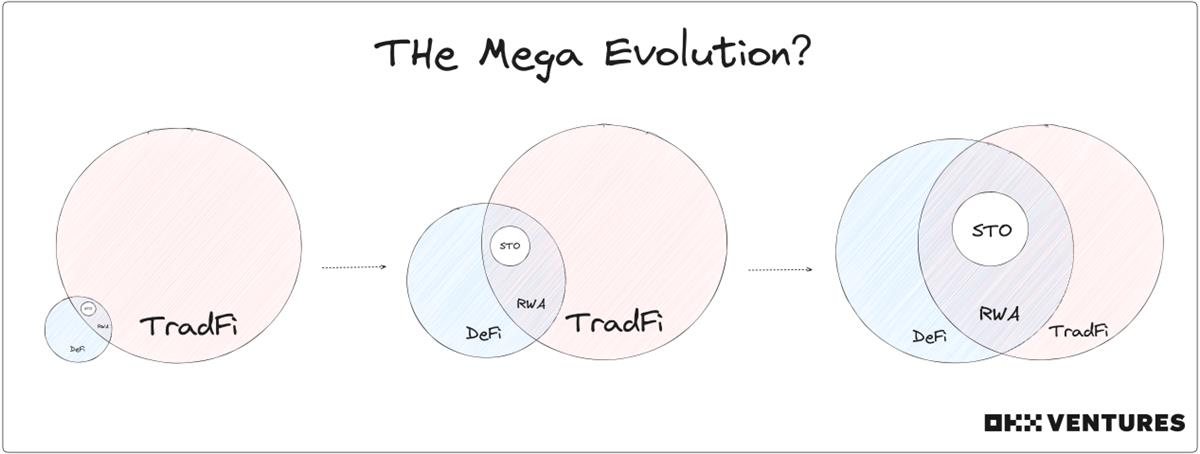

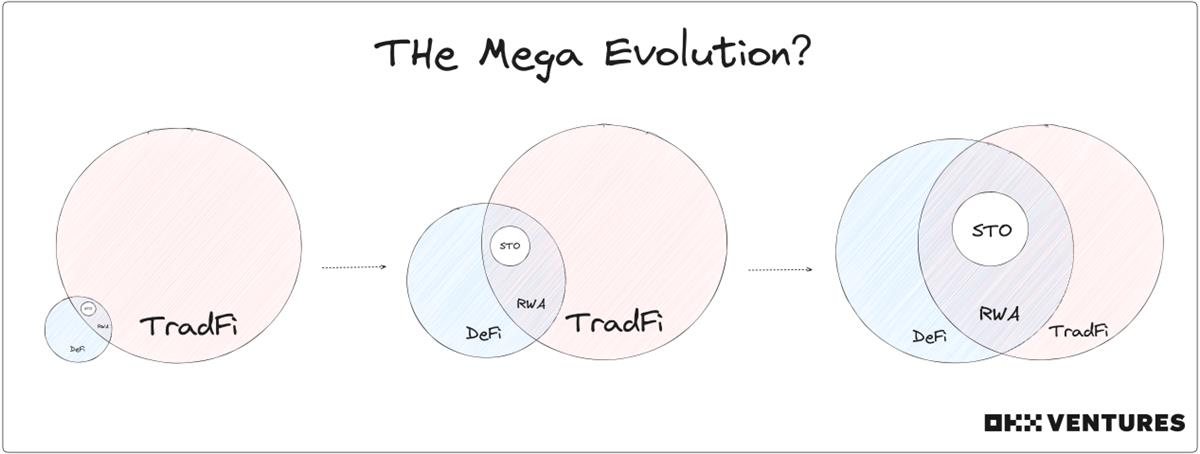

因此在加息周期拉长后美债长短端维持深度倒挂超50BP,元宇宙PFP NFT等等纯虚拟金融叙事因内生价值无法支持其牵引力而式微的当下,DeFi或者说加密经济由虚向实地重新拥抱现实资产拥抱TradFi,也许正是一种在衰退和去杠杆周期内的顺势而为。

为了进一步探究DeFi和TradFi的融合演进趋势,我们对目前关注和讨论度渐增的RWA赛道在下文做了简单拆解分析。

TL; DR

逻辑:

分类:

观点:

基本概念

区别:RWA资产品类更丰富,横跨一二级,收益率的梯度可以搭建的更为延展。

市场数据

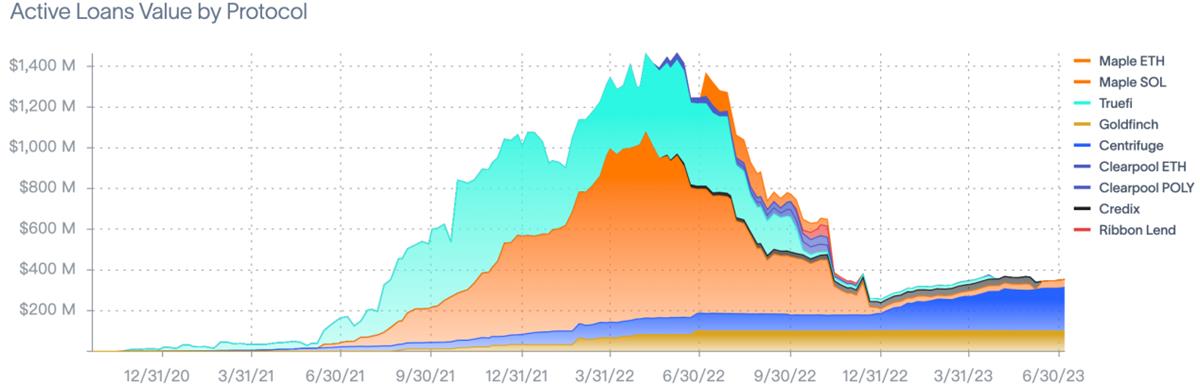

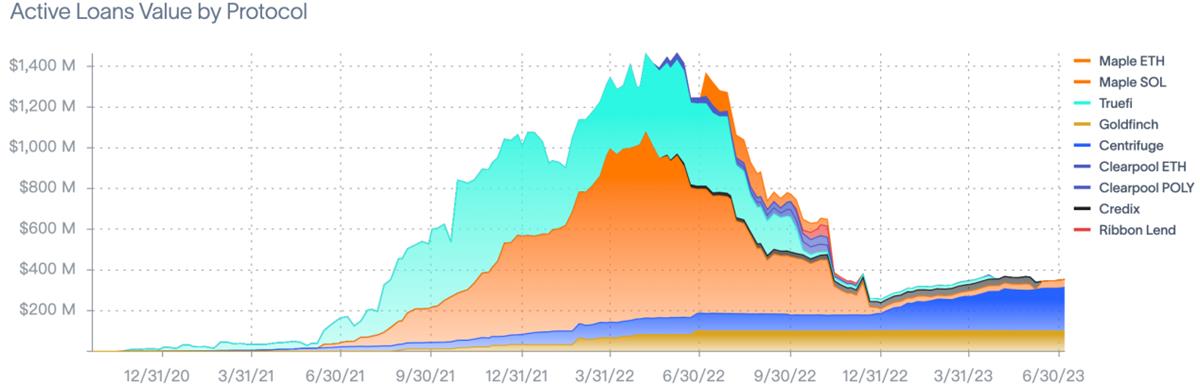

Source:Defillama

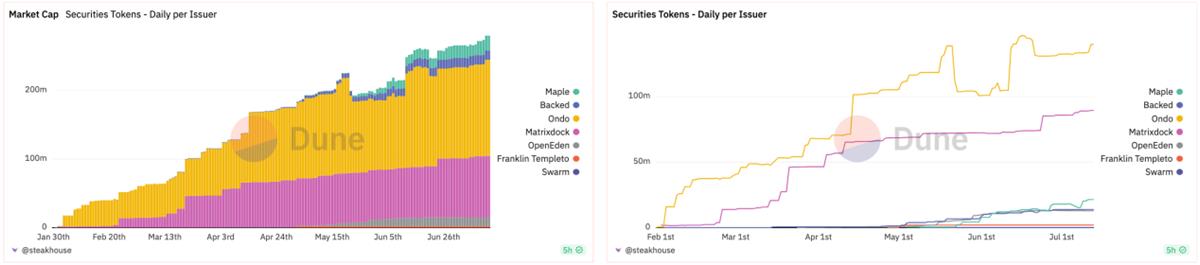

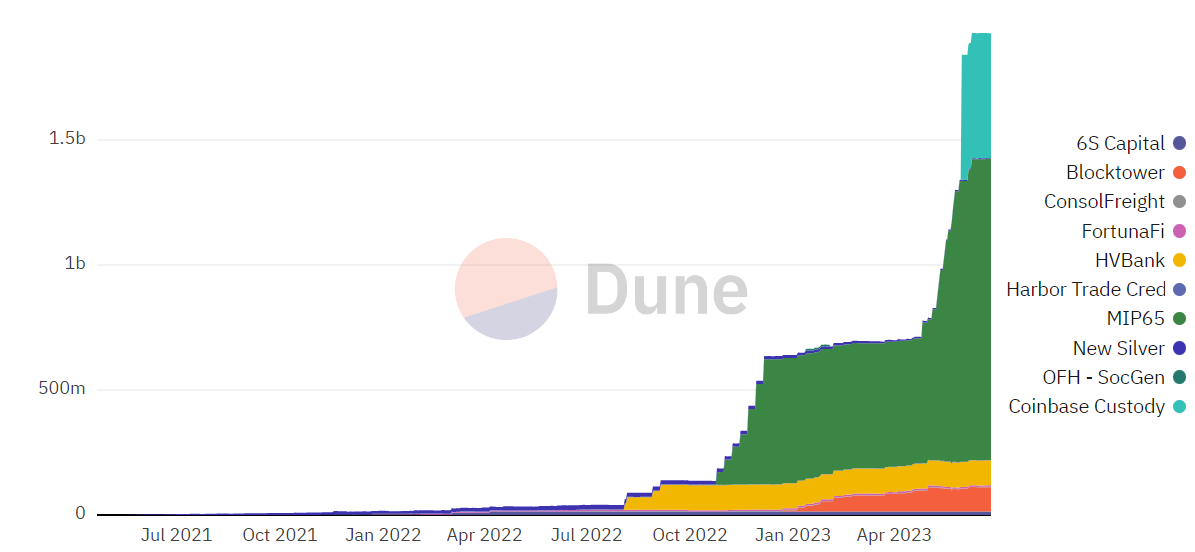

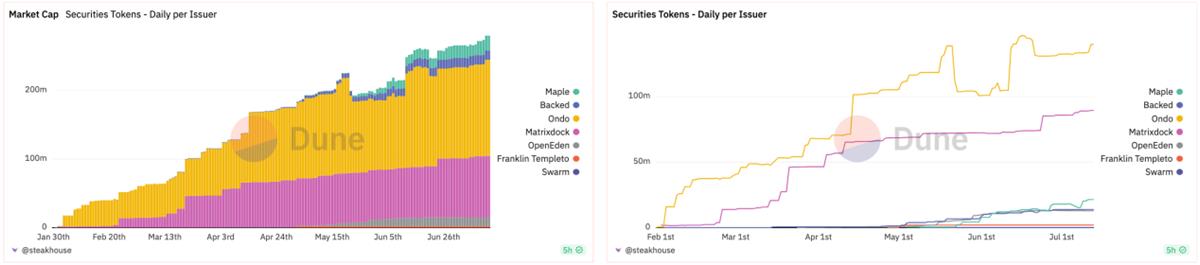

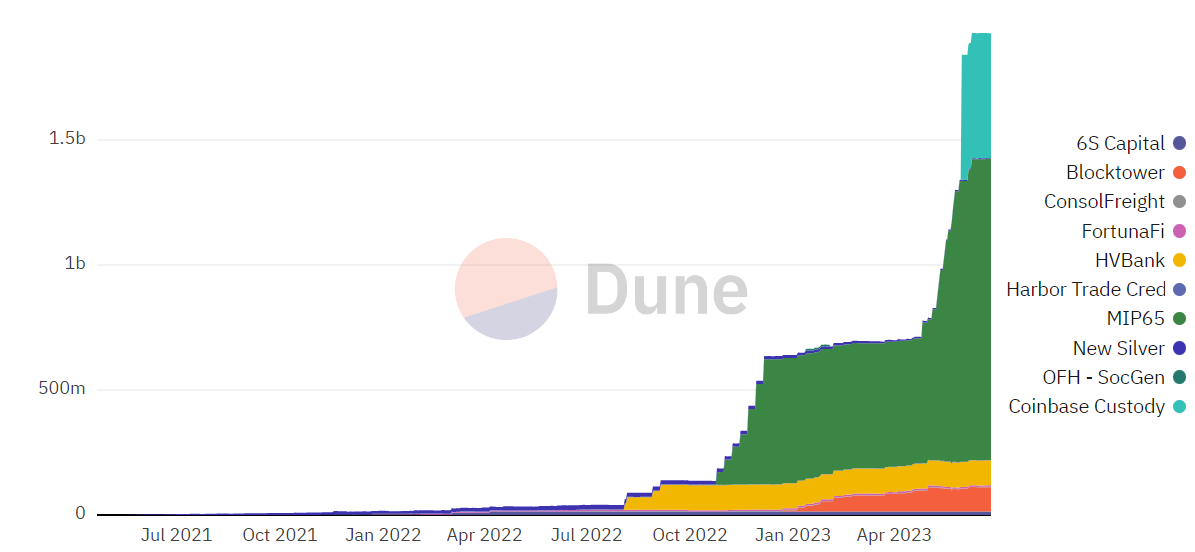

Source:Dune

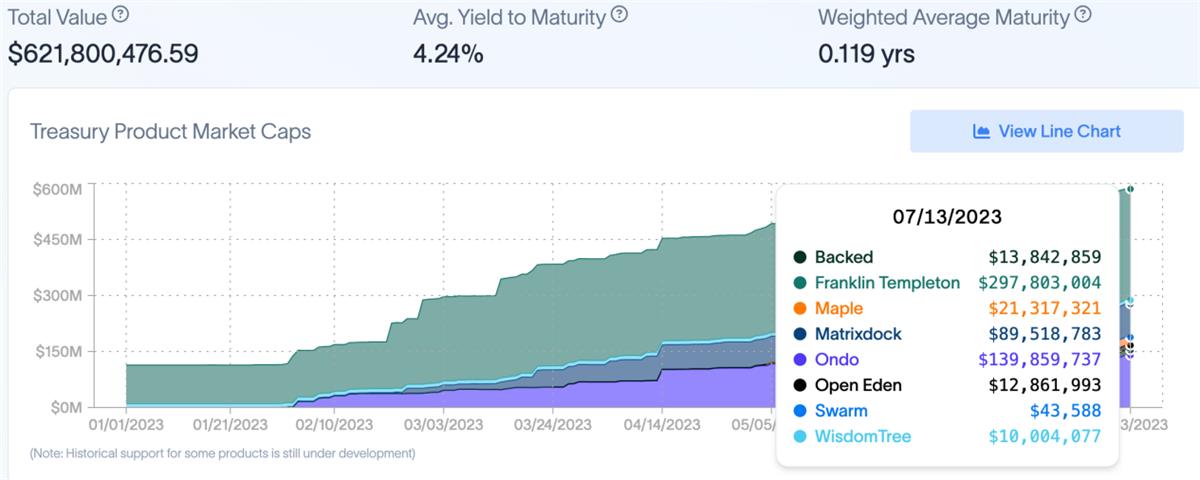

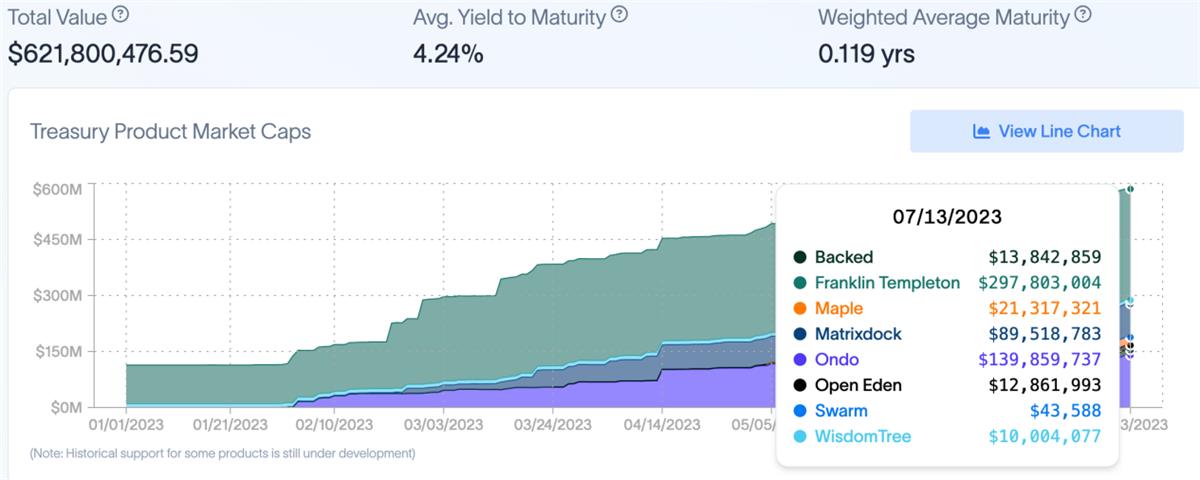

Source:rwa.xyz

Source:rwa.xyz

Source: MakerDAO

赛道逻辑

TradFi-wise

降低交易成本和中间环节,提高交易环节透明度和资本流通效率

链上另类资产&synthetic架构提高金融基元可组合性,提供更多可利用的对冲军备

盘活被限制的国外潜在投机者和机构的资金

DeFi-wise

支撑和放大DeFi投机环路

引入巨量流动性,拓展DeFi用户规模

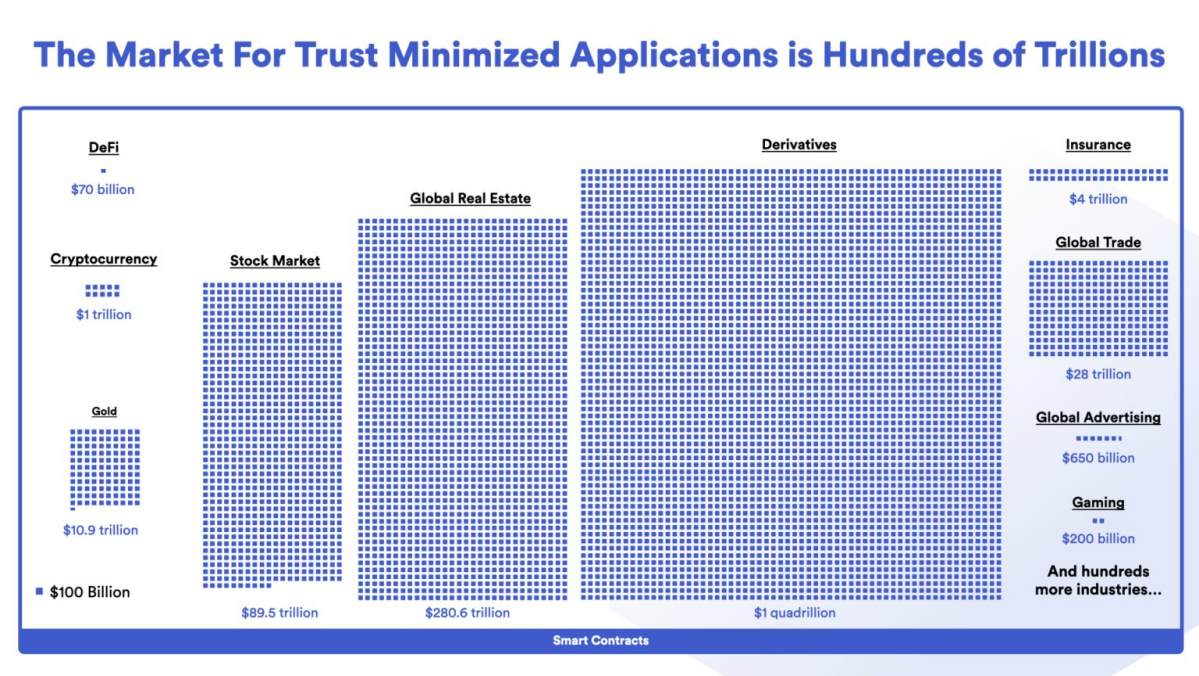

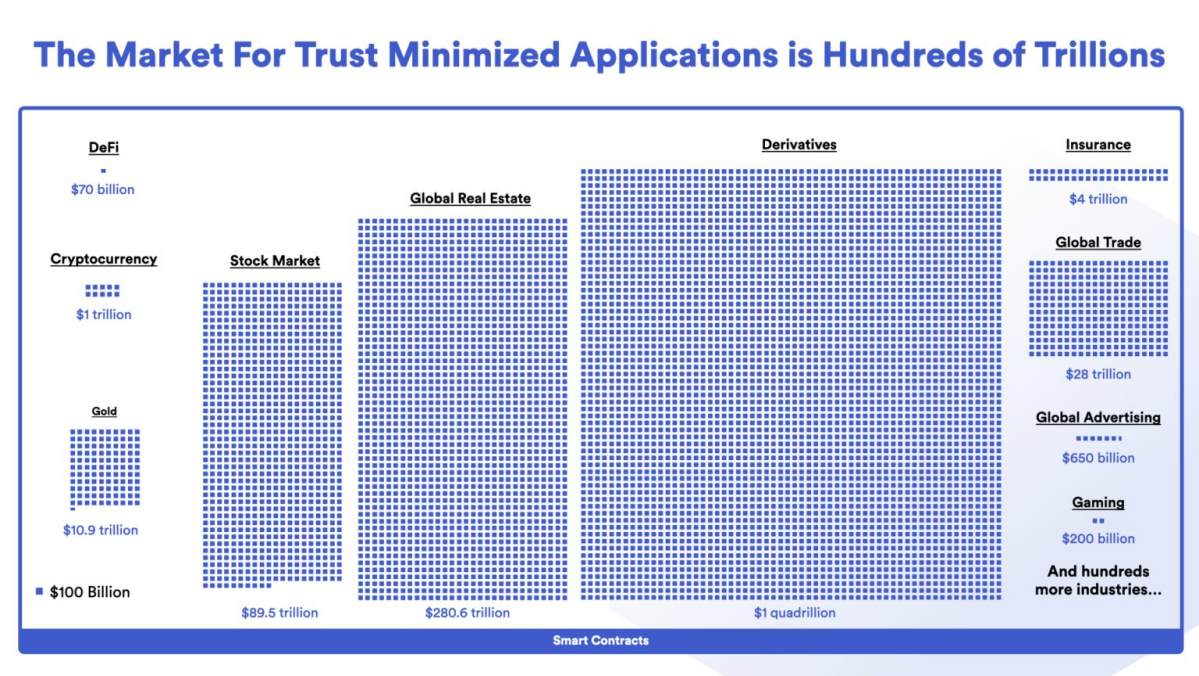

Source:Chainlink

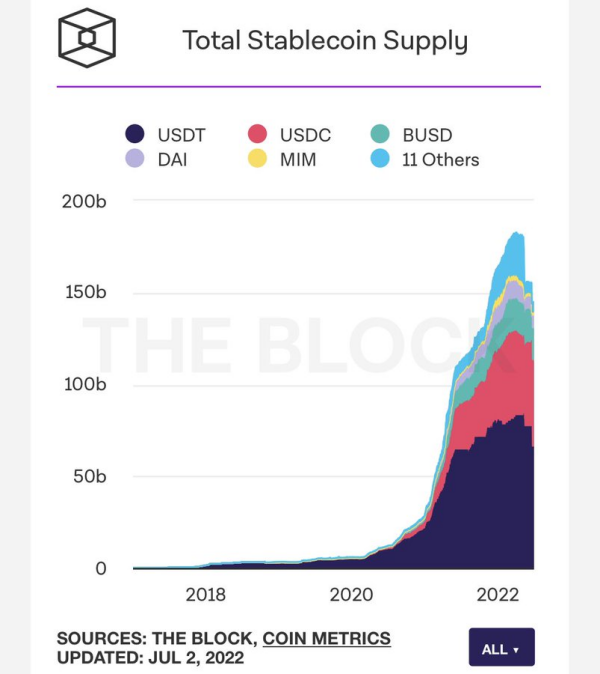

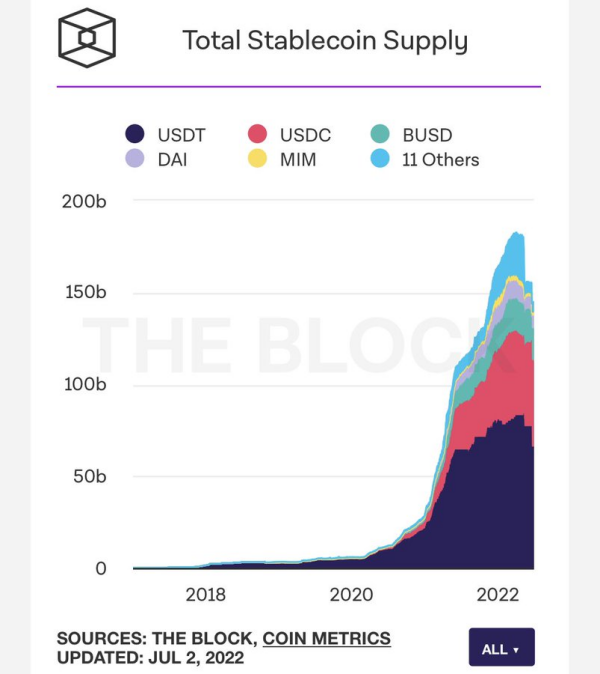

稳定币市场已经被论证

Source:The Block

推力Momentum

宏观周期促使资金回流u本位

Source: Alliance Bernstein

老钱传统机构兴趣渐增

加密市场需要拉新

阻力Handicap

不稳定的合规气候 Uncertain regulation climate

有限的牵引力 Limited traction

与加密原生信仰相悖,找不到PMF

传统机构不急于进场,仍在权衡

有限的优质底层资产 Limited high-quality underlying assets

评估维度Evaluation

-

产品基本面

1)所提供的RWA产品种类及收益率范围在市场中有差异度和竞争力,服务经营范围(现在正在做哪些资产,在哪里提供这类服务?是否具备资质长期提供这一服务?

2)TAM 粘性、用户留存、资产池深度和流动性、资金贴现率。

3)协议收益和净利、代币价值和循环效率。

-

风控能力

1)团队:是否有传统投资银行、商业银行、证券公司从业经验?是否和当地法务系统保持良好的关系?是否有过在crypto行业的违法记录或不良声誉?

2)合规:公司是否从属当地证券法法规(当地政策环境及风向对crypto的宽容度?法规文件是否明确界定资产属性或禁用该类资产?)、KYC/AML、违约结算、合规成本、信用评估?

-

协议机制

1)现实资产所映射的代币需要与多个区块链生态系统后端交互,在不同链上搭建架构对协议的互操作性有所要求。

2)上链方式是否去中心化,遵循怎样的信任最小化机制,是否定期披露链下现金流和相关抵押债务信息,采用哪种预言机网络数据运行机制,如何选择节点?

3)协议的安全机制,是否能有效防止交互账号地址的信息泄漏、预言机操纵、黑客攻击等等。

-

合作方

1)是否与MakerDAO、Aave等主流DeFi加密社区建立合作/有稳定的链上贷款支持方?

2)是否选择有经验的可信任的链上资产托管第三方机构(eg: 链下抵押品SPV控制处置权)?

3)是否与信誉、体量和服务范围顶尖的银行信托等tradfi中介有长期合作?

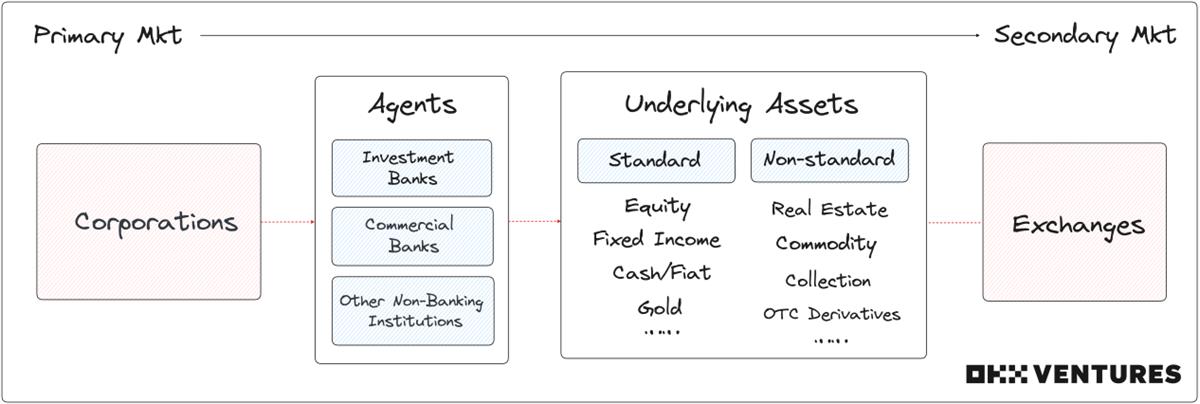

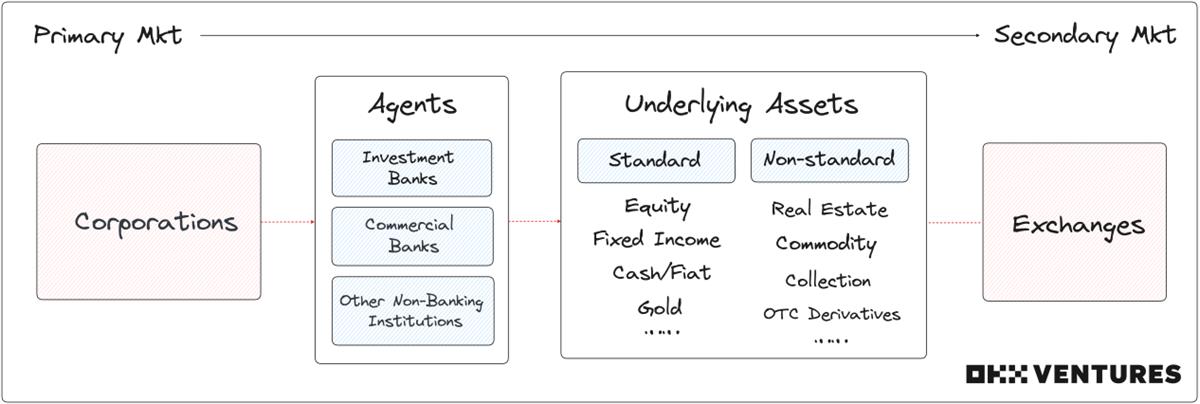

底层资产划分

按标资产形式界定

标准化(S)

非标(N)

简单概述美国监管机构及监管对象如下:

按资产大类界定

1.法币类RWA

常见:美元、欧元、日元、英镑、人民币等。

关注序列:澳元、加元、韩元、瑞士法郎、南非兰特、墨西哥比索,etc.

重点工具:抵押稳定币。

项目:Circle、Tether、Frax、MakerDAO等。

2. 固收类RWA

2.1 债券

常见:国债(主权利率债:美、欧、日、澳、中)、央行票据、政府债、企业债、外债、信用债、可转债等。

重点工具:ETF, 债券衍生品。

项目:Centrifuge、ONDO、Maple、OpenEden、BondbloX、FortunaFi、CredeFi等。

2.2 信贷

常见:私人贷款、企业贷款、结构化融资工具、个人住房抵押贷款、汽车抵押贷款等。

项目:Centrifuge、Maple、Goldfinch、TrueFi、Defactor、Credix、Clearpool、Bru Finance、Resource Finance等。

3. 权益类RWA

主要市场:美、欧、日、中、港、澳。

关注序列:金砖的一些新兴市场。

重点工具:ETF、指数衍生品、重点行业龙头股。

常见:股权、一级股(私募)、二级股(公开市场)等。

项目:Backed Finance、Sologenic、Swam、AcquireFi、Horizon Protocol、Hamilton Lane等。

4. 另类RWA

4.1 房地产Real Estate

常见:住宅、商户等。

重点工具:REITs。

项目:RealT、Parcl、LABS Group、Propy、Atlant、ELYSIA、Tangible、Blocksquare、Milo、Figure、LandShare、Lingo、HOME Coin、Theopetra、EktaChain、Robinland、Homebase等。

4.2 收藏品Collectibles

常见:艺术品、珠宝、钱币等。

项目:4K、Arkive 、mattereum、Codex Protocol等。

4.3 大宗商品Commodity

常见:贵金属(金、银、铂钯)、基本金属(铜、铝、钴、锂、锌)、能源(原油BRENT,WTI)。

关注序列:铁矿石、煤炭、乳制品、农产品等。

项目:PAX Gold、Tether Gold、Cache Gold、Agrotoken、LandX等。

POV

长远布局,小步跑,等风来

明显的趋势是另类资产&非标RWA协议正在涌现

国债/美债RWA仍将保持主流生态位,权益RWA关注度升高

加密社区的认同是关键,链上加密原生社区的合作比链下合作更难实现

值得讨论和进一步研究的点:

结语

欧美资管机构借道各类手段和私人理财服务涉足新兴国家债券市场的热情从未消逝,在加密基础设施逐渐完善,Blackrock等巨量资管视BTC为数字黄金的大趋势下,不难看出传统割裂的金融市场也正在积极寻求更好的资金利用场景和流动性效率提升方案,监管收紧其实正意味着其对加密严肃凝视和治理衡量的开始。当世界经济由凯恩斯转向奥地利的愿景逐步成为现实,加密在传统股债汇市的触角将会加速延伸。

在“模型终将统治世界”的一片高呼中,DeFi正低语着吞噬一切市场。

TradFi may embrace crypto faster than you expect :)

PEPE0.00 -1.18%

PEPE0.00 -1.18%

SUI3.33 0.86%

SUI3.33 0.86%

TON3.75 -2.25%

TON3.75 -2.25%

TRX0.24 -2.33%

TRX0.24 -2.33%

DOGE0.25 -1.83%

DOGE0.25 -1.83%

XRP2.42 -1.29%

XRP2.42 -1.29%

SOL198.21 -2.17%

SOL198.21 -2.17%

BNB642.02 3.03%

BNB642.02 3.03%

ETH2612.76 -3.51%

ETH2612.76 -3.51%

BTC96136.74 -1.88%

BTC96136.74 -1.88%

个人中心

个人中心 退出登录

退出登录

首页

首页 深潮精选

深潮精选 Research

Research 项目发现

项目发现 7x24h︎快讯

7x24h︎快讯 最新活动

最新活动

分享至微信

分享至微信

添加收藏

添加收藏 分享社交媒体

分享社交媒体

OKX Ventures

OKX Ventures 精选解读

精选解读

Fireblocks 将为索尼区块链 Soneium 提供托管服务支持

Fireblocks 将为索尼区块链 Soneium 提供托管服务支持

扫码关注公众号

扫码关注公众号