整合加密货币付款渠道至全球支付网络。

特别感谢Jamie、Joseph、Jessica、Ching、Jack、Johnny、Donn对于此文章的回馈与建议。

许多区块链项目是技术先行,结果最后发现缺乏应用场景,也就是拿着锤子找钉子,硬套上区块链技术却没有解决真正痛点。

近来网路上不乏流传着这种评论:「区块链仔们,看看 ChatGPT,这才是真正有用的技术。」脸一直被打得很红,但也无法反驳。

因此我们 AppWorks 的 First Principal 时常说要从「First Principal」、所谓「第一性原理」出发、归零思考、以用户的观点:到底什么样的问题,用区块链技术去解决,比现有技术还要好十倍?

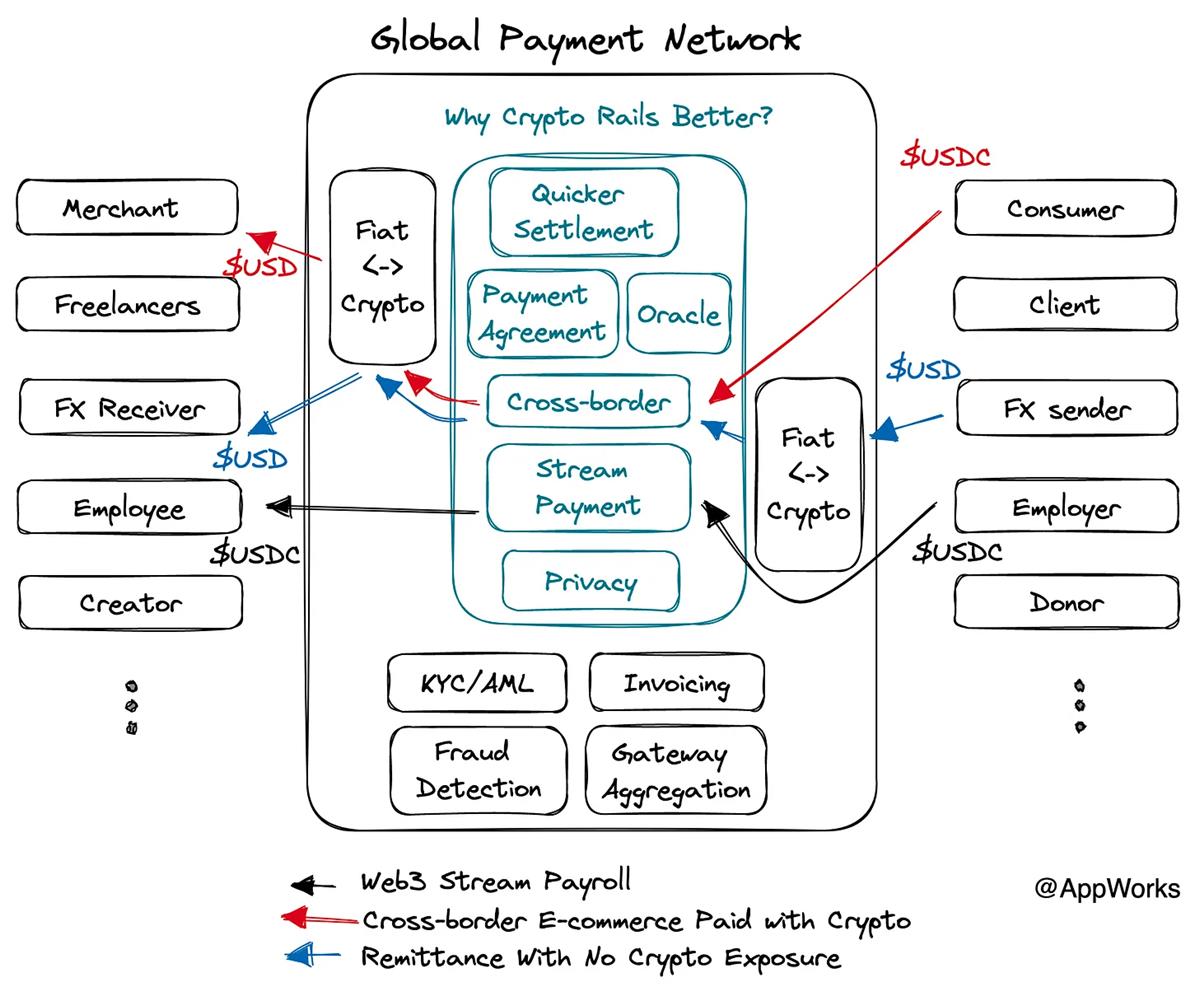

Payment 是我们认为最有机会的应用,因为用 Web3 架构的支付体系「真的好用」,支付也是人人都有需求的服务,因此,最终会达到 Mass Adoption。

但区块链可以改变 Payment 产业也讲了好几年,从比特币白皮书问世就被提到,到底是什么原因到现在仍无法大规模採用?这也是本篇文章想探讨的问题。

所谓区块链对 Payment 的「好用」,基本上可以分为四个特性:

接下来,我们可以细讲一下,透过这四个特性,可以十倍有效的解决什么样问题,其中,我们最看好解决以下三个问题。

Problem 1: SWIFT 速度慢、成本高,且有地域限制

SWIFT 连结了全球数千家金融机构来传递资金转帐的消息,然而 SWIFT 是个 1970 年代的系统,有许多问题包括速度过慢,尤其是跨国交易,需要好几个工作天才能完成;成本过高,涉及多个中转行就会产生更多费用,每家中转行过票就是数十美元;有地域限制,仍有地区的银行无法接上 SWIFT。

短期内,区块链要把 SWIFT 体系整碗端走不太可能,毕竟要取代 SWIFT 需要足够多的金融机构採用,JP Morgan 在 2020 年曾推出 Onyx,做跨行之间的结算网络 (Settlement Network),但其他银行可能因为竞争的关係而有所顾忌,到现在没有太多进展,完全去中心化的结算网络 (如 BTC / ETH ....) 则因为监管、法遵、Reporting System 的困难,也会面临很大的阻碍。

我认为要做全球金融体系的结算网路,更有可能的路径是被 Visa 或是 Mastercard 的 Payment Processing Network 採用,直接由一间私有、国际化、已经形成网络效应的公司採用。而它们确实早就在考虑了,Visa 的加密货币负责人 Cuy Sheffield 在 2023 年二月的某次论坛上指出:「目前使用的 SWIFT,让我们无法频繁地转移资金,因为在这个网路中存在许多限制。因此今天我要公开宣佈,Visa 一直在测试如何以 USDC 稳定币在以太坊区块链上进行结算。」

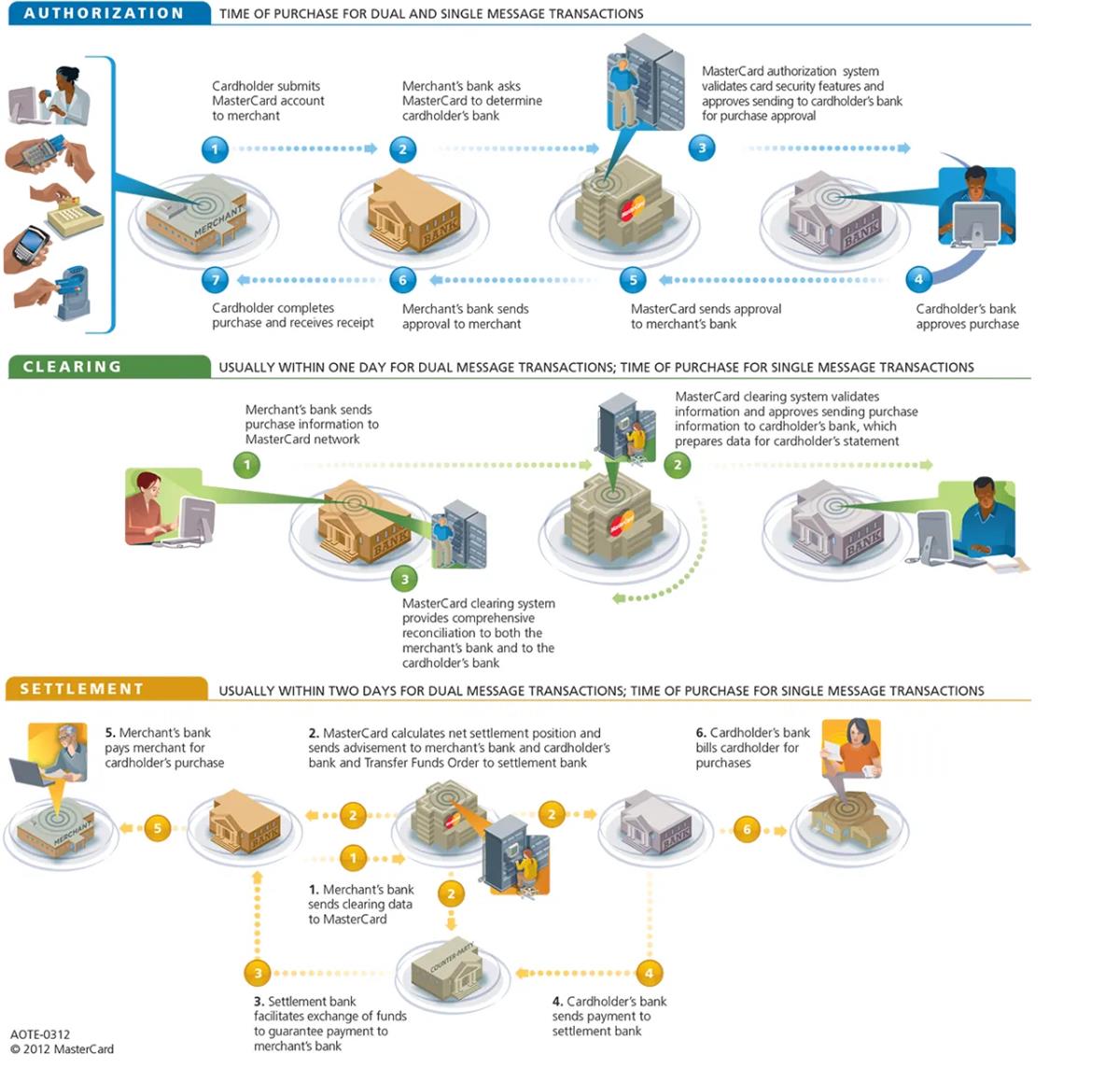

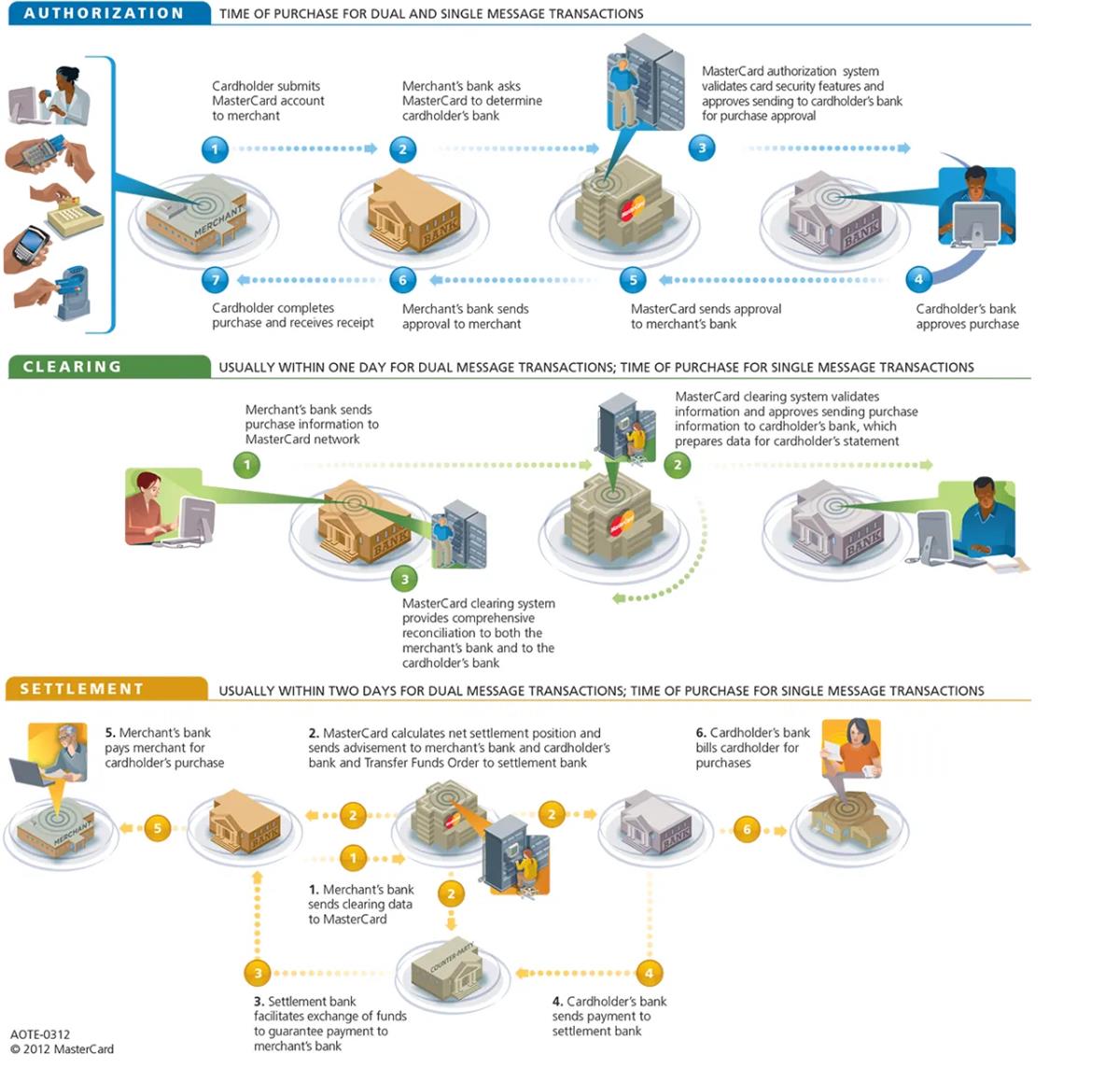

这边先小科普一下,一个信用卡的交易过程,会经过三个步骤:

-

Authorization: 交易发生时,收单行与发卡行要透过 Visa 验证交易可行,不是盗刷或是刷卡额不够。

-

Clearing: Visa 帮助发卡行与收单行清算金流,算出谁欠谁多少钱。

-

Settlement: 算出来后 Visa 将资讯发给清算行,

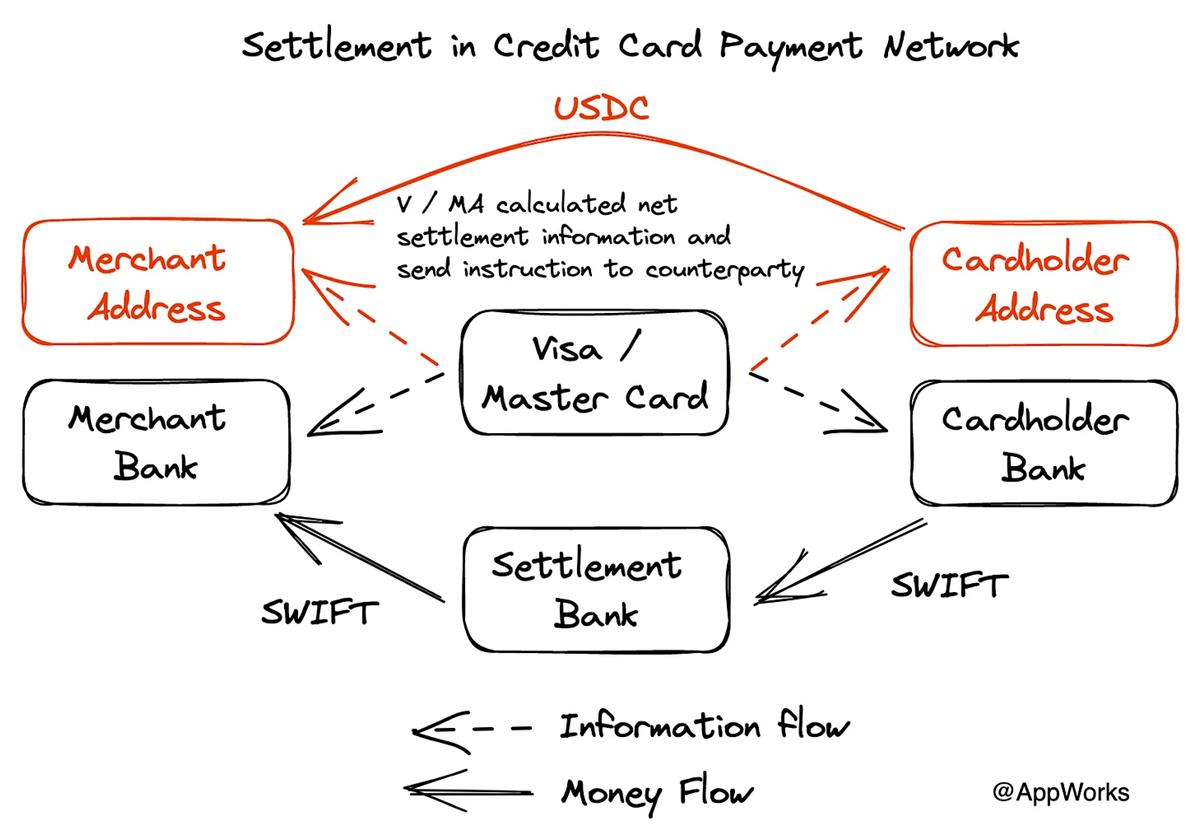

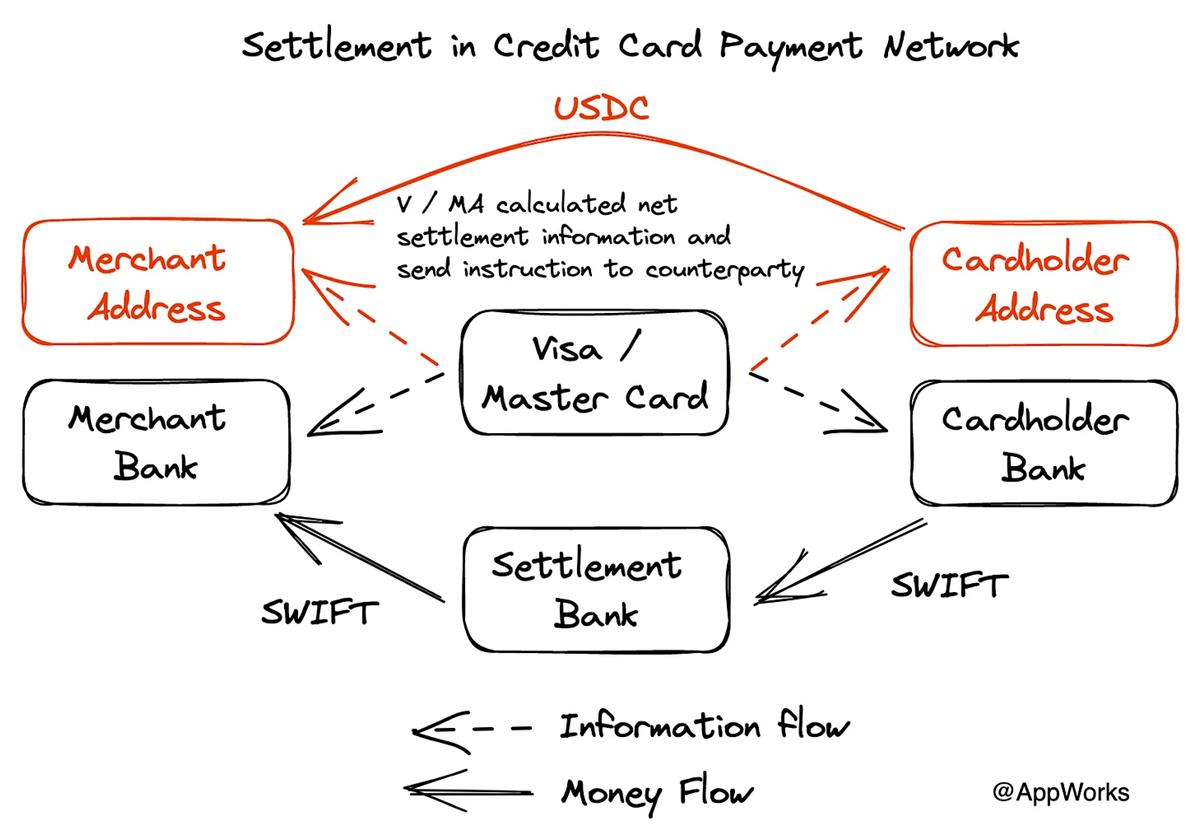

Visa 要用区块链的地方是 Settlement,因为上述说到 SWIFT 的问题,Visa 正在积极实验要怎么使用 USDC 做结算,以加速结算速度、减少结算成本,尤其是跨境支付。目前如果用 Paypal 从美国送 100 美元至欧洲换成欧元的话,成本达 7.75 美元,包括境内境外转帐费用 (4.8 美元) 以及货币兑换费用 (2.95 美元),用以 USDC 结算只需负担 Gas Fee,若採用 Layer 2 的方式,成本约是 0.2 美元,未来以太网络持续升级,成本会更低,当然 0.2 美元 还要加上货币转换成本,但单纯比较转帐费用的优势是很明显,更不用说结算的效率提升。

Visa 若大规模採用区块链作为结算层,结算双方就可以从发卡行与收单行变成「发卡地址」与「收单地址」。结算就不需要结算行,发卡机构甚至可以不需要是银行,不需要等待银行愿意接受稳定币在银行的资产负债表里头,可以加速发卡速度,Off-ramp 问题也被解决,Crypto 的金流流通更加方便。从这篇 2023 年一月 Visa 研究「使用帐户抽象 (Account Abstraction) 做到 Crypto Pull Payment」的文章,可以看出 Visa 背后直接採用地址或智能合约结算的想法,Pull Payment 更像是信用卡的机制,但现在区块链的基础设施很难做到,未来有望靠帐户抽象来找到解决办法。

而 Visa 与 Mastercard 真正的价值,会是提供商家与用户诈骗侦测与预防,利用银行的资讯、消费者与商家地点、过去消费纪录、金额来做风险评分,一旦风险过高就会使用 2FA / MFA 验证。

那么现在 Visa 与 Mastercard 在採用稳定币做结算前,面对的问题是什么?我认为是以下仍待发展的领域:

愿意接受加密货币或是稳定币的发卡机构,或是能够做风险控管的 Web3 项目 (最适合应该是钱包),让 Visa、Mastercard 愿意发出更多卡片,Palladium 想成为 Crypto Native Neobank 与最近与 Mastercard 合作的 Stables 是好例子。

有效的链上数据能针对诈欺行为特徵做反洗钱、诈骗侦测,为支付厂商做风险控制服务,Chainalysis 与 TRM Lab 的服务比较是针对 AML,而支付网络需要的服务是怎么知道你卡片被盗刷了,以链上来说就是怎么知道你的私钥被盗了,或是钱转到有疑虑的地址之前,就会触发 2FA 或是 MFA 认证,我认为是仍有待发展的领域,已经有看到团队在 Smart Contract Wallet 上实践这些功能。例如 Sardine 项目,被称为 Web3 的反欺诈斗士,针对加密货币和 NFT 欺诈行为特徵,专为出入金支付公司提供风险控制服务,台湾入选 YC 的项目 Chainsight 也在这个领域努力。

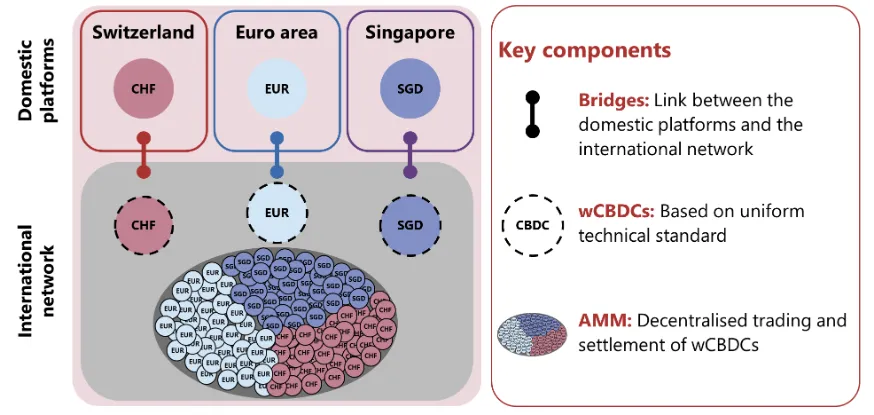

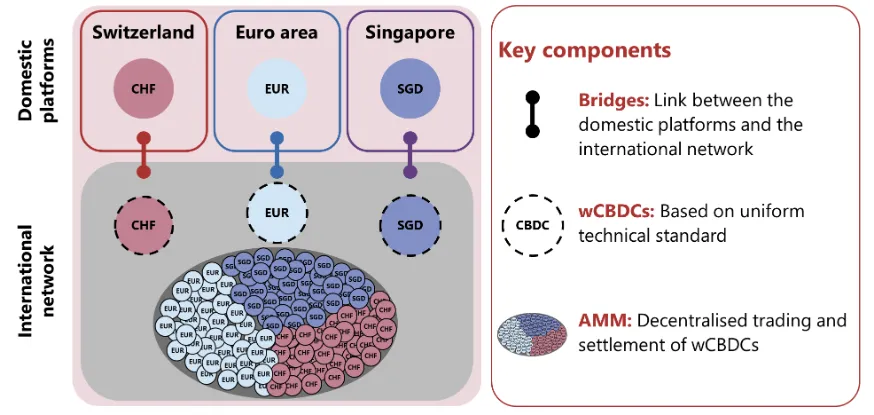

提供稳定币、美元、本地货币之间清算的流动性,Visa 和 Mastercard 从 Circle 获取 USDC 和美元的流动性应该不成问题,但是 USDC 和其他本地货币的流动性是另一个问题,如果流动性不足,就会导致交易滑点增加、成本上升。当然可以先换成 USD 再换成其他本地货币,但在这个结算网路就又会扯到传统金融机构。另外一个作法是本地货币直接与 USDC 兑换,或是各个本地货币能够都有个链上的版本,直接用区块链结算,还可以透过 DeFi 来提供流动性。有「央行中的央行」称号的国际清算银行 (BIS) 正在进行的 Project Mariana 就有类似的概念,下图显示 EUR、CHF、SGD 透过 AMM 模型来提供流动性。

Problem 2: 付款协议 (Payment Agreement) 纷争多、管理成本高

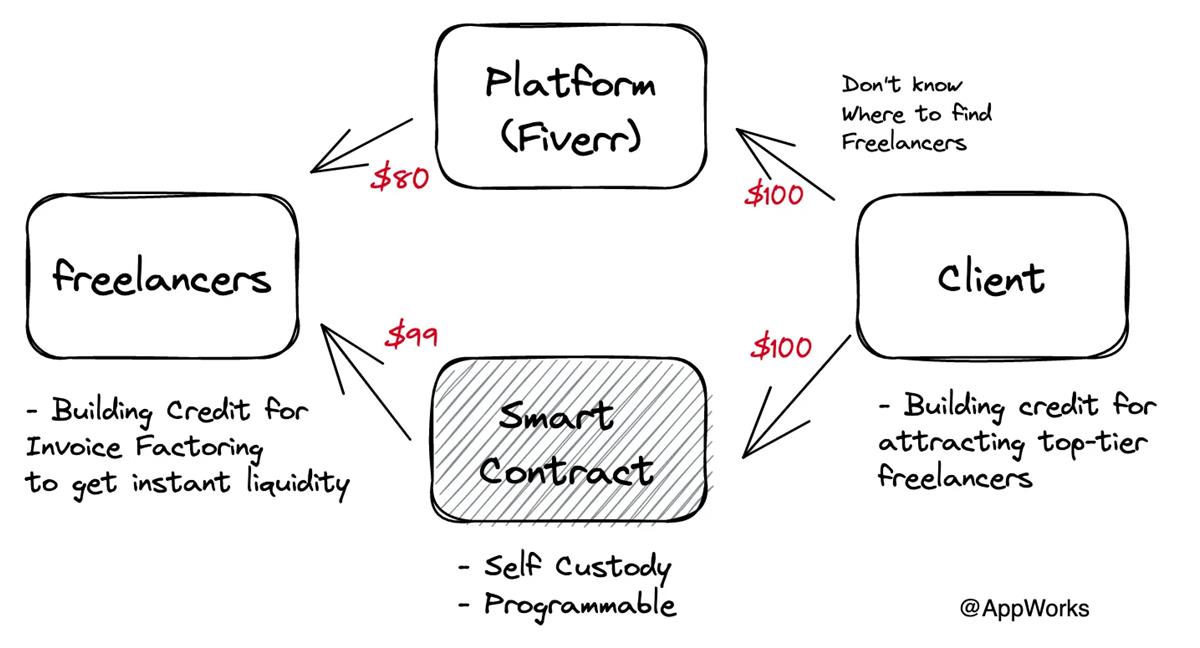

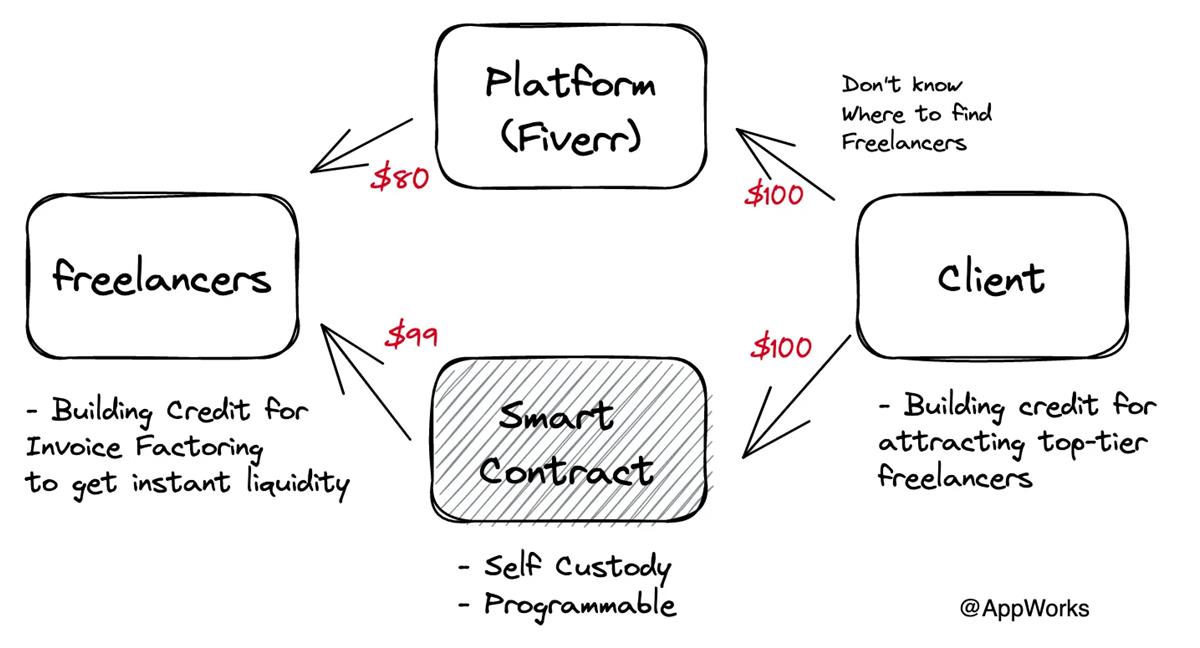

随着后疫情和 AI 辅助时代的来临,零工经济 (Gig Economy) 逐渐成熟,预计自由接案市场将持续快速成长。自由接案者和雇主将採用各种付款协议,以建立清晰的付款条款,避免付款纠纷并保护双方的权益。市面上的付款协议种类也因此更加普及,包括 Escrowed Payment、Milestone Payment、Recurring Payment 等。不只是自由接案平台,其他包括电商平台、DAO / Web3 Business 的 Community Contribution Compensation、赠与等相关业务,其实也都会大量使用 Payment Agreement。

而目前 Payment Agreement 有几个问题,例如:

- Agreement 写得不清楚,导致 64% 的自由接案者收款因验收纠纷而递延。

- Freelancers Platform 除了平台的 Service Fee 5% - 20% 之外,还会额外收取 Payment Processing Fee 2.5% - 5%,成本相当高。

- 平台外的 Freelancers 常常遇到诈骗、资金被扣留等等。

但如果把条款写在在智能合约之中,Payment Agreement 的条件触发可以更即时,,要是可以完整的结合多个 Oracle 来做验收认证,还可能达成自动化的 Milestone Payment,例如将 TVL 成长率等数字来做到即时的 Performance Payment,减少自由接案者收款时间被延后的情况。而使用区块链作为收付款的结算工具,或是将资金託管在智能合约之中,能降低 Payment Processing 成本。

用区块链结算产生的 Invoice 也可以铸造为 NFT,成为链上徵信的一个资料来源,并且不受特别平台绑定,可以更自由被衔接到原本的社群平台,雇主也能到各种更小的社群寻找接案者,当徵信系统建立之后,NFT 自由流通的特性,甚至可以做应收帐款融资 (Invoice Factoring) 业务。

总而言之区块链可以降低 Payment Agreement 成本,藉由智能合约来降低执行成本与资金託管费用,甚至是透过 Oracle 自动执行提升执行效率。此外,它还可以为 Freelancer 创建一个便携式的声誉系统,且该系统与金流资讯、商业信息紧密相连,后续还能依靠这些资料做金融服务。

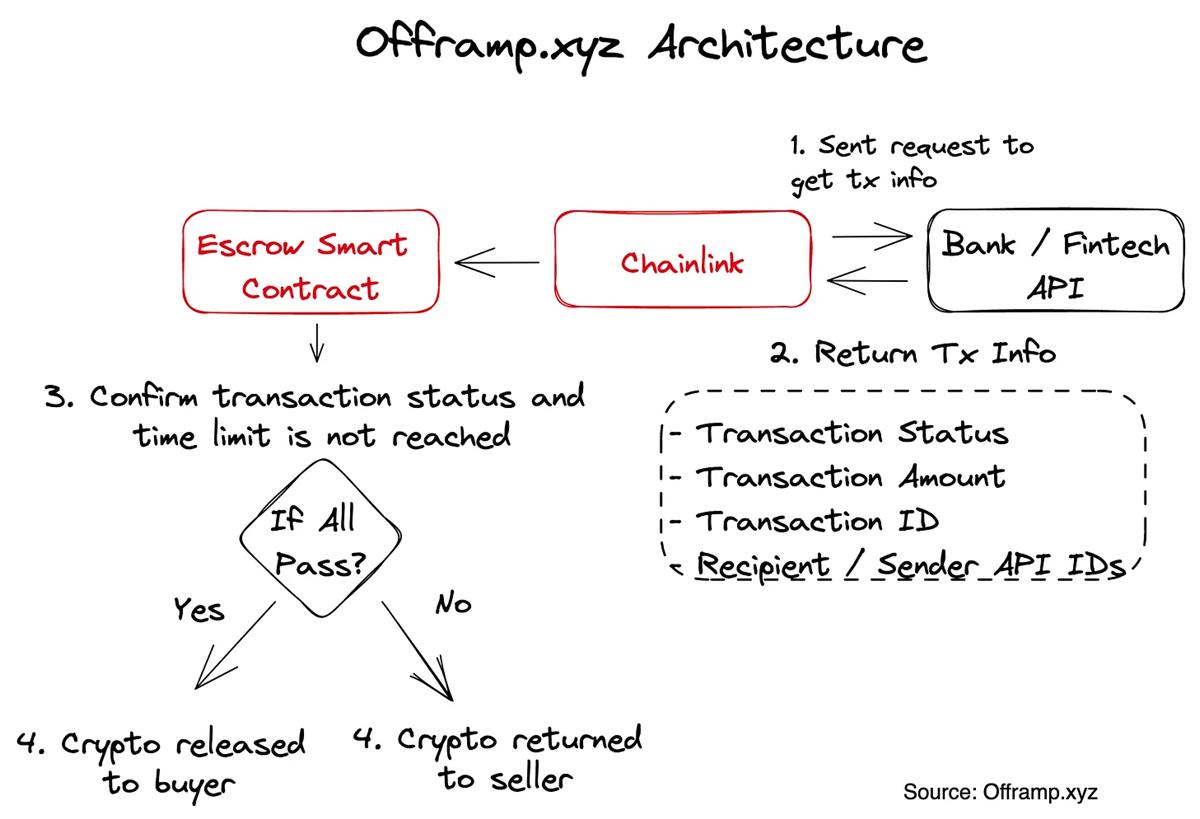

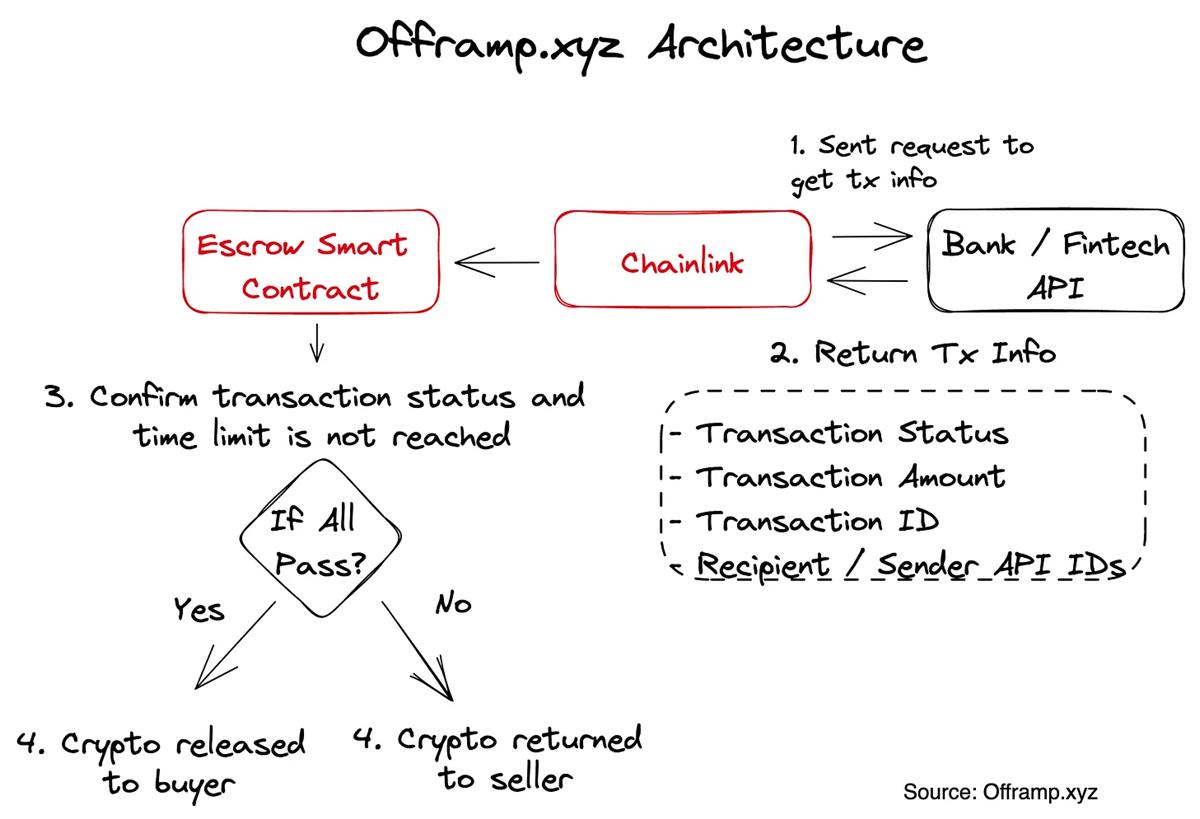

Freelancer 之外,我们也看到结合 Web2 资料,串接 Chainlink API 将资料传到链上并促发 Escrowed Smart Contract 条件,做成一个非常方便的出金平台 Offramp.xyz。如下图所示,Offramp 串接做国际汇兑服务商 WISE 的 API 确认法币到帐讯息,再藉由 Chainlink 把资料传到链上,如果交易资料相符的话,就让智能合约自动付款,整体出金过程只需20秒,体验非常丝滑,这是结合智能合约与 Oracle 做 Payment Agreement 的一个好例子,未来若能串上更多银行与 Fintech 的 API,将可大大增加流动性。

但仍有以下问题有待解决:

- 怎么有更多 Offline 的条件触发,做到更複杂的 Payment Agreement? Chainlink 除了 Token 价格以外,也提供天气、运动员、供应链、IoT、或是企业客製化的 Data Feed,Offramp 成功使用 WISE 的资料来做到方便的出金平台,但只限于使用 WISE 的用户,若能拿到银行的 API 或是未来有个通用的 Open Banking API,才能拓展这类 Payment Agreement 的使用范围。

- 争议解决: 若平台自动执行付款时,就代表平台承担检验者的风险,事情很容易变得複杂,因此 Disputation Resolution Service Provider 如 Kleros 成为陪审团帮助平台解决纷争也是相对重要,另外 Oracle 资料越多、资料来源越可靠,Milestone 就能定义的更广、更清楚,自然发生争议的机会就会下降,另外 Credit Building 也是降低争议发生机会的方式之一。

Problem 3: Recurring Payment 成本高、行政程序繁杂

根据 Stripe 的数据显示,全球网上交易中约有 18% 是 Recurring Payment,而 Recurring Payment 的使用场景包括:订阅、付薪水、供应商付款 (AR / AP) 等,最常见的期间是每年、每季、每月,然而目前 Recurring Payment 有几个问题:

- Recurring Payment 的期间弹性不够,有时候会卡住员工、供应商金流,衍生出额外借贷成本。

- 网路上 Recurring Payment 的基础设施大多建立在信用卡的网络之上,需要被收取总金额的 2 - 3% 成本。

而 Crypto Payment 可以利用其快速且便宜的结算系统做到 Stream Payment ,让商家、员工、供应商、投资者可用以秒为单位的速度收到款项、Token,加速资金流通速度,改善商家、个人的现金流。

当然一般来说付钱的人希望越晚付越好,而收到的人希望越早收到越好,两者利益冲突,因此 Stream Payment 并不一定可以比现有的解决方案好,只是在某些特定的使用场景上,可以派上用场或是有更多付款弹性:

- 更简化公司财务的操作。许多 Crypto 公司 / DAO 使用 Request 或是 Zebec 的服务向员工或贡献者每秒发薪,只需启动一次 Stream Payment 即可,无需再烦恼每月的行政手续。

- 月光族能够即时拿到薪水,降低在每次的 Paycheck 之间向金融机构借钱的机会。美国有五分之一的蓝领阶级会在下次发薪之前向 Payday Loan 机构借钱,而平均利率高达 200 - 700 % (是的你没看错,TradFi 也有三位数的收益率),用 Stream Payment 发薪有望降低借 Payday Loan 需求或至少减少银行透支费用 (Overdraft Fees),美国白宫出具的经济报告里头也提到实施更快的银行结算系统,可让低收入家庭每年节省 70 亿美元。

- 提供更短期的订阅服务,从每月缩短至每秒,提高转换率。提供多种定价选项和不同的订阅周期,可以满足更广泛客户的需求和预算,较短的订阅期可能使客户更愿意尝试产品或服务,因为他们可能会感到风险较低,像是 Superfluid 帮助 Crypto Business 收加密货币来做订阅服务,非 Crypto Business 也能使用但需要思考怎么接上无缝的法币转换体验。

- Stream Token Vesting 让投资者每秒都可以收到释放代币,相较于每月甚至是每季释放一次,可以减少 Token 一次性卖压,也减少项目方流动性的管理成本。

必须说以上提到使用场景大多有所侷限或是额外好处其实没有很明显,Stream Payment 更像是 Nice to Have 的功能,不可能因此吸引许多客户或是商家使用,必须整合其他更多的功能才有机会做出十倍好的产品进而达成 Mass Adoption。

不过 Web2 的网路服务大多使用 Pull Payment 的付款方式,例如信用卡,收款者需要获得付款者的授权来从其帐户中「拉」出资金,因此在这个过程中需要许多步骤来验证授权的可信度,例如 2FA 和 MFA 等机制,同时也产生许多额外的交易费用。然而,使用 Crypto 可以很方便地实现 Push Payment 的付款方式来执行 Recurring Payment,当大量採用时,甚至能跳脱到 Visa、Mastercard 的支付网络之外,避免支付 2-3% 的手续费,而全球 18% 的网路交易金额中 2-3%的市场机会非常可观。

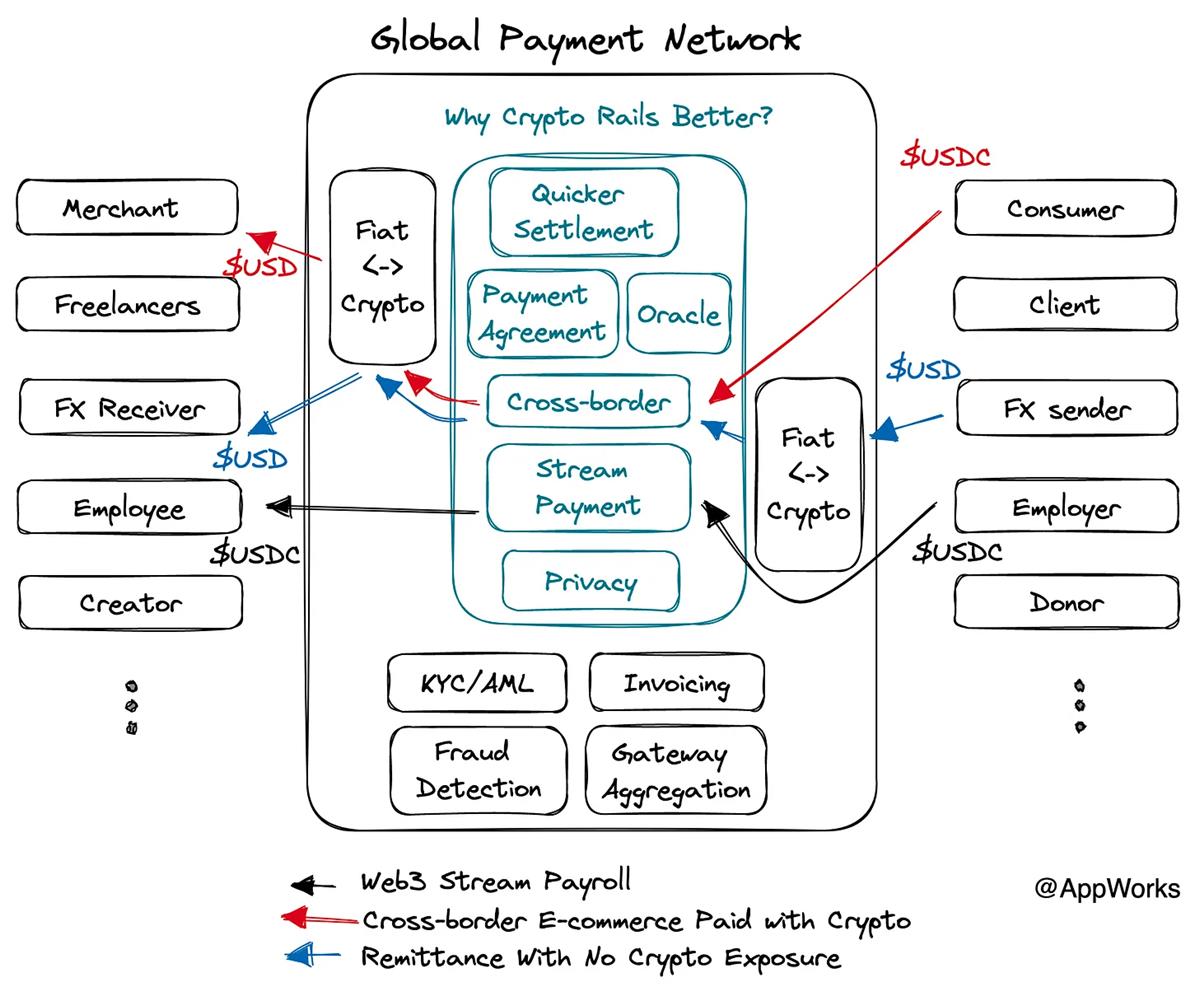

总结:整合 Crypto Rails 至全球的支付网络之中

Crypto Rails 具有的优势,比如快速的清算速度、根据更複杂条件自动执行的付款协议、不受国界限制的清算网络、更便宜的 Micropayment 甚至是 Stream Payment 等,但不是拿着这些说嘴就能做到 Mass Adoption。

而是要深挖不同客户之间的需求,交易收款付款者百百种,有什么需求是现在的 Payment Network 还不能满足的?

例如 Stream Payment 可以减少对于 Payday Loan 的需求、跨境电商与汇款的成本可以被降低、平台与自由接案者的 Milestone Payment 可以更容易执行、投资人可以透过 Stream Payment 更有效率执行交易策略、银行间可以透过 Crypto Rails 更快结算等都是例子。

但以上都是单点突破, Payment 产业已经相当成熟,要与传统 Payment 产业玩家竞争除了提供 Crypto Rails 优势之外,也要能提供原本就有的服务如反洗钱、反诈骗侦测、发票管理服务等等才更有可能转换客户,而且要思考是否能透过链上的数据做到更好或是过去没有的服务,如链上反诈骗侦测、透过链上发票资料建立更全面的信用数据、透过 ZK 技术做隐私支付等等,才有机会做出十倍好的产品,真正解决人们的痛点!

如果你是相关领域奋斗的创业者,相信区块链技术可以解决 Payment 产业的问题,欢迎你与 AppWorks 或是我联络!若是有产业前辈有不同观点,也非常欢迎留言讨论!

PEPE0.00 3.24%

PEPE0.00 3.24%

SUI4.52 -3.78%

SUI4.52 -3.78%

TON5.36 1.42%

TON5.36 1.42%

TRX0.22 -0.51%

TRX0.22 -0.51%

DOGE0.36 5.04%

DOGE0.36 5.04%

XRP2.78 9.10%

XRP2.78 9.10%

SOL188.43 3.00%

SOL188.43 3.00%

BNB700.38 1.60%

BNB700.38 1.60%

ETH3241.80 3.05%

ETH3241.80 3.05%

BTC97122.66 2.52%

BTC97122.66 2.52%

个人中心

个人中心 退出登录

退出登录

首页

首页 深潮精选

深潮精选 Research

Research 项目发现

项目发现 7x24h︎快讯

7x24h︎快讯 最新活动

最新活动

分享至微信

分享至微信

原文链接

原文链接 添加收藏

添加收藏 分享社交媒体

分享社交媒体

@AppWorks

@AppWorks 精选解读

精选解读

数据:USDC 市值 2024 年增长 79%,增长速度超过所有其他稳定币

数据:USDC 市值 2024 年增长 79%,增长速度超过所有其他稳定币

扫码关注公众号

扫码关注公众号