本文对无抵押借贷协议在资金采用、代币估值、激励影响和市场优势方面进行了清晰的阐述。

撰写:Achim Struve

编译:深潮 TechFlow

介绍

本文将重点关注一个具有巨大潜力的特定领域。仅在美国,未担保个人贷款市场在 2023 年第一季度就达到了 2100 亿美元,超过了去中心化金融(DeFi)锁定的总价值 610 亿美元。这意味着 DeFi 空间总体和去中心化借贷行业具有巨大的增长潜力。这种显著的增长潜力是创建当前主要的无抵押借贷协议的动机。本文对这些协议在资金采用、代币估值、激励影响和市场优势方面进行了清晰的阐述。

回顾

借贷资产是任何金融系统的基石。出借人可以获得闲置现金的收益,借款人可以快速获取工作资金。

DeFi 空间中的借贷市场通常是过度抵押的,这意味着借款人必须存入超过贷款价值的抵押品。

例如,一个借款人要为 5000 美元的 USDC 贷款提供 10000 美元的 ETH 作为抵押品。虽然在 DeFi 中过度抵押的借贷是常规操作,但传统金融中的无抵押贷款有时部分或完全未被抵押。这种过度抵押确保了当借款人违约时,抵押品可以出售以使出借人得到偿还。

尽管过度抵押的借贷对出借人更安全,但效率不高,从而限制了市场的扩张。它需要无抵押贷款协议,可以访问可信赖的信用数据来估计借款人的风险状况,而不会在区块链上披露敏感信息,从而克服 DeFi 中的这一限制。与零知识证明相结合的预言机已经在开发以减轻借款人向无抵押贷款平台披露身份的需要。

然而,无抵押借贷是 DeFi 中一个重要的产业,其中更高风险反映在其贷款年化百分比收益率(APY)较过度抵押的借贷平台(如 Aave 和 Compound)更高。未经抵押或无抵押的贷款增加了违约的可能性。链下资产和合约的贷款清算和偿还可能还需要很长的时间。

关于借贷池的安全性,贷方必须依赖池管理人员的尽职调查 (DD)。贷方可能无法在需要时获得流动性,因为可以从贷款池中提取的流动性数量取决于池中存在的流动性数量。

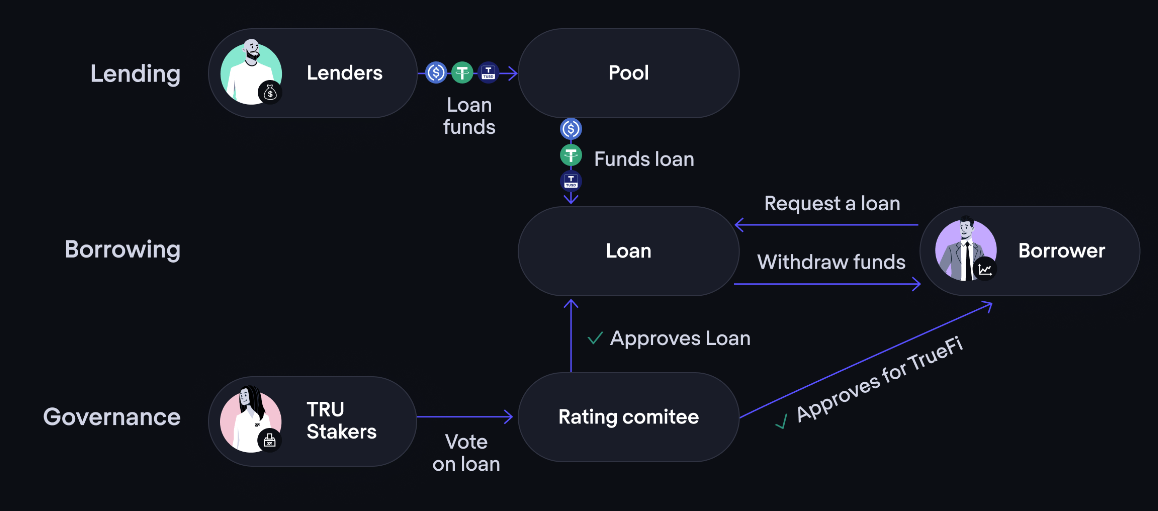

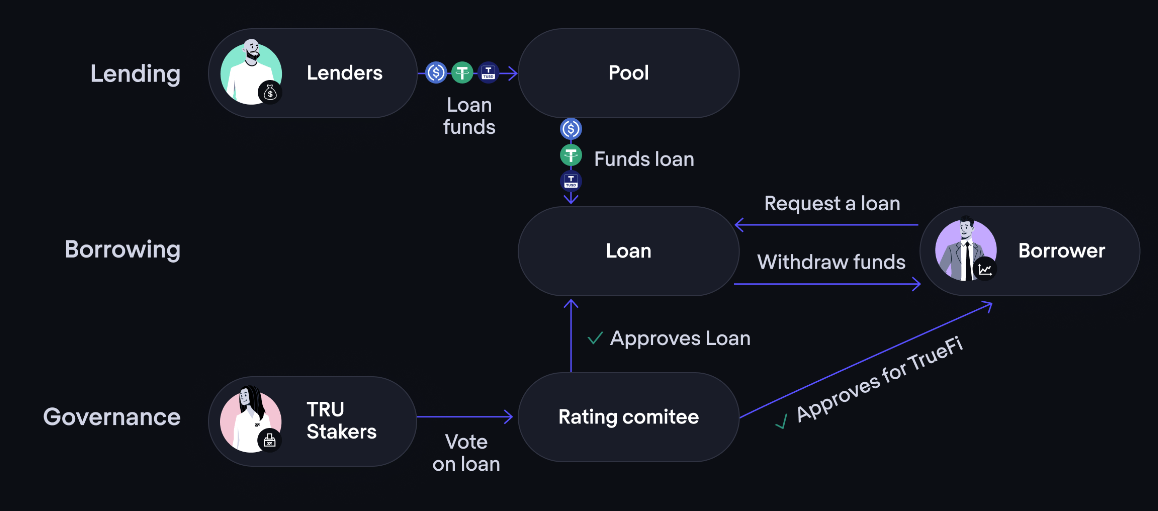

图 1 展示了一个代表性的无抵押借贷协议生态系统。以 TrueFi 为例,出借人向借贷池注资,借款人将利用该池获得贷款。$TRU 持有者可以对贷款进行投票,该贷款还必须获得组合经理的批准。

无抵押借贷市场概述

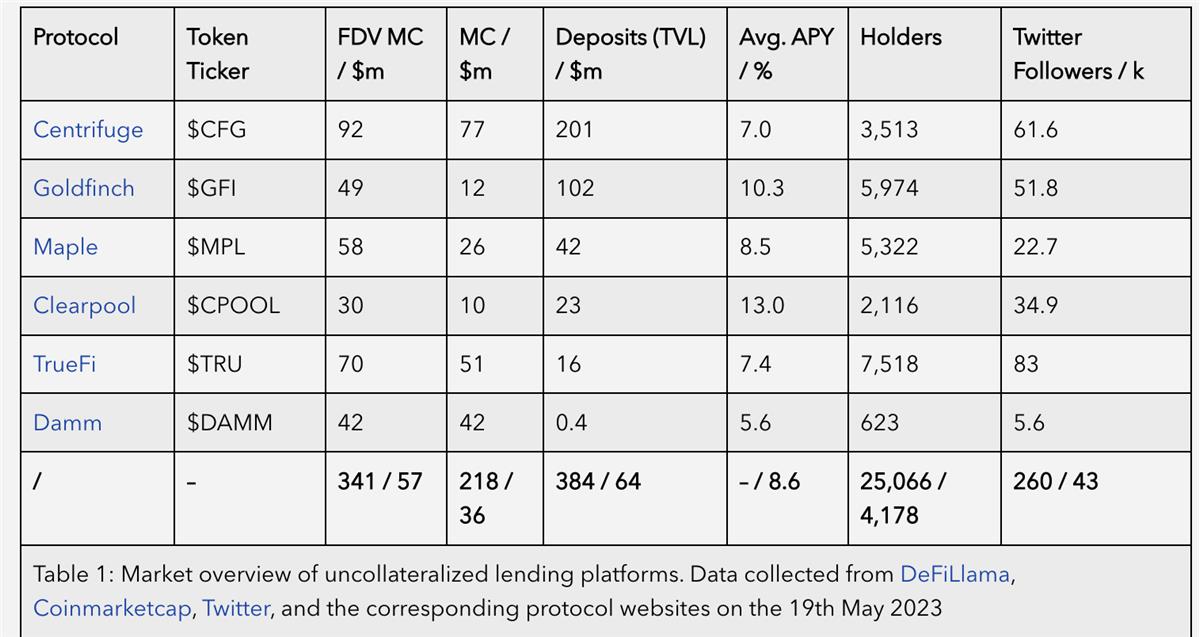

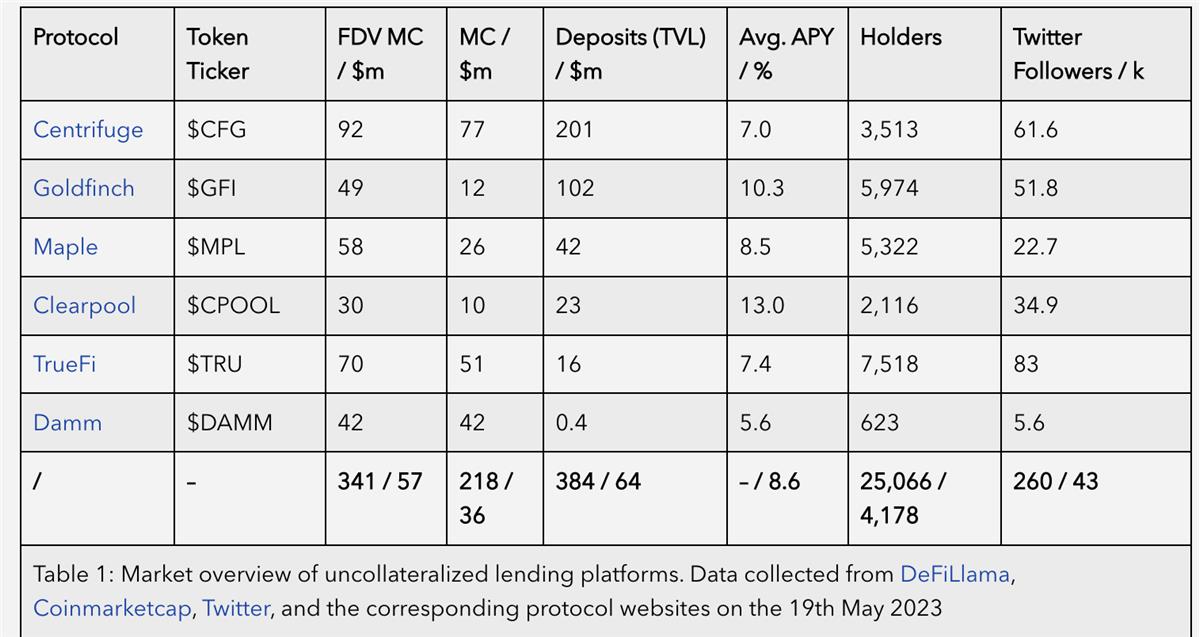

表 1 展示了一些向机构借款人提供无抵押贷款的协议的快照概述。这些协议按其总锁定价值(TVL)排序。

表 1 中所有无抵押借贷协议原生代币的 FDV 总额为 3.41 亿美元,相当于加密货币借贷和借款行业的 6.6%,DeFi 的 0.7%和总加密货币市值的 0.03%。

此外,TVL 总和为 3.84 亿美元,相当于 DeFi TVL 的 0.6%。这些数字展示了表 1 中无抵押借贷协议在整个 DeFi 和加密空间中的市场份额非常小另一方面,考虑到传统链下无抵押借贷市场的规模,它们说明了增长潜力。

从竞争的平均贷款 APY(包括所有协议中的原生代币奖励)值为 8.6%可以看出增长潜力更加明显。

需要注意的是,向无抵押借贷协议进行贷款涉及更高的风险,因此与向过度抵押借贷协议(如 Aave)进行贷款相比,较高的出借人补偿(APY)是合理的。

代币表现比较

对表 1 中相关代币历史估值发展的比较可以为未来的潜在轨迹提供见解。然而,以 FDV 衡量的代币估值取决于许多因素,例如一般市场条件、单个协议采用情况,以及代币设计本身。具有低价值捕获属性的代币可能表现不佳,而产品(借贷平台)可能在 TVL 和损失率方面表现出色。

因此,将进行多层次的比较。对代币设计和价值捕获特性的概述提供了对整体协议采用预期相关性的第一个见解。

例如,有强烈捕获价值的代币可能更能代表普遍的协议性能,而有限价值捕获机制的代币可能不那么能够代表协议的总体表现。之后,将比较当前时间快照的重要代币指标关系。最后一个代币性能分析侧重于历史发展。

代币价值捕获

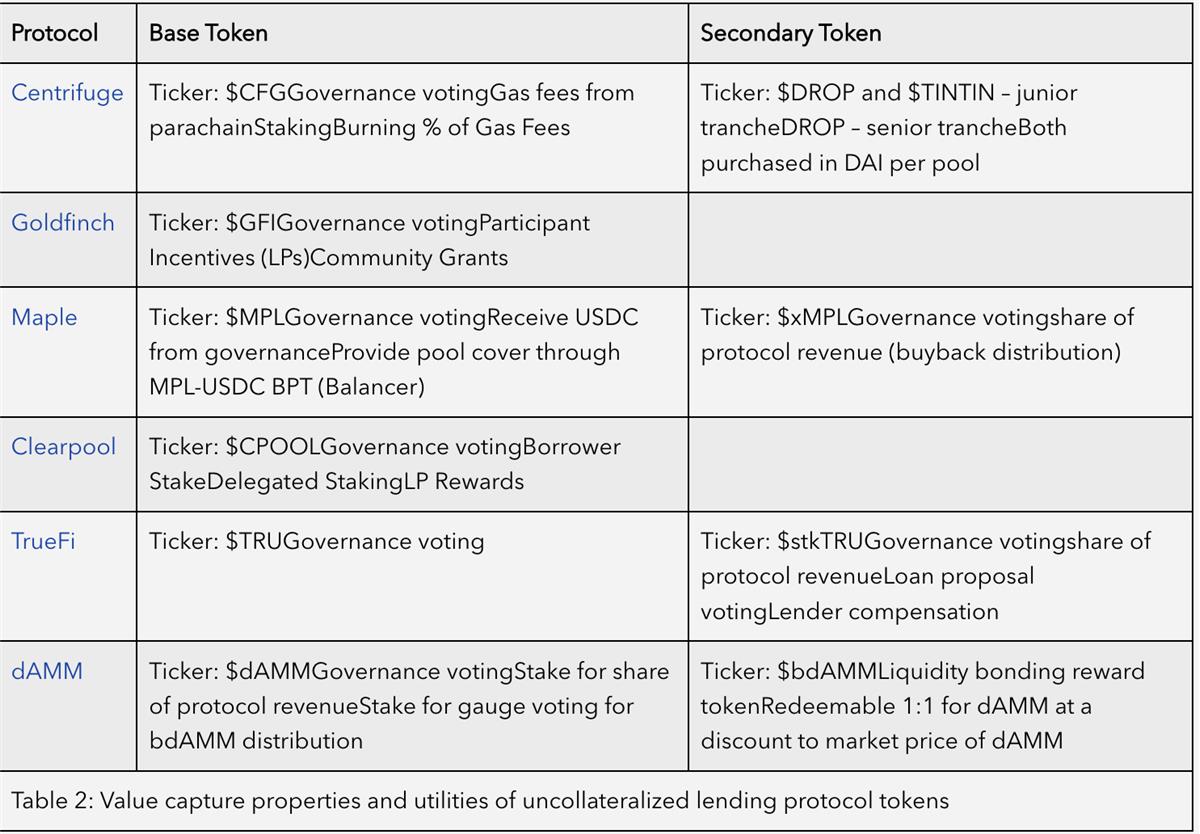

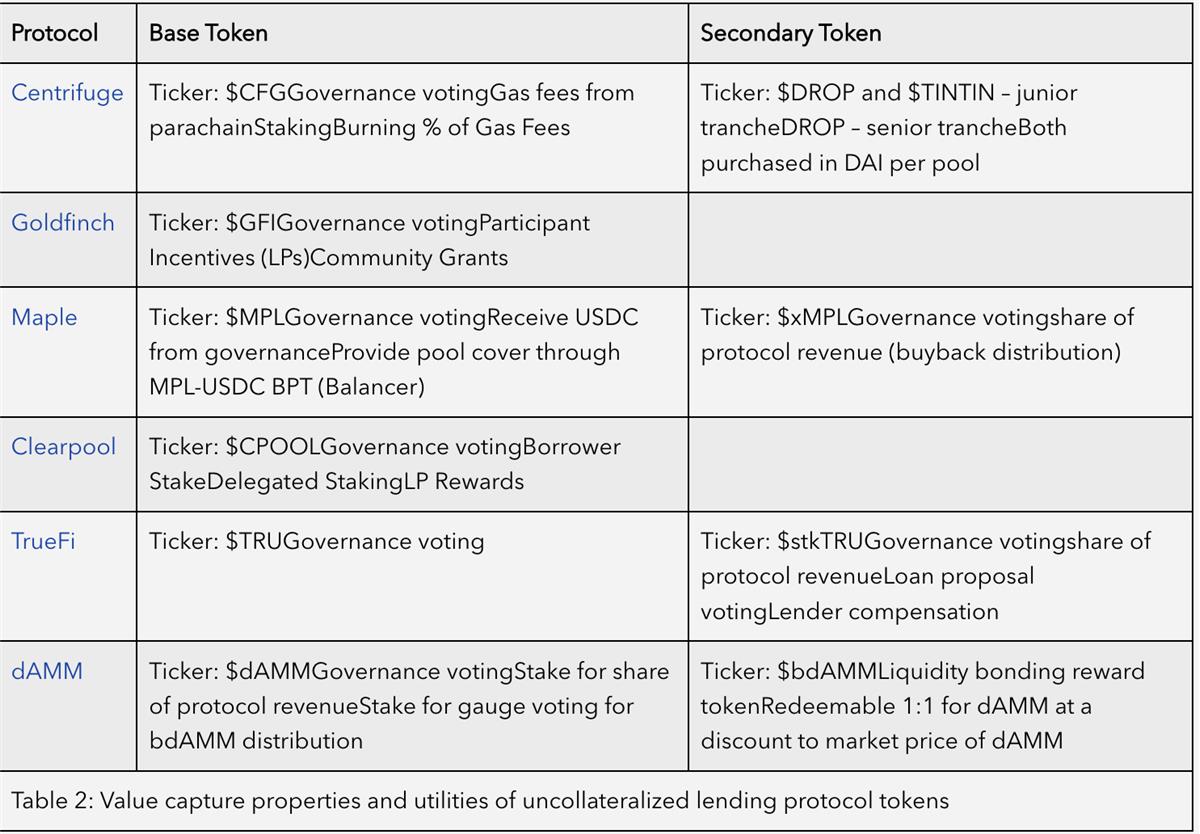

表 2 给出了来自表 1 中前 6 个协议的价值捕获属性和实用程序概述。所有代币均向持有者和质押者提供治理权力。

此外,Maple、Centrifuge 和 TrueFi 利用质押换取次级代币。次级代币有时被设计为投票锁定(ve)模型,也可用作向忠实支持者分配费用份额的工具。在 Centrifuge、Maple、TrueFi、Clearpool 和 dAMM 等情况下,通过直接派发或通过分布式回购方式赋予费用份额。

Goldfinch 和 Clearpool 没有辅助代币,而是直接使用其主要代币作为协议激励工具。所有原生协议代币都直接从产品使用中积累价值,无论是通过已经提到的费用份额、治理还是通过在质押代币时提供用户优势。这意味着可以预期所有代币与协议采用之间存在相关性。

代币指标关系

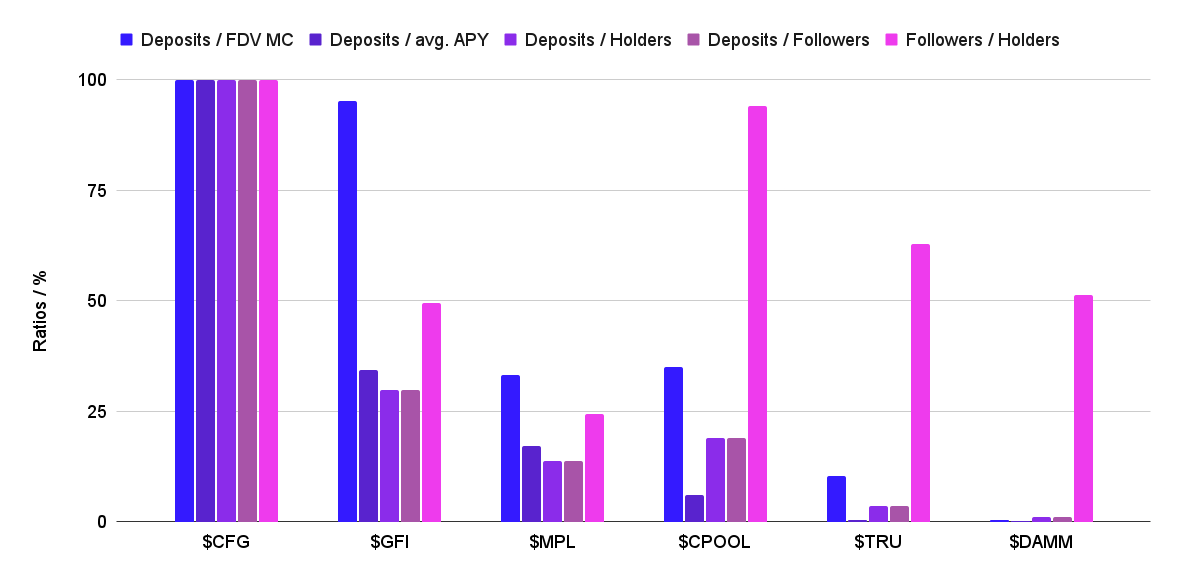

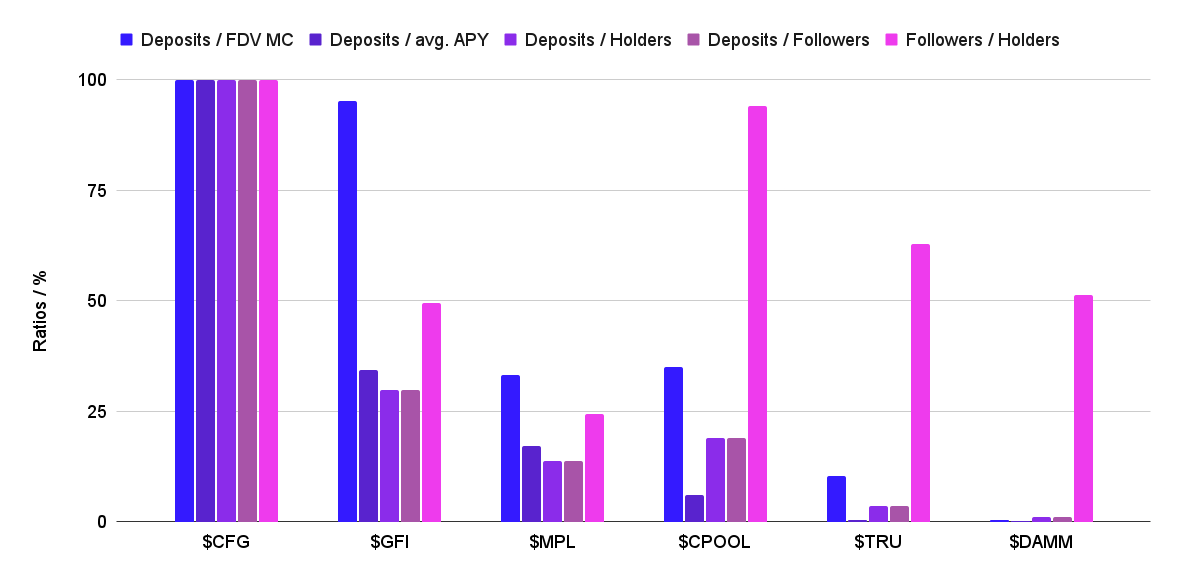

图 2 展示了协议存款(TVL)与不同指标之间的关系,如 FDV MC、出借人的平均 APY、持有者数量和 Twitter 粉丝。这些比率以同一类别中最高值的百分比给出。

-

存款/FDV MC 比率提供了协议在当前市场估值范围内的资本采用情况。需要注意的是,这些指标只考虑无抵押贷款和质押的存款。

-

存款/平均 APY 比率是资本采用与资本激励之间的指标。

-

存款/持有者比率提供了每个原生代币持有者平均存款价值,并且是资本规模实际用户质量的基准。

-

存款/粉丝比率提供了每单位营销工作量的资本采用情况的指标。需要注意的是,Twitter 粉丝数量不一定与产品的实际用户采用情况相关。

-

粉丝/持有者比率是原生代币实际用户采用情况与营销工作量之间的指标。

数据收集已于 2 月份完成,但由于市场的剧烈变化,所有数据点都需要更新。在先前的数据收集中,各个协议在不同类别中的排名相当多样化。但是现在,我们看到 Centrifuge 在所有类别中都是明显的领先者,这是其高 TVL 的直接结果。

与其他参与者相比,成功的原因可能是他们创新的使用 RWA 代币形式。

标准化代币市场价值历史比较

先前的比较是关于最近的价值。图 3 显示了不同无抵押借贷协议代币的 FDV MC 的历史发展。这些价值经过以 Ether FDV MC 为基准的标准化,以实现对加密货币市场的基准。纵坐标以对数刻度给出,从而减轻了高波动性的外观。考虑到时间段起始点从 2022 年 1 月 1 日到 2023 年 5 月 19 日,所有原生无抵押代币相对于$ETH 都有所下降。

它们表现不佳的原因可能如下:

-

加密货币市场崩溃。自 2021 年 11 月以来,整个加密货币市场一直处于下降趋势,无抵押借贷协议也没有免疫。随着加密货币价格下跌,这些协议的原生代币价值也随之下降。

-

有关无抵押借贷可持续性的担忧。无抵押借贷协议是一个相对较新且未经测试的概念,人们对其长期可持续性存在担忧。一些批评家认为这些协议本质上很危险,他们认为是时间问题就会崩溃。一些协议已经经历了部分事故,例如 Centrifuge、Maple 和 TrueFi。其他借贷协议和投资平台甚至面临完全的崩溃,比如 Celsius、Voyager Digital 和 3 Arrows Capital,这可能会加剧人们的恐惧。

-

更安全的抵押借贷替代方案。抵押借贷协议更受欢迎,因为它们提供了低风险的无抵押借贷替代方案。随着越来越多的人转向抵押借贷,对无抵押借贷的需求减少,这对这些协议的原生代币价值产生了下行压力。

总结和见解

无抵押借贷协议的代币设计展现出不同的方法和价值增长机制,其中所有协议都通过其代币提供治理能力,但并非所有协议都通过质押提供直接收益分成。尽管如此,所有代币设计都会从产品采用中获得某种形式的价值增长。

在 FDV 估值和 TVL 方面,Centrifuge 目前是最成功的无抵押借贷协议。尽管他们也遭受了一些逾期贷款的问题,但他们的优势在于他们的 RWA 创新方法。

所有原生无抵押借贷代币的整体估值表现不佳,未能跑赢加密货币市场。2022 年的熊市中发生了太多部分崩溃甚至完全崩溃的事件,这导致人们对该领域的信任减少。

就综合 FDV MC 而言,无抵押借贷领域相对于整个 DeFi 领域(0.7%)和整个加密货币市场(0.03%)来说还很小。

考虑到无抵押借贷在传统金融领域的巨大影响力以及市场优化资本效率的趋势,去中心化的无抵押借贷仍然表明了巨大的增长和创新潜力。只是需要更多时间来重建信任和创新,才能实现这一目标。

PEPE0.00 -5.27%

PEPE0.00 -5.27%

SUI4.39 -4.78%

SUI4.39 -4.78%

TON5.87 0.27%

TON5.87 0.27%

TRX0.25 -0.78%

TRX0.25 -0.78%

DOGE0.33 -2.50%

DOGE0.33 -2.50%

XRP2.25 -2.26%

XRP2.25 -2.26%

SOL195.19 -1.85%

SOL195.19 -1.85%

BNB709.22 0.89%

BNB709.22 0.89%

ETH3435.68 -1.50%

ETH3435.68 -1.50%

BTC98210.63 0.02%

BTC98210.63 0.02%

个人中心

个人中心 退出登录

退出登录

首页

首页 深潮精选

深潮精选 Research

Research 项目发现

项目发现 7x24h︎快讯

7x24h︎快讯 最新活动

最新活动

分享至微信

分享至微信

原文链接

原文链接 添加收藏

添加收藏 分享社交媒体

分享社交媒体

Outlier Ventures

Outlier Ventures 精选解读

精选解读

BIO Protocol:科学资助将成为下一周期加密货币的主要用例之一

BIO Protocol:科学资助将成为下一周期加密货币的主要用例之一

扫码关注公众号

扫码关注公众号