项目方将致力于开发我们认为的下一代货币市场应该具备的功能,包括后端合同和前端 UI/UX,以建立最好的原生货币市场协议。

撰写:Kadeem Clarke

编译:深潮 TechFlow

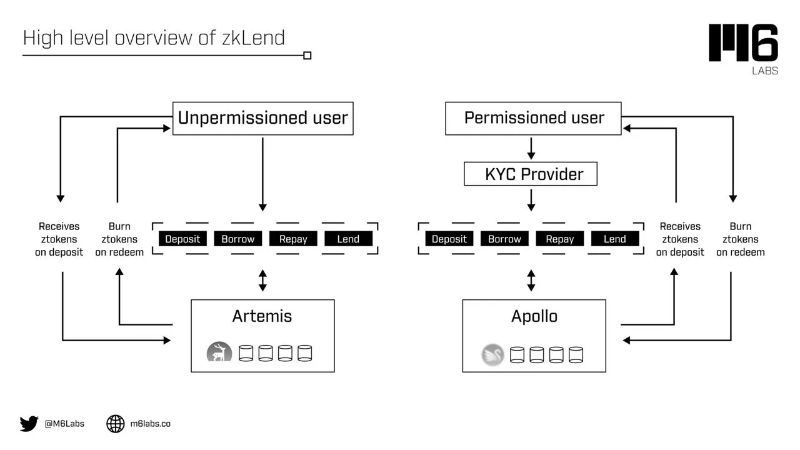

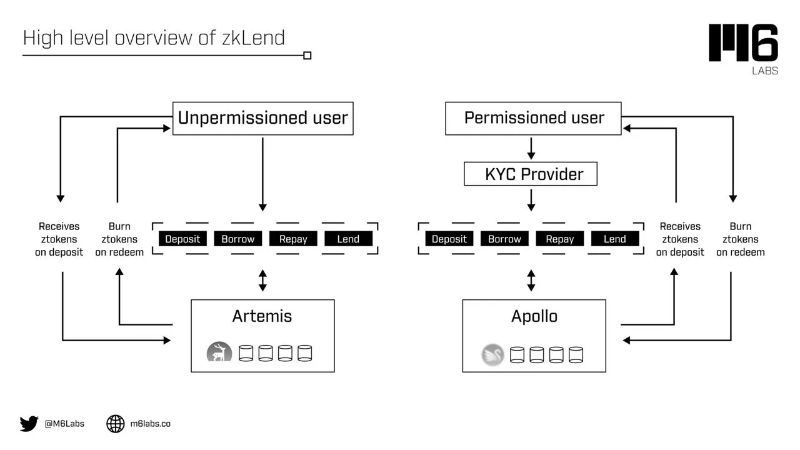

该协议在不牺牲去中心化的前提下提供了双重解决方案:为机构客户提供许可和注重合规的解决方案,为 DeFi 用户提供无许可服务。

加密货币采用的增长,导致了其价格的急剧上升,以及 dApp 数量的增加。在以太坊这样的网络上,更高的交易量也凸显了几个问题。无论你是切身感受过,还是只听说过,可扩展性是区块链网络面临的难题,它直接影响到区块链的功能。

因此,在如今最知名的、安全的、去中心化的智能合约网络上,交易的成本更高,执行的时间更长。在我们继续讨论之前,你应该知道有两种主要类型的 Rollup 解决方案:Optimistic 的和我们今天讨论的,零知识或有效性 Rollup(一般来说,通常被称为零知识 Rollup 或 ZK-Rollup)。zkLend 是一个第二层货币市场协议——更确切地说是建立在 StarkNet 上的原生货币市场协议,它将以太坊的安全性与 ZK-rollup 的可扩展性、更令人难以置信的交易速度和成本节约相结合。

该协议在不牺牲去中心化的前提下提供了双重解决方案:为机构客户提供的有许可的和注重合规的解决方案("Apollo")和为DeFi用户提供的无许可服务("Artemis")。

值得注意的是,StarkNet 的 Gas 费用比主链上的交易低 100 倍以上,非常适合交易密集的 dApp。

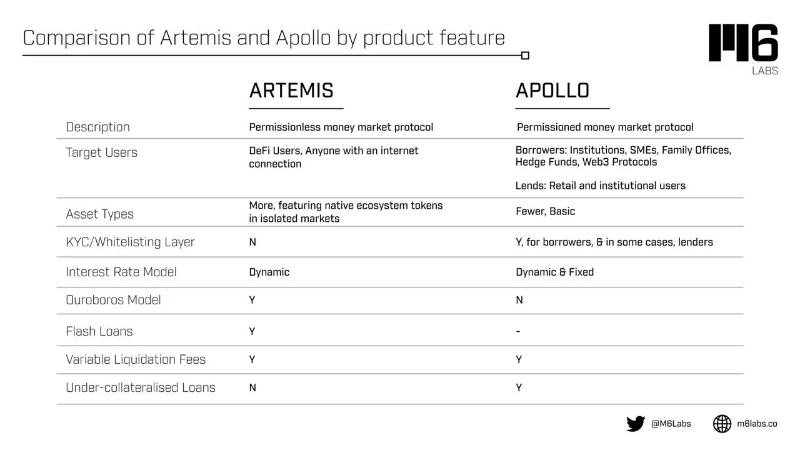

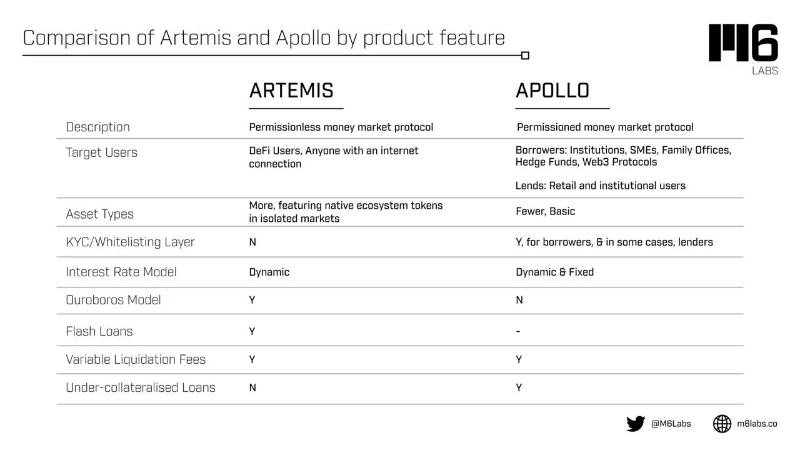

借助 Artemis 和 Apollo,zkLend 正在构建受传统和创新启发的下一代金融。用户可以将资产存入 Artemis 以获得收益,同时将一些资产作为贷款的抵押品。使用 Artemis,你可以在 StarkNet 上以去中心化和具有成本效益的方式存钱、借钱和放钱,同时还可以享受以太坊第一层提供的安全保障。

关于 Artemis,它能够贷款/借款,将债务代币化,向客户提供闪电贷款,并将资产分为不同的层级。

-

借贷:用户可以用他们的 zTokens 作为抵押物借入存入货币市场的资产。借款人的融资利率将取决于市场需求和流动资金池的利用率。用户的借款能力,根据他们的抵押品价值和预定借款资产的借款系数计算,决定最大的借款金额。如果用户的总贷款超过了他们的借款能力,他们的头寸可能会被清算,以保护协议免受系统性风险。

-

代币化债务:符合 ERC20 标准的 zTokens 被用来代币化协议上的债务。存款人在存款时收到相应数量的 zTokens,其与基础资产的比例为 1:1。存款人的 zTokens 持有量将随着时间的推移而增加,这反映了他们的应计利息。zTokens 是对存款池的债权,也是用于确定借贷能力的抵押品。在额外的构建中,zTokens 可用于构建衍生产品,如保险库策略、债务义务和其他信用衍生产品。

-

闪电贷:借款人可以在没有抵押物的情况下使用储备池中流动性来抓住市场套利机会,因为贷款是在同一区块内偿还的。这意味着借款人将为他们的闪电贷款支付费用,收益将平均分配给他们所借的池中的所有流动性提供者。

第二个 zkLend 的工具是 Apollo,工作原理类似,但只对经过协议批准的 KYC/KYB 程序的许可用户开放。因此,这两个协议将单独运作,有自己的资金池和治理细节。

在理解 Apollo 之前,我们必须先了解关于白名单层和白名单。

白名单层确保只有被授权的参与者可以创建自己的资金池,并借入抵押不足的资金。在另一边,贷款人可能是其他机构或散户。

法律和信用检查(KYC、KYB、AML 和 CFT)、对新用户入门前的调查(了解条款和条件、法币到加密货币的兑换、尽职调查)和技术课程(为选定的以太坊钱包地址提供权限),这些通常包含在借款人的白名单程序中。 外部各方将进行合规性检查,而治理部门将制定借款人参与 Apollo 的标准和资格。针对借款人的强大 KYB 和由治理确定的批准程序已到位,以确保借款人最大程度地透明度和对贷方的保护。

随着 Apollo 的开发,团队将揭示更多关于白名单和 zkLend 协议的责任和义务细节,以确保额外的风险控制、充分的合规标准和监督得到实施。值得注意的是,zkLend 将与财务和法律顾问密切协作。

-

机构认证:机构认证过程分为链上和链下部分。与行业认可的服务提供商合作进行背景、信用和推荐人调查,构成了链外部分。与区块链上的服务提供商合作,处理白名单、托管和钱包跟踪分析服务,构成了链上部分。Apollo 将采取 "高度接触 "和以客户为中心的方法。在认证前,一个专门的机构和合规团队将与机构接触,了解他们的产品需求和合规要求,提供认证指导,并与 KYC/KYB 服务提供商、托管人和白名单联络,以简化流程。

-

存款/借贷:Apollo 上的非许可资金池和许可资金池的关键区别在于,前者允许散户用户存款,而后者则只限于经过审查的贷款人。在这两种情况下,借款人都必须是通过 KYB 的,并由管理部门批准。池子里的存款人(参与者)将收到相应的 zToken,代表他们在池子里的份额和加班费,他们的余额将根据所得利息增加。

-

借款:只有 KYB 过的机构和/或参与者才可以成为借款人。每个借款人能够创建他们自己的池子或参与一个开放的池子。每个池子都会有不同的借款条件,包括期限、可选择性和抵押率,这些因素都会导致各个池子的利率不同。

现在我们已经介绍了 zkLend 这两种工具的基本特点,接下来让我们看看 Artemis 和 Apollo 的主要区别,如下图所示:

关于 zkLend 的代币,我们应该知道什么?

ZEND 是原生的效用和治理代币,它还能提供经济激励,鼓励用户为 zkLend 上的生态系统做出贡献并参与其中,从而创造一个互惠互利的系统,使每个参与者的努力得到公平的补偿。ZEND 是 zkLend 不可分割的必要组成部分,因为如果没有 ZEND,就不会有激励用户花费资源参与活动或提供服务,最终造福 zkLend 上的整个生态系统。

在你开始使用 zkLend 之前,你应该知道 zkLend 和其他货币市场协议之间的几个区别,这也是我们今天正好挑选这个 ZK-rollup 项目来通知你的原因之一:

zkLend 还有什么值得重点关注?

ZK-rollups 是以太坊扩展性问题中最受好评的解决方案之一,相比于其他,ZK 提供了更高的效率。尽管 ZK-rollup 解决方案仍处于早期阶段,但它通过降低 Gas 费用和减少每笔交易中的数据量,大大改善了以太坊的可扩展性。

请关注有关 zkLend 路线图的几个重要日期。共有 4 个阶段,每个阶段都会给项目带来重大更新:

第一阶段:Artemis MVP(2022 年第三季度)——建立完善核心功能,测试网现已上线并部署完毕。

第二阶段:Artemis 主网(2022 年第四季度/2023 年第一季度)——完善 Artemis主网产品。

第三阶段:阿波罗 MVP(2023 年第二季度)——Apollo测试网启动,第一批机构客户入驻。

第四阶段:Apollo 1.0(2023 年第三季度)——Apollo主网启动,以及准备DAO治理的过渡工作。

如你所见,zkLend 的路线图十分完整,包括优化 Artemis 和 Apollo 的流程和功能。项目方将致力于开发我们认为的下一代货币市场应该具备的功能,包括后端合同和前端 UI/UX,以建立最好的原生货币市场协议。

请记住,虽然可扩展性在现代区块链网络中有着重要的价值,但你必须深入了解更多的扩展解决方案,以确定目前最适合你的选择。ZK-rollups 和其他利用 ZK 证明的技术应用仍处于新生阶段,预计这一领域我们将会看到更多的技术进步;系好你的安全带,精彩的还在后面。

原文链接

TRUMP15.98 -2.69%

TRUMP15.98 -2.69%

SUI3.33 -2.06%

SUI3.33 -2.06%

TON3.76 1.74%

TON3.76 1.74%

TRX0.25 3.48%

TRX0.25 3.48%

DOGE0.24 -1.86%

DOGE0.24 -1.86%

XRP2.57 -0.28%

XRP2.57 -0.28%

SOL167.66 -2.95%

SOL167.66 -2.95%

BNB653.62 -2.36%

BNB653.62 -2.36%

ETH2803.94 1.33%

ETH2803.94 1.33%

BTC95697.90 -0.88%

BTC95697.90 -0.88%

个人中心

个人中心 退出登录

退出登录

首页

首页 深潮精选

深潮精选 Research

Research 项目发现

项目发现 7x24h︎快讯

7x24h︎快讯 最新活动

最新活动

分享至微信

分享至微信

添加收藏

添加收藏 分享社交媒体

分享社交媒体 精选解读

精选解读

扫码关注公众号

扫码关注公众号