这个过程,也许充满争议,但同样饱含意义。

孙哥的稳定币 USDD,最近又有了新动作。

8月18日,孙哥通过社媒表示,USDD 稳定币兑换工具 PSM(Peg Stability Module)新增了对USDC的支持:允许用户以 1:1 的固定汇率,进行 USDD 与 USDC(此前已支持USDT)的兑换,并且没有滑点和手续费。

这对于 USDD 和用户来说意味着什么?

自诞生以来,USDD 似乎在无数的争议和怀疑中,不断向市场证明着维护币值稳定的决心,并且也在有步骤地拓展着使用场景。最近PSM增加 USDC 兑换正好是个典型的例子。

但考虑到大多数读者不太了解来龙去脉,在此我们尝试做一次解读,帮助大家快速了解 USDD 的新动作以及可能产生的影响。

支持多币兑换,向开放和稳定更进一步

波联储(TRON DAO Reserve)的官网最近有了一次更新。

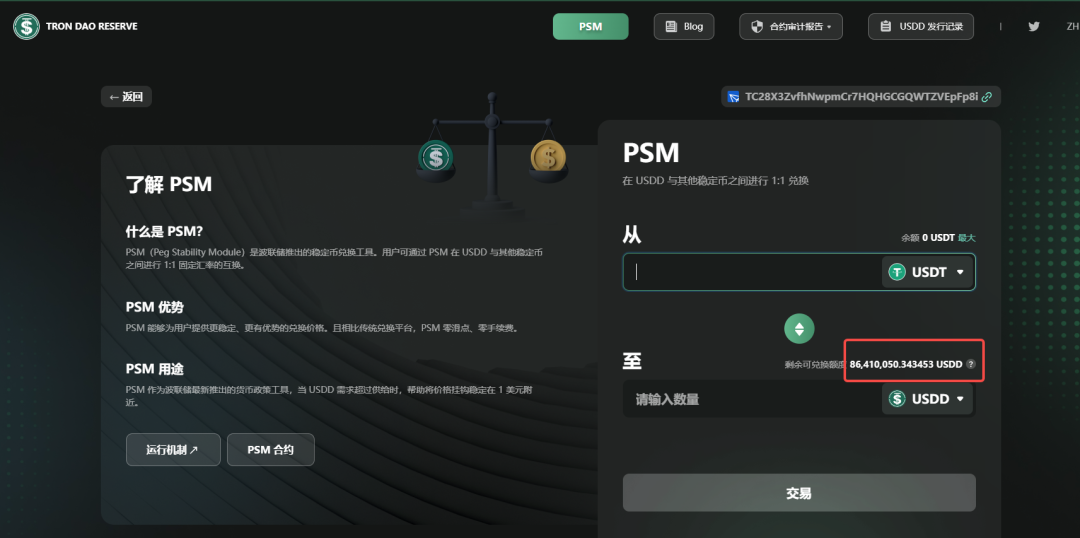

除了之前展示的USDD的抵押储备情况和发放记录之外,还上线了前文提到的 PSM(Peg Stability Module)功能,字面意思即“钩稳定模组”。用通俗的话来说,目前你可以把它理解成一个稳定币的兑换池:

持有 USDD,可以在 PSM 中将其兑换成 USDC 或者 USDT;反之,持有 USDC/USDT 也可以兑换成 USDD,两者之间的比例是恒定的 1:1。对用户来说,在该池中兑换时没有滑点和手续费的影响,你可以随时在 USDD 和 USDC/USDT 之间进行等值转换。

这种设计类似于 Defi 当中不同 token 的 swap 功能,但 USDD 利用稳定币之间的兑换,能够带来的价值远大于兑换本身。

实际上,我们也能从这个兑换功能中看出 USDD 的几个新变化。

1、更加开放,普通用户可以参与到USDD的发行过程中:

在之前 USDD 的设计中,稳定币的发行量均通过波联储来进行调控。即使USDD是基于 TRX 的双向铸造燃烧机制,用户也没有公开渠道来铸造 USDD。

这种设计显然是经过了谨慎的考虑,在项目发展初期出于安全稳妥的考虑尽量与外部市场保持一定的独立性,吸取了其他稳定币因市场剧烈变化而失败的前车之鉴。

随着 USDD 发行额度的增加以及市场的扩大,逐步让用户参与到 USDD 的发行中是一种更加开放的态度:现在你自己就可以在 PSM 里将已授权但未发行的 USDD 换出来,这也就意味着你的市场行为实际上增加了 USDD 的流通量。

2、更加安全,兑换有上限且长期维持超额抵押

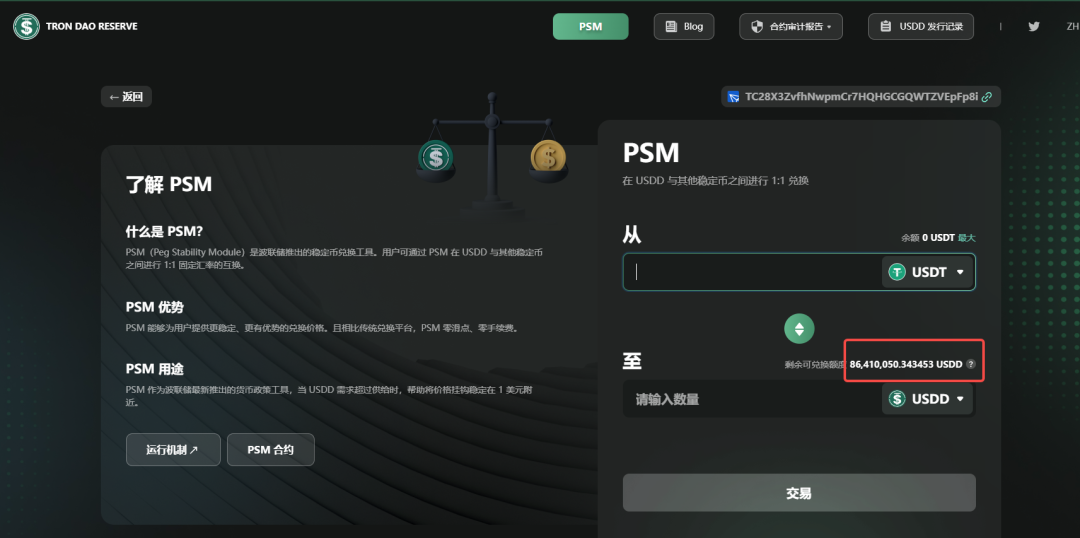

上文所述的开放,仍有一个安全边界。从下图可以看出,全部尚未发行的 USDD 总金额约 12 亿美金,而 PS M兑换池中可兑换的 USDD 总额仅有 8600 万美金。

这就意味着波联储并不是将全部没有发行的 USDD 都放进了兑换池中,而是授权部分 USDD 到兑换池背后的智能合约(Safe Vault)中,让市场进行兑换。同时也可以观察市场的供需情况,进而决定是否需要再次授权投放。

以谨慎为底线,同时不断增加开放性,USDD 的这种设计比将铸币权全部交给市场来说显得更加合理。

此外,在安全基线上,波联储对 USDD 长期保持着 300% 以上的超额抵押率。USDD 背后以 BTC,ETH,USDT,USDC及TRX 等主流资产作为抵押,且抵押情况和相关合约在官网上可以被公开查询。越透明的信息,往往也意味着越高的安全系数,能够把抵押资产的数额、流向和实时变化公之于众,在整个圈内已实属不易。

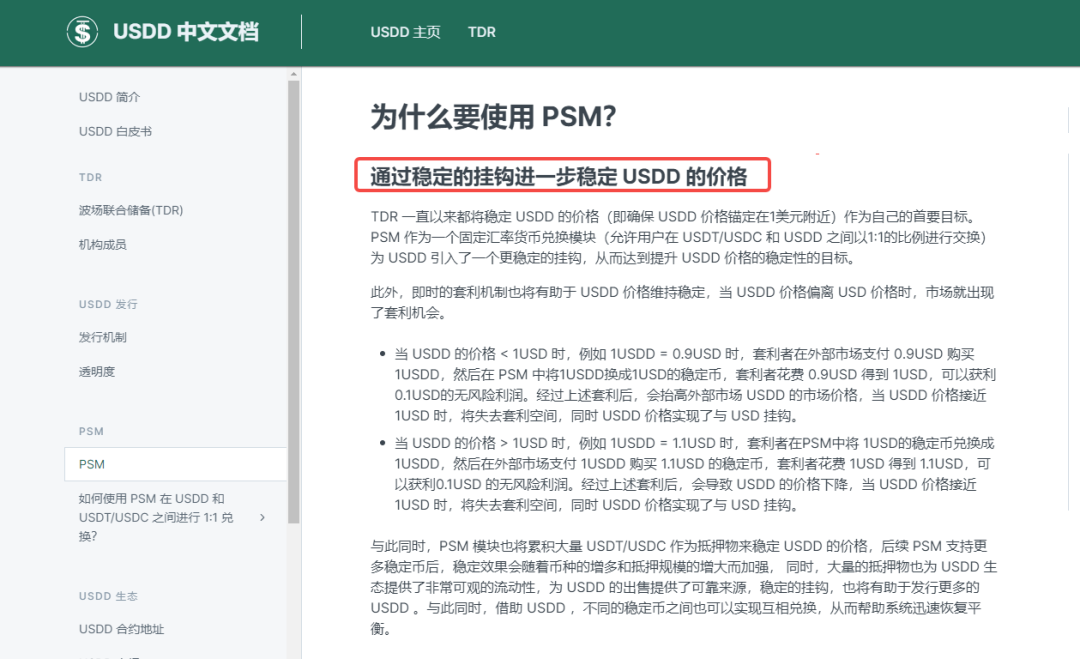

3、更加稳定,利用市场套利机制自然引导币值回钩

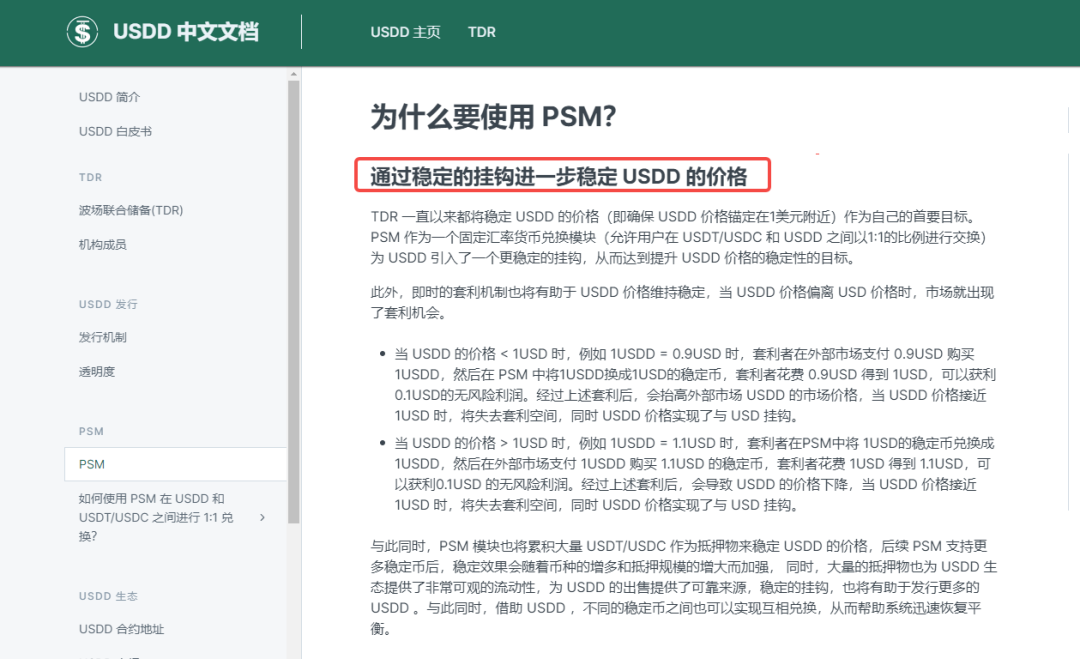

在方便 USDD 与其他稳定币进行兑换的同时,一种潜在的套利机制也逐渐形成。

当你发现 USDD 和 USDC/USDT 可以 1:1 兑换时,一旦 USDD 发生脱钩(假设变为0.9美金),在其他稳定币价格不变的前提下,市场的理性经济人必然会在外部以 0.9 的价格买入 USDD,然后再将其兑换成 USDC/USDT(何况没有滑点和手续费),以赚取 0.1 美金的无风险利润;

此时,USDD 由于市场上的购买增加而抬价,直到其价格趋近于1美金时,套利空间消失。反之,当 USDD 价格高于 1 美金而其他稳定币价格不变时,同样也可以反向套利使得价格逐渐回落到 1 美金。

通过上述机制,USDD 的价格可以在利益驱动下自然回钩。而 USDD 的设计文档中也指明了这一点。同时,由于 USDC 也是 USDD 抵押物组合中的一部分,兑换机制同样也会增加 USDD 自身的流动性。

USDC/USDT 的接入,很有可能也只是 USDD 迈出的第一步。当后续更多稳定币甚至是其他资产可以被兑换时,USDD 的生态也许会逐渐扩大,而能够连接更多的场景和用例,则会极大的拓展稳定币的价值。

调控和市场结合,构建更合理的稳定机制

上文已经提到,从 PSM 中做 USDD 的兑换,实际上是让外部市场能够调节 USDD 的供应量。

但如果把稳定币的发行和铸造完全交给市场会有什么结果?UST 的失败已经给我们上了一课。想要尽可能地维持币值稳定,除了市场自发行为和套利机制的作用,更离不开其背后的调控方。

而 USDD 背后的调控方,是波场 DAO 和波联储。从官方显示的信息来看,目前波联储的机构成员已经增加到9家,基本上涵盖了圈内头部的做市商和场外交易机构。将它们对市场的判断和资金管理经验进行整合,显然在合理性上好于由单一成员来进行决策。

落到实际操作上,USDD 的发行采用了多签机制,需要达到一定比例的成员同意之后 USDD 才能被授权发行。这背后的保障点在于:

其一,单个成员对市场或资金供需的判断也许会出现失误,但波联储中不同成员不太可能同时出现误判,因此多签机制在概率上保证了USDD发行决策的正确性;

其二、波联储背后有超额的加密资产做抵押,总的抵押量是 USDD 发行量的 3 倍以上(链上数据公开可查),即使考虑极端市场情况,波联储也有足够多的资金和底气来进行操作。在这一点上,有钱确实是硬道理。

以上的超额资产和多签发行,更像是一个既定的被动设计,保障了 USDD 安全性的下限。而在调控策略上,波联储还有一些更加主动和灵活的策略:

-

利率设定:在合作的各类 Defi 协议中,波联储可以根据市场情况来调整 USDD 的 APY。例如一旦其价格小于 1 美金,那么可以通过提高利率的方式吸引质押,从而减少市场上稳定币的流通量,使其价格回归。

-

公开市场操作:通过从 CEX/DEX 买入或卖出 USDD 及其背后的储备资产,更加灵活的视市场情况来增减流通中 USDD 的供应量,以及波联储自身超额抵押的资产量。

-

窗口指导:在面对极端市场情况下,波联储还将与部分市场机构合作(如JustLend、CEX等),采取控制 USDD、TRX 的借贷量,甚至关闭 USDD、TRX 的借贷,以防范市场的恶意做空。

-

TRX/USDD双向铸造:这也是 USDD 在发布之初就已经采用的基础设计,由波联储根据市场供需情况来调整 USDD 的供应量,并将等值的 TRX 发送到销毁合约。与常见算稳设计不同的是,双向铸造/燃烧的控制权仍在波联储手中,与外部市场保持了一定的独立性,同时也不易受到市场极端事件的影响。

总体来看,USDD 采用了一种机构调控和市场行为结合的设计,在不放弃调控权的情况下采取灵活适当的稳定币发行政策。从效率上看,市场行为对价格的影响和反应可能比机构决策更为迅速;但从安全稳定上看,当市场失灵时宏观调控也必不可少。因此,调控和市场的结合,对 USDD 所带来的价格锁定效应会更加明显。

不止稳定币,剑指更广泛的应用场景

PSM 支持稳定之间的兑换,很有可能只是 USDD 向外探索应用场景的一个开始。

从与 TRX 建立联系,到进入自家 Defi 平台,USDD 在创立之初的影响范围,似乎只局限于自家的生态内;而现在当你可以将其与 USDC 等主流稳定币进行兑换时,情况会发生变化:这不单只是一个简单的 swap 功能,更意味着 USDD 在 Web3 更大范围内的拓展。

USDC 们作为圈内硬通货,已经流入了 defi、gamefi、社交、元宇宙等各个赛道;如果 USDD 可以与其做1比1的兑换,随着时间推移和行业对稳定币认知的深入,USDD 是否会给 Web3 中各个赛道和项目在融资手段、营销方式和激励获客上提供一个额外的币种选择?

从一个兑换开始,逐步去链接更多的赛道和项目,USDD 希望成为 Web3 新金融基础设施的目标已经昭然若揭。但显然,这份雄心也需要更多务实的动作去落实。

而在 Web2 里,这类落实动作已经发生。8月10日,知名的国际旅游服务平台 Travala 官宣支持 TRX 和 USDD 作为支付方式,这样的合作也将 USDD的使用场景带进了现实领域。随着各行业的合作增加,再依托孙哥的影响力,USDD 也有可能成为链接 Web2 和 Web3 的关键支付环节,从而赋能更多的使用场景。

从数据量看,波场 TRON 用户数量已突破 1 亿,交易数量超过 37 亿次。TRON 链上的稳定币流通量已超越以太坊上的 USDT,位居全球首位;链上稳定币与金融资产整体规模超过 550 亿美元,累计清结算达 4 万亿美元。

也正因为波场不可忽视的体量和发展势头,USDD 和波场之间有了更多正向的相互支撑。基于波场的生态和影响力,可以给 USDD 提供更加广泛的场景,让 USDD 的使用不仅局限在稳定币上;相应的,USDD 在稳定币上的布局和发展,又给波场提供了更多“跨宇宙”的流通性,使其不再仅是一条公链,而能够连接到更多 Web3 的资源、场景和项目,进而奠定其引领行业发展的巨大潜力。

更大的体量下,我们希望 TRON 和 USDD,能够发展出更多的应用场景和更稳定的价值。

这个过程,也许充满争议,但同样饱含意义。

TRUMP10.45 -0.82%

TRUMP10.45 -0.82%

SUI2.19 3.62%

SUI2.19 3.62%

TON2.65 1.36%

TON2.65 1.36%

TRX0.22 -3.52%

TRX0.22 -3.52%

DOGE0.16 2.26%

DOGE0.16 2.26%

XRP2.12 3.27%

XRP2.12 3.27%

SOL125.60 6.31%

SOL125.60 6.31%

BNB551.26 2.77%

BNB551.26 2.77%

ETH1926.66 0.55%

ETH1926.66 0.55%

BTC81931.51 4.83%

BTC81931.51 4.83%

个人中心

个人中心 退出登录

退出登录

首页

首页 深潮精选

深潮精选 Research

Research 项目发现

项目发现 7x24h︎快讯

7x24h︎快讯 最新活动

最新活动

分享至微信

分享至微信

添加收藏

添加收藏 分享社交媒体

分享社交媒体 精选解读

精选解读

今日加密货币市值前 100 代币涨跌:KAS 涨 9.66%,FET 跌 10.83%

今日加密货币市值前 100 代币涨跌:KAS 涨 9.66%,FET 跌 10.83%

扫码关注公众号

扫码关注公众号