这次的孙哥?笑,或许只是?盘?棋的开始。

撰文:周教授

6⽉的第1天,孙宇晨在个⼈⽹站中写道:“我们希望让USDD成为加密领域的新结算货币”。他很少在热点中缺席,这次也不例外。

但在稳定币暴雷、算稳叙事破灭、市场上充斥着对稳定币FUD(恐惧/不确定/怀疑)的危机时刻,选择这样的时间点对外发声,抛开营销与借势,波场也许已经敏锐的看到了“危中有机”:

重构稳定币竞争格局的机会,通过稳定币壮大波场生态的机会。

⾯对机会,说服市场的最好办法是“拿出点狠东西”。

⽽USDD本⾝也在6⽉5⽇迎来了⼀次⼤的升级,其中的重点是, USDD提出了“超稳(超抵押稳定币)”的概念。区别于大多数稳定币,更多地强调“去中心”、“公开透明”和“超额抵押”的特性。

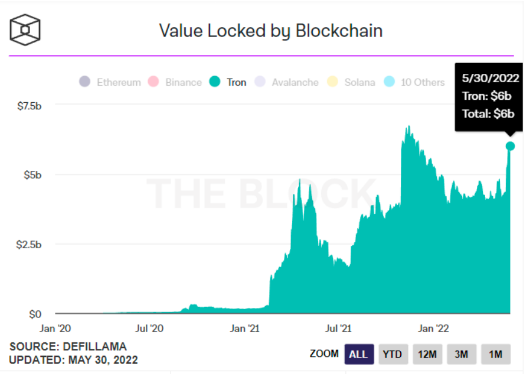

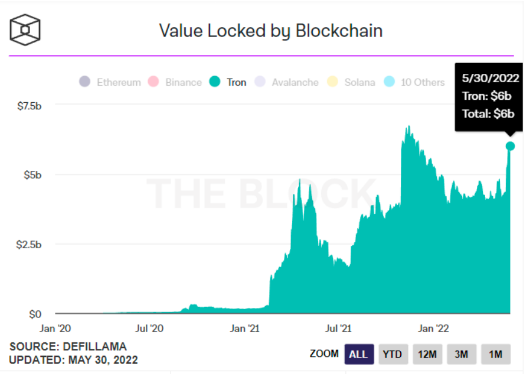

同时,在数据层⾯上,借由USDD的出现,⽬前波场的TVL已经超过了60亿美⾦,排到了所有公链中的第3。

当TVL快速增⻓的势头和这些新特性⼀起出现时,⽆论你之前如何看待波场和USDD,不可忽视的是,稳定币的“超稳”叙事已开始。

⽽这次,故事是否会有所不同?

温故:抵押率不透明,稳定币的阿喀琉斯之踵

在细看USDD的“超稳”之前,温故⽽知新很有必要。

回顾历史,先⾏者们曾以不同的⽅式在设计稳定币,因为市场始终需要稳定币以抵消加密资产⼤幅波动所造成的持有⻛险。

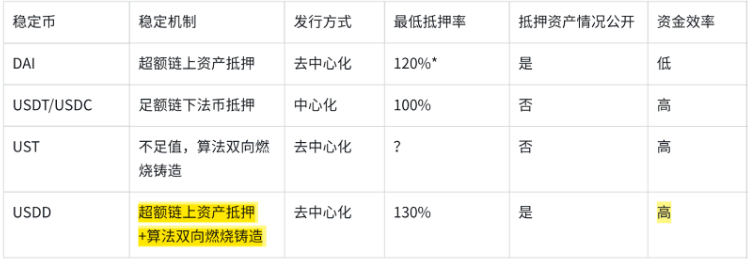

但提到“超稳”(超额抵押稳定币),我们⾃然会想起MakerDAO早在2017年所设计的稳定币Dai。例如⽤⼾铸造1美元的Dai,需要超额抵押价值1.5美元的ETH等其他资产。

超额抵押的好处是,面临抵押资产价值下降等极端情况到达清算阈值时,有充足的抵押资产会被出售,⽤以赎回Dai,从而最⼤程度上抵御Dai的脱钩风险。

纵观Dai的历史表现,⼤部分时间内Dai的价格基本稳定在1美元左右。

但这并非没有代价:由于超额抵押和债仓模式(CDP)的设计,Dai的资⾦利⽤率不⾼,套利会变得⼗分困难,清算系统也极易受到ETH性能的影响。这也使得其在使⽤场景和规模上,远不及其他的稳定币。

⽽后除了Dai,以法币为抵押的USDT/USDC,和不⾜值抵押但通过算法设计稳定机制的UST,在稳定币中更为流⾏。

但USDT们的不透明性和中心化让人隐忧,背后是否有⾜值美元做储备,仍然是⼀个不可⻅的⿊盒;⽽UST的故事,⼤家都知道了:仅凭算法而没有足额储备做抵押,付出的代价远比脱钩惨重。

当超额抵押尚未大规模采⽤,⽽流⾏的法币抵押和纯算稳,⼜无法证实⾃⼰有足额的抵押储备以应对风险时,稳定币留下了致命的阿喀琉斯之踵:不透明,很有可能不稳定。

知新:USDD选择了超额抵押 + 主动公开抵押率

很显然,要让市场重塑对稳定币的信任,⾄少要做到两件事:

●存在⼀种透明且诚实的查询机制,让所有⼈都能看到,发⾏了价值100美元价值的稳定币背后不是空⽓,⽽是真的有资产在做抵押储备;

●背后的抵押储备资产要有价值,且其价值要显著⾼于稳定币总发⾏市值。⽐如发⾏了价值100美元的稳定币,背后实际上我有价值150美元的资产,以在稳定币脱钩时进⾏救场。

这种明牌设计过于诚实,⾄少⽬前流⾏的USDT们还没有做到直接公⽰⾃⼰的资产储备。

让我们把话题拉回到USDD上。

在6⽉5⽇,USDD进⾏了⼀次⼤的升级,将⾃⼰定义成“去中⼼化超抵押稳定币”。起初笔者认为这只是⼀个营销概念,毕竟波场制造话题的能⼒有⽬共睹。

⽽在更进⼀步研究后,我们惊讶的发现,USDD在这次升级后竟然主动选择了成为明牌:

公开让所有⼈查询USDD背后的抵押资产情况, 且抵押资产的价值⼤幅超过了USDD的流通价值。

这在当前流⾏的去中⼼化稳定币中还是头⼀个。⽐如你担⼼USDT背后没有那么多美元,⼜或者猜测UST当时拿不出那么多BTC来救市...

现在USDD直接摊牌给你看,有没有储备资产、有多少储备资产,甚⾄有没有超额的储备资产,所有⼈都能知道的⼀清⼆楚。这确实是“拿出了点狠东西”。

我们可以再来看看细节。

透明可查的抵押情况

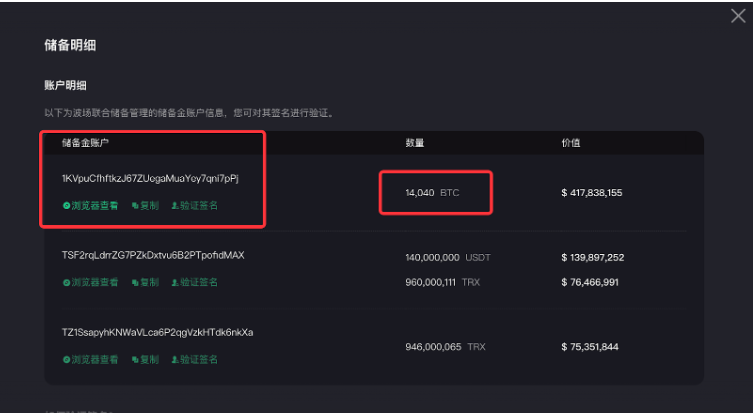

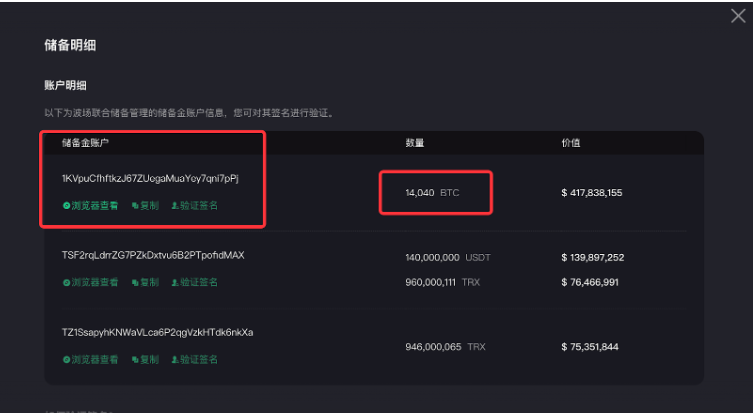

⾸先打开USDD抵押情况的查询⽹站https://usdd.io,或者波联储的官网 tdr.org,在储备资产公示部分可以看到,目前USDD引入了BTC、USDT和TRX等具有较高流动性的加密资产作为抵押储备。

也就是说,每发行价值1美元的USDD,背后都有大于1美元的加密资产作为抵押,以证实USDD的足值性。

USDD抵押情况的公开查询界⾯

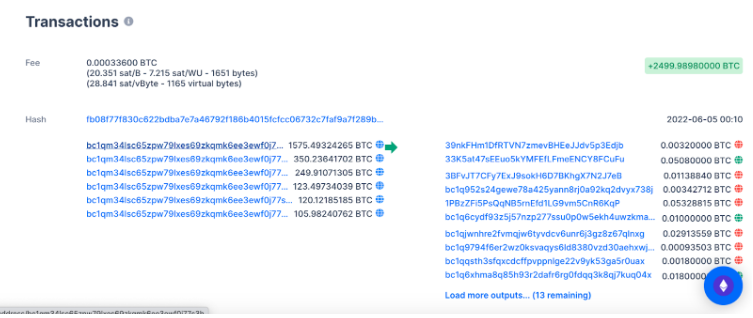

⽽这些抵押的加密资产都被存⼊了对应的链上账⼾。通过区块链浏览器,可以迅速了解其中抵押资产的具体情况。

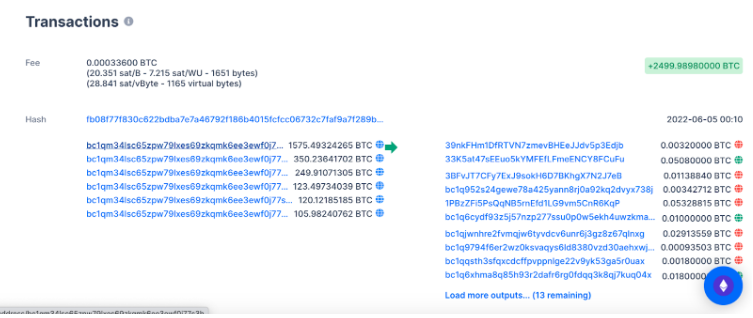

例如⻚⾯显示⽬前抵押储备了14040个BTC,我们可以看到这些BTC的转入与转出笔数,交易时间和相应的金额。同时这也意味着,该地址与USDD的储备BTC产生了业务关联,之后该地址任何的BTC交易所有人都可以看得⼀清二楚。

USDD抵押资产资⾦流向查询

如果发⽣极端⾏情,不⽤去猜USDD是否动⽤了抵押的BTC去救市,看看这个账⼾的资产来⻰去脉也就⼀⽬了然了。

同时,由于⽹站和账⼾地址都是唯⼀的,除开宕机等特殊情况,用户可以7X24小时不间断对抵押情况进行围观,等于USDD主动受到了⼤众监管。

这确实是⼀种令⼈吃惊的“明牌”策略。

考虑USDT这类稳定币,它会告诉你明牌是⼀种“没有必要”:Tether定期公布储备金报告,而没有必要向大家公开证明它是否有报告中宣称的那么多美元储备金。

但如果考虑Maker DAO的Dai, 你会觉得明牌其实“理应如此”:既然是超额抵押,那么抵押情况在合约和浏览器中理应⼀⽬了然,不证⾃明。

很显然,USDD在往后者上靠。

130%的超额抵押率

从USDD网站公示的内容来看,最低超额抵押率为130%。但从实际的储备情况看,USDD所拥有的储备金已经远高于130%。

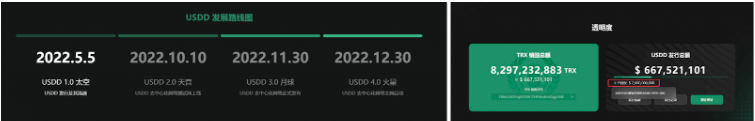

目前波联储已持有14040BTC、19亿TRX与1.4亿USDT的储备金,加上销毁合约内的82.9亿TRX,共计总金额为13.4亿美金为6.67亿美金的USDD提供抵押担保,目前USDD的总计抵押率已超过了200%。

较高的超额抵押比率,成为了USDD保持安全稳定的关键。⾯对极端事件时可以保证有富余的储备⾦进⾏相应的操作,⽤户也不⾄于提⼼吊胆的猜忌⾃⼰⼿上的USDD背后是不是空⽓。这样的设计参考了MakerDAO的模型,来打造无风险稳定币。

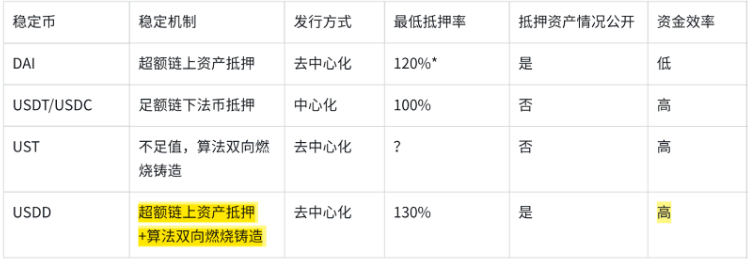

让我们再来量化对⽐⼀下,较早的贯彻了超额抵押模式的稳定币Dai,其最低抵押率也不过120%。下⾯这张图则清晰地展⽰了USDD和其他稳定币在抵押率和透明度上的异同。

理论上,⼀旦应⽤场景得到扩⼤,单考虑透明度和使⽤效率等因素,USDD或许是更好的选择,毕竟有超额的抵押资产做储备,⽤起来⼼⾥会更踏实。

注:超额抵押机制中的DAI⽀持多币抵押,不同币种的抵押率不同,⽽其中最低抵押率为120%。

逐渐开放的铸币权,保持稳定币的安全

公开抵押率并实⾏超额抵押,对⽤户来讲是个好消息,但会不会让波场⾃⼰吃不消?

如果USDD快速地持续被铸造出来,那就意味着波场必须更快地筹集更多资金作为超额抵押,这么多双眼睛可是时刻在盯着USDD的超额储备账⼾地址上,是否真的有那么多抵押资产。

之前UST由于⽤⼾始终拥有⽆限铸币权,加上Anchor协议20%的诱⼈APY,⼤家纷纷在⼀级市场铸造UST,导致UST的供应量激增,也为后⾯的暴雷埋下了伏笔。

显然,USDD吸取了这个经验教训。

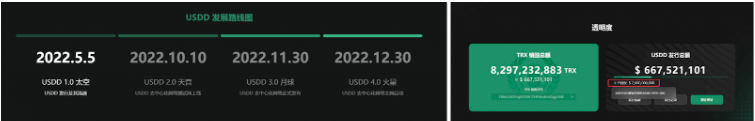

在USDD的整体设计中,稳定币供给是分阶段的。在1.0的太空阶段,USDD的发⾏铸造存在着⽩名单机制,即“波联储”内的指定机构才有铸造和发⾏USDD的权⼒,也就是说在初期USDD的铸币权并不是完全开放的。

此外在1.0阶段,USDD的铸造总量也存在着20亿的上限,这就意味着⼀定时间内USDD的总供应量是可控的。同时,按照设计好的超额抵押率(如130%),本阶段理论上的最⼤资⾦储备量⾄少为价值26亿美元的资产。

当稳定币流通的供应量可控,抵押储备资产总额度即可提前估算。这是⼀个⾮常巧妙的设计:在USDD发布的初期,有限的铸币权不至于让供应量失控,同时也减轻了筹集储备资金的压力。

毕竟,在稳定币这件事上,安全稳健永远在第⼀位。当USDD发展到总交易量具备⼀定规模后,再将USDD的铸币权完全交还市场,看起来是⼀个更加明智的决定。

慎思:⿎励USDD超稳透明,但同样不能忽视⻛险

USDD的明牌设计⽆疑是带头让稳定币的竞争“卷”了起来。

在我们对透明和诚实拍⼿叫好时,仍需要明⽩稳定币截⾄⽬前仍没有万全之策。USDD基于Maker Dao的超额抵押设计往前⼜⾛了⼀步,但同样也⾯临着⼀些问题:

●超额抵押的资产中有⼀部分是USDT。⽽USDT背后是否真有等额的美元储备仍是未解之谜,⼀旦USDT暴雷,USDD基于USDT的套娃设计,可能让这部分储备资产成为不良或者⽆效资产。

●宏观经济环境的影响难以消除。美联储加息、地区局部战争和疫情肆虐仍然是不可忽视的事实,这些因素会敏锐的传导到加密市场,从⽽引起加密资产价值的剧烈波动。USDD将链上资产作为抵押储备,仍难以⾯对链上资产受⼤经济环境影响⽽缩⽔的⻛险。

●“波联储”内部的道德风险。现阶段波场引⼊了8家圈内的顶级机构成⽴了“波联储”,它们有权通过多签的⽅式共同决定USDD的铸造和发放。⽽这份权⼒背后是否会引发监守⾃盗?堡垒更容易从内部攻破,如何增加内部成员之间的互相约束,减少共谋的可能性是需要⾸要考虑的问题。

笃行:乐见稳定币的竞争,踏实地走好每⼀步才是关键

作为相对安全稳定的结算资产,稳定币这个赛道对于加密世界⾄关重要。从Dai到USDT、UST再到USDD,赛道中从来不缺玩家。

正如⾃由经济学派的哈耶克在《货币的非国家化》中提到的,不同的货币如在市场中竞争,那么优胜劣汰效应会选出最好的那⼀个。

项⽬们在⽤产品⼒来竞争,⽤⼾们也在⽤脚来投票。稳定币之争胜负未分,⽽市场也迎来了USDD这个新选择。

但从社媒观点和⼀些相关的分析来看,孙哥的光环,波场善于营销的历史等等,都让⼤家或多或少的仍旧带着先⼊为主印象。USDD实际能不能成,市场仍旧是怀有疑虑的。

只是,成与不成这事,从来就不以个体的主观意志和喜好为转移。

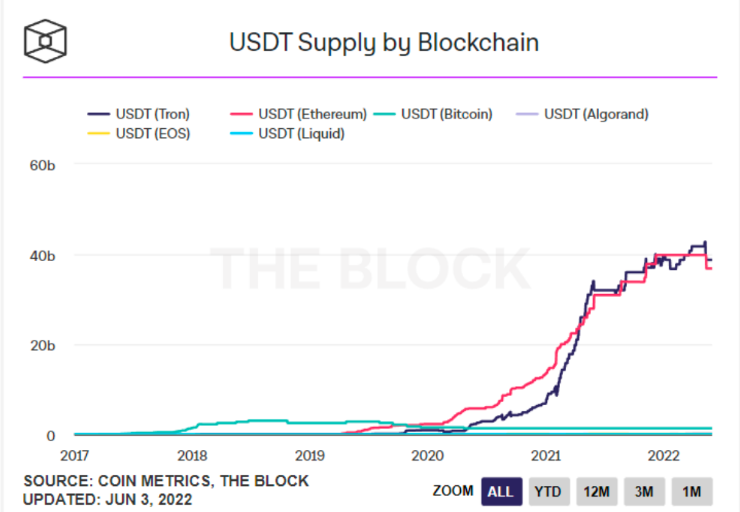

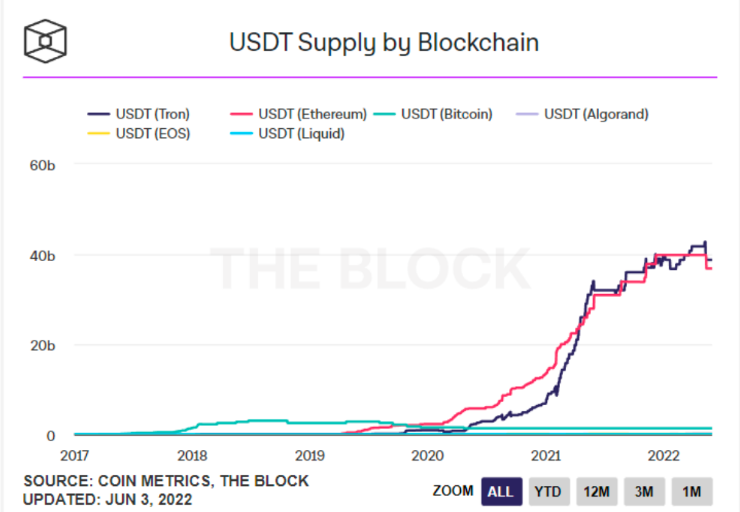

⼀个不容忽视的细节是,目前使用最多的稳定币USDT,大头都是在波场网络上发行的。

USDD确实准确找到了目前稳定币抵押不⾜和抵押率不透明的痛点,追着这个方向打是具备竞争优势的,也算是开了⼀个好头。

剩下的事,就是执⾏和贯彻了。

⽽当USDD直⾯算稳叙事已经破灭的现实,选择以透明和超额抵押展现真实,希望其在稳定币供给发行、波联储内部管理及极端事件应对时,能够笃行踏实。

倘若⼀切顺利,稳定币USDD成为了波场的重要抓⼿,⽣态中的应⽤和场景可能会就此爆发。

这次的孙哥⼀笑,或许只是⼀盘⼤棋的开始。

TRUMP10.76 1.67%

TRUMP10.76 1.67%

SUI2.25 6.65%

SUI2.25 6.65%

TON2.70 4.64%

TON2.70 4.64%

TRX0.23 -2.36%

TRX0.23 -2.36%

DOGE0.17 4.93%

DOGE0.17 4.93%

XRP2.17 6.07%

XRP2.17 6.07%

SOL126.62 7.37%

SOL126.62 7.37%

BNB555.68 3.16%

BNB555.68 3.16%

ETH1944.68 1.82%

ETH1944.68 1.82%

BTC82574.62 5.47%

BTC82574.62 5.47%

个人中心

个人中心 退出登录

退出登录

首页

首页 深潮精选

深潮精选 Research

Research 项目发现

项目发现 7x24h︎快讯

7x24h︎快讯 最新活动

最新活动

分享至微信

分享至微信

添加收藏

添加收藏 分享社交媒体

分享社交媒体 精选解读

精选解读

今日加密货币市值前 100 代币涨跌:KAS 涨 9.66%,FET 跌 10.83%

今日加密货币市值前 100 代币涨跌:KAS 涨 9.66%,FET 跌 10.83%

扫码关注公众号

扫码关注公众号