为什么高盛对以太坊的判断是错误的?

TechFlow Selected 深潮精选

为什么高盛对以太坊的判断是错误的?

ETF 的批准意义重大,但只是开场白。

撰文:Brendan on Blockchain

编译:白话区块链

几年前,以太坊还是比特币的「小弟」,以去中心化金融 (DeFi)、像素化 NFT 和极具创意的智能合约实验而闻名,远非「严肃」投资者的选择。然而,到了 2025 年,以太坊已成为华尔街的焦点。

高盛在 2021 年完美体现了传统机构的思维定式,他们当时将以太坊贬为「过于波动和投机」,称其为「寻找问题的解决方案」。他们的研究团队认为,智能合约技术被过度炒作,现实世界的应用有限,机构客户对可编程货币「没有合法用例」。他们并非孤例,摩根大通将其称为「宠物石」,传统资产管理公司更是避之不及。

然而,这种看法就像当初称互联网是「昙花一现」一样过时。如今,高盛正悄悄构建基于以太坊的交易基础设施,摩根大通通过其以太坊驱动的 Onyx 平台处理数十亿美元的交易,而那些曾经避而远之的资产管理公司如今正以最快的速度推出以太坊相关产品。

真正的转折点发生在 2024 年,美国证券交易委员会 (SEC) 终于批准了以太坊现货 ETF。这听起来可能不是什么激动人心的饭桌话题,但它的意义重大。与比特币被简单归类为「数字黄金」不同,以太坊对监管机构来说是个难题:如何监管一个支持从去中心化交易平台到数字艺术市场的可编程区块链?他们最终解决了这个问题并放行,足以说明这个行业的发展方向。

ETF 的闸门打开

多年来,关于以太坊的监管明确性一直存在怀疑,尤其是 SEC 对以太坊是否属于证券的模棱两可态度。但 ETF 的批准标志着一个重要信号:以太坊已成熟为养老金、资产管理公司甚至保守的家族办公室的可投资资产。

贝莱德 (BlackRock) 率先推出了 iShares 以太坊信托,坦白说,观看这场发布就像目睹机构投资者的「恐惧错过」(FOMO) 实时上演。富达 (Fidelity) 紧随其后,灰度 (Grayscale) 将其现有产品转换为 ETF,突然间,每家主要资产管理公司都推出了以太坊产品。但更引人注目的是,这些产品不仅限于跟踪 ETH 价格的普通 ETF,有些还融入了质押奖励,意味着机构投资者可以像 DeFi 参与者一样通过持仓获得收益。

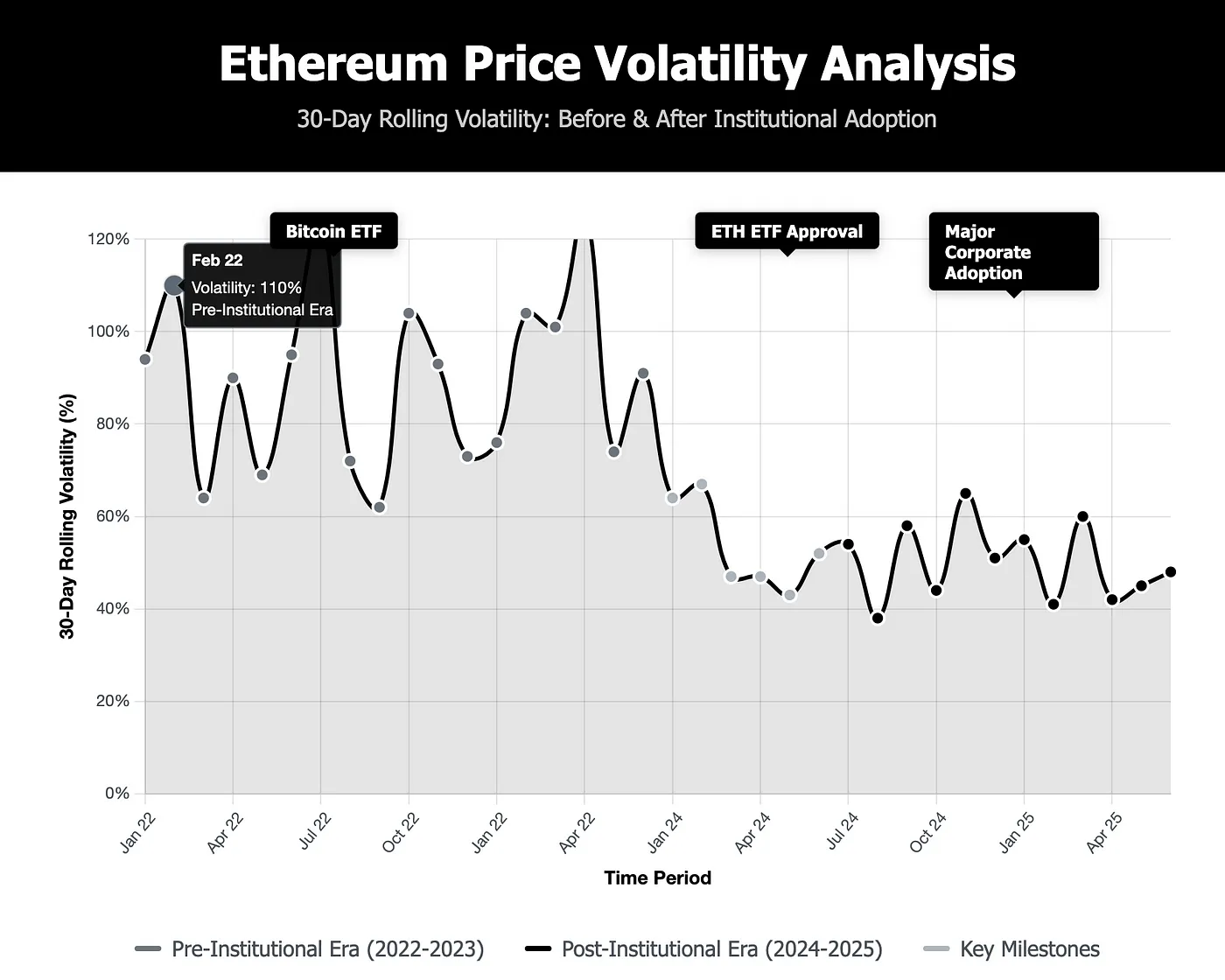

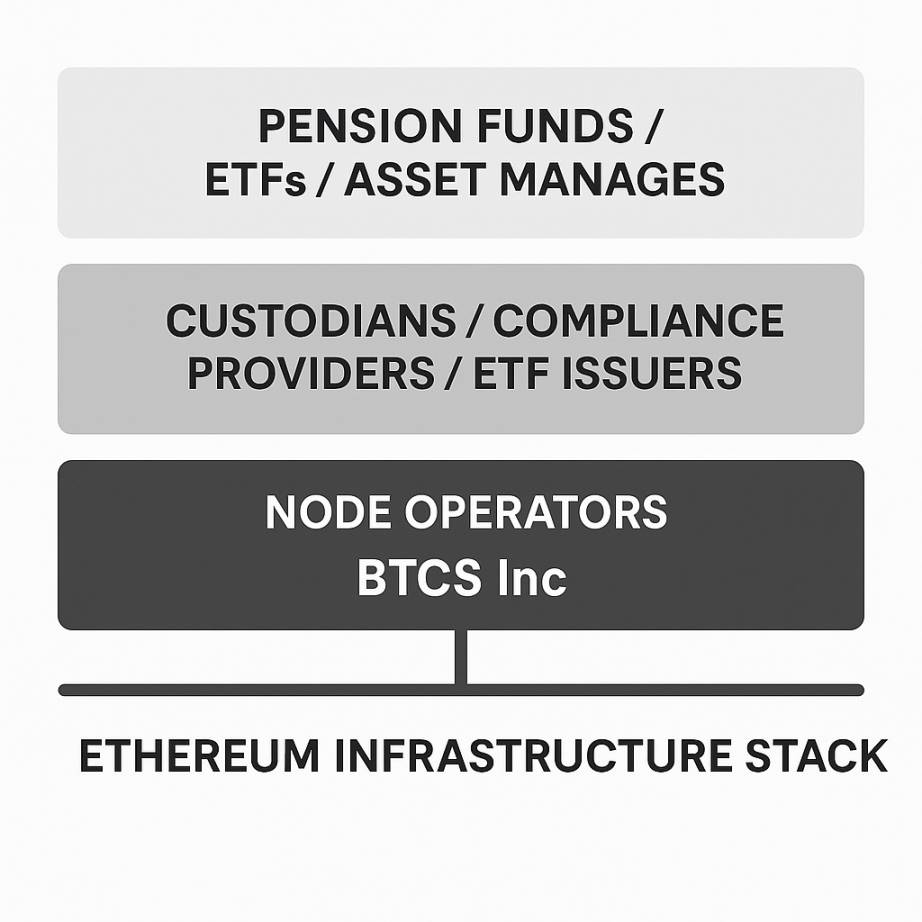

可

可

视化展示机构采用前后以太坊的价格波动

企业全面拥抱

真正引人入胜的是企业如何将以太坊融入实际业务运营。这不是像比特币那样的投机性资产储备,而是企业在以太坊上构建数字基础设施,因为它能解决实际问题。

以太坊对机构的真正价值在于其作为可编程区块链的基础设施,能够处理 Token 化货币、数字合约和复杂的金融工作流程。

机构正在迅速加入这一浪潮:

富兰克林·邓普顿 (Franklin Templeton),一家管理 1.5 万亿美元资产的公司,将其一只共同基金 Token 化在以太坊上,投资者现在持有区块链上的数字份额,享受透明度和全天候结算的好处。

摩根大通通过其区块链部门 Onyx,使用以太坊兼容网络 ( 如 Polygon 和他们的企业版以太坊 Quorum) 测试 Token 化存款和资产互换。

亚马逊 AWS 和谷歌云现在提供以太坊节点服务,让企业无需自建基础设施即可轻松接入网络。

微软与 ConsenSys 合作,探索从供应链跟踪到合规性智能合约的企业用例。

这些不再仅是加密原生玩家的领域。传统金融巨头正在觉醒,意识到以太坊提供的快速、安全、自动化的无中介金融服务。

财富 500 强企业的首席财务官们的对话已经完全改变。他们不再质疑区块链是否有意义,而是询问如何尽快将智能合约自动化应用于供应商支付、供应链融资和内部流程。效率提升显而易见。

游戏和娱乐行业尤为激进。主流游戏工作室在 Token 化游戏内资产,音乐平台在自动化版税分配,流媒体服务在试验去中心化内容变现。以太坊的透明度和可编程性几乎在一夜之间解决了这些行业数十年的问题。

为什么以太坊对机构如此吸引?

以太坊允许资产 ( 无论是美元、股票、房地产还是碳信用 ) 被数字化、Token 化和编程化。结合主要运行在以太坊上的稳定币 ( 如 USDC 或 USDT),你突然拥有了构建全新金融操作系统的基石。

-

需要跨境即时结算?

-

需要基于合同里程碑的可编程支付?

-

需要透明但不失控制?

-

以太坊都能做到,甚至更多。

再加上 Arbitrum 和 Optimism 等二层 (Layer 2) 网络,这些解决方案扩展了以太坊的容量,降低了费用并大幅提升速度。许多机构选择在二层网络上构建以提高效率,同时仍能利用以太坊的流动性和安全性。

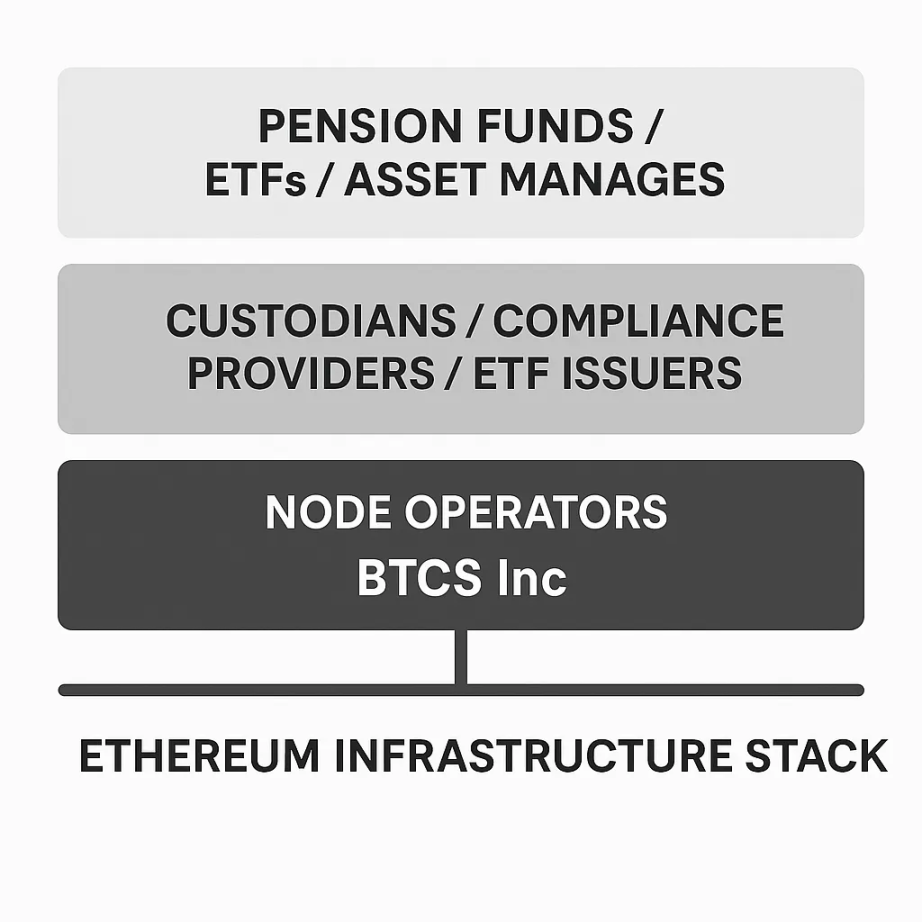

这一切的机构采用都离不开大多数人忽视的基础设施层。像 BTCS Inc 这样的公司正日益支持传统金融机构参与以太坊及 ETH ETF 等产品的必要基础设施。BTCS 专注于运营安全的企业级以太坊验证节点,维护网络完整性并使机构无需处理技术复杂性即可参与质押。虽然他们不是托管方或 ETF 发行人,但他们的验证节点运营为以太坊的功能性和可信度提供了支持,增强了机构投资者所需的网络韧性和透明度。

展望未来

未来趋势如何?我认为方向非常明确。以太坊正成为可编程金融的基础设施层。我们讨论的不再仅仅是加密货币交易,而是自动化借代、可编程保险、Token 化房地产和全天候运作的供应链融资。

与中央银行数字货币 (CBDC) 的整合是另一个巨大机会。随着各国制定数字货币战略,许多人正在考虑与以太坊兼容的解决方案,以便在政府发行的数字货币与更广泛的 DeFi 生态系统之间实现无缝交互。

更重要的是,这种机构拥抱正在推动整个行业期待已久的监管明确性。当主要金融机构围绕以太坊构建产品时,监管机构有强烈的动机制定可行的框架而非全面限制。

我们正在见证一项从实验性平台起步的技术,逐渐成为关键的金融基础设施。ETF 的批准意义重大,但只是开场白。真正的故事在于以太坊如何从根本上改变金融服务的运作方式、企业管理运营的方式,以及全球经济中价值的流动方式。

老实说,我认为我们仍处于这一转型的早期阶段。目前的机构采用只是可编程货币与传统金融大规模融合的开始。

欢迎加入深潮TechFlow官方社群

Telegram订阅群:https://t.me/TechFlowDaily

Twitter官方账号:https://x.com/TechFlowPost

Twitter英文账号:https://x.com/BlockFlow_News