本文将重点关注 Hyperliquid 的市场机遇以及 HYPE 代币的基本面投资逻辑。

撰文:Flo

编译:Yuliya,PANews

Hyperliquid 是一个构建在自有 L1 公链上的永续合约交易协议,其目标是在提供完全链上订单簿和去中心化交易功能的同时,为用户带来媲美中心化交易所的交易体验。该协议支持现货、衍生品以及预发行市场的交易。

本文不会深入探讨 Hyperliquid 的具体运作机制或其与其他永续合约 DEX 的差异性。本文将重点关注 Hyperliquid 的市场机遇以及 $HYPE 代币的基本面投资逻辑。

截至撰文,$HYPE 的交易价格已突破 20 美元,市值达到 75 亿美元,完全稀释估值 (FDV) 超过 200 亿美元,使其跻身加密货币市值前 30 名。那么,究竟是什么因素推动了如此强劲的市场表现?

本文将从以下四个方面进行深入分析:

-

交易所发展机遇

-

EVM 生态机遇

-

收入构成、估值与同业对比

-

潜在风险

交易所发展机遇

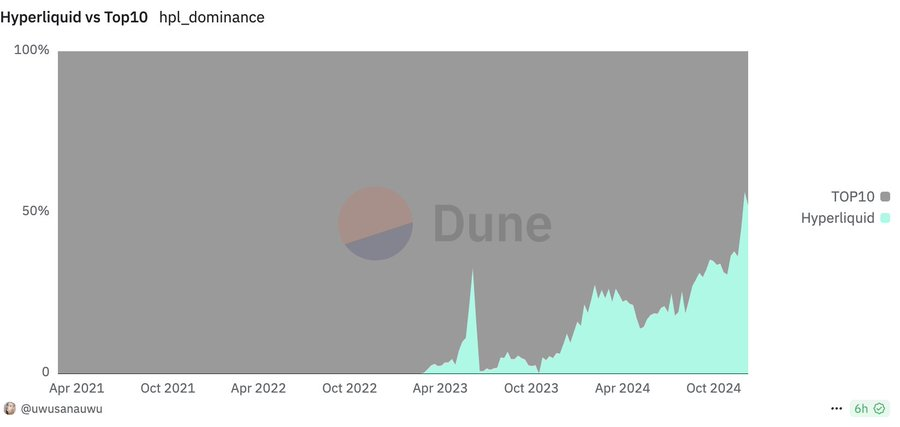

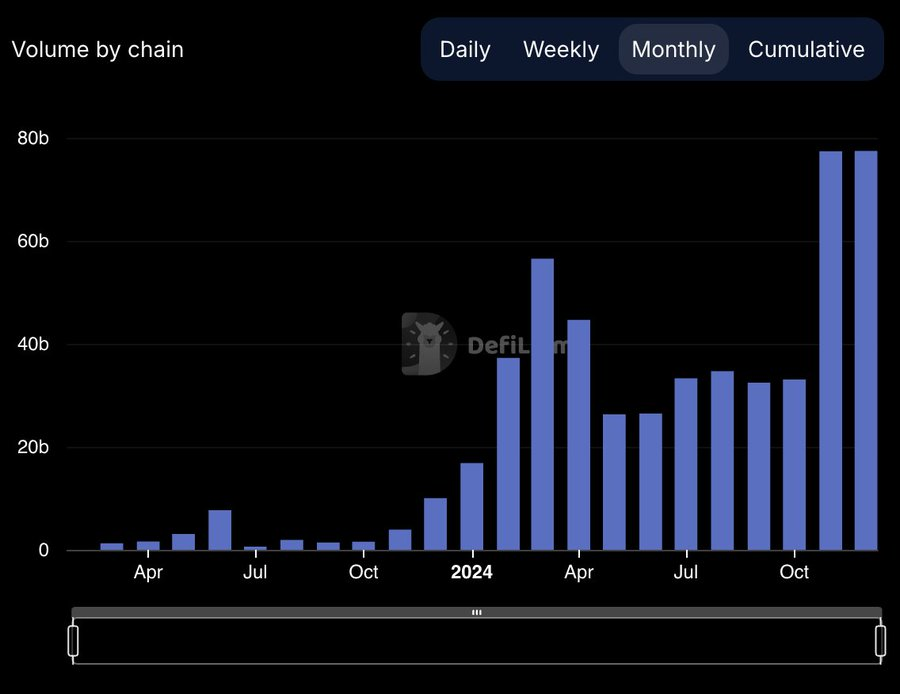

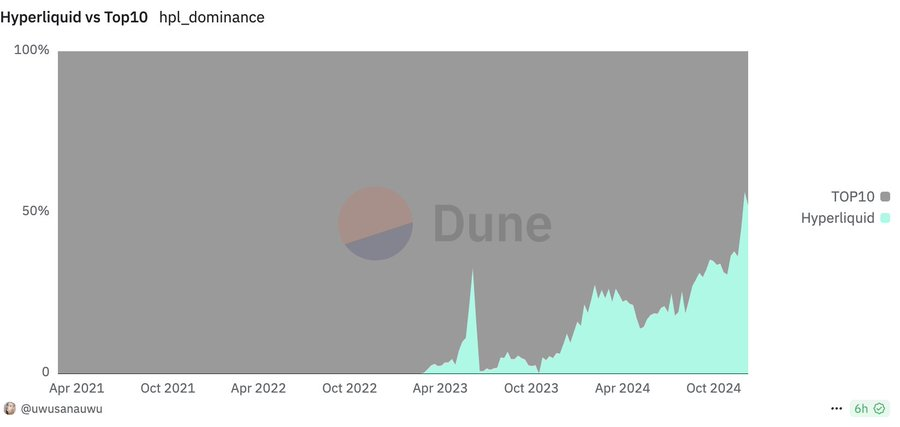

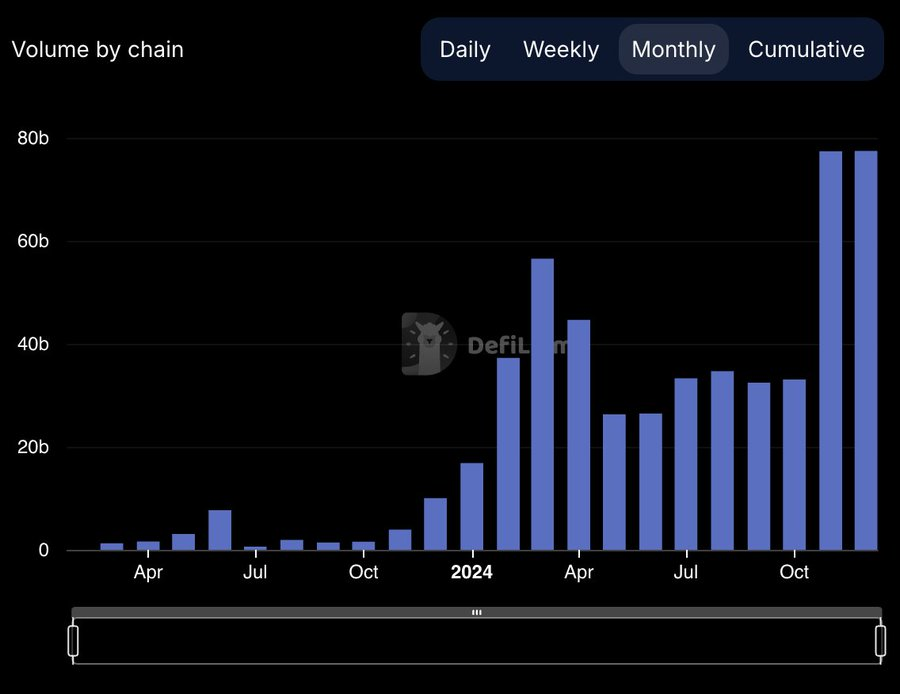

Hyperliquid 在永续合约 DEX 市场占据主导地位,近期交易量占比超过 50%。

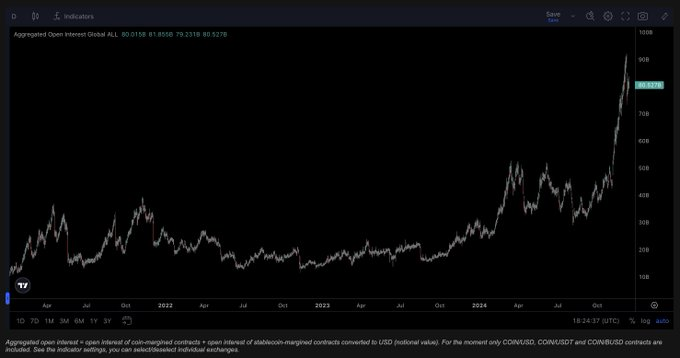

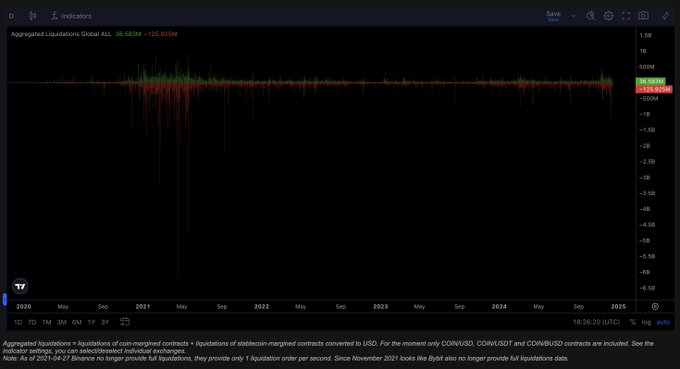

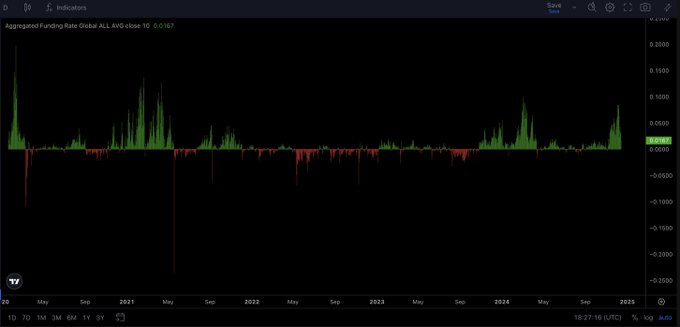

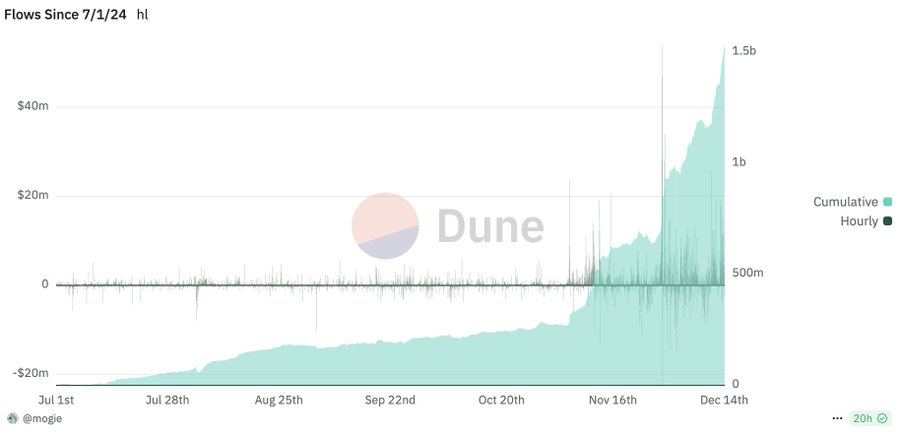

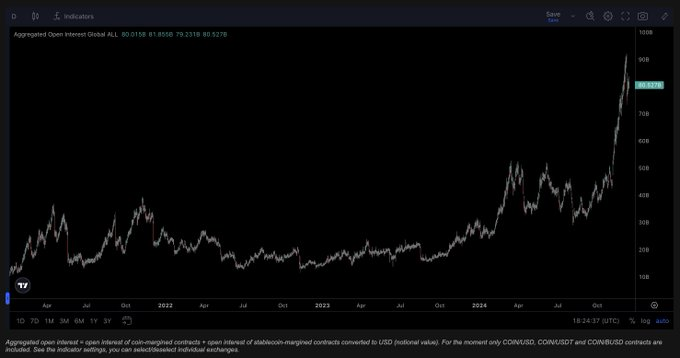

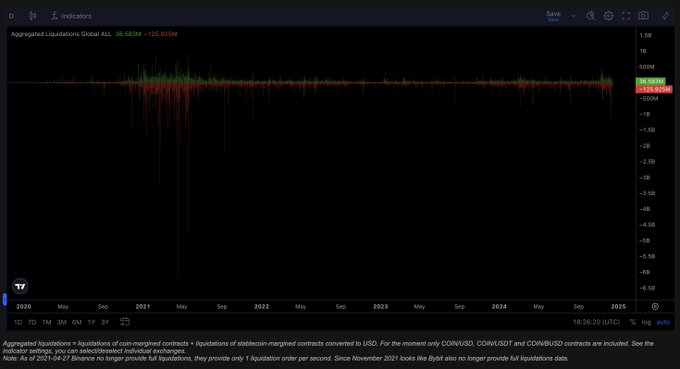

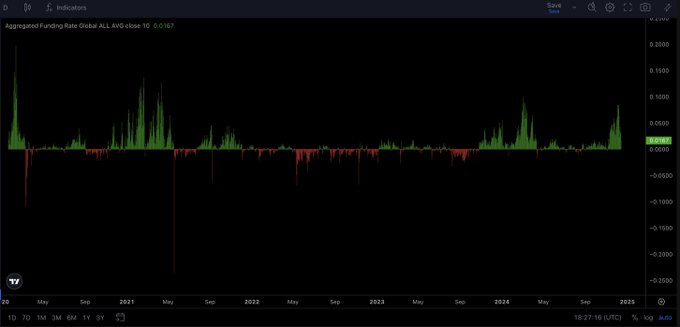

目前,根据 Coinalyze 和 CVI.Finance 的数据显示,其未平仓合约量 (OI) 约为币安的 10%。随着牛市深入发展和市场波动性增加 ( 加密货币波动率指数仅为 64),预计未平仓合约量、交易量、资金费率和清算量都将继续上升。

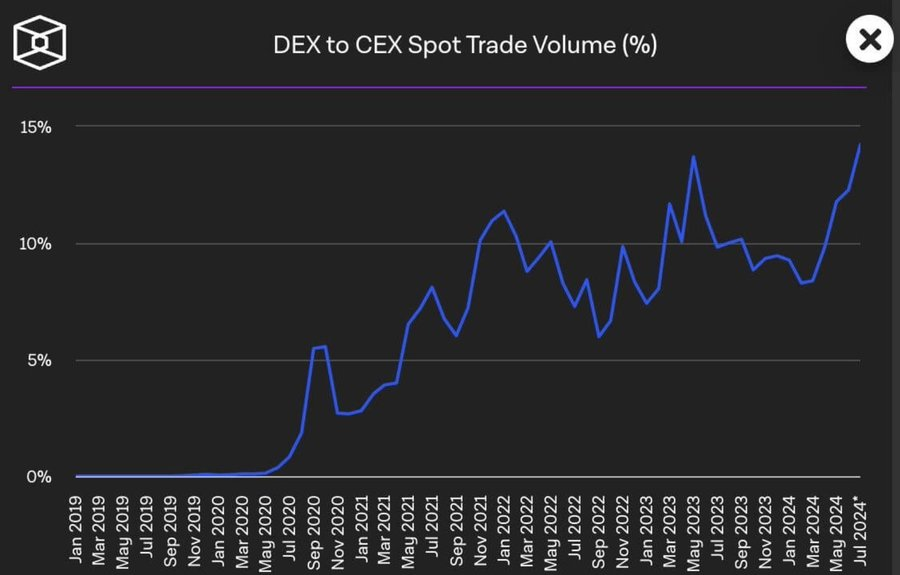

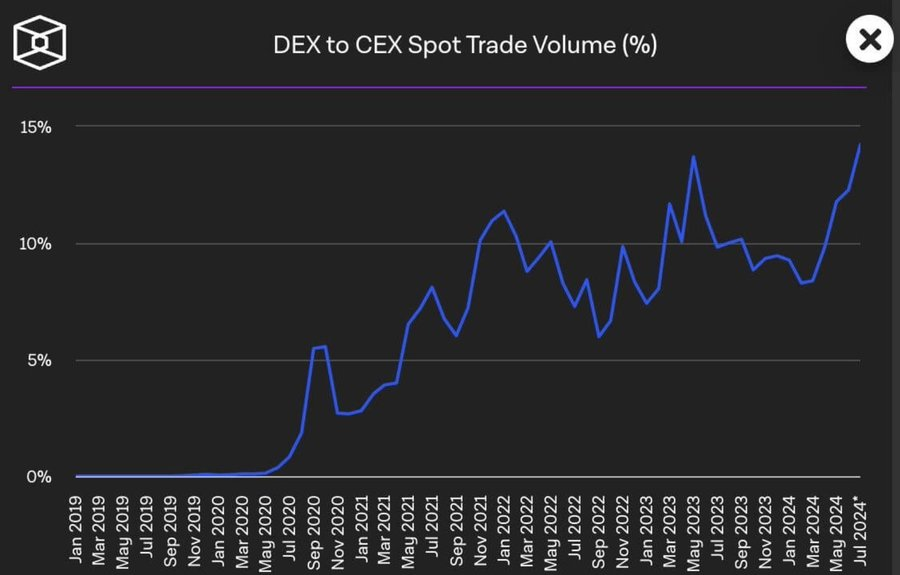

永续合约市场中 DEX 对 CEX 的市场份额有望像现货市场一样逐步提升,这一趋势与此前 AMM 和 Uniswap 推动 DEX 在现货交易中份额提升的过程相似。

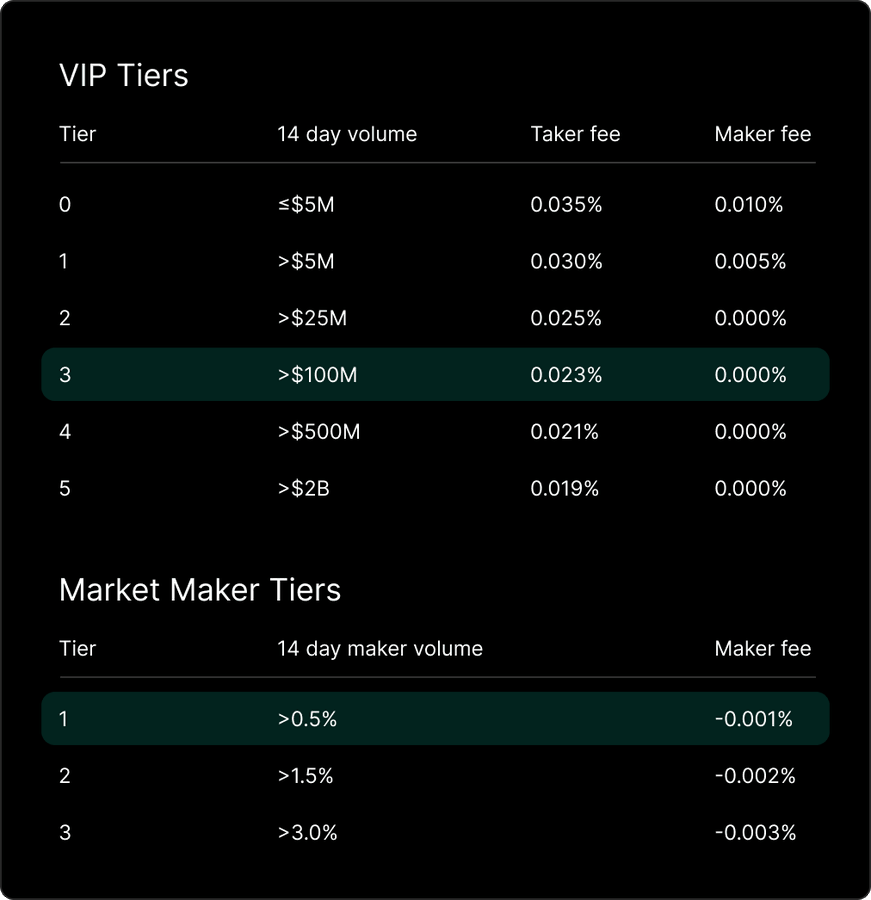

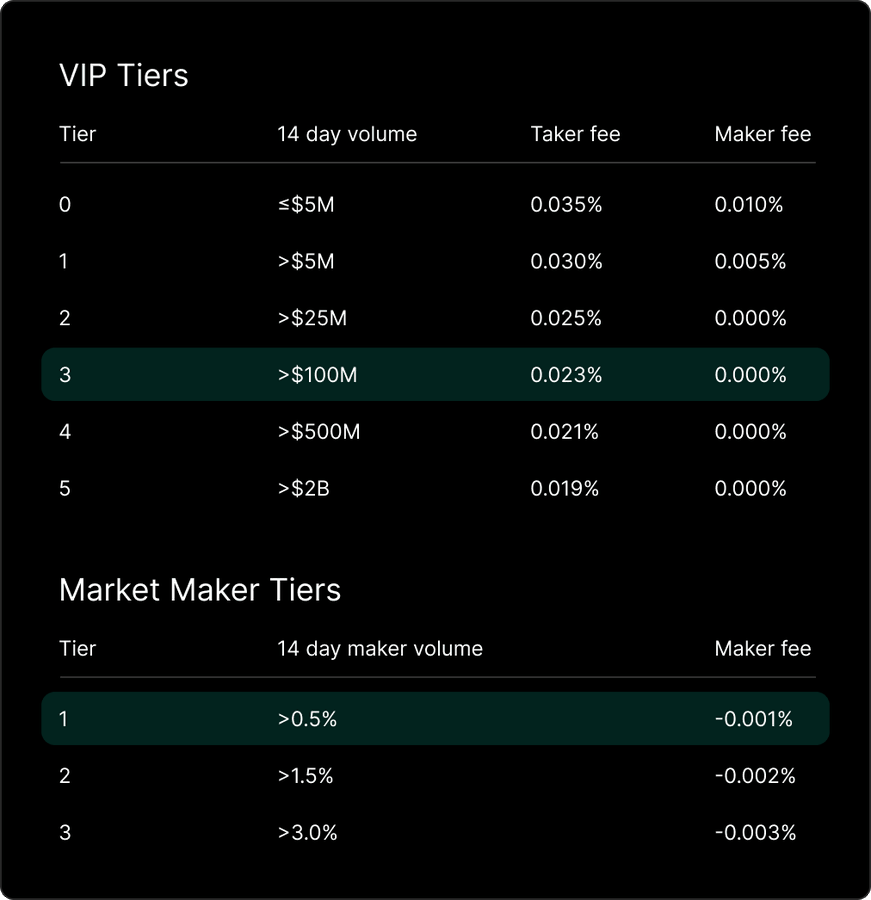

Hyperliquid 凭借低于 CEX 的手续费和更具吸引力的激励机制,有望从 CEX 吸引更多用户和资金。其代币生成事件 (TGE) 和 $HYPE 价格的快速上涨堪称最佳营销活动。

虽然具体激励结构尚未公布,但可以预见永续合约和现货交易量将获得激励,因为超过 40% 的代币供应量被预留作为社区奖励。

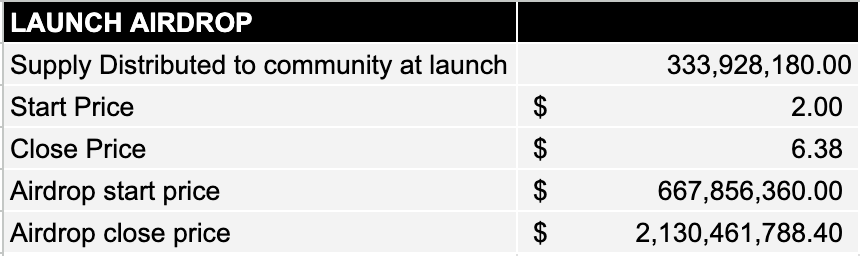

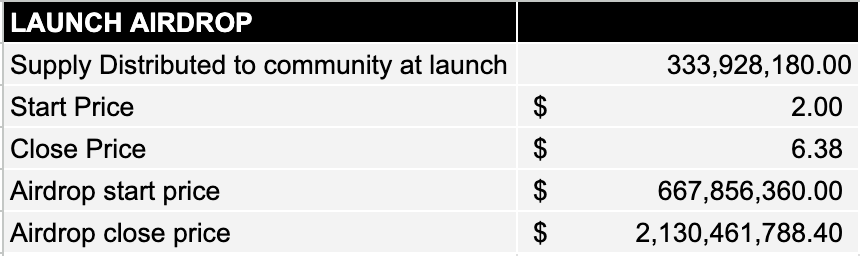

初始空投的情况如下:

现在假设第一年的预留供应量的 10% 被分配用于激励,情况将会是这样的:

按照当前价格计算,首年将发放近 10 亿美元的激励,超过了首次空投时 2 美元开盘价的分配规模。

这将导致约 11.65% 的通胀率 ( 包含质押奖励 )。然而,随着用户增加带来更多交易量、收入、代币销毁和回购,实际稀释成本可能低于这一水平。团队也可能采用更高的通胀率和激励来吸引用户,这正是 $HYPE 的完全稀释估值 (FDV) 具有独特动态的原因。

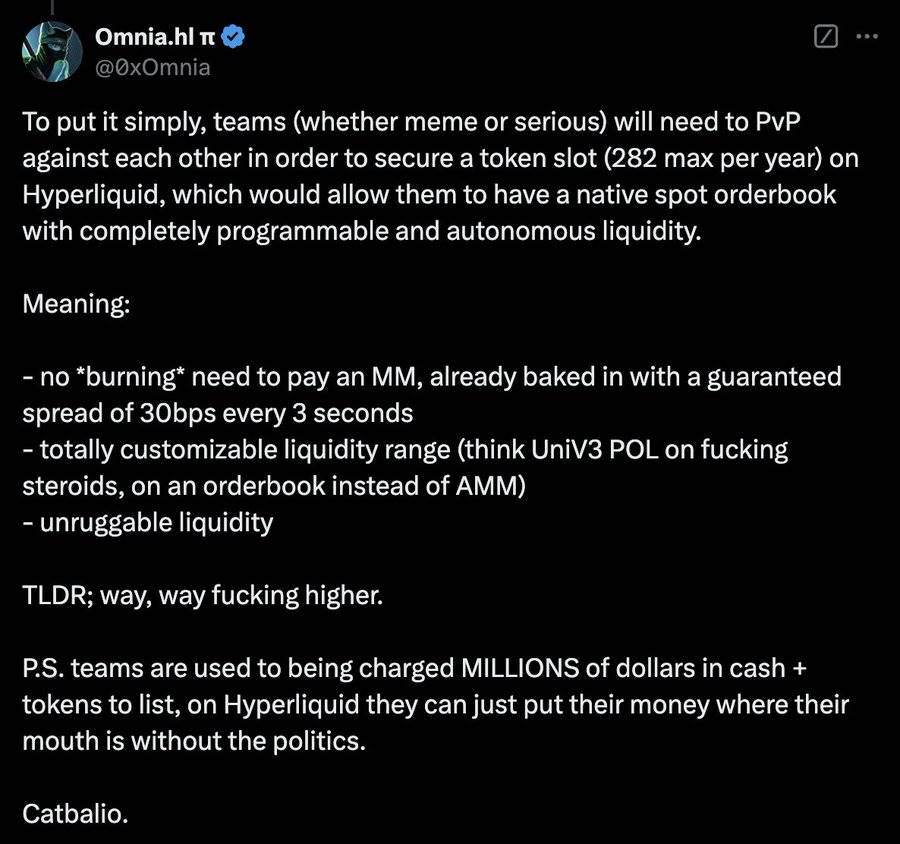

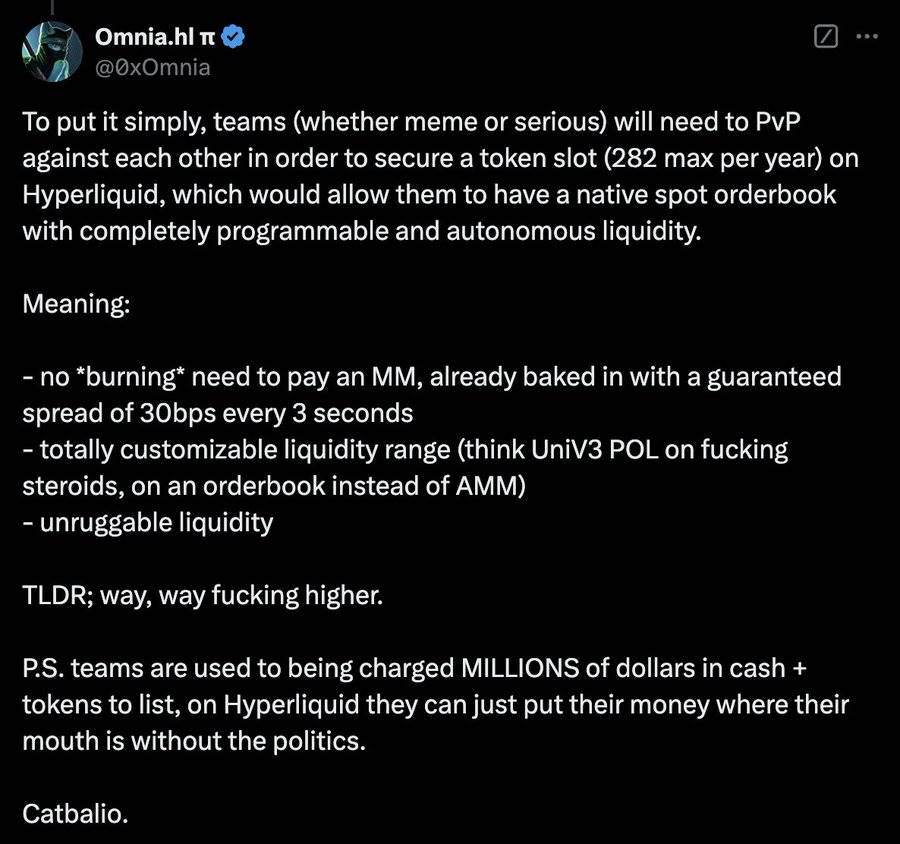

现货交易方面,Hyperliquid 有望在短期内成为排名前三的现货 DEX。昨日交易量约 5 亿美元,在所有链上排名第五。随着 EVM 生态的发展,更多实用代币和原生资产的加入将带来更丰富的交易对。

基于 Hyperliquid 开放基础设施和构建者代码的交易工具不断涌现,Insilico Terminal、Katoshi AI 和 pvp.trade 等项目已展现出良好前景。这将进一步改善用户体验并吸引更多资金流入。

交易所和稳定币是加密货币领域最具盈利能力的业务。Hyperliquid 直接与币安、Coinbase、Bybit、OKX 等主流交易所竞争本身就是一个看涨因素。

最乐观的情况是:

虽然这些情况短期内可能性不大,但在加密货币市场,一切皆有可能。

EVM 生态机遇

HyperEVM 是 Hyperliquid 生态系统的重要组成部分,与 Hyperliquid L1 共享统一状态和共识机制,但作为独立的执行环境运行。其中:

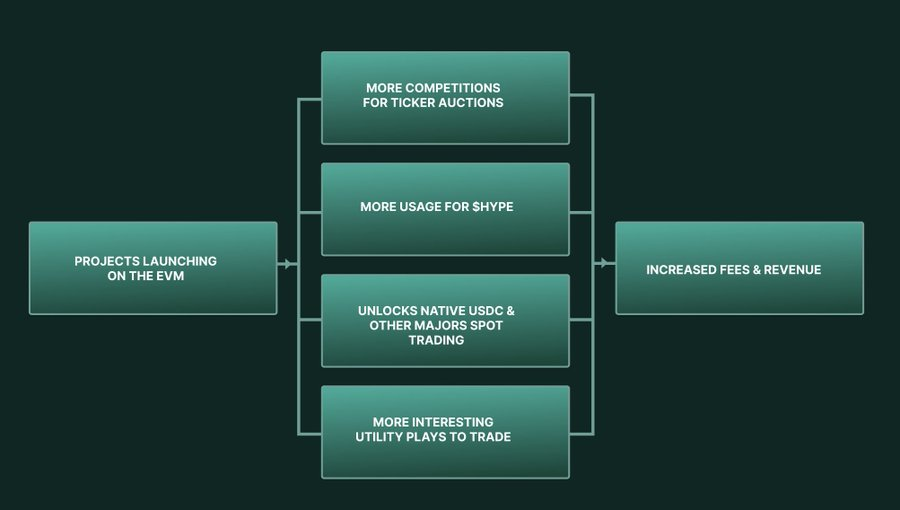

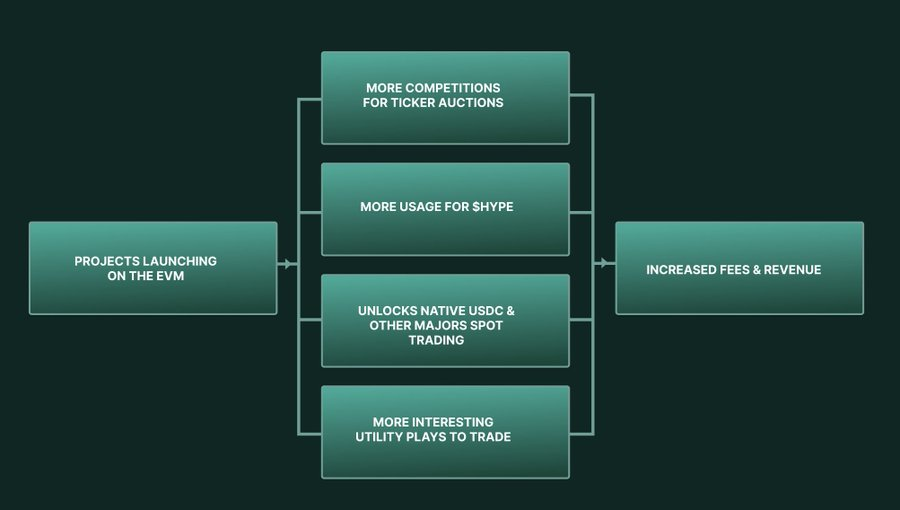

HyperEVM 计划在未来几个月内启动,大量团队已经开始积极准备。这种发展态势为何看涨?主要体现在以下几个方面:

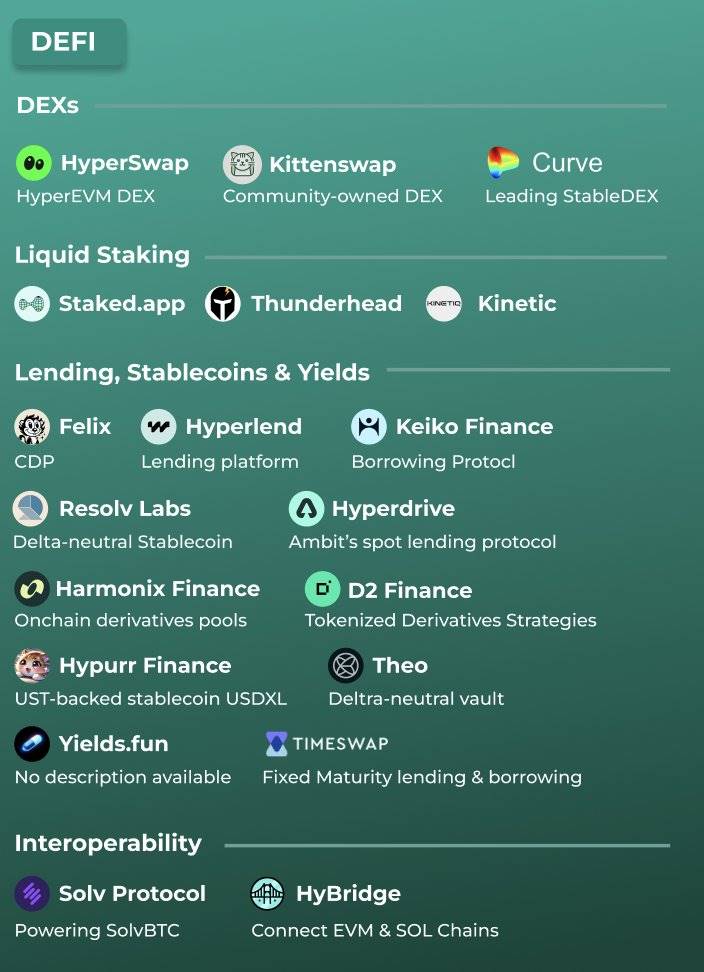

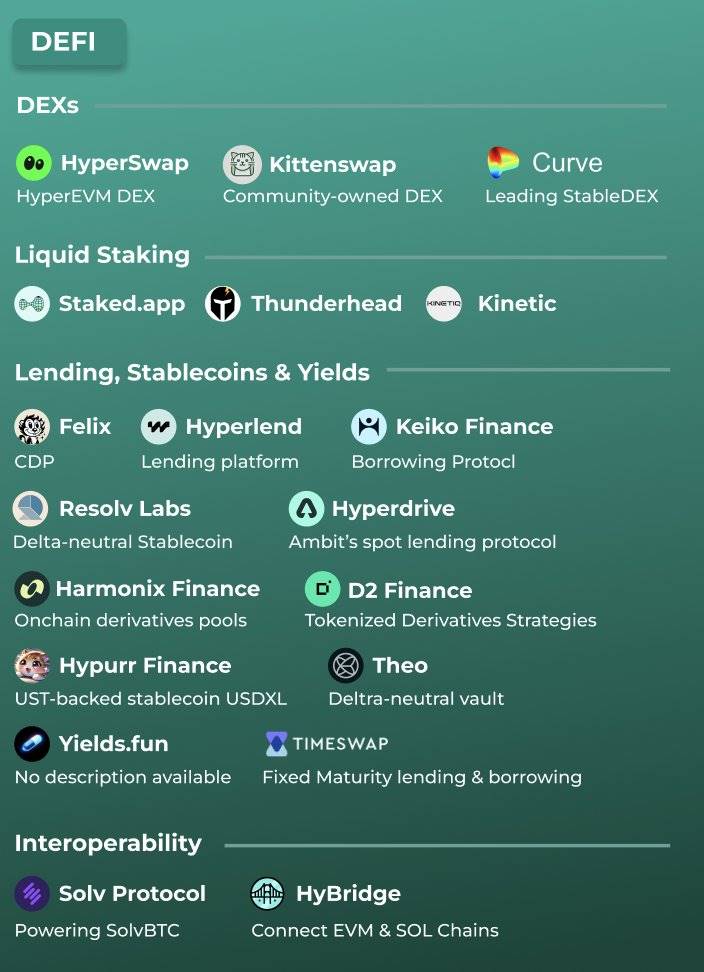

DeFi 新生态

众多 DeFi 项目正在为 HyperEVM 的启动做准备。主流 DeFi 协议类型,包括自动做市商 (AMM)、借贷平台、流动性质押和 CDP(抵押债仓)等,都将在 EVM 启动时同步上线。

这些项目将通过允许 $HYPE 持有者在借贷和货币市场协议中使用 $HYPE 作为抵押品,显著提升整体资金使用效率。

除传统 DeFi 协议外,链上订单簿流动性的特性很可能催生出一批创新应用。这为全新 DeFi 原生协议的诞生提供了沃土,Hyperliquid 有望成为这些创新协议的首选平台。

以 Ethena Labs 为例,该项目计划通过整合 Hyperliquid 来减少对 CEX 的依赖。这不仅能提升系统韧性,还可能通过分散对冲流程来降低和分散交易对手风险。这一战略已在其治理提案中得到详细讨论。

市场对实用型项目的需求

近期市场动向清晰地表明,投资者对具有实际应用价值的项目兴趣浓厚。这一趋势在 Base 和 Solana 上的 AI 热潮、Hyena 的优异表现,以及 Hyperliquid 平台上 $HFUN 和 $FARM 的强劲需求中得到充分体现。

随着 DeFi 生态的即将扩张,Hyperliquid 很可能成为未来中短期内实用性投资的主要战场。值得注意的是,目前在 Solana 上由 AI16Z、Zerebro 等项目推动的 AI 基础设施建设,很可能会延伸到 Hyperliquid 平台。

Hyperliquid 的原生金库(vault)功能特别引人注目。在这些金库中运行的策略能够享受与 DEX 相同的高级特性,包括对过度杠杆账户的清算机制和高吞吐量的做市策略。这一机制的普惠性体现在任何主体——无论是 DAO 组织、协议、机构还是个人,都可以通过存入资金来分享收益。作为回报,金库所有者可以获得总收益的 10%。

HyperEVM 启动的其他利好因素

-

收费增长潜力:HyperEVM 的运营将产生更多手续费收入,这些收入可用于质押奖励、代币销毁等用途。以 Base 为例,其近 30 天就产生了 1500 万美元的手续费。预计在未来几个月内,HyperEVM 的活跃度有望达到与 Base 相当的水平。

-

$HYPE 代币效用提升:EVM 的推出将显著扩展 $HYPE 在生态系统中的应用场景。用户需要 $HYPE 支付 gas 费,同时可以进行借贷、质押、锁仓赚取收益等操作。这些新增应用将带来更强劲的买入压力。参考 2024 年 Solana 的迷因币热潮以及 2020-2021 年以太坊的 DeFi 和 NFT 浪潮,链上活动对原生代币需求的推动作用不容忽视。

-

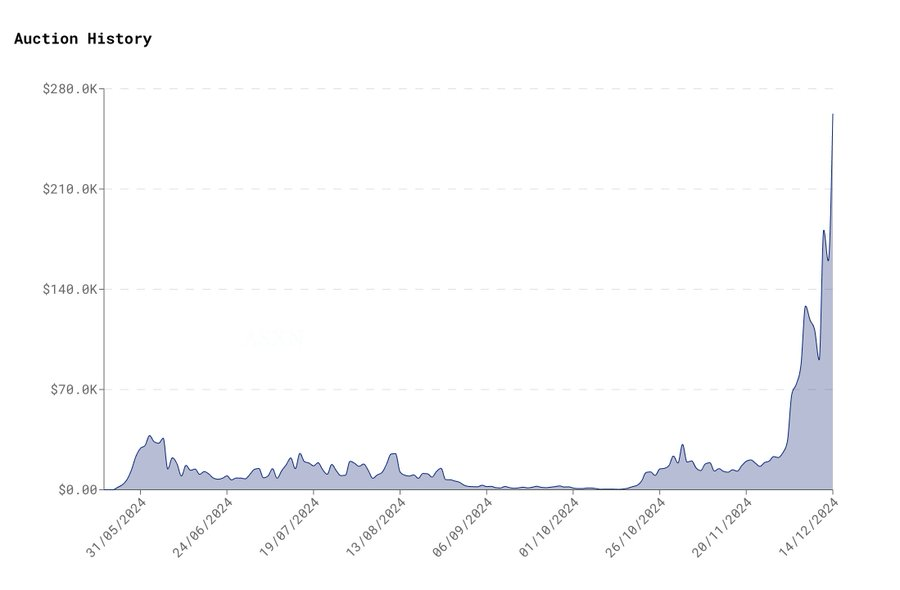

收入增长途径:高市值实用型项目的涌入,加上更多原生资产桥接选项(如原生 USDC、现货 BTC、SOL、ETH 等)的出现,将带来更多现货交易量,从而提升平台收入。同时,随着更多项目在 EVM 上线,代币代码竞拍的价格也将水涨船高,为平台带来额外收入。

-

生态系统认知提升:EVM 的推出将帮助 Hyperliquid 在市场中确立「正统」L1 公链的地位,提升其生态系统的曝光度。这可能激活目前仍在观望的资金入场。

-

根据最新的生态系统市场图谱显示(虽然自上周发布以来又有许多新项目加入),Hyperliquid 正在形成一个全方位的区块链生态系统。这种完整的生态布局将为平台带来持续的增长动力。

这些利好因素的叠加效应,预计将为 Hyperliquid 带来显著的价值提升和生态繁荣。

收入构成、估值与同业对比

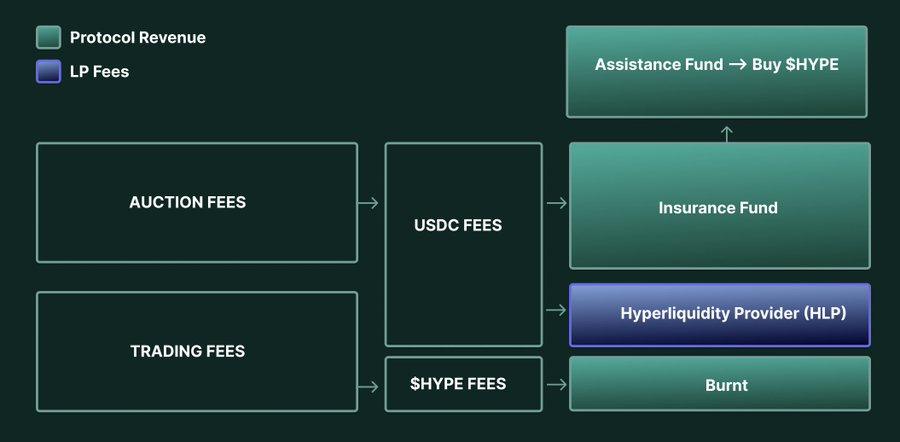

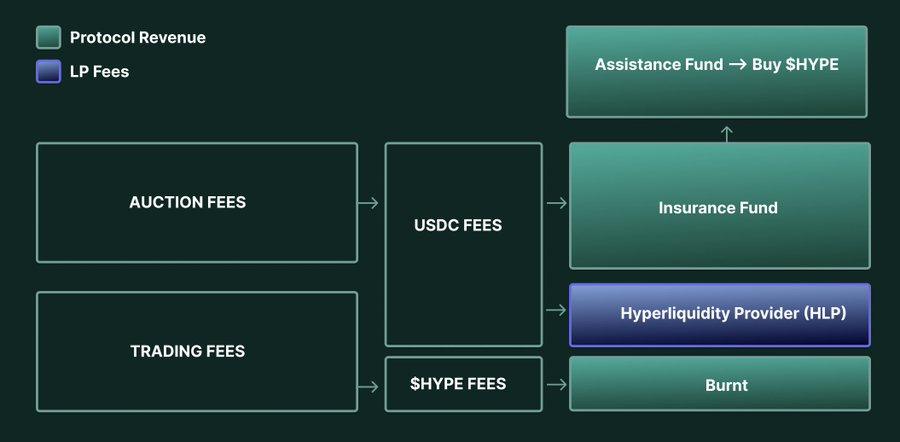

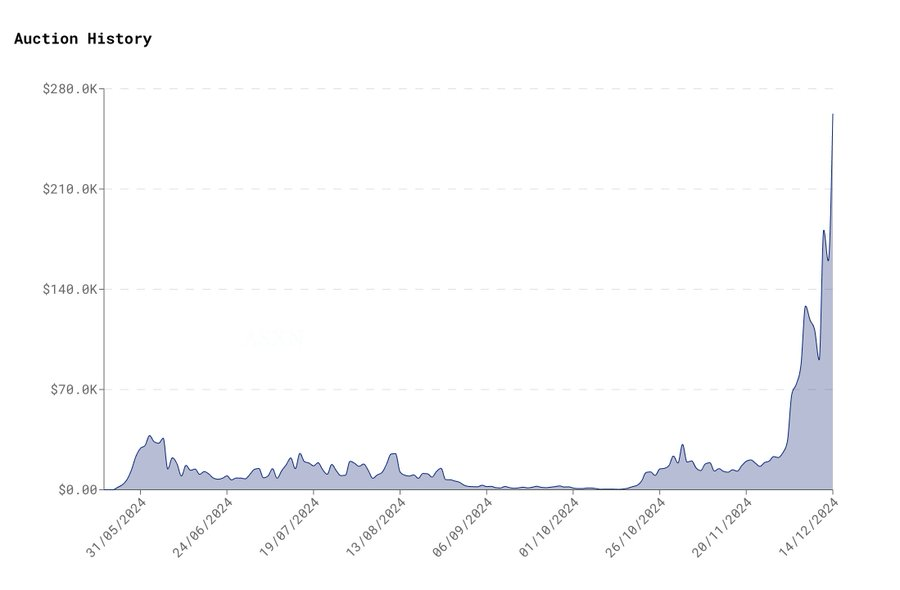

Hyperliquid 主要通过平台手续费和代币竞拍获取收入。

(费用在链上的流动方式)

目前援助基金持有约 1076 万枚 $HYPE( 流通量的 3% 以上 ) 和 314 万 USDC,保险基金还累积了约 707 万 USDC 待转入援助基金。总计超过 1000 万美元的 USDC 可能用于市场回购 $HYPE。

近期业绩表现

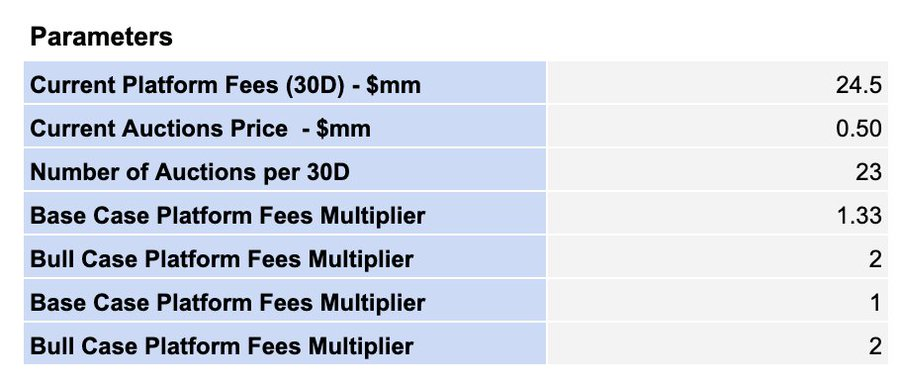

过去 30 天,Hyperliquid 产生约 2650 万美元 USDC 收入,其中:

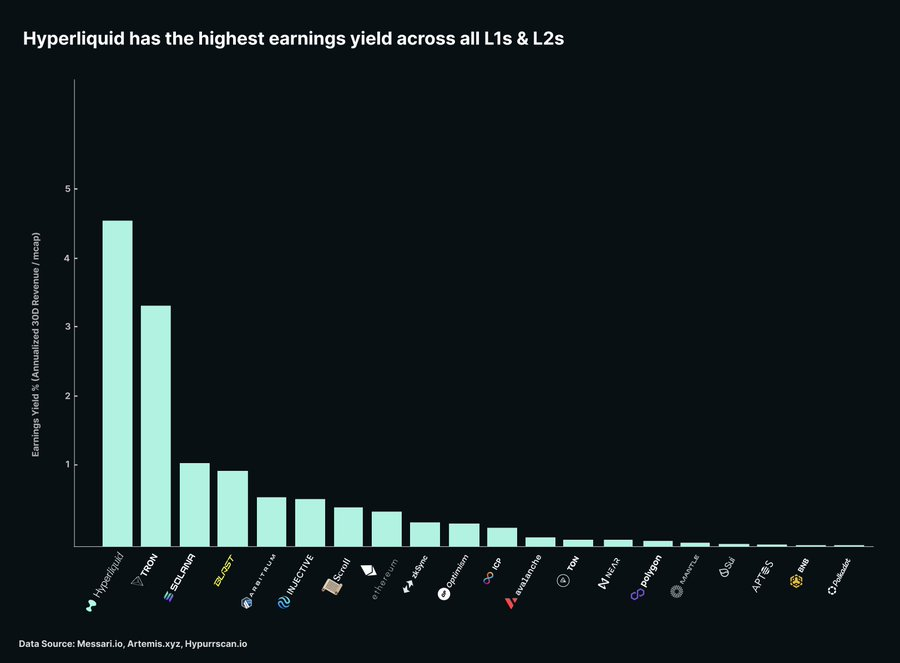

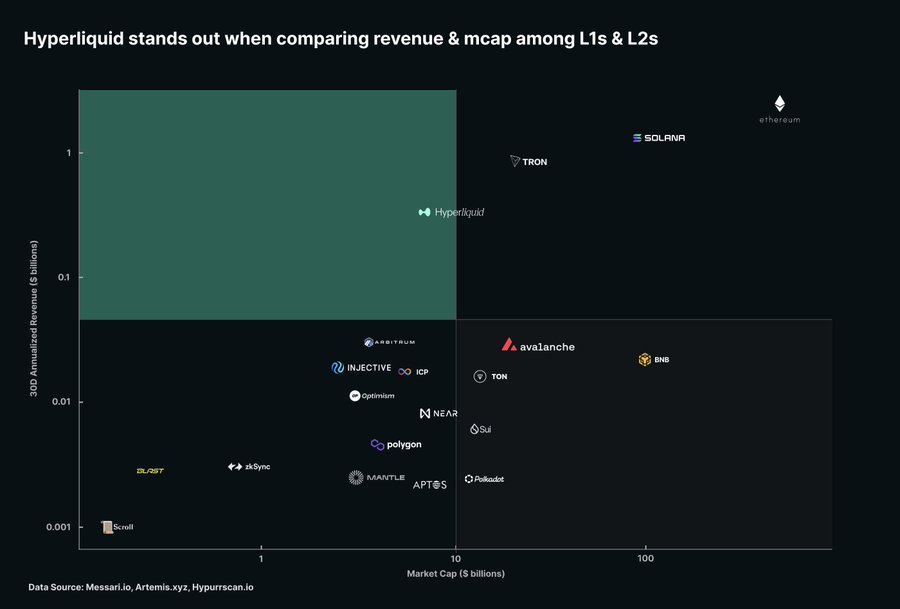

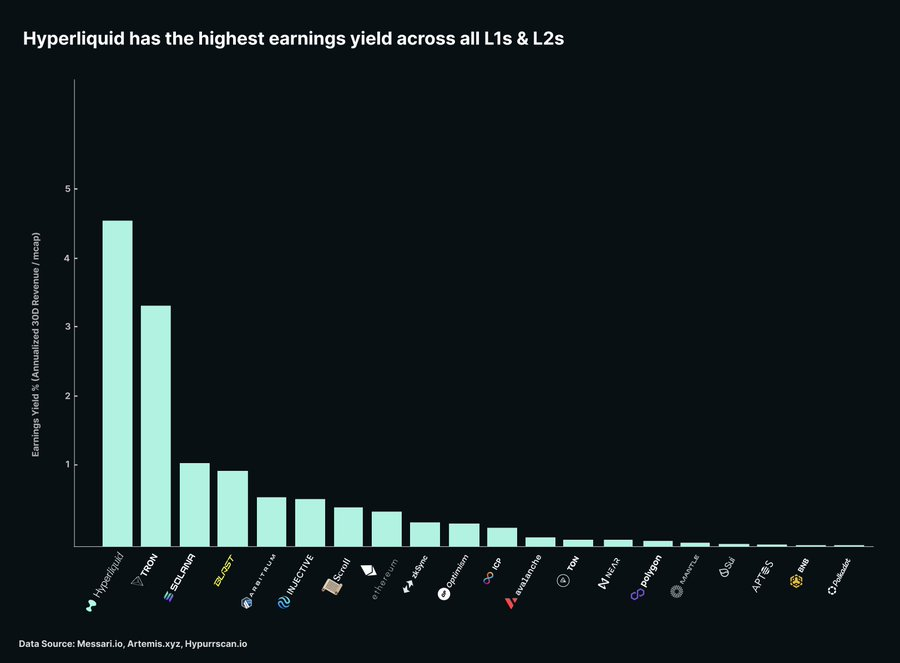

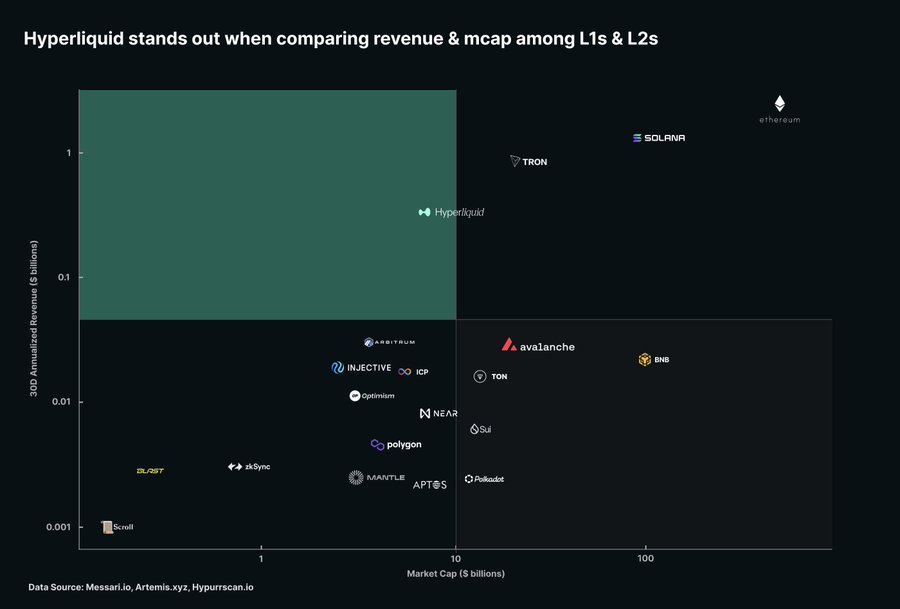

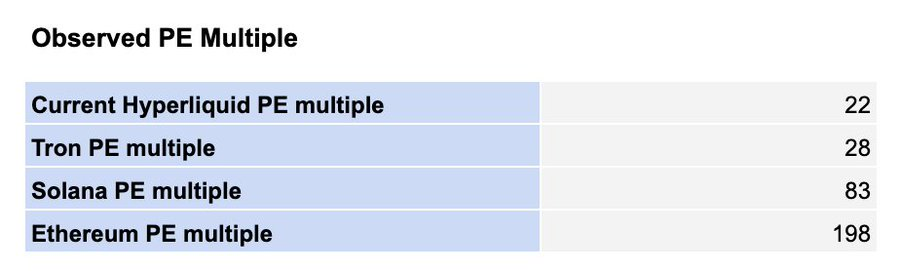

年化收入超过 3.36 亿美元,在所有公链中仅次于以太坊、Solana 和波场,但市值显著低于这些公链。从收益率 ( 年化收入 / 流通市值 ) 来看,Hyperliquid 远超其他 L1 和 L2。

收入增长潜力

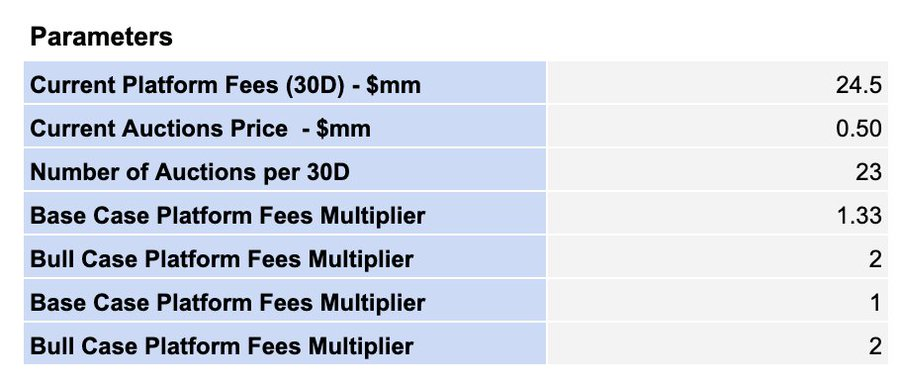

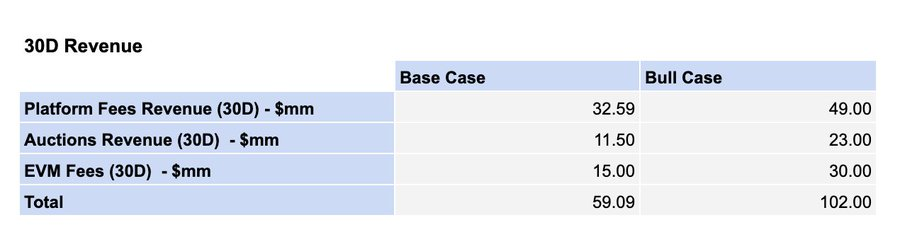

估值情景分析

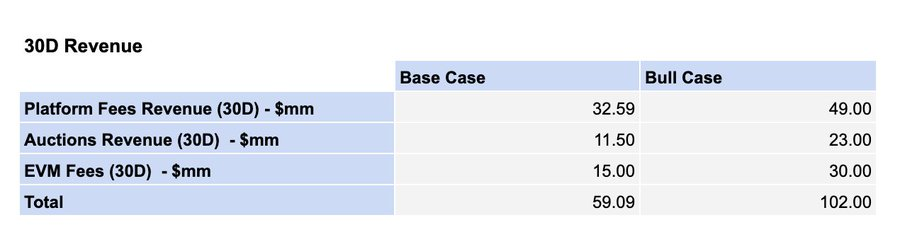

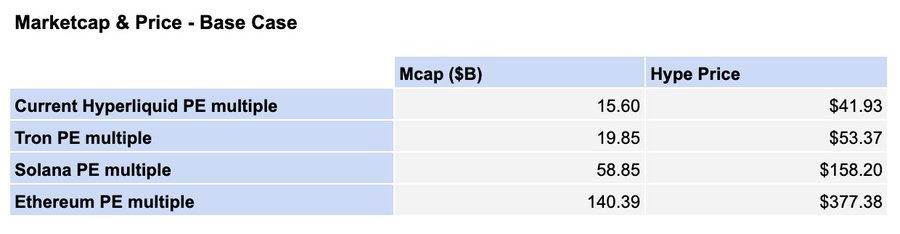

基准情景:

-

交易量较近 30 天增长 1/3

-

竞拍收入保持稳定

-

EVM 活跃度与 Base 持平

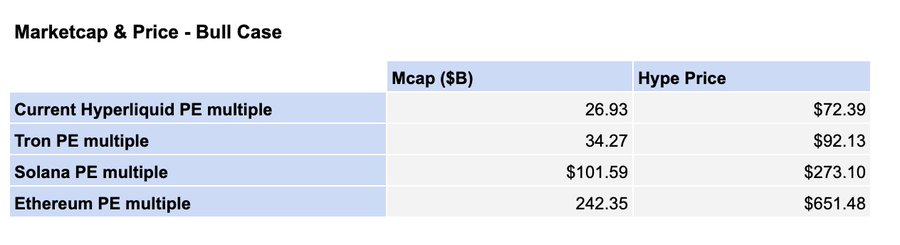

乐观情景:

-

交易量较近 30 天翻倍

-

竞拍价格翻倍 ( 每次 100 万美元 )

-

EVM 活跃度是 Base 的 2 倍

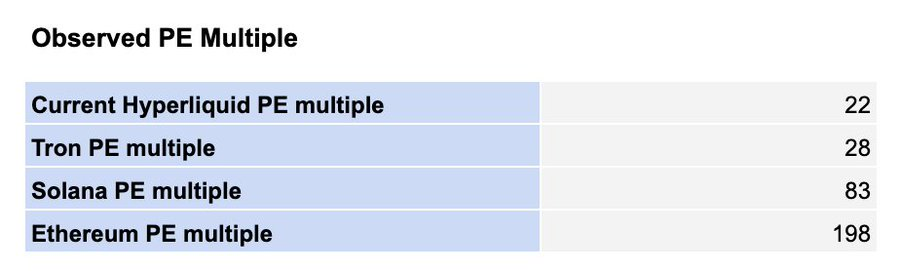

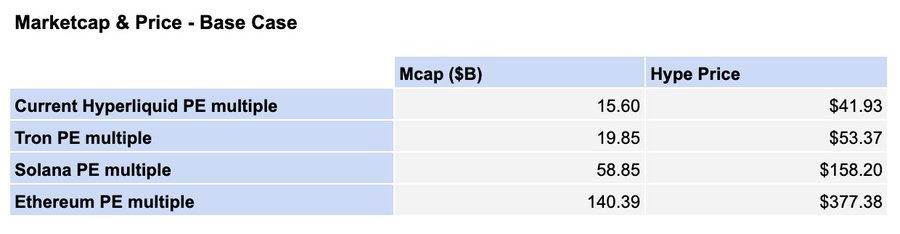

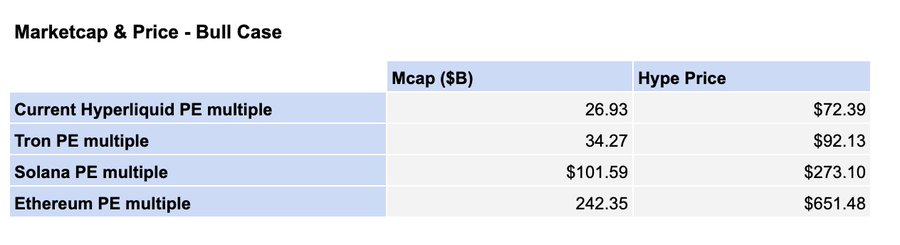

在基准场景下,30 天收入可达 5900 万美元;在乐观场景下可达 1.02 亿美元。估值采用主流 L1 公链的市盈率倍数,结合年化收入进行计算。

考虑到当前流通量和 11.6% 的通胀率(用于激励和奖励),$HYPE 价格区间为:

-

基准场景下限:41.93 美元(最低倍数)

-

乐观场景上限:651.48 美元(最高倍数)

合理估值分析

相比 Solana 和以太坊,HYPE 的估值倍数应该较低,原因如下:

「合理」估值参考:

历史周期对比

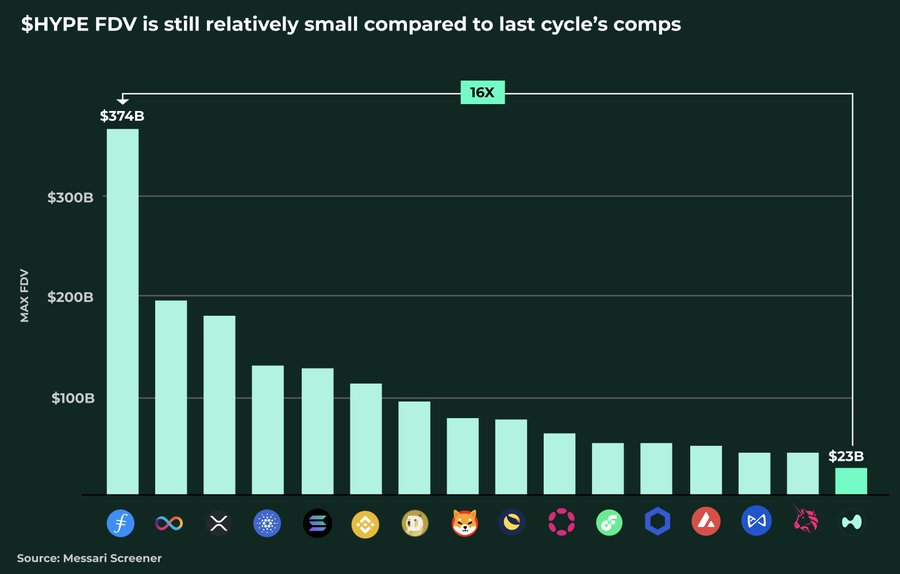

虽然 400 亿美元的市值和 1000 亿美元的 FDV 看起来很高,但牛市可能会更加疯狂。

2021 年牛市中:

-

BNB:50 亿美元到 1000 亿美元 (20 倍 )

-

ADA:50 亿美元到 950 亿美元 (19 倍 )

-

SOL:8600 万美元到 770 亿美元 (900 倍 )

-

AVAX:2.82 亿美元到 300 亿美元 (100 倍 )

-

MATIC:8500 万美元到 200 亿美元 (235 倍 )

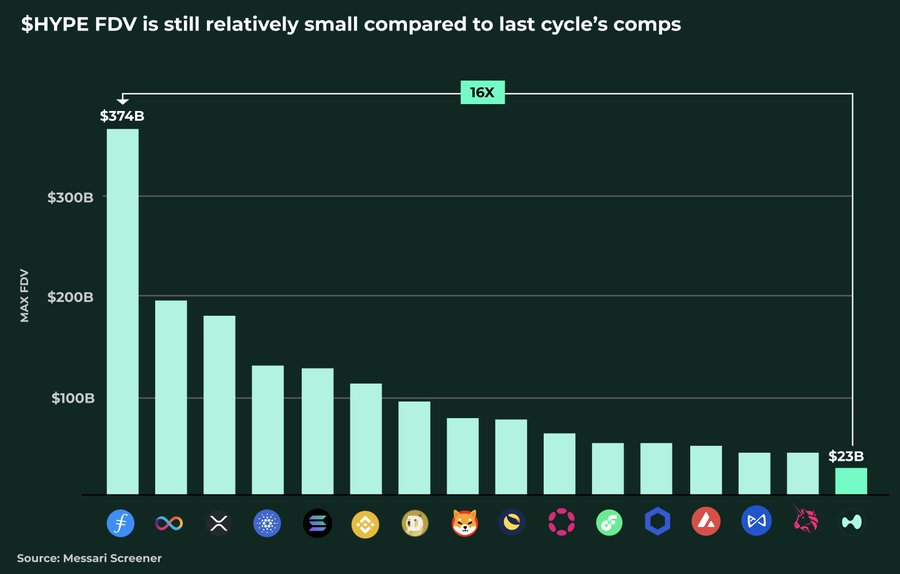

FIL 的 FDV 达到 3730 亿美元, 是今天 $HYPE 的 16 倍

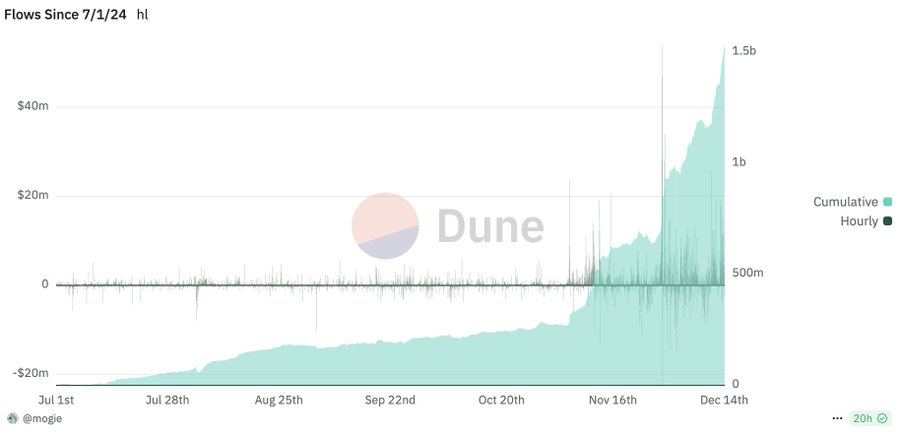

资金流入潜力

目前 $HYPE 持有者约 6 万,相对较少:

-

$KMNO:5.5 万持有者

-

$WIF:21.1 万持有者

-

$BONK:86.1 万持有者

按 Messari 研究的资金流入乘数效应 (10 倍 ) 计算,如果能吸引 SOL 市值 5% 和 ETH 市值 1% 的资金流入 ( 约 100 亿美元 ),将对价格产生显著影响。

潜在风险

虽然本文对 Hyperliquid 的未来前景进行了相当乐观的预测,但它也并非没有风险。

验证者集中度风险

目前 Hyperliquid 主网的验证者节点仍高度集中,仅由团队在东京运营 4 个验证者节点。虽然测试网已有超过 60 个去中心化验证者 ( 包括 Chorus One、ValiDAO、B Harvest、Nansen 等知名机构 ),但向去中心化架构的过渡仍面临挑战。若验证者性能下降,可能影响用户体验和信任度。

EVM 生态系统风险

生态系统的质量将直接影响 HyperEVM 的发展:

DeFi 创新风险

随着 EVM 上线,$HYPE 的资本效率将通过流动性质押、借贷等方式提升。新的 DeFi 创新可能带来前所未有的风险:

监管风险

尽管存在监管风险,但地理限制和特朗普政府的态度某种程度上降低了这一风险。然而,作为一个交易所平台,仍需密切关注监管环境的变化。

市场相关性风险

作为交易所代币,$HYPE 的表现与整体加密市场高度相关:

-

团队需要在市场周期结束前完成关键里程碑

-

市场情绪波动可能显著影响代币价格

-

需要在牛市周期中把握发展机遇

投资提醒

加密货币投资具有高风险性,包括 $HYPE 在内的任何代币都存在归零风险。投资者应该:

-

进行充分的独立研究

-

理性评估风险承受能力

-

不要将此作为投资建议

-

谨慎对待市场波动

TRUMP16.22 0.61%

TRUMP16.22 0.61%

SUI3.40 1.42%

SUI3.40 1.42%

TON3.77 4.70%

TON3.77 4.70%

TRX0.24 1.41%

TRX0.24 1.41%

DOGE0.24 0.49%

DOGE0.24 0.49%

XRP2.56 -1.02%

XRP2.56 -1.02%

SOL170.70 -0.45%

SOL170.70 -0.45%

BNB666.36 1.91%

BNB666.36 1.91%

ETH2761.34 2.93%

ETH2761.34 2.93%

BTC96439.00 0.02%

BTC96439.00 0.02%

个人中心

个人中心 退出登录

退出登录

首页

首页 深潮精选

深潮精选 Research

Research 项目发现

项目发现 7x24h︎快讯

7x24h︎快讯 最新活动

最新活动

分享至微信

分享至微信

原文链接

原文链接 添加收藏

添加收藏 分享社交媒体

分享社交媒体

@fmoulin7

@fmoulin7 精选解读

精选解读

以太坊核心开发者:以太坊回滚几乎不可能实现,或导致难以修复的连锁反应

以太坊核心开发者:以太坊回滚几乎不可能实现,或导致难以修复的连锁反应

扫码关注公众号

扫码关注公众号