离大选仅有一周,BTC 重回 7.1 万美元。

撰文:陀螺财经

离大选,仅有一周。

美国大选将近,截至当地时间 10 月 27 日下午,全美已有超过 4100 万名选民就 2024 年总统大选进行了提前投票。受此影响,加密市场波动也日渐加剧,在「大选交易」的刺激下,比特币率先启动涨势,在本周重新杀回了久违的 7.1 万美元上方,加密版块多有上扬,MEME 市场更是沉醉于 PolitiFi 中。

回到两位候选人,哈里斯和特朗普竞争愈发胶着,由于日前「米尔顿」飓风处理不佳与伊以冲突等问题,哈里斯支持率迅速下降,特朗普顺势成功反超,不仅在博彩赔率和摇摆州民调的优势持续扩大,在传统普通民调也紧追不舍,从目前的情况来看,特朗普似乎更有可能成为下一任的美国总统,特朗普交易也因此一触即发。

回顾两者的施政策略,大方向均以政府补贴为抓手,核心目的在于推动资金回流,只不过两者方式略显差异化,特朗普用减税以推动私人企业发展,而哈里斯则倾向于直接发钱补贴居民,资金回流也有不同,哈里斯继承了拜登执政思想,关注芯片、新能源等关键核心产业;特朗普仍然秉持着激进关税、美国优先的主张。

现有情境下,特朗普胜率更高,金融市场自然也更关注于其的政策主张。具体而言,援引中金观点,对内减税、对外加征关税、放松监管、驱逐非法移民、鼓励化石能源、重视科技、外交孤立主义是特朗普的主要执政方向。综合执政方向的叠加影响,特朗普上台可能会带来通胀的上行风险,受此影响,美联储或会采取措施延缓降息速度,调控更高的终端利率。从资本市场而言,若经济韧性得以保持,软着陆下利好美股、周期品以及比特币,但在极端的情况下,通胀则会抑制资本市场,黄金等抗周期品种受益。

特朗普政策对美国经济的影响估算,来源中金研究所

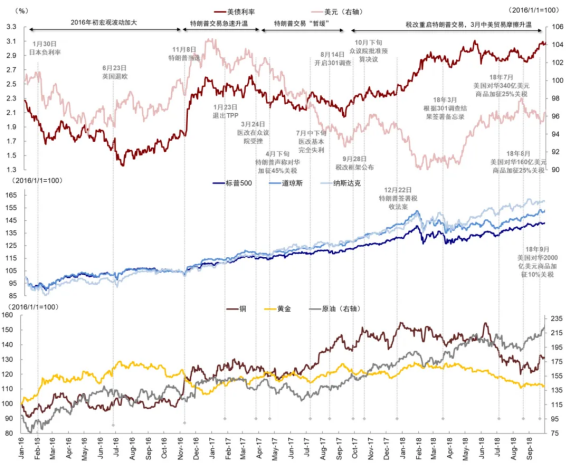

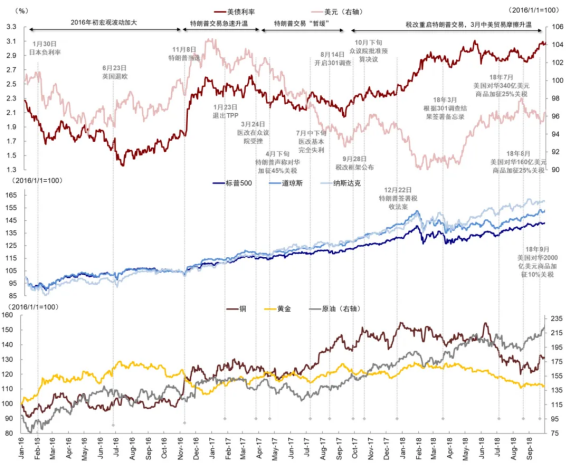

此处可借鉴 2016 的美国大选,当时市场也触发了特朗普交易,尤其是在 2016 年 11 月胜选后,乐观预期陡然上升。美债利率在一个月内从 1.7% 到 2.6%,美元指数也由 97 突破 103。从美股来看,三大指数在此期间涨幅 10%,再看大宗商品,通胀预期推动铜和原油大涨,黄金逆转,大选后一个月内下跌 3%。

资料来源:Bloomberg,中金公司研究部

显而易见的是,16 年特朗普的胜利堪称黑天鹅事件,但目前,资本市场已然在对其的获胜进行定价。较为突出的品种,无疑是加密货币。由于特朗普此前多次在公众场合为加密代言,日前更是启动家族加密项目,加密市场对其可谓寄予厚望。

从加密预测市场 Polymarket 来看,押注金额突破了 21 亿美元,特朗普的胜率已高达 66.2%,远超哈里斯 33 个百分点,差距还在持续扩大。比特币市场对此反响强烈,随着大选的临近,比特币持续上涨,目前已来到 7.1 万美元上方,在此之中,预期无疑也是上涨的原因之一。

大选前后,比特币以及加密市场将会怎么走?各大机构与分析师也对此进行了激烈的讨论。

交易员普遍都认为大选是重要交易机会,多押注大选反弹,根据 Matrixport 数据,美国大选正在点燃市场情绪,以太坊永续期货的资金费率创下自 2024 年 5 月以来的最高水平,逢低做多的策略凸显。

顶级交易员 Eugene Ng Ah Sio 也在社交媒体上发言,认为定位已经基本明确,大选后上涨趋势打开,其还强调,10 月份的投机性多头仓位基本被抹去,而绝大多数人会在大选后一周规避风险,SOL 是明确的资产选择。

衍生品也得出了类似的结论。Deribit 首席执行官 Luuk Strijers 表示,衍生品交易员正在为 11 月 5 日美国大选后几天比特币的看涨走势进行铺垫。对于 11 月 8 日到期的期权,未平仓合约价值超过 20 亿美元,主要执行价为 70,000 美元、75,000 美元和 80,000 美元,看跌 / 看涨比率为 0.55,表明未平仓看涨期权数量是看跌期权数量的两倍。与 Mark IV 相比,Forward IV 有明显的提升,尤其是在选举周期间,这表明交易员预计波动性会更高。远期隐含波动率为 72.29%,这表明总统大选后的几天内价格可能波动约 3.78%。而相对于看跌期权,对看涨期权的需求强劲,投资者不太担心管理下行风险。

机构们也都秉持着更为乐观的态度。就在半个月前,素来被市场冠以离谱之名的渣打银行表示,比特币正显示出强劲的上涨势头,可能在美国大选当天逼近历史高点 73,800 美元,其认为推动比特币上涨的因素包括美国国债收益率曲线陡峭化、现货比特币 ETF 的资金流入,以及特朗普胜选几率上升。从现有的比特币价格来看,或许渣打将难得的正确一次。

VanEck 数字资产研究主管 Matthew Sigel 也在采访中对此进行了预测,称投资者正在为美国大选做准备,其提到本次大选将延续 2020 年的类似路径,获胜者宣布后经过短时间波动振幅,比特币会开始上涨,而特朗普胜率更高。伯恩斯坦也重申,表示如果特朗普下个月赢得美国大选,比特币的价格可能会达到 80000 至 90000 美元的历史新高。

对此,对冲基金经理 Paul Tudor Jones 表示不用局限于总统人选,他认为无论是谁登上总统宝座,采取的政策都是「条条大路通通胀」,均会进一步推动 BTC 和其他商品价格。

Bitfinex 则在大选基础上增加了季度因素,认为比特币未来几周将经历动荡,选举的不确定性、「特朗普交易」叙事以及历史上有利的第四季度条件将为市场走势创造完美风暴。Bitfinex 发布的报告显示,在大选前后的关键日期到期的期权的溢价更高,隐含波动率预计在选举日后不久的 11 月 8 日达到 100 日波动率的峰值,而从历年来的第四季度看,减半年份的第四季度均以涨势结束,季度回报率中值为 31.34%,选举后可能推动比特币达到甚至超过历史高点。

当然,尽管多数机构与交易员都表示看好,但也有分析人士认为,押注短期的波动是短视的表现。贝莱德投资研究所的 Jean Boivin 就提到,市场低估了下个月美国总统候选人中有人对选举结果提出异议的风险,而一场有争议的选举胜利通常会导致数周的法律战役,风险资产也会受到波及。

Copper 分析师则直接指出,市场或正处于美国大选前的一个临时顶部,原因是根据比特币链上数据,98% 的短期持有者钱包地址现在处于盈利状态。从历史上看,当这一比例大幅上升时,投资者希望锁定利润,因此往往会出现快速的抛售压力。

纵观整个加密市场,可以看出的是,市场情绪未变,但影响加密货币表现的宏观因素正在从货币政策转向美国大选结果,加密市场更为青睐示好的特朗普,而特朗普的政策主张也在一定程度上会推高与比特币以及关联性强的美股,因此在众多分析师的预测中,比特币在该交易周期有望突破新高。

即便排除加密领域,在其他金融板块,自从 9 月特朗普胜选概率增加以来,市场也透露出了类似的信号。鉴于特朗普更为激进的关税政策,其曾宣称可能对进入美国的所有商品征收无差别的 10% 基准关税,并对中国加征 60% 或更高的关税,近期人民币、墨西哥和越南汇率已然走弱。而在特朗普支持的传统能源领域,根据中金研究部数据,截至 10 月 24 日,9 月 26 日以来,油气能源大涨 5.8%,清洁能源指数则大跌 9.4%。从社媒而言,自 9 月 23 日,特朗普传媒科技集团(DJT)涨幅高达惊人的 289.79%,押注之势明显。

当然,目前只反映出了市场的选情前置交易,预期是当前的重要一环,但这意味着预期也被纳入了考量,预期落地后极有可能会迎来短时回落。另一方面,即便特朗普上台,施政也要考虑到主导财税政策的众议院,否则就会如拜登一般,面临上台后的施政掣肘。但据资深政治观察网站 538(fivethirtyeight) 的最新民调,特朗普赢得今年总统大选的可能性上升至 53%,而共和党从民主党手中夺走参议院多数席位的可能性为 87%,且共和党继续守住众议院多数席位的可能性有 53%,共和党全胜概率再增加。以此而言,无论从白宫还是国会,民主党当前的竞争压力都来到了顶峰。

无论如何,美国大选前后的剧烈波动已成必然,任何交易机会的押注群体都应保持警惕,对大选而言,不到最后,胜负永远未分,即便投票完成,针对结果的有效性论断也不会停歇。

期间加密市场最活跃的,或许只能是比特币和 MEME 了。

ONDO0.45 -1.56%

ONDO0.45 -1.56%

TRUMP5.45 -0.86%

TRUMP5.45 -0.86%

SUI1.56 -3.85%

SUI1.56 -3.85%

TON1.56 -3.27%

TON1.56 -3.27%

TRX0.28 2.39%

TRX0.28 2.39%

DOGE0.14 -0.16%

DOGE0.14 -0.16%

XRP1.97 -1.80%

XRP1.97 -1.80%

SOL132.83 1.15%

SOL132.83 1.15%

BNB887.47 -0.36%

BNB887.47 -0.36%

ETH3133.57 1.18%

ETH3133.57 1.18%

BTC89452.90 0.06%

BTC89452.90 0.06%

个人中心

个人中心 退出登录

退出登录

首页

首页 深潮精选

深潮精选 Research

Research 项目发现

项目发现 7x24h︎快讯

7x24h︎快讯 最新活动

最新活动

分享至微信

分享至微信

原文链接

原文链接 添加收藏

添加收藏 分享社交媒体

分享社交媒体 精选解读

精选解读

Strive 公司将 SATA 永续优先股股息从 12% 上调至 12.25%

Strive 公司将 SATA 永续优先股股息从 12% 上调至 12.25%

扫码关注公众号

扫码关注公众号