Karak 作为再质押后起之秀,数据增长背后是虚假繁荣还是长期生态建设的结果。

撰文:shaofaye123,Foresight News

Karak 作为再质押赛道的后起之秀,自上线来就饱受争议。拥有豪华融资背景但项目方却陷入公关危机,10 亿美元估值但 TVL 却表现平平,模块化 +AI+ 再质押多重热点标签但产品技术创新却稍显逊色。

Karak 是再质押冉冉升起的新星还是迅速归于沉寂的泡沫,能否与 EigenLayer 一较高下,本文将带你深入了解 Karak Network。

Karak 简介

Karak 是什么

Karak Network 是一个再质押网络,与 EigenLayer 等再质押项目类似。采用积分模式激励用户再质押,从而获取多重收益。Karak 使用户可以重新利用他们的质押资产,支持更多样化的资产质押,包括 ETH、LST、LRT、PT 等,除以太坊主网外,还支持 Arbitrum、Mantle、BSC 、K2 等多条链。质押者可以将其资产分配给 Karak 网络上的分布式安全服务 (DSS),并同意授予其质押资产额外的执行权。

Karak 是如何运作的

Karak 的运行机制和 Eigenlayer 相比没有较大差异,充当着开发者与验证者之间的桥梁。在执行层方面,与 EigenLayer 有所不同,它开发了自己的 Layer2(K2)用于沙箱测试,供 DSS 在 Layer1 上启动之前开发和测试。

Karak 目前进行到 V2 阶段,V1 阶段在技术方面,提供了类似于 Turnkey 的 SDK + K2 沙盒,简化了开发流程。7 月 23 日,Karak Network 发布了 V2 第一阶段 Keystone 测试网,引入了基于合约的 Slashing 机制,并允许开发者部署分布式安全服务(DSS)和自定义再质押机制。运营商也可以在该测试网内配置验证器和原生质押模块。

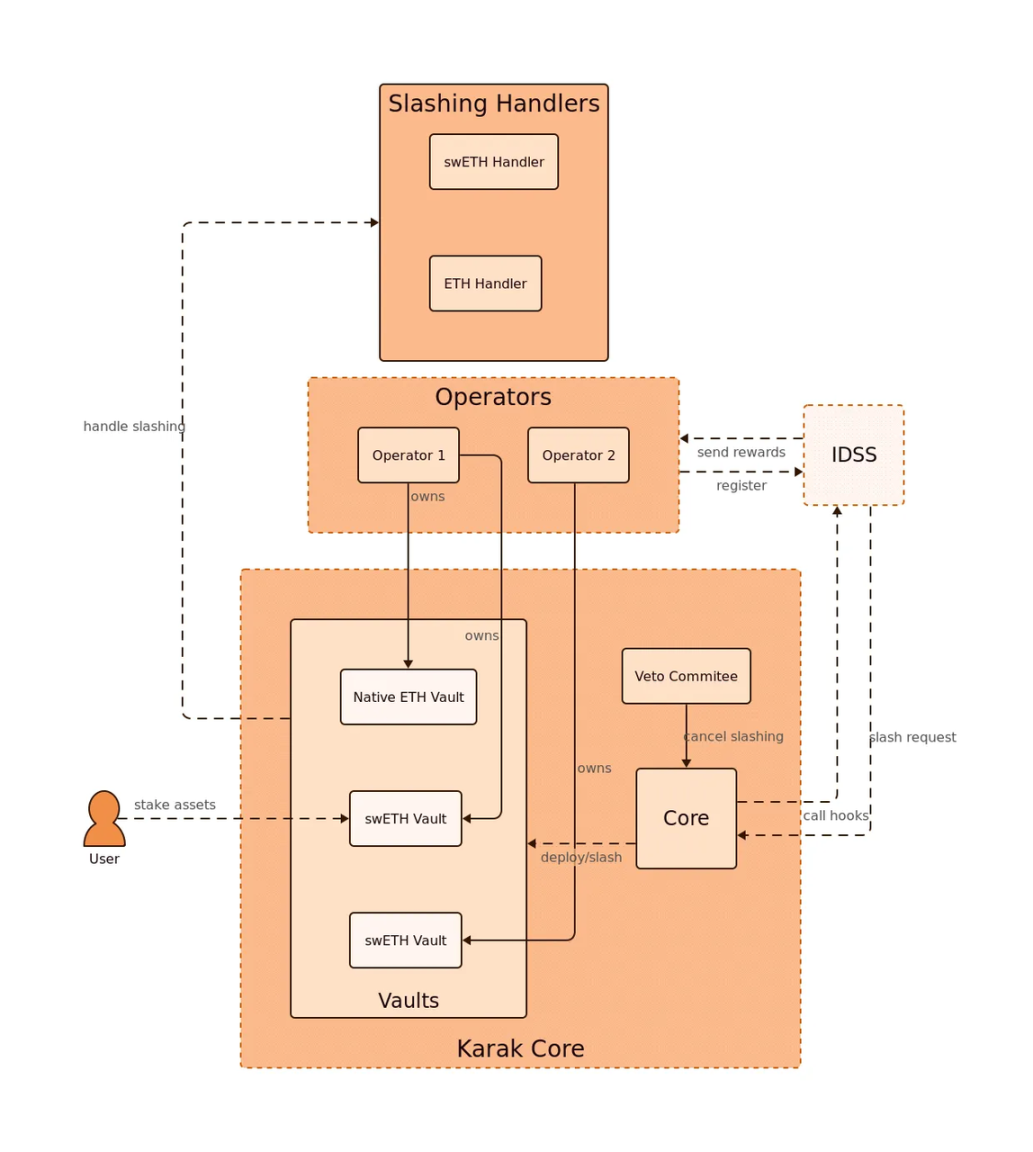

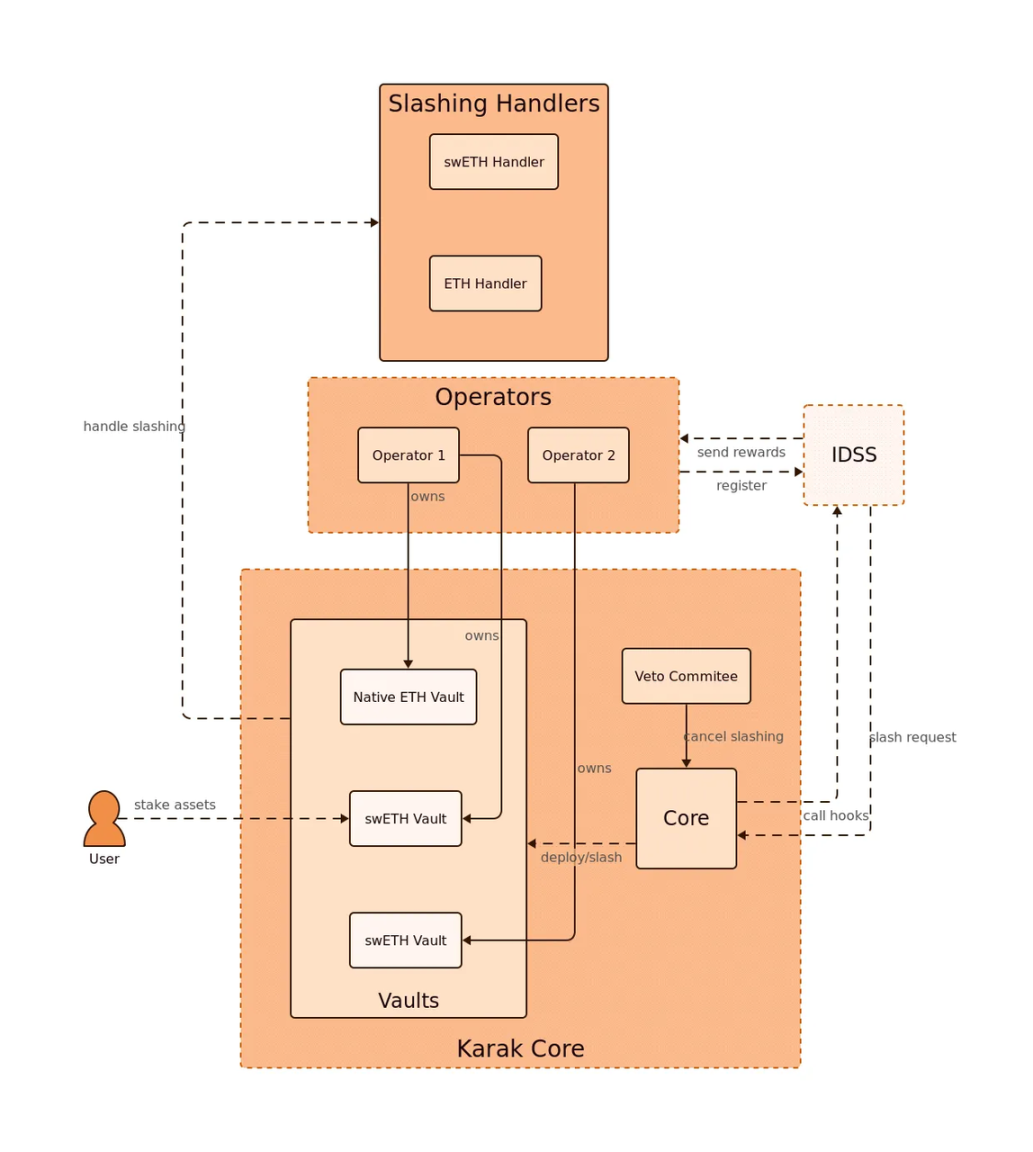

Karak Keystone 的设计使用了四个已部署的合约:Core、Vault、SlashingHandler 和 DSS。Vault 合约管理存款和取款,并遵守削减请求。SlashingHandler 合约仅定义应如何削减特定资产,是否应将其销毁、发送到零地址或进行自定义操作。DSS 合约由外部团队编写,包含要由操作员执行的任务和削减条件,以惩罚那些未能执行任务的操作员。Core 合约管理其他合约,裁定削减请求,并添加新资产和保险库。借助 Keystone 测试网,开发人员可以开始构建和部署分布式安全服务 (DSS) 和自定义流动重新质押策略保险库。运营商可以通过在测试网合约中注册为运营商、运行示例 DSS 并配置他们的测试网验证器以使用原生重新质押模块来开始参与。

Karak 与 EigenLayer 能否一较高下?

不论是从资产分散风险或是市场多链质押的需求来看,再质押赛道都不会只有一个赢家。其赛道下 Puffer、Swell、Kelp 等明星项目也并不稀缺,Karak 为何备受关注?

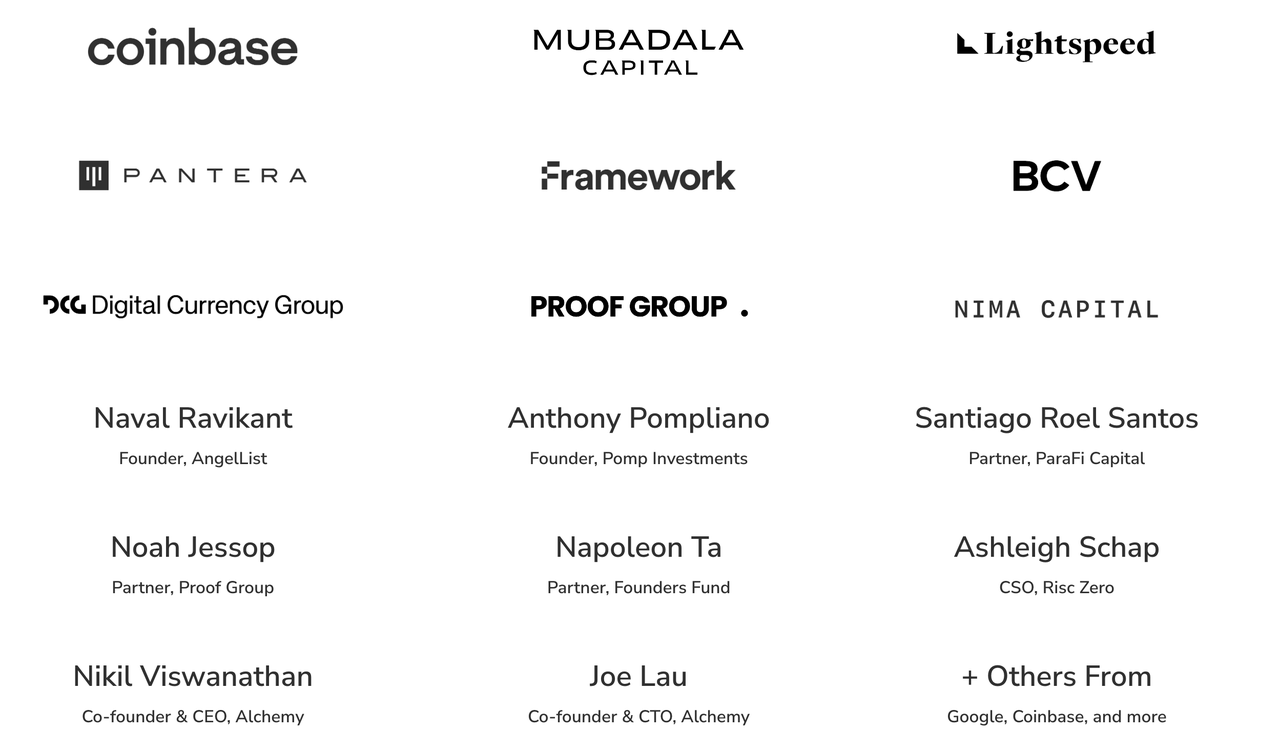

豪华融资背景和团队公关风波

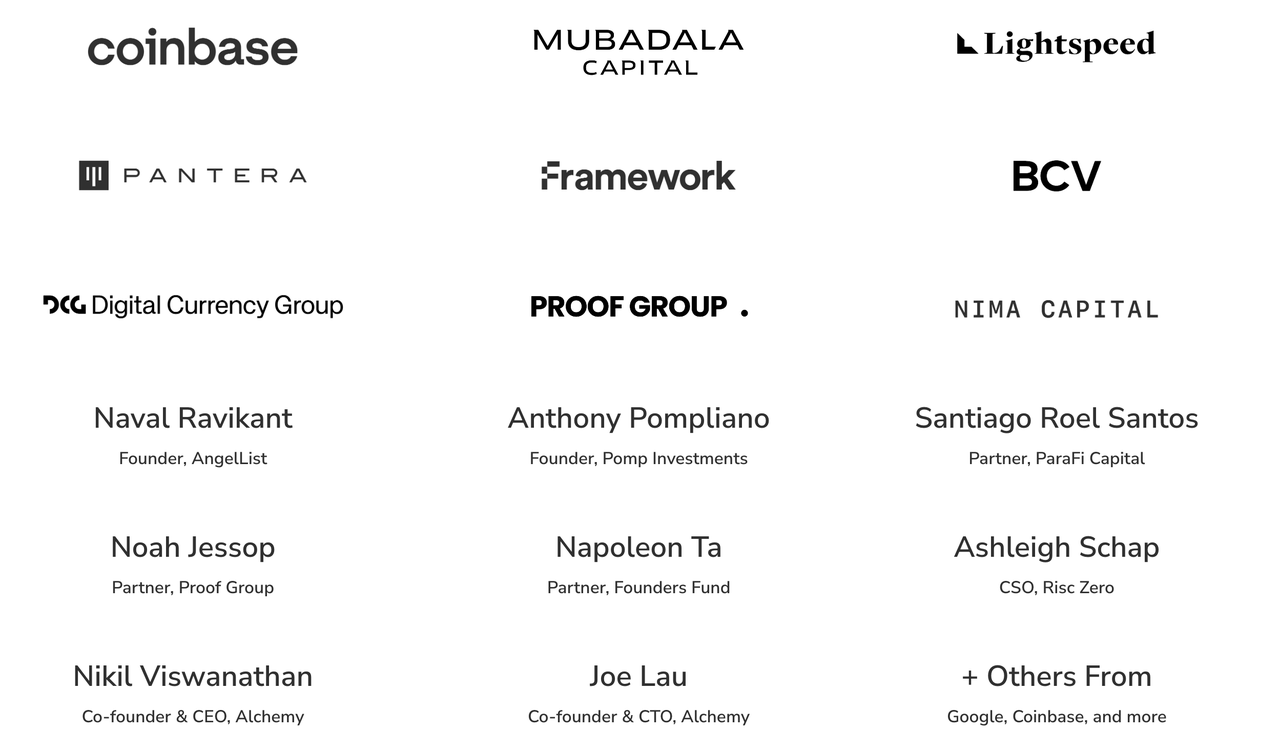

自 2023 年 12 月,Karak 宣布获得了 4800 万美元的 A 轮融资以来,其豪华的投资背景就备受市场瞩目。Karak 由 Lightspeed Venture Partners 领投,Mubadala Capital(阿布扎比第二大基金)、Coinbase 等机构参投,估值超 10 亿美元。这一强大的投资阵容不仅为 Karak 带来了市场的关注,也为其在再质押赛道上的竞争提供了强大的资本支持。

但是项目自 2 月上线后,TVL 表现却不尽如人意,直至 4 月才开始显著增长。Karak 的项目团队也遭遇质疑,主要围绕在两方面:

-

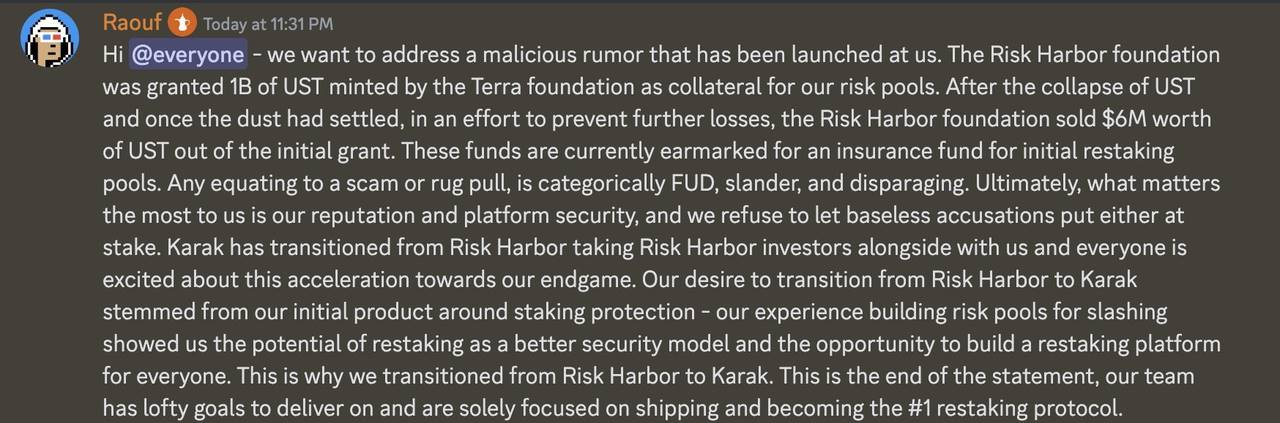

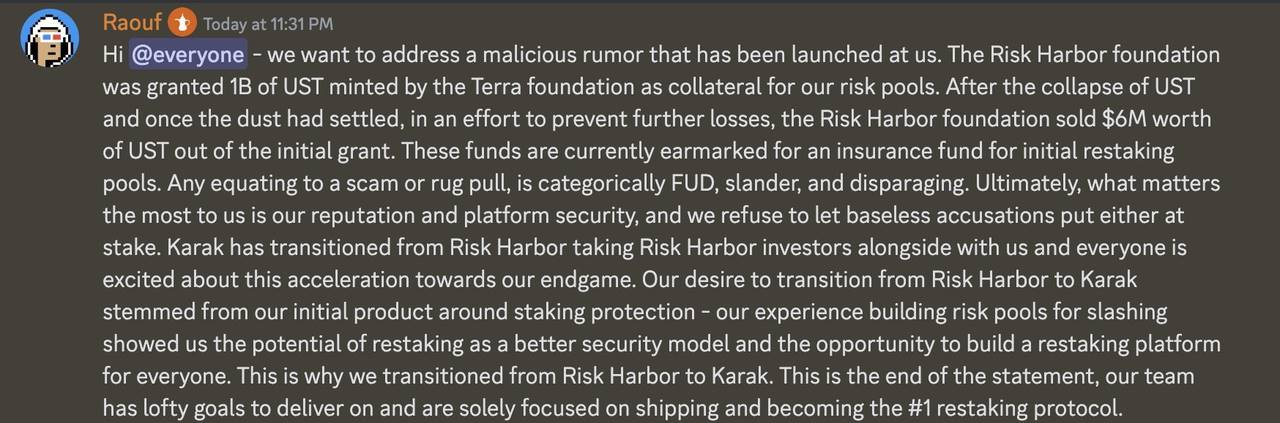

一是团队成员背景存在争议。团队成员被推测来自之前 Terra 生态中的 Risk Harbor ,而 Risk Harbor 在 LUNA 崩盘期间未经社区投票直接出售了保险池内的 UST 换回金额约 600 万美元。市场 Fud 声音认为这是 Rug,而支持者则认为面对突发情况与其让资金归零作出拯救无可厚非。

-

二是项目技术进展不透明。团队自 2023 年底获得融资后,在今年 2 月便「匆匆」推出产品。作为再质押项目,目前围绕技术的讨论较少,更多是以「积分活动」等营销方式来抢占市场,反观项目的具体进展、技术发展和生态系统建设等信息却披露不足,这导致社区对项目的透明度和未来发展缺乏信心。

技术创新 or 蹭热点概念

Karak 的官网像模块化、Layer 2、AI 等几乎所有大热的叙事都有所提及。Karak 称「自己是第一个模块化以太坊 L2,提供支持各种应用程序所需的安全可扩展性。致力于构建优先考虑审查制度、隐私和可验证性的开放基础设施。借助 Karak,可以将 AI 模型无缝集成到各种应用程序中,使任何开发人员都能够利用加密技术来执行模型推理。」

但如今市场上,并不缺少创新的 L2 ,即插即用的模块化,收益颇丰的再质押。这些创新技术方案本质上仍然趋于同质化,更多的是蹭热点追叙事。Karak 的技术路径与 EigenLayer 虽然类似,但仍存在显著差异,使其在市场竞争上具有一席之地。

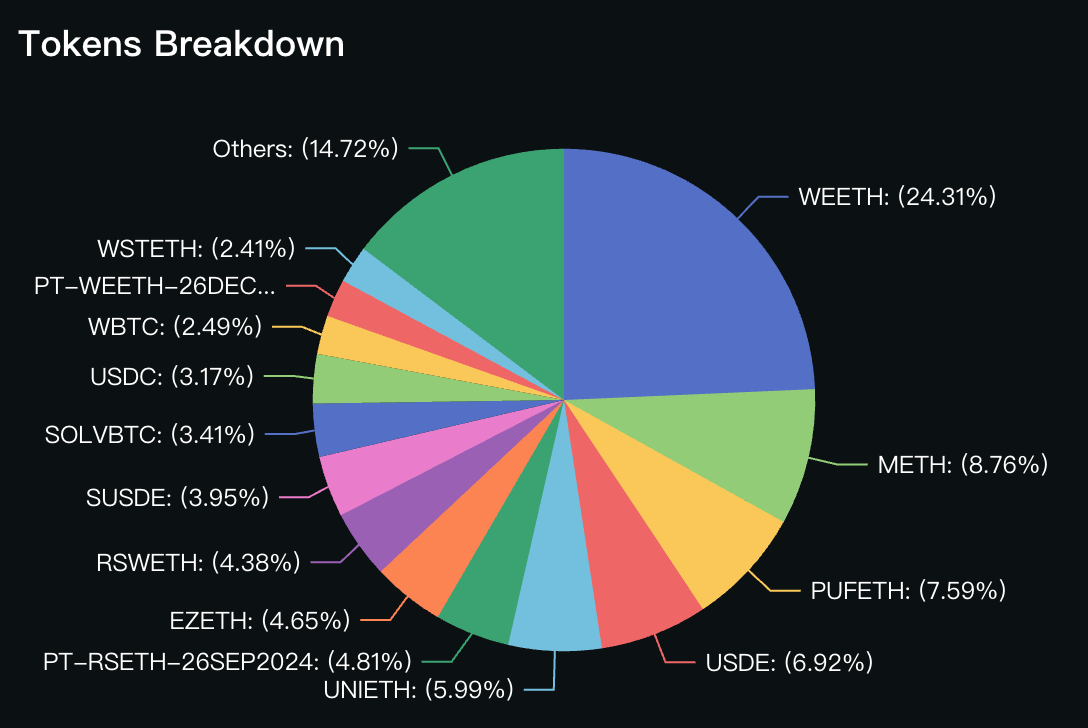

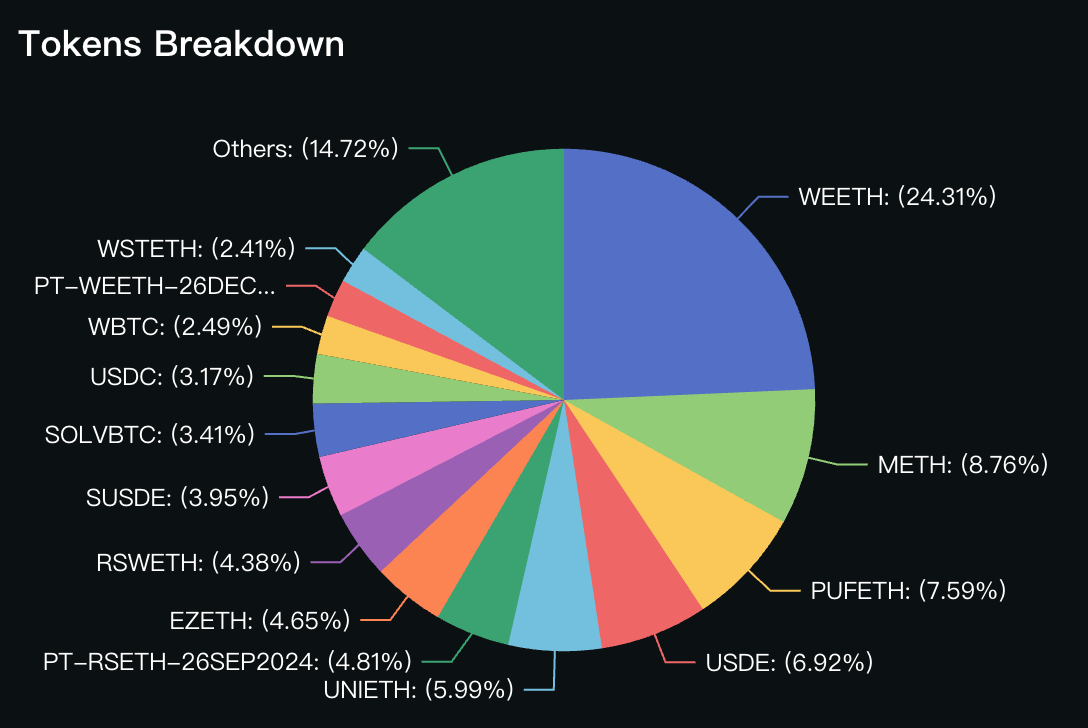

多资产再质押:Karak 引入了多资产再质押功能,允许用户重新质押各种资产,包括:以太坊、流动性质押代币、稳定币等,以赚取奖励,大大提升了资产的多样性。

再质押流程的优化:与 EigenLayer 类似,Karak 也有自己的 AVS 版本,叫做 Distributed Secure Services(分布式安全服务)。其内化了一种随处再质押的理念,使得安全再抵押基础设施可供任何链的任何人访问。

但从技术本身来说,其创新仍然相对较少,DSS 可以吸纳更多链上的资金,更多是利用了市场策略和竞争格局的优势。与以太坊相比,其他资产的机会成本更低,这使得 DSS 拥有了更可持续的收益。

短期虚假繁荣 or 长期真实生态

Karak 的市场策略在短期内取得了巨大收益,Karak V1 Private Access 自 4 月推出以来,各项数据实现了全面增长:

-

6 周内再质押的 TVL 已达 10 亿美元以上;

-

155,000+ 名独立用户加入;

-

45 多种资产整合,包括稳定币、流动性质押代币、流动性再质押代币等;

-

5+ 链集成,包括以太坊主网、Arbitrum 等;

-

构建了 10 多个分布式安全服务,20 多个分布式安全服务应用程序等。

尽管 Karak 在技术和市场策略上展现出强大的竞争力,但也面临着一些风险。EigenLayer 的再质押机制和安全性得到了市场的验证,其超高 TVL 和广泛的市场认可度使其在再质押赛道上稳稳占据龙头地位。Karak 层层套娃,短期内固然可以吸血,使数据增长生态繁荣,但 TVL 短期增长背后,风险不可忽视。Karak 所构建的再质押资产有多少网络或项目会真正使用,其安全性能否经得起市场检验?除以太坊外,其他资产是否能承载住再质押的叙事?用户又是否真的有意愿持续维持生态建设?再质押赛道春风褪去后,答案将会揭晓。

结语

Karak 作为再质押赛道的新贵,凭借其多链多资产再质押展现出了强大的市场竞争力。面对 EigenLayer 等老牌再质押项目,Karak 能否撼动其霸主地位,不仅取决于能否在用户信任度、安全性和市场推广等方面持续发力,更在于其生态建设是否真正的接近了市场需求。想要提供安全保障的 AVS 会选择在 EigenLayer 上进行构建,除寻求多资产收益的用户外,谁会选择在 Karak 上构建,才更值得关注的。

ONDO0.45 -1.28%

ONDO0.45 -1.28%

TRUMP5.46 -0.83%

TRUMP5.46 -0.83%

SUI1.56 -3.59%

SUI1.56 -3.59%

TON1.56 -3.27%

TON1.56 -3.27%

TRX0.28 2.42%

TRX0.28 2.42%

DOGE0.14 0.01%

DOGE0.14 0.01%

XRP1.97 -1.62%

XRP1.97 -1.62%

SOL132.89 1.33%

SOL132.89 1.33%

BNB887.79 -0.23%

BNB887.79 -0.23%

ETH3136.64 1.36%

ETH3136.64 1.36%

BTC89514.33 0.18%

BTC89514.33 0.18%

个人中心

个人中心 退出登录

退出登录

首页

首页 深潮精选

深潮精选 Research

Research 项目发现

项目发现 7x24h︎快讯

7x24h︎快讯 最新活动

最新活动

分享至微信

分享至微信

原文链接

原文链接 添加收藏

添加收藏 分享社交媒体

分享社交媒体

Foresight News

Foresight News 精选解读

精选解读

原创

原创 Strive 公司将 SATA 永续优先股股息从 12% 上调至 12.25%

Strive 公司将 SATA 永续优先股股息从 12% 上调至 12.25%

扫码关注公众号

扫码关注公众号