“夺回控制权,DeFi 大不同”。

币圈一天,人间一年。

这句话不仅在说加密世界资产价格变动之快,同样也在说项目们业务发展之快。

当一个项目士别三日,会有哪些新动向?

之前,顶级预言机项目 Pyth Network 在其官网悄然上线了一个倒计时页面,并配以让人好奇的暗示文字:

“夺回控制权,DeFi 大不同”。

7月11日,随着 EthCC 的召开,Pyth Network 也将这个倒计时的谜题揭晓 --- 一款全新产品 Express Relay,直面加密黑暗森林中难以窥视、却又令人头痛的 MEV 问题。

于是这个“夺回的控制权”,实际上指向了 DeFi 项目和用户们,对于自身本应得到但却被 MEV 夺走的价值。

如果你是加密从业者/交易者,相信在构建项目和交易时很容易理解 MEV 所带来的成本上升问题;

只是,MEV 所带来的问题,为何能由一个做预言机的项目解决?

如果说 Pyth 先前的功能更多的作用在 DeFi 业务开始前(喂价环节),那么将产品瞄准 MEV,或许意味着 Pyth 已经将其服务范围扩展到了 DeFi 的业务中(交易/清算)。

从让 DeFi 协议的数据源更好,到让业务本身运行的更好,Express Relay 技术上具体怎么实现?

Pyth Network 这一看似“不务正业”的业务扩张,胜算又有多大?

本期内容,让我们深入 Express Relay,寻找上述问题的答案。

逃不出的黑暗森林,被 MEV 围猎的 DeFi 们

要搞懂 Express Relay ,得先看看今天的 DeFi 项目们都遇到了哪些问题。

一个你难以察觉但又客观存在的现状是:

在加密黑暗森林中,DeFi 项目们实际上也是弱势群体,无时无刻不在受到 MEV 的围猎。

而在这场围猎中,DeFi 项目和用户们, 其实也集体都付出了更多的代价。

在此,笔者无意具体科普 MEV,让我们以 DeFi 业务中经常发生的清算,来举个更容易懂的例子:

-

清算开始:DeFi 协议(如借贷平台)在用户资不抵债时,会触发抵押品清算流程。

-

搜索者出动:专门寻找并执行清算操作的人(搜索者 Searcher)开始行动。他们之所以有动机去执行清算,是因为 DeFi 协议会提供奖励。这些奖励通常来自于协议的费用或者直接的清算奖励,激励搜索者去执行这些操作。

-

矿工与 MEV:由于矿工(Miner/Validator)控制着交易的排序权,搜索者为了确保自己的交易被优先处理,不得不支付更高的小费,矿工提取了更大的价值。

-

结果:产生 MEV 问题,DeFi 协议支付的奖励大部分被矿工拿走,而不是搜索者或协议用户。

这就有点像你点外卖时价格更贵的情况。即使商家提供的食物本身价格不变,平台和配送都需要分一杯羹,最终你点的价格就会升高。

而对 DeFi 项目本身来说,MEV 带来的问题会让项目陷入“过度支付”清算奖金的境地,说白了就是清算变得更贵:

由于还要被 MEV 分蛋糕,为了确保清算能及时进行,借贷协议需要提供很高的奖励来吸引搜索者。高额的清算奖励意味着更多的资金被用于支付这些费用,而不是用来提高协议的其他方面的效率和收益。

公开数据显示,以太坊上的 Aave 和 Compound 历史上已清算了近 25 亿美元的抵押品,其中债务本身 23.5 亿美金,也就是说有 1.5 亿美金变成了这两个项目为清算人提供的奖励,但大部分流向了矿工。

相对于常规订单深度,4-5% 的清算奖金显得有点过多了。

当清算奖励被过度支付时,这些额外的费用最终可能会通过更高的利率或其他费用转嫁给用户。

除了成本贵的问题外,另一个不容忽视的点也在于,新兴 DeFi 协议很难找到可靠的清算人来源。

清算在各个协议之间是分散的;具有不同的清算接口,导致每个协议都缺少可用的清算人。

因此,许多潜在的搜索者可能犹豫是否要成为清算人。这可能导致协议可用性低和搜索者多样性低。

于是,对于新兴的 DeFi 协议来说,建立一个可靠、成本更低的清算网络是非常耗时和昂贵的。开发者需要花费大量时间和资源去说服搜索者集成他们的协议,并且还需要接受 MEV 问题。

总结一下,在最终用户难以感知到的黑暗森林环境中,我们始终缺乏一个统一、公开与好用的行业标准,在类似上述清算环节或是更多 DeFi 业务发生的环节里:

而这,也是 Pyth Express Relay 推出的出发点。

Express Relay:高效订单流拍卖,夺回被泄露的价值

预言机不只是预言机。

Pyth Network 背后的 Douro Labs,基于于开发向区块链提供低延迟数据的预言机协议的经验,一直在试验一种解决方案,以让 DeFi 的清算环节变得更有成本效益,最大化的减少 MEV 问题的影响。

这一解决方案,最终就是我们现在看到的 Pyth Express Relay(下称 ER) 。

如果要快速理解 ER 能实现的效果,其实一句话就能带过:

MEV 并非无法避免,每个人都是赢家。

如果要具体到不同的参与角色,我们可以直接先给出太长不看版,即使用 PER 的好处:

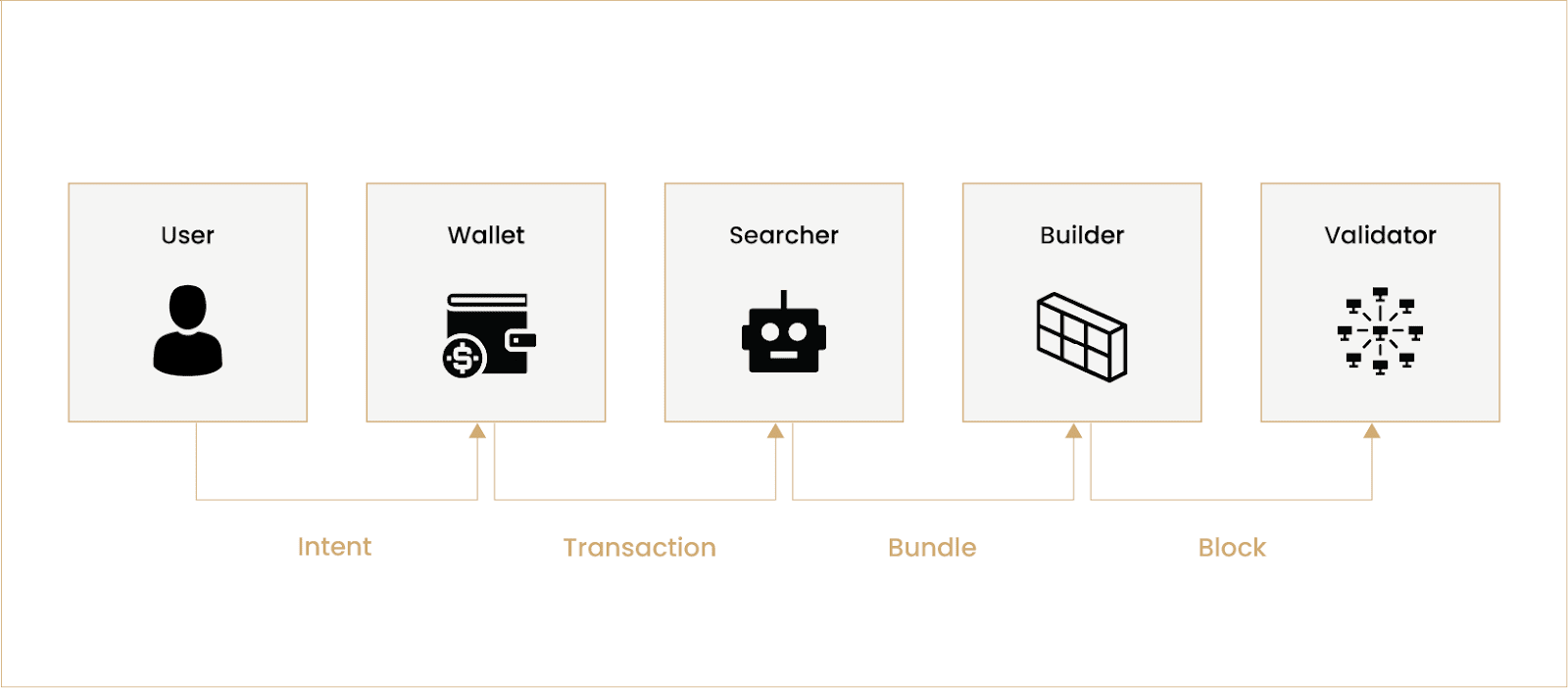

落到 PER 的实现细节上,它的设计思路其实是通过隔离的链下订单流拍卖,将一部分交易独立出来去削减矿工的 MEV 空间。

你可以把它理解成,Express Relay 可以直接将 DeFi 协议连接到一个自己建立的搜索者网络,并允许搜索者对交易提交的优先权进行竞价;而这些交易的排序在一个不受矿工控制的独立拍卖中确定,从而消除了他们进行 MEV 价值攫取的可能。

这就等同于,在交易提交给矿工排序之前,已经做过一轮筛选、排序、优化和打包了;在交易传到矿工手里之前,价值已经被安排的明明白白了。

通过使 DeFi 协议能够拍卖这些关键操作的优先权,Express Relay 确保搜索者可以更积极地竞争交易价值。一个直接的好处是,DeFi 协议可以将资金更有效地花费在设置清算奖励等活动上,并将这些节省传递给协议的用户等利益相关者。

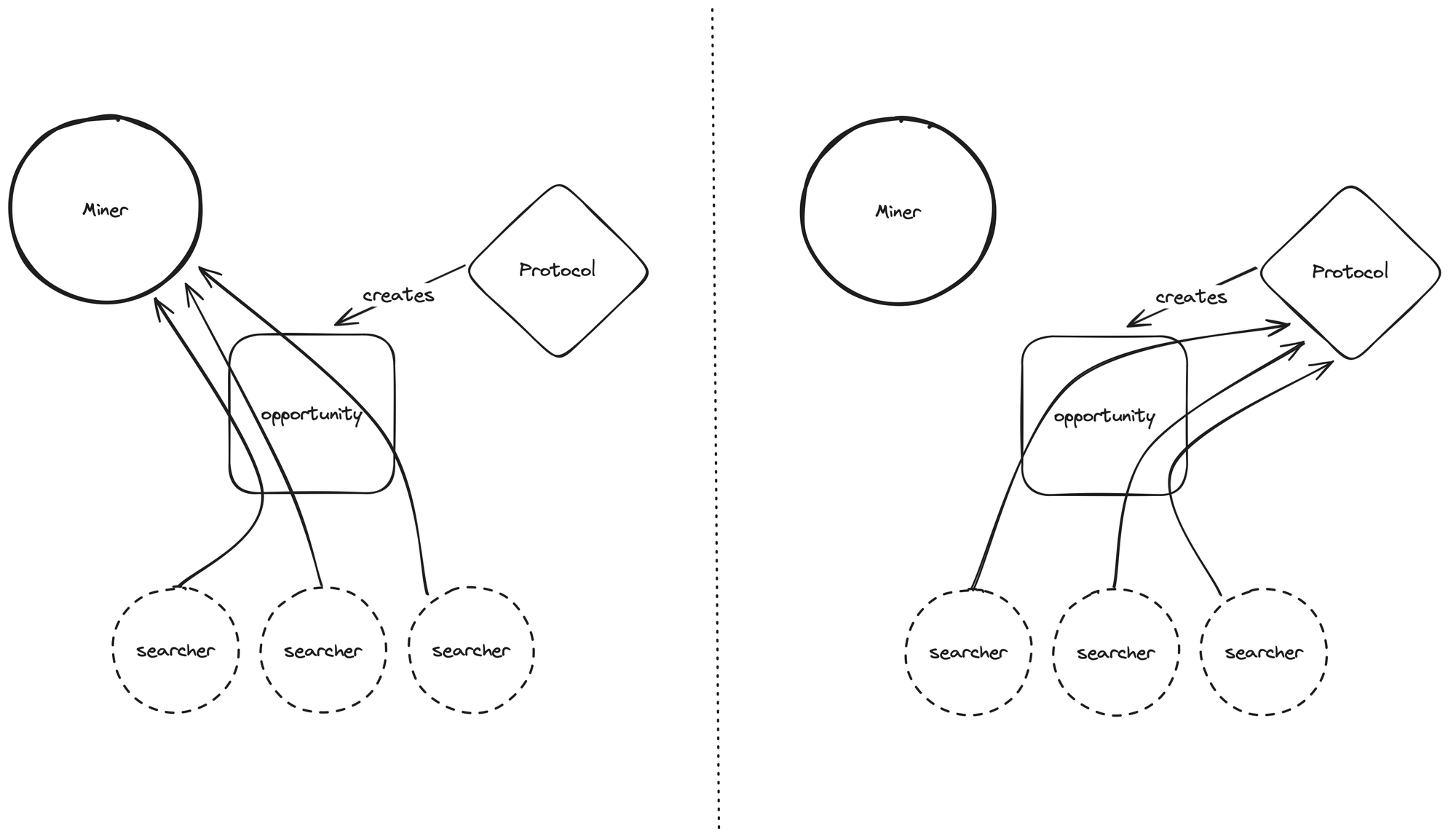

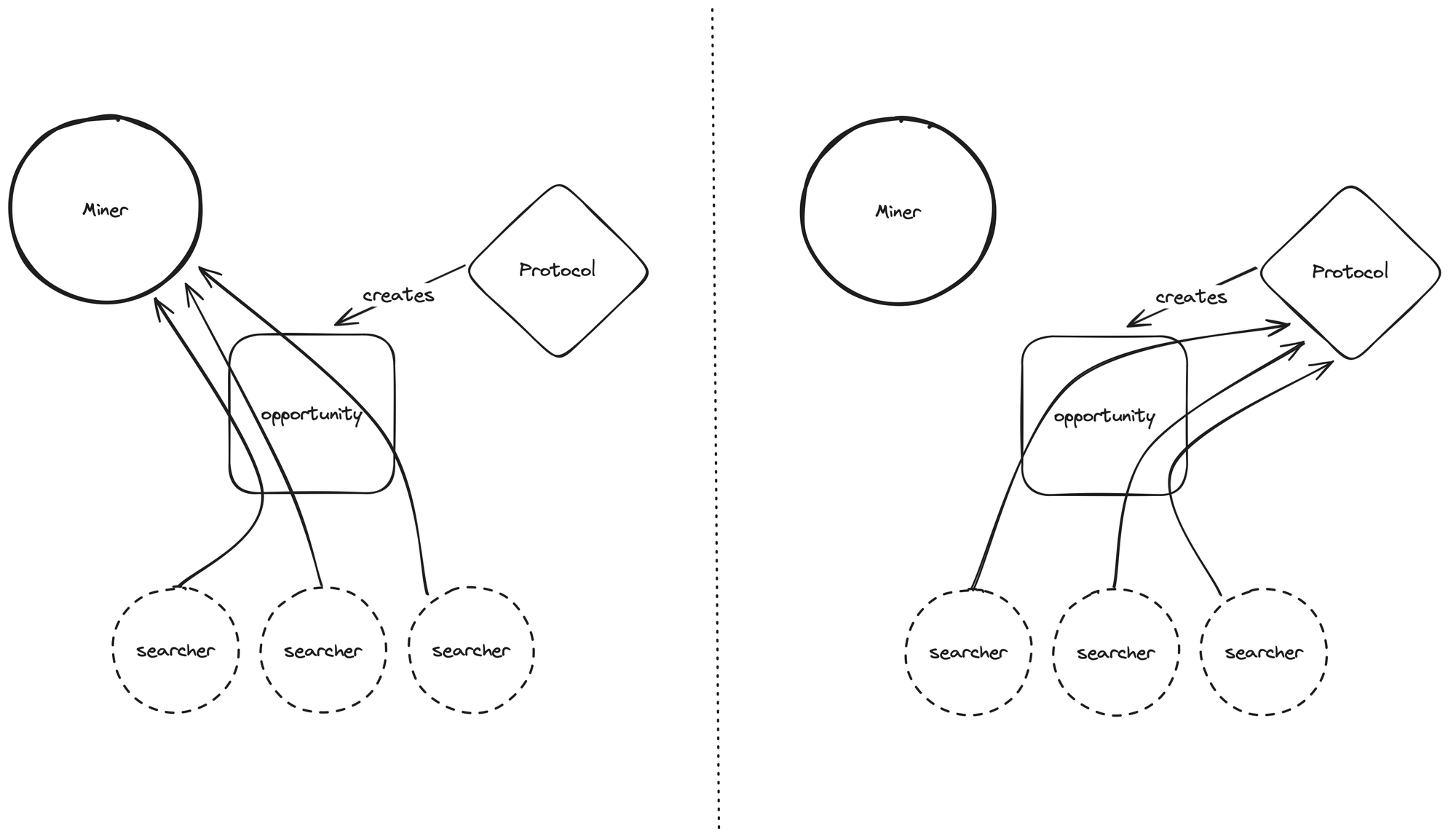

如果还是不明白,上面这张图将所有的技术细节抽象掉,以最直观的方式告诉你用了 Express Relay 和不用的区别:

左侧展示了传统的交易工作流程,其中协议创造的价值被泄露给区块矿工,相比之下,Express Relay 消除了矿工为搜索者扫描机会而提取价值的能力,并使 DeFi 协议能够从搜索者那里获取大部分价值。

说人话就是,交易的价值流已经不流向矿工了。

我们也可以再通过一个实际的工作流程来进一步理解 Express Relay 到底是怎么保护价值的。

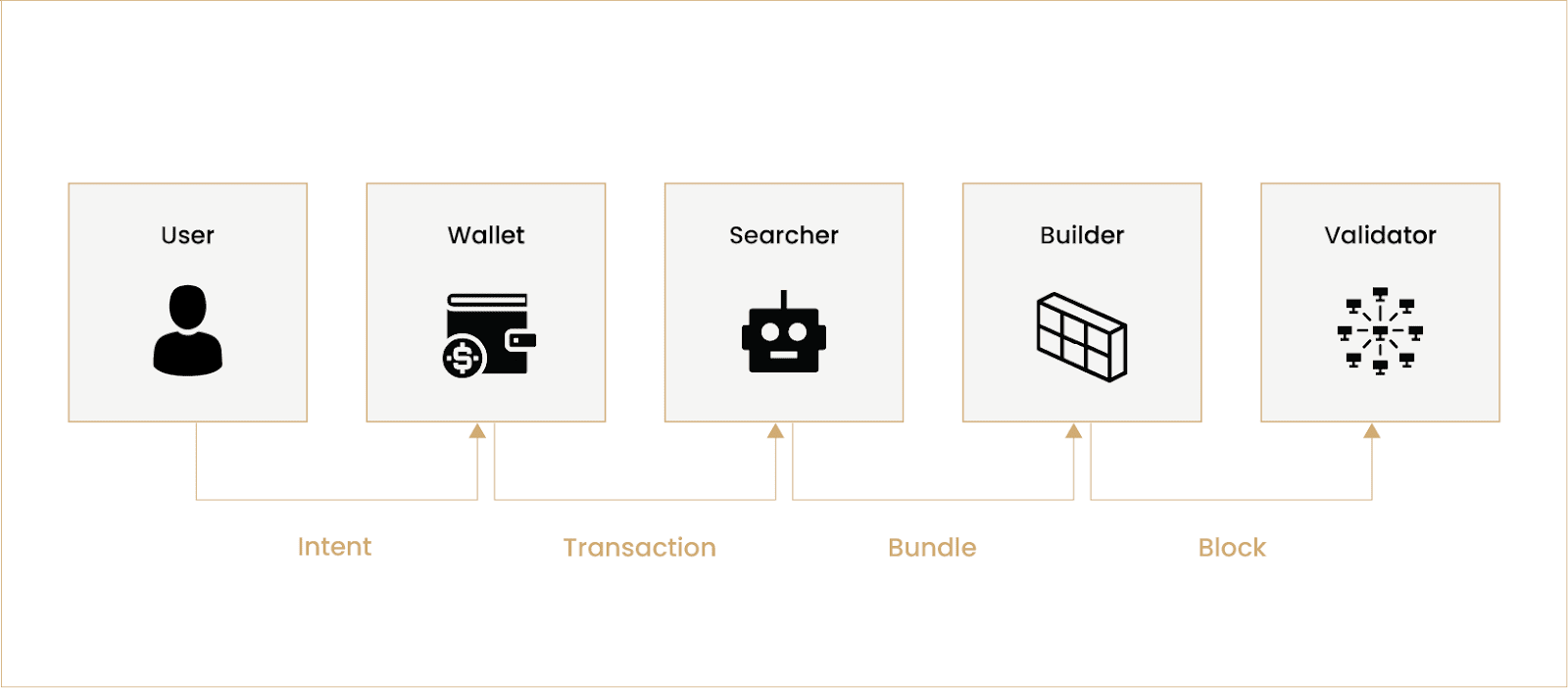

相关角色

-

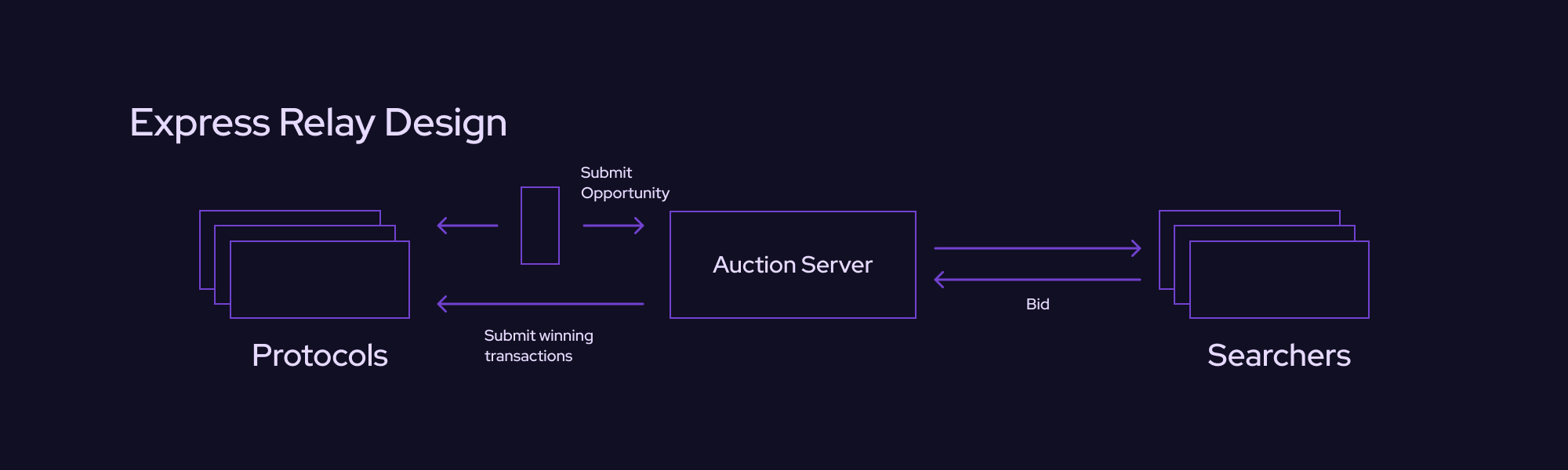

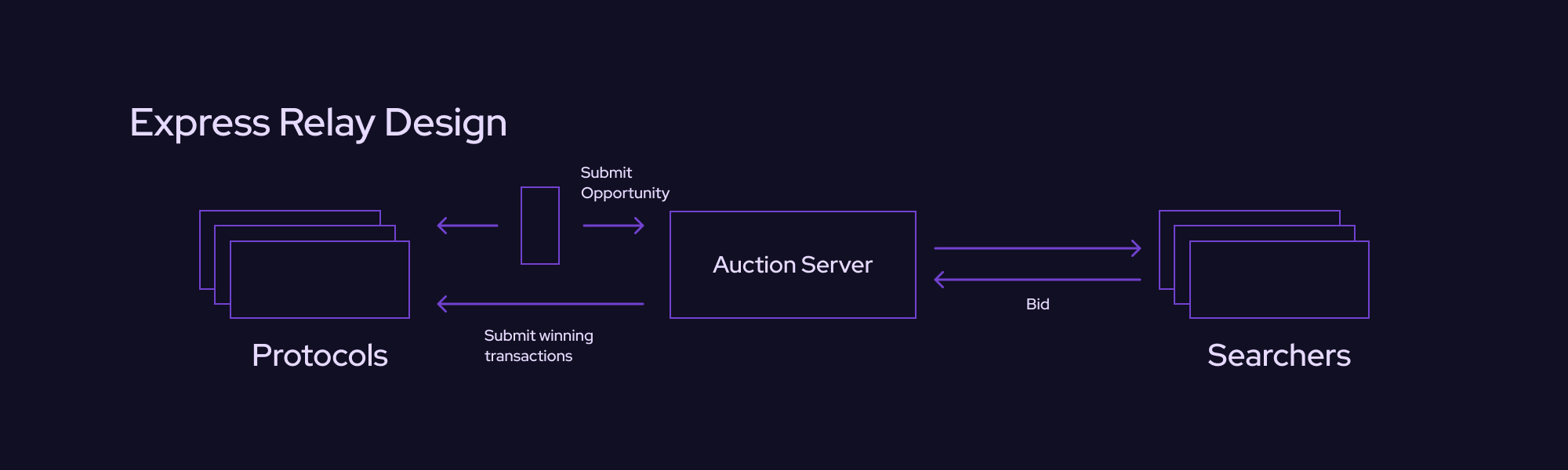

Protocol(协议):DeFi 协议会提交交易机会(Submit Opportunity)给拍卖服务器。这些机会可能包括潜在的套利机会、清算机会等。

-

Auction Server(拍卖服务器):拍卖服务器接收来自协议的交易机会,并将这些机会公开给搜索者。搜索者会对这些机会进行竞标(Bid),提交他们的出价。拍卖服务器会根据出价选择出价最高的搜索者,并将获胜的交易提交回协议(Submit winning transactions)。

-

Searchers(搜索者):搜索者接收到拍卖服务器提供的交易机会后,会进行竞标(Bid)。竞标成功的搜索者会将他们的交易提交给拍卖服务器,拍卖服务器再将这些交易提交给协议。

详细步骤

-

提交交易机会:协议发现某些交易机会后,会将这些机会提交给拍卖服务器。

-

竞标过程:拍卖服务器将这些交易机会展示给所有的搜索者。搜索者会对这些机会进行分析,并提交他们的竞标价格。

-

选择获胜者:拍卖服务器根据搜索者的竞标价格,选择出价最高的搜索者。获胜的搜索者将他们的交易提交给拍卖服务器。

-

提交交易:拍卖服务器将获胜的交易提交回协议,协议再将这些交易打包并提交到区块链网络中。

可以看到,这套隔离的链下优先拍卖设计,通过安全拍卖将 DeFi 协议直接与搜索者连接,以增强市场效率的交易。Express Relay 最终将矿工/验证者从 MEV 供应链中剥离出来,并赋予协议管理其自身交易优先级的钥匙,重新掌控了控制权。

即拿即用,不必从头开始

看起来 Express Relay 解决了我们前文提到的第一个问题:DeFi 协议的清算成本很贵。

而另一个问题在于,新兴 DeFi 协议很难找到可靠的清算人来源;Express Relay 给出的对策则是”即拿即用“。

针对早期协议,Express Relay 提供了加速部署的解决方案:没有 Express Relay,开发者需要建立自己的清算网络,并说服搜索者与他们的协议集成;有了 Express Relay,新协议可以无缝连接到已建立的顶级搜索者网络,以启动他们的清算需求。

协议甚至都不用走啥纸质合同的签署流程,直接调用 Pyth Express Relay 的合约并进行部署,即可快速的建立起自己的清算网络。

同时,对于搜索者来说,Express Relay 将多个 DeFi 协议的清算和其他有价值的交易机会聚合在一个地方。搜索者可以竞争所有这些机会,而不必为每个协议的接口编写定制代码。通过降低集成成本,Express Relay 使搜索者能够更高效地运作,搞定清算人来源的困境。

你可能会问,这样操作下来,协议是更方便了,但矿工/验证者拿不到以前能获取的 MEV 价值,不干了怎么办?

如果越来越多的 DeFi 协议和搜索者采用 Express Relay,这种技术将逐渐成为行业标准。随着采用率的提高,矿工将不得不适应这种新的交易模式,因为大部分高价值交易都会通过 Express Relay 或类似技术进行。

此外,考虑到 Pyth Network 在预言机赛道中广结良缘的特性,Express Relay 可以与多个大型 DeFi 协议合作,形成一个联盟共同推广这种技术,增加其采用率和影响力。

毕竟谁不喜欢一个即拿即用,又能受益的解决方案呢?

看似不务正业,实则做大做强

Pyth Network,在大家的印象里,还是和预言机绑在了一起。

于是你很容易怀疑,搞预言机又跑去搞 MEV, 难道不是一种不务正业?身兼多职有能力搞成吗?

情况恰恰与疑虑相反。

上文提到的广结良缘,实际上已经在 Express Relay 上发挥作用。已有的预言机业务更像是铺开了一张网,在供需两端形成了可以迁移且巨大的网络效应。

从供给端看,就拿 Express Relay 所构建的搜索者网络来说,之前与 Pyth 合作的顶级做市商们,其实都已经确认在新产品中充当搜索者的角色。

官方信息显示,目前 Wintermute、Flow Traders、Flowdesk、Auros、Caladan、Tokka Labs、Swaap Finance 等 7 家做市商,已经快速的成为了帮助 DeFi 协议进行清算业务的搜索者。

这也就意味着 Pyth 的 Express Relay 几乎不怎么需要考虑冷启动问题,几家顶级 MM 天然的"带资进组",成为了这个新建搜索者网络的排头兵。

这是一个全新做 MEV 相关业务的项目,无法比拟的优势。

同样在需求端,已有预言机业务服务的项目,大多都在借贷、Perps 等 DeFi 领域,既需要数据喂价,当然也需要清算网络的支持;

如果两个需求能被同一个 Pyth 所提供的不同产品解决,何乐而不为呢?

因此,这其实非常像 Web2 中的流量变现,即有了流量之后,依托用户基本盘做更多业务;而对于 Pyth 来说,之前的预言机业务,已经为其积累了名正言顺、范围通广、合作紧密的业务基本盘。

100 + 数据发布者、500+ 喂价数据、300+ 已经集成的 dApps 以及 60 条支持的链... 金铲子效应显然不仅在空投领域发挥作用,在业务扩展与平移的过程中,同样起到了顺水推舟的作用。

多栖明星的未来

演而优则唱,是娱乐圈中艺人常见的发展路径。

从 Express Relay 来看,当业务能力过硬且不同业务有所关联时,Pyth Network 也在向多栖艺人的方向发展,从预言机到 MEV,解决多个用户不易感知、项目却十分刚需的幕后问题。

当一个项目成为加密世界幕后编排的集大成者,让 DeFi 协议们得到更加高效、成本更低的多种服务时,幕后的工作逐渐理顺,前台的演员自然也能得到更好的发挥空间,台下的观众自然也能得到更好的入场体验。

更好的 Web3 从来没有单个项目的英雄主义,但幕后艺员的努力,也值得被关注。

如需了解更多关于 Pyth Express Relay 的信息,可以访问 Express Relay 官方网站进行了解。

ONDO0.39 -7.20%

ONDO0.39 -7.20%

TRUMP5.13 -2.91%

TRUMP5.13 -2.91%

SUI1.41 -6.56%

SUI1.41 -6.56%

TON1.47 -5.09%

TON1.47 -5.09%

TRX0.28 -0.22%

TRX0.28 -0.22%

DOGE0.13 -4.88%

DOGE0.13 -4.88%

XRP1.86 -4.00%

XRP1.86 -4.00%

SOL123.19 -4.80%

SOL123.19 -4.80%

BNB839.86 -3.78%

BNB839.86 -3.78%

ETH2825.21 -4.87%

ETH2825.21 -4.87%

BTC85908.88 -2.24%

BTC85908.88 -2.24%

个人中心

个人中心 退出登录

退出登录

首页

首页 深潮精选

深潮精选 Research

Research 项目发现

项目发现 7x24h︎快讯

7x24h︎快讯 最新活动

最新活动

分享至微信

分享至微信

添加收藏

添加收藏 分享社交媒体

分享社交媒体

深潮TechFlow

深潮TechFlow 精选解读

精选解读

原创

原创 SHIB早期投资者将4690亿枚SHIB转入CEX,价值约364万美元

SHIB早期投资者将4690亿枚SHIB转入CEX,价值约364万美元

扫码关注公众号

扫码关注公众号