一文详解 Optimism 项目运作原理、市场表现、生态系统与竞争优势。

撰文:MIIX Capital

引言

Optimism 是基于 Optimistic 扩容技术的以太坊 Layer2,其愿景是成为世界计算机,而结算层使用的是以太坊,配合以太坊的世界结算层愿景,与以太坊基金会保持着非常密切的合作。OP 在 VC 支持、链上数据、生态开发、市场竞争力方面都有着较大的上升潜能,因此值得持续关注并作为投资标的选择。

1、基本信息

Optimism 作为 ETH 扩容的 Layer2 项目,已经相对成熟并拥有自己的生态,其 Optimistic 技术方案正在被众多 Layer2 项目所采用,同时 OP+ZK 的混合证明方案也进入 Optimism 的迭代计划。

1.1 定位和目标

用户群体是 B 端为主,C 端为辅,其愿景是成为世界计算机,而结算层使用的是以太坊,帮助以太坊完成世界结算层的愿景。

1.2 团队架构

Optimism 由 Optimism Foundation 所管理,而 OP Labs 是负责 Optimism 项目开发的实体,属于盈利组织,Linkedin 显示 OP Labs 创立于 2019 年公司注册在美国,团队规模 50 以内,远程办公。治理由 Optimism Collective 内的两院制社区组织(Token House 和 Citizens’ House)推动,并由 Optimism Foundation 管理。

Karl Floersch :CEO,获得石溪大学以及纽约州立大学的计算机学士学位。2016 年 2 月加入 Consensys 担任区块链工程师,主要负责开发 Ujo Music 项目。2017 年 9 月加入 Ethereum Foundation 担任研究员,负责 POS 以及分片的研究。在 2020 年 1 月加入 OP Labs,担任 CTO,2023 年 5 月晋升 CEO。他是以太坊、Casper、加密经济学、区块链、开源和冥想的热情爱好者。

Prithvi Subburaj:COO,获得石溪大学计算机硕士学位。有接近 20 年的工作经验。曾经在 Google 有超过 15 年的开发经验,主要负责通信方面的研发工作,后期也兼任北美总部的首席运营官。在 2023 年 8 月加入 OP Labs 担任 COO,主要负责 OP Labs 的工程、产品和日常运营。

Nick Balestra-Foster:工程主管,毕业于意大利瑞士大学。有超过 20 多年的开发经验。曾经在 OpenTable、Cloudflare、Meta 均担任过工程师。2022 年 6 月加入 OP Labs 担任软件开发工程师,2022 年 9 月担任开发总经理,2023 年 6 月担任工程主管。

Benjamin Jones :Co-founder,其毕业于美国东北大学数学与理学学士。曾经在在显微镜一起开发公司工作,之后进入一家区块 链 VC 担任投资助理,在 2018 年 9 月成立 Plasma group 专门研发 Plasma 扩容技术,2019 年 12 月加入 OP Labs,担任 CEO。

Mark Tyneway:Co-founder,曾在石溪大学研究神经科学,获得宾汉姆顿大学的神经科学学士学位。2016 年 12 月加入 IBM 负责研究人工智能 Watson,在 2018 年 5 月进入区块链行业公司 Purse.io 负责研究 p2p 网络,之后进入 Handshake 研发域名服务。之后成为 OP Labs 的 Co-founder。

该团队的大量核心成员均与石溪大学颇有渊源,团队的整体技术实力较强。实际上团队的开发工作有一部分被 VC 所承担,包括 A16Z、Base、Paradigm 等。

1.3 投资机构

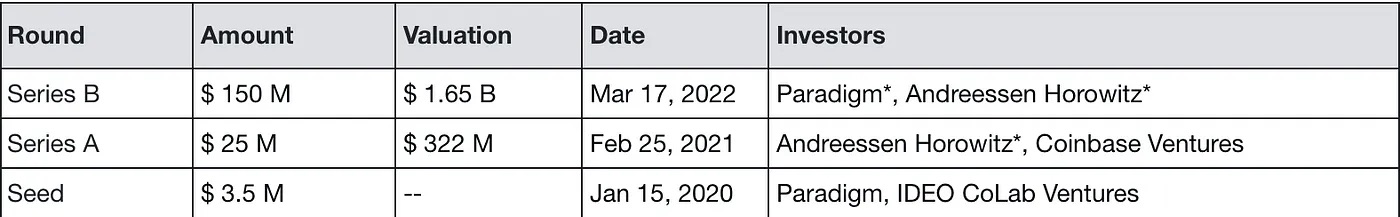

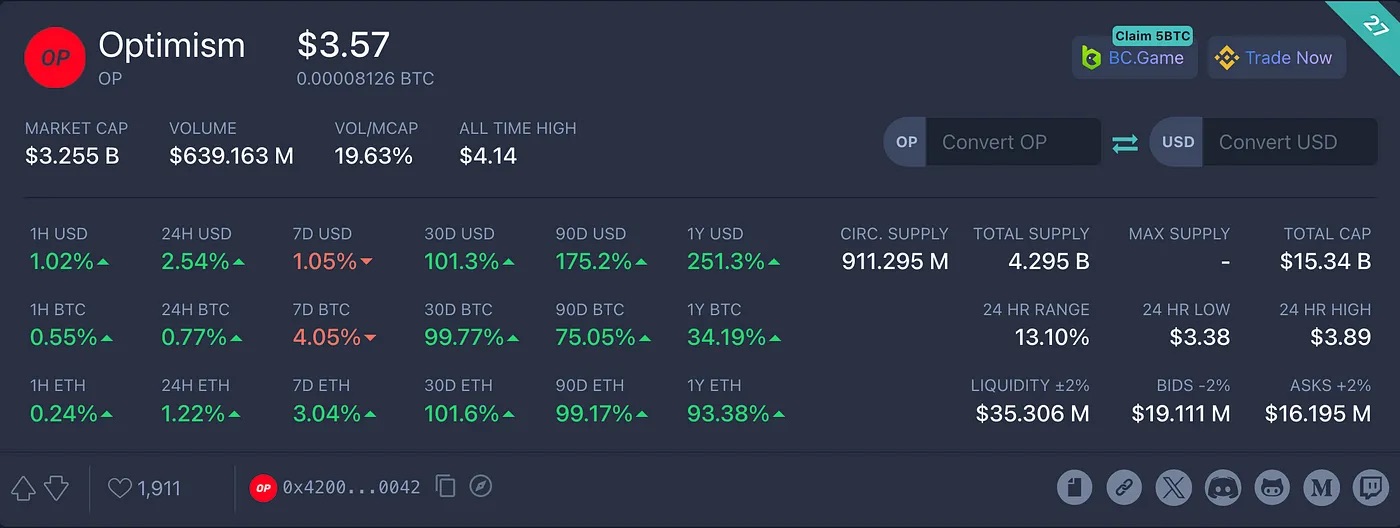

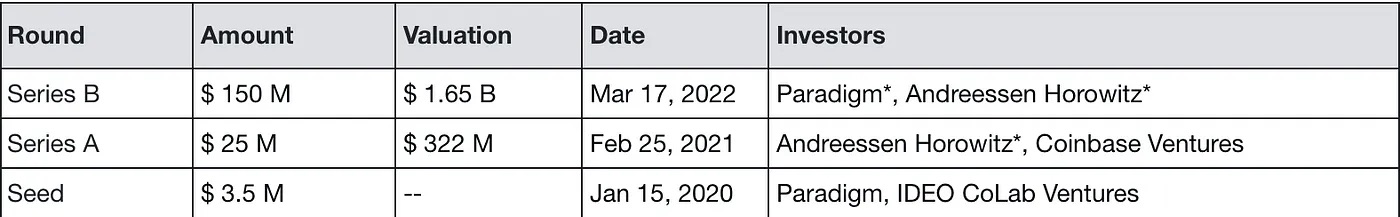

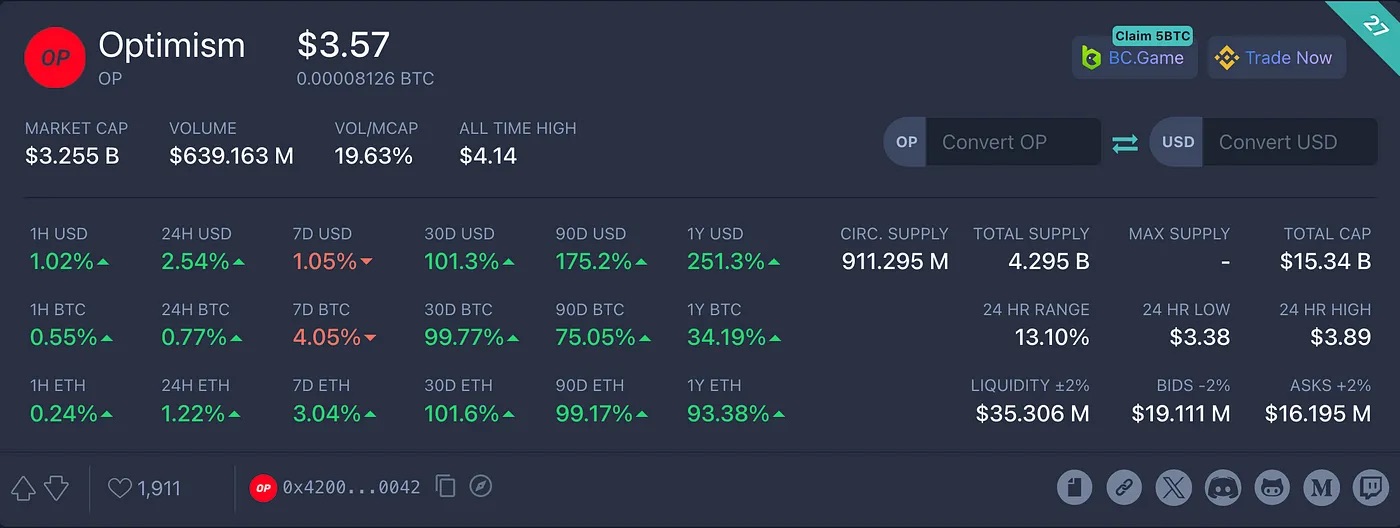

目前总共融资 178.5M,最新一轮融资估值在 1.65B,截至 2024 年 1 月 3 日,代币流通市值大约 35 亿美元,全流通 166 亿美元。我们能够看到这些顶级 VC 均给予 OP 大量的支持,包括资金以及技术支持,OP Stack 技术也是由这些 VC 共同推动。在 Crunchbase 口径,A 轮投资者包括了做市商 Wintermute,根据链上地址分析,OP 的做市商也确实是 Wintermute。

2、运作原理

2.1 产生背景

Optimism 是在 2019 年提出,基于 Optimistic 欺诈证明技术的 Layer2。其目标是为以太坊进行扩容。其技术原理相当于把 Layer1 的交易放到 Layer2 进行执行,以太坊从世界计算机的愿景改为世界结算层,而 OP 的则成为了本质的交易执行层,其愿景也是成为世界计算机。

2.2 底层机制

Optimism Layer2 的主要运行机理分为:区块生产、块执行、以及故障证明三大块,我们将简要介绍,并给出其技术上的优劣势判断以及改进方向。

区块生产

Optimism 区块生产者主要是由「排序器」进行管理的。排序器主要提供以下服务:

-

提供交易确认以及状态更新

-

构建和执行 L2 的区块

-

将用户交易提交到 L1

排序器负责具体的状态更新,也就是我们在 L2 上的每一笔交易都要排序器进行最终确认才能够生效,并且我用户的大量交易如何排序也是由排序器决定,但是排序器是由中心化的计算机所运行的(目前由 Optimism Foundation 运行)。好处是如果出现恶意攻击,基金会进行状态审查时能够有效阻止,并且中心化运行能够提高效率。坏处是一旦排序器通过用户交易作恶,产生 MEV,是无法进行有效的监管的,一旦计算机宕机,整个网络也将宕机,可能对用户造成巨大损失,我们仍然需要信赖基金会。因此排序器的去中心化也一直是 Layer2 项目方正在做的事情。但是,目前也有用户认为,即使这么大权利的排序器去中心化了,也很可能是极其有限的少数排序器合作维护网络。那么如果遭遇监管压力,那么这些少数排序器仍然可以联合起来组织用户的交易操作。因此大家认为应该为 Layer2 设置一个逃生通道,也叫做退出窗口(Withdrawl window),让用户在长时间得不到 Sequencer 响应时,通过 L1 上的专用出口把资金从 L2 撤出。

排序器权利过大,并且去中心化可能部分监管压力的问题仍然无法得到有效解决,目前针对这一问题 Layer2 项目方都在进行改善,一方面是排序器去中心化,另一方面是构建逃生通道。

块执行

交易的执行引擎,识别交易的内容然后提交全网的状态预更新。这是由 op-node 客户端执行。op-node 客户端的主要开发者 OP Labs 以及 Paradigm。执行引擎主要负责:

因此,所谓的对以太坊的兼容性,指得就是执行引擎要完全识别以太坊的 solidity 合约语言以及对应的底层操作码。

故障证明

在 Optimistic Rollup 中,状态承诺被发布到 L1 中,窗口期为 7 天,如果承诺没有被挑战,那么该承诺将确认为最终承诺。但是如果被挑战,挑战成功也不会回滚 OP 主网本身,只会回滚有关链状态的已发布承诺。因此,OP 团队正在重新设计其证明机制,并且重新命名。他们认为,如果交易是「欺诈」,则可以删除或恢复。但事实并非如此;所有交易都是有效的,并且可以被包含在链中,只有执行交易的结果可以被质疑。

目前该故障证明功能正在重新开发中,也就是默认所有提交的交易都是正确的。目前状态的最后确认以及区块状态承诺都是通过中心化的排序器做最后确认,也就是排序器在这套机制流程中,占据很大的权利。

3、市场运营分析

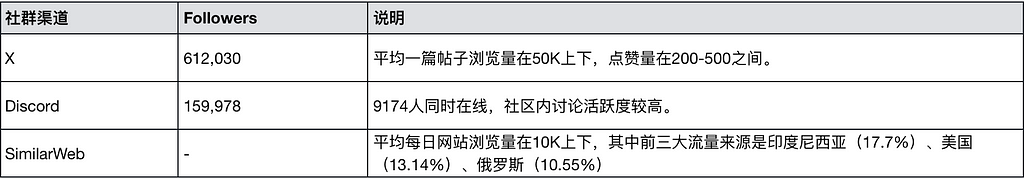

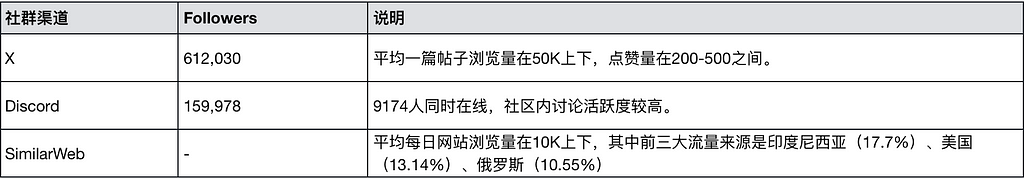

3.1 社媒数据

3.2 路线图与进展

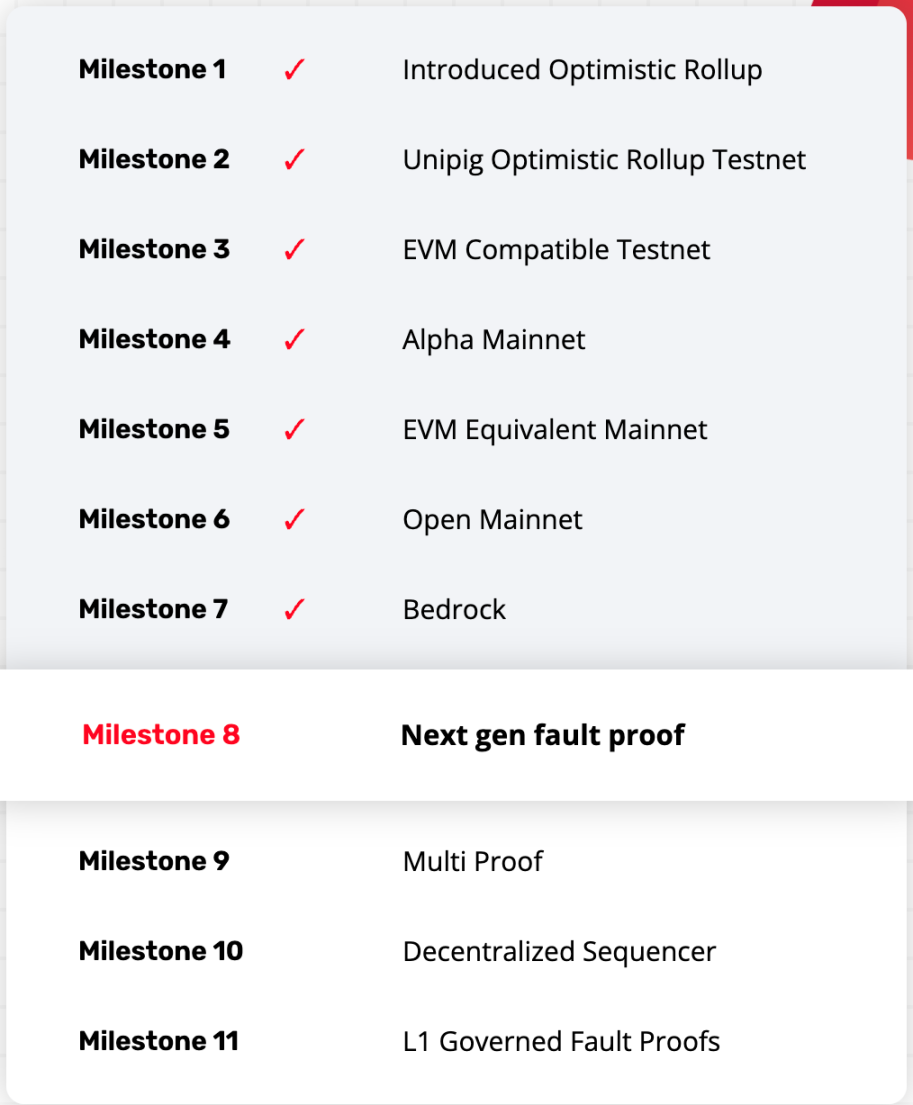

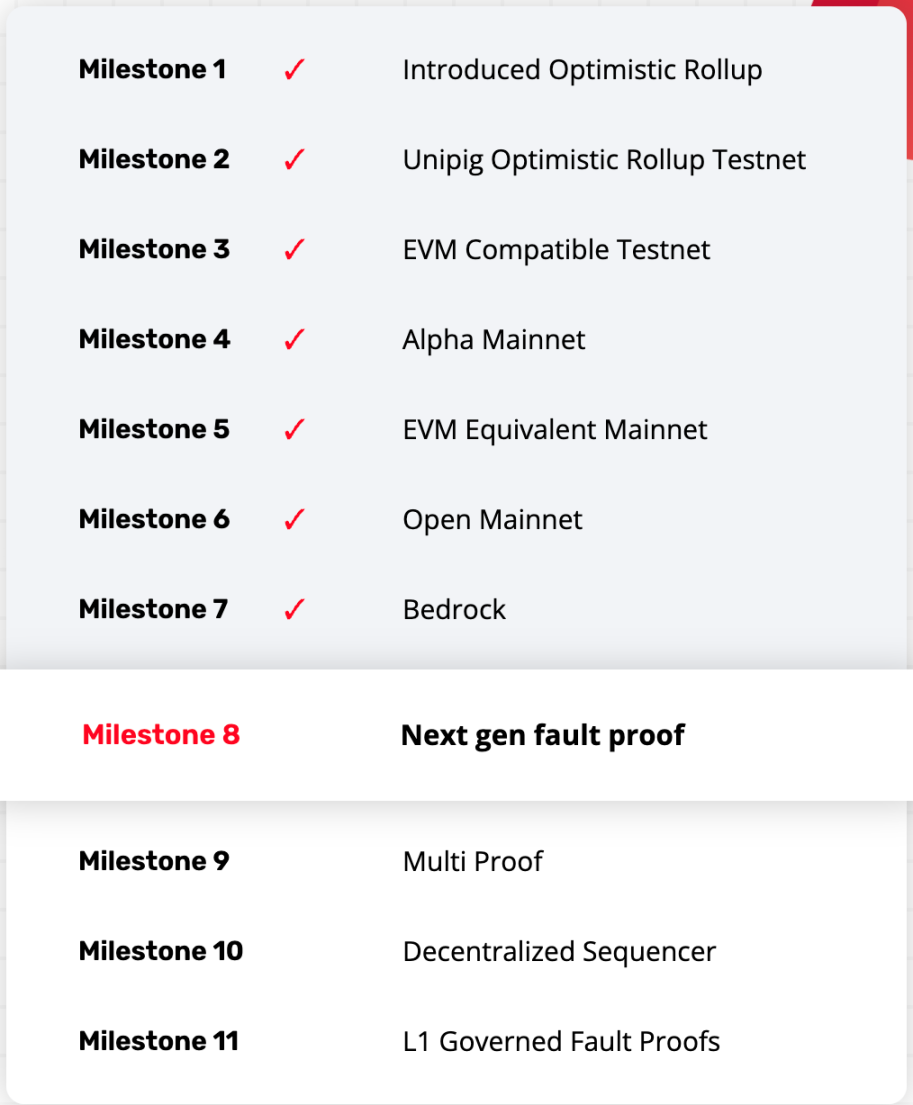

从 Optimism 的主要路线图可以看到,目前正在研发下一代欺诈证明,之后的 Milestone 9 我们预计可能是在探索 OP+ZK 的混合证明方式。

除了上述列出的路线图,正在研发的还有:OP-STACK,一个 OPtimism 的软件组件,将 Optimism 整条链组件化,便于开发者开发更多兼容 Optimism 的 Layer2,以实现 Superchain 的最终愿景。Superchain 的推出将把 Optimism 主网和其他链合并到一个统一的 OP 链网络(即超级链内的链)中,互操作性和标准化使工具和钱包能够同质化的对待各个链,让这些链共享流动性。

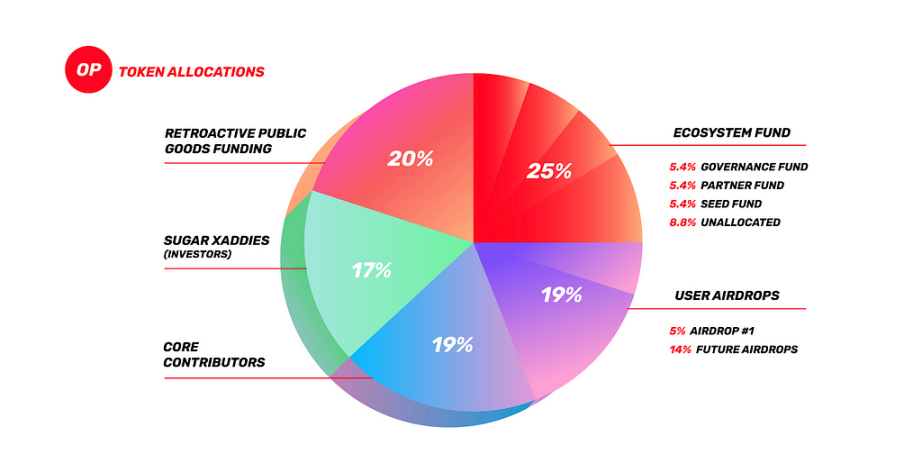

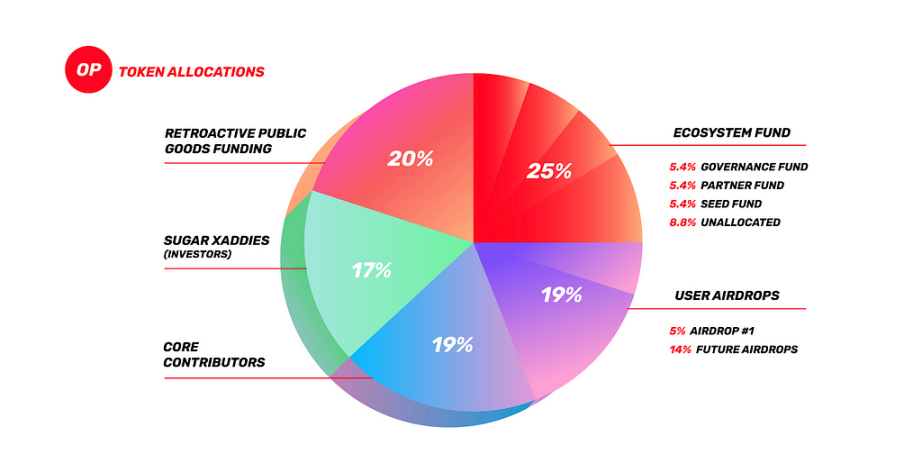

3.3 社区治理进展

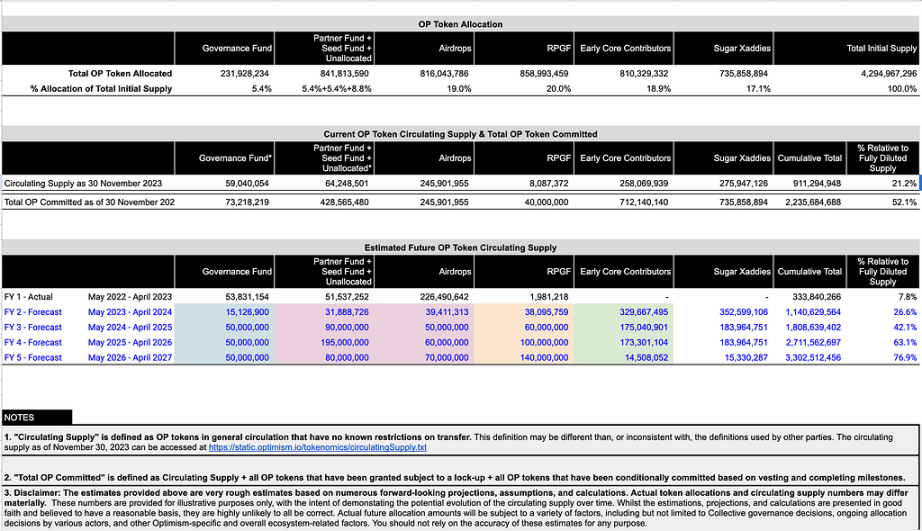

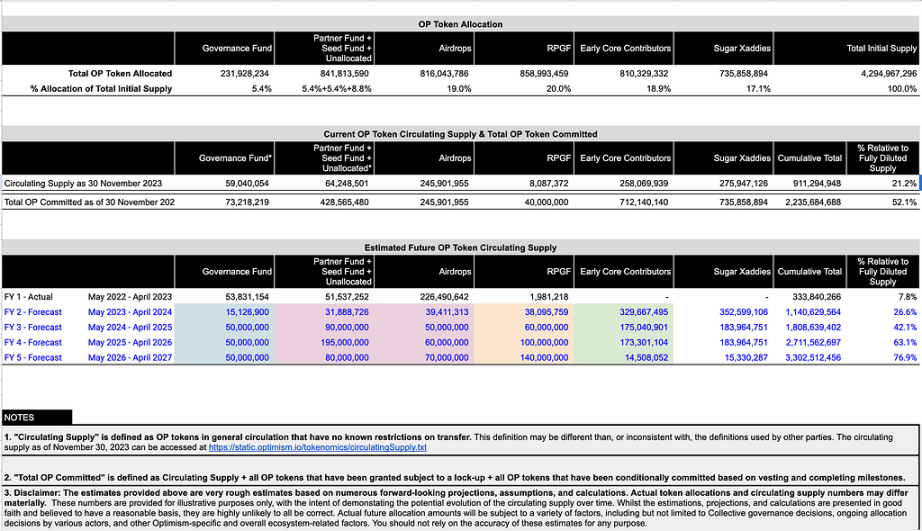

从 Optimism 基金会年中报告看到,OP 代币的最高供应量在 4,294,967,296 枚,截至 2023 年 11 月 30 日,基金会承诺要分配的代币已经占据总供应量的 52.1%,但是目前已经流通到市场中的大致是 21.2%。预计 FY2(2023 年 5 月 -2024 年 4 月),全流通 26.6%,也就是今年 4 月份之前,还要释放额外的 5.4% 的代币进入市场,2025 年 4 月之前市场将会有 42.1% 的流通,预计 2025 年 12 月前,可能会有 50% 以上的流通,这部分流通可能对市场产生一定抛压。

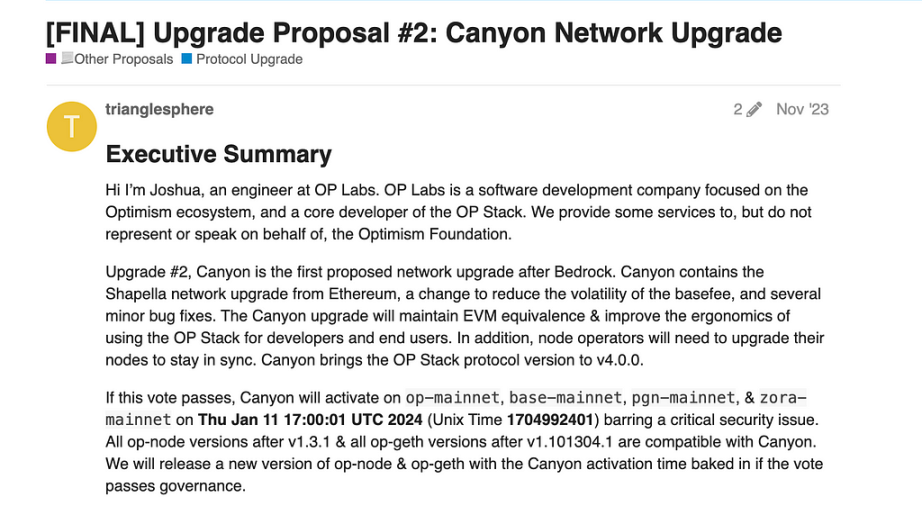

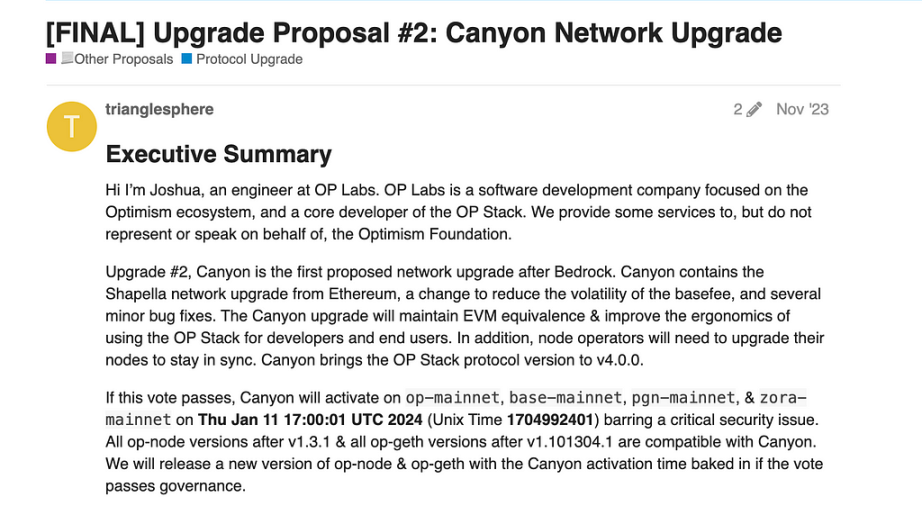

OP Labs 提出 Optimism 在 2024 年 1 月 11 日 17:00:01UTC 进行 Canyon 网络升级,此次升级是继 Bedrock 升级以后的第二次升级。本次 Canyon 包含以太坊的 Shapella 网络升级、减少基本费用波动性的更改(交易少时或者交易过多时,Gas Fee 降低和增长的速率将变低)以及一些小错误修复。Canyon 升级将保持 EVM 等效性(通过删除 Slefdestruct 操作码),并改善开发人员和最终用户使用 OP Stack 的便利性。此外,节点运营商将需要升级其节点以保持同步。Canyon 将 OP Stack 协议版本提升至 v4.0.0。

4、生态系统

https://twitter.com/OptimismDailyTK/status/1633132990489575424/photo/1

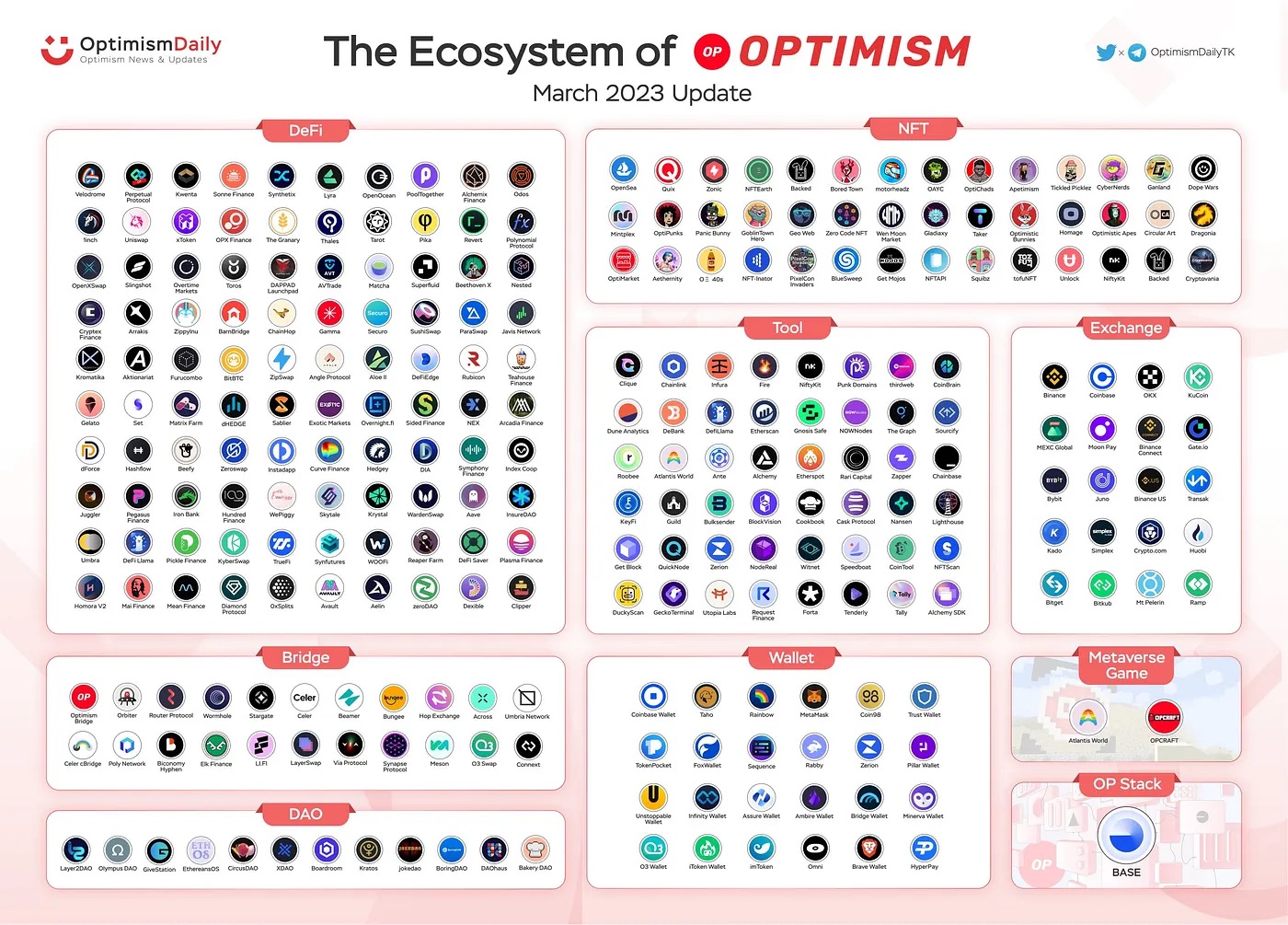

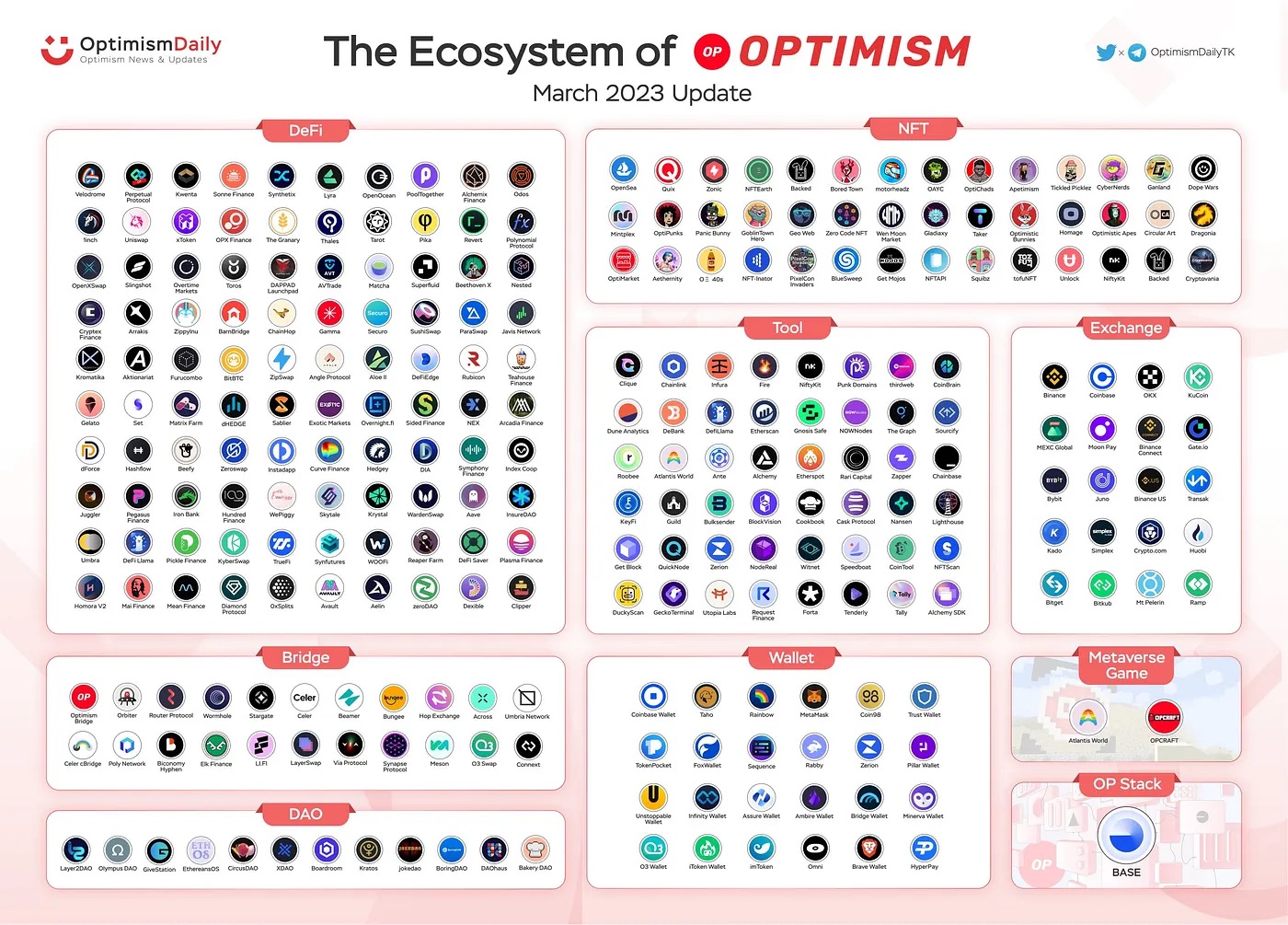

从 Optimism 的生态一览图可以看到,DeFi 是其生态应用的主要类型,另外 Tool、Bridge 应用比较丰富。

4.1 DEFI

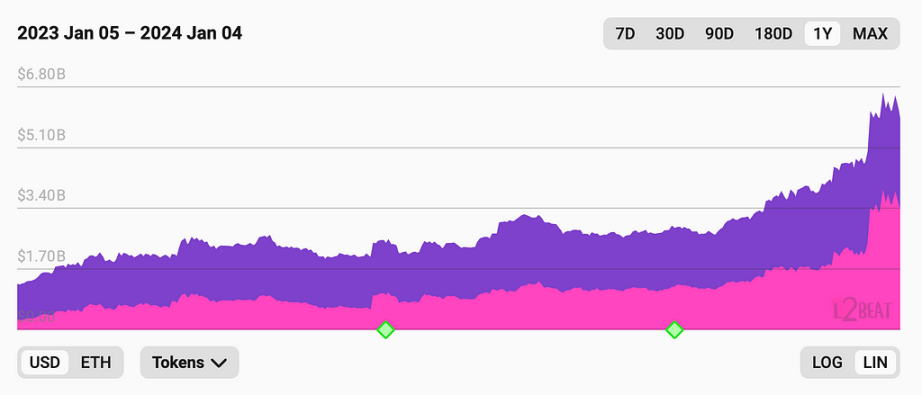

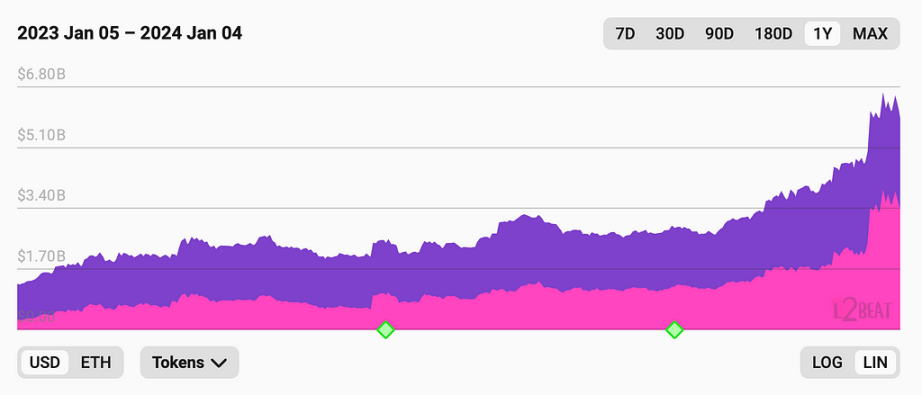

OP 上 DeFi 生态的 TVL 一直在创新高,着以太坊 Dencun 升级,其 Gas Fee 以及吞吐量大幅提升,将能够吸纳更多的开发者以及用户。

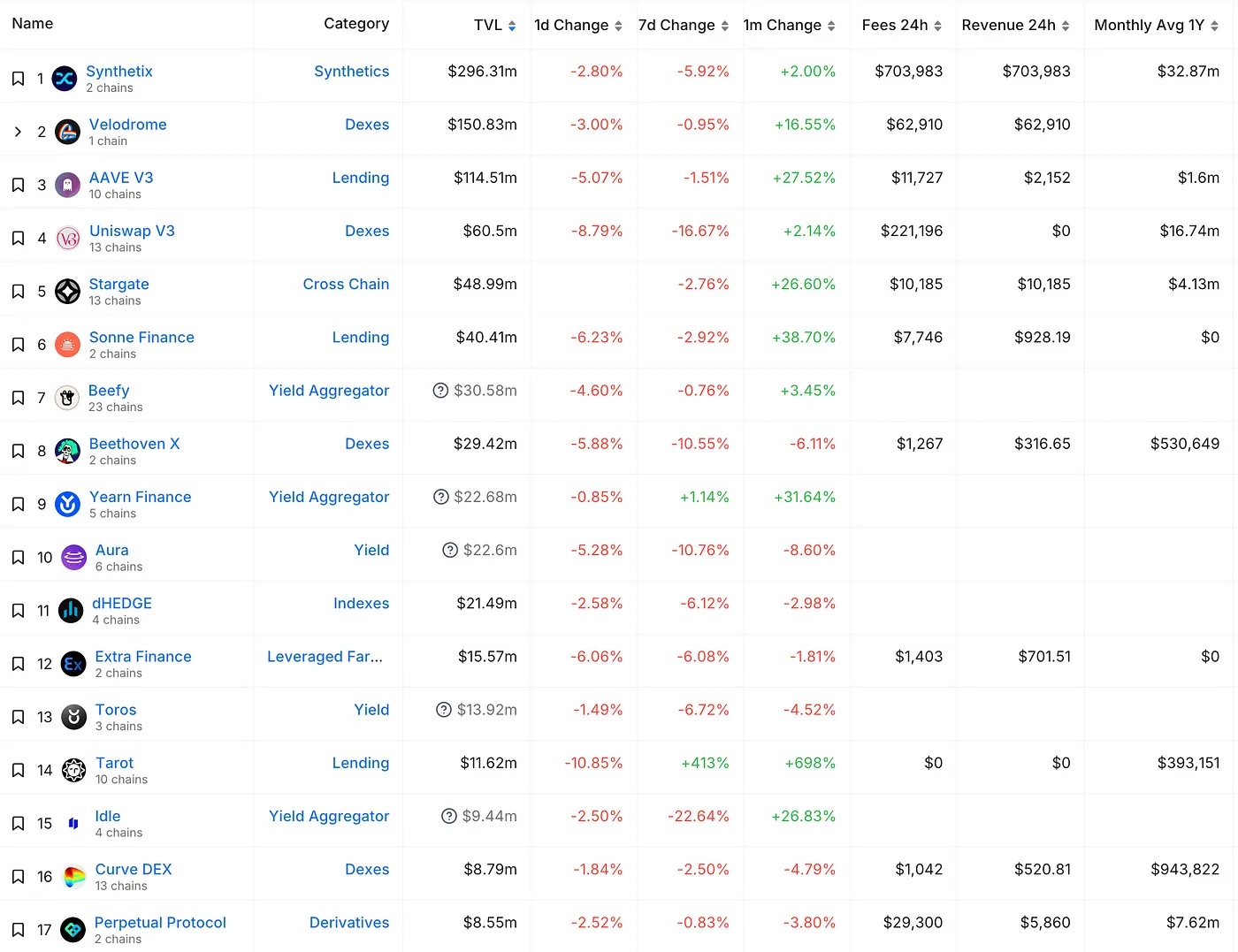

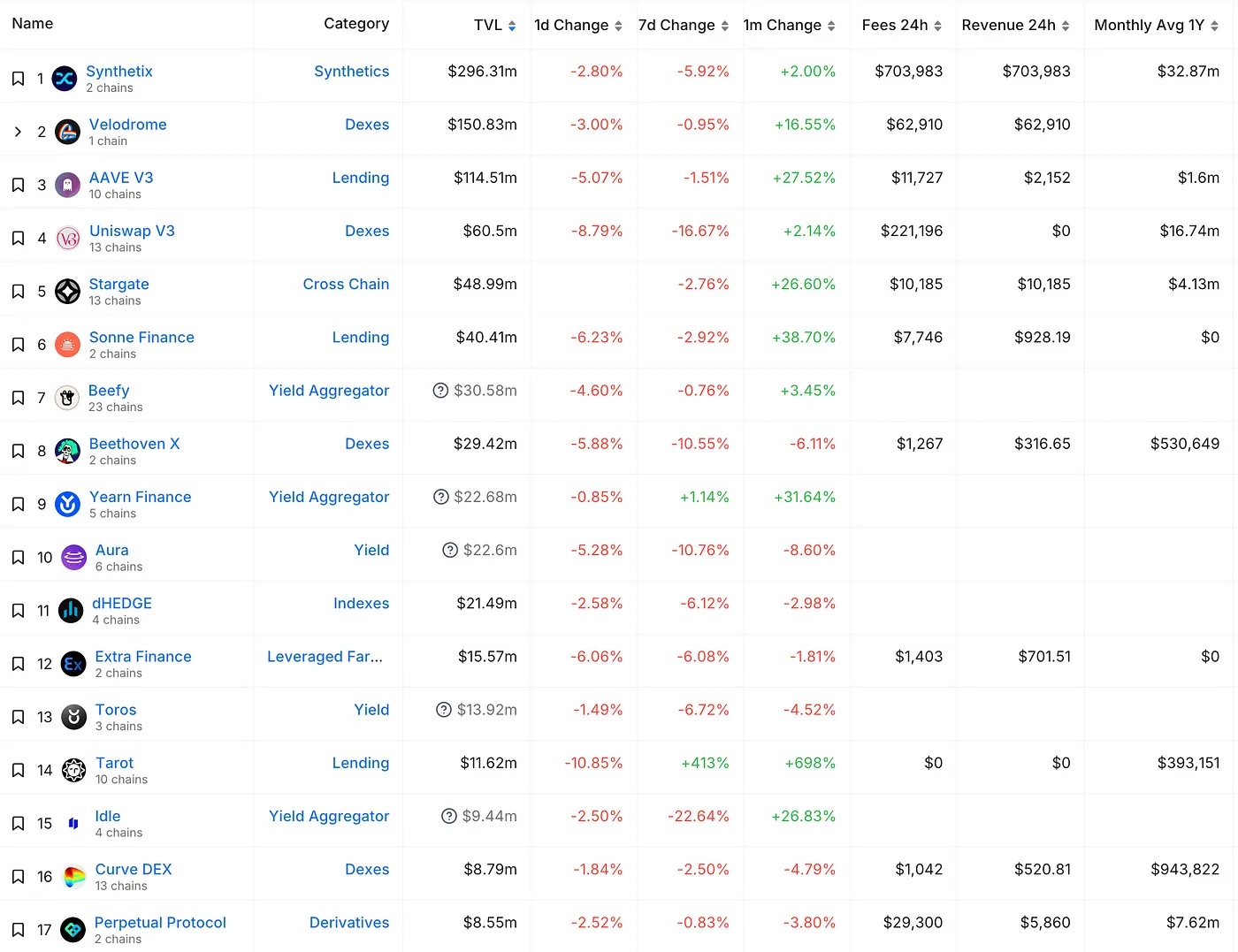

从 DEFI 的细分项目来看,目前生态内的原生龙头项目有 衍生品协议 Synthetix、DEX Velodrome、借贷协议 Sonne。

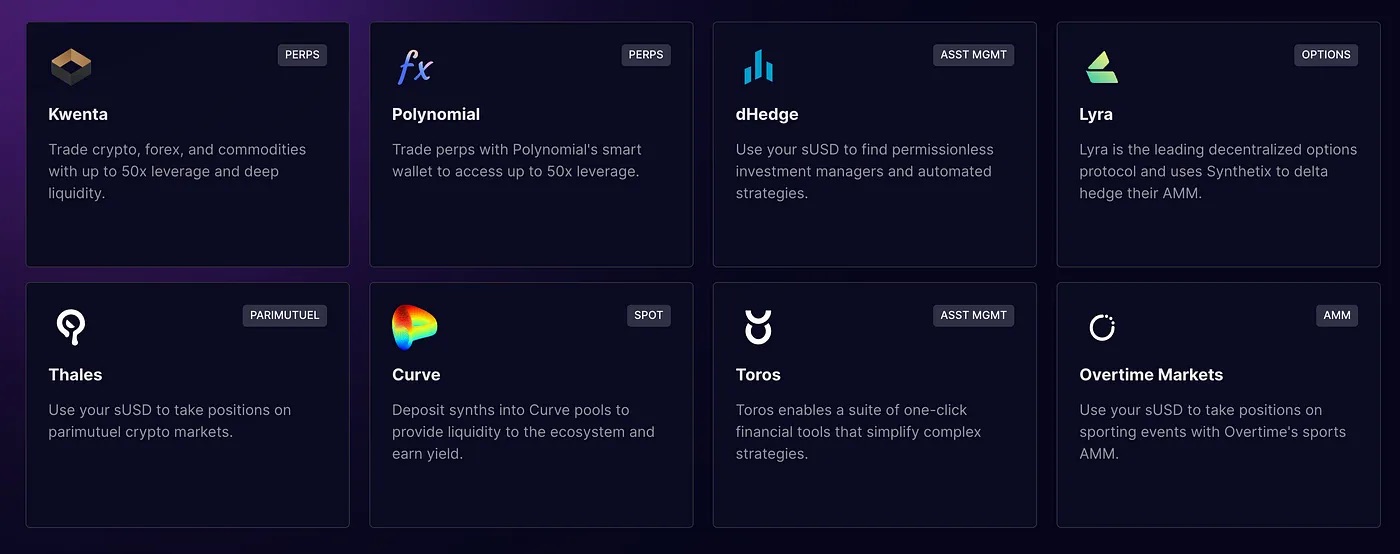

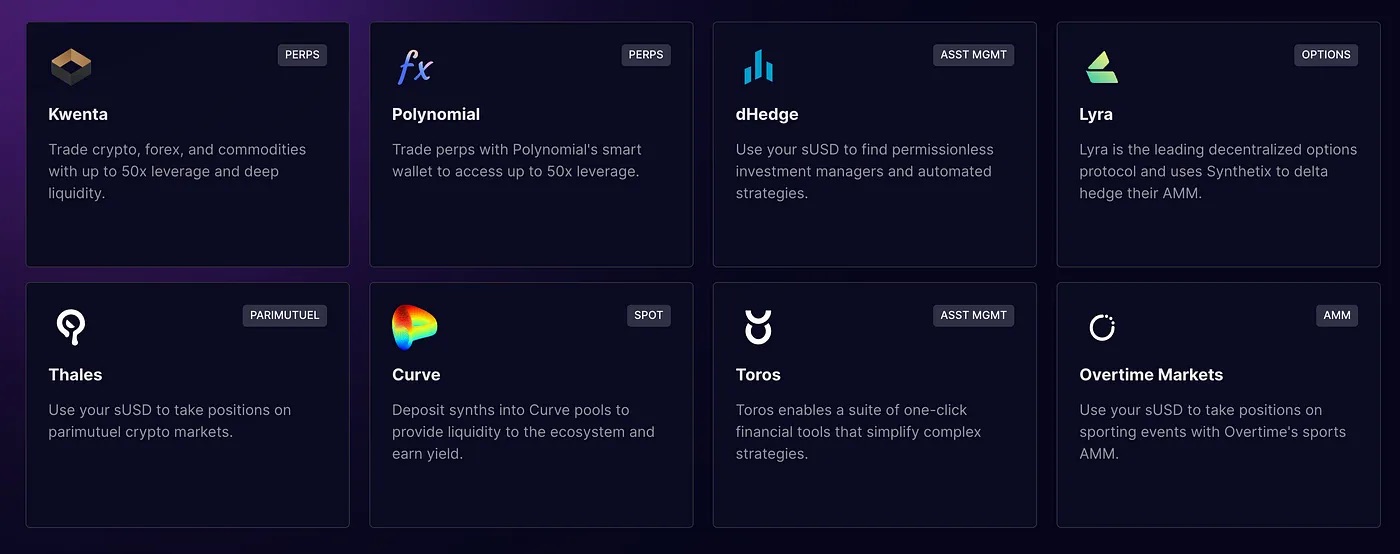

Synthetix

Synthetix 是一种基于以太坊的 DeFi,提供加密和非加密资产的链上敞口。通过 Synthetix,用户可以创建和交易名为「Synth」的 ERC-20 代币合成资产。交易者能够以商品、法定货币、股票和加密资产的形式交易各种合成物,而不会受到价格「滑点」的影响,但是 Synthetix 不提供前端端交易界面,需要第三方平台的支持。

依赖 Synthetix 可以进行如下操作:

-

综合交易:借助 Synthetix 用户无需实际拥有链下资产即可进行交易并获得该资产的敞口。Synthetix 上提供的各种合成资产包括 ETH、BTC、美元、欧元、日元等。这些资产可以使用 Synthetix 协议的集合抵押品模式进行交易

-

质押:与其他 DeFi 协议相比,Synthetix 上的质押有很大不同。通过向 Synthetix 协议贡献抵押品 (SNX) 可以获得奖励。用户将通过两种方式获得奖励。首先,奖励来自于 sUSD 形式的交易费用。其次,质押的奖励是 SNX 的形式,提前锁定 12 个月。

-

去中心化永续期货:除了现货交易之外,用户还可以在 Synthetix 交易永续合约。使用模拟流动性,Synthetix 可以提供极低甚至无滑点成本和高达 10 倍的杠杆。目前,有两个 DEX 可用于交易 Synthetix 的永续期货:Kwenta 和 Decentrex。

Synthetix 已经成为了 OP 生态上最底层的合成资产流动性提供商,合作的 dAPP 包括 Kwenta、Lyra、Curve 等。

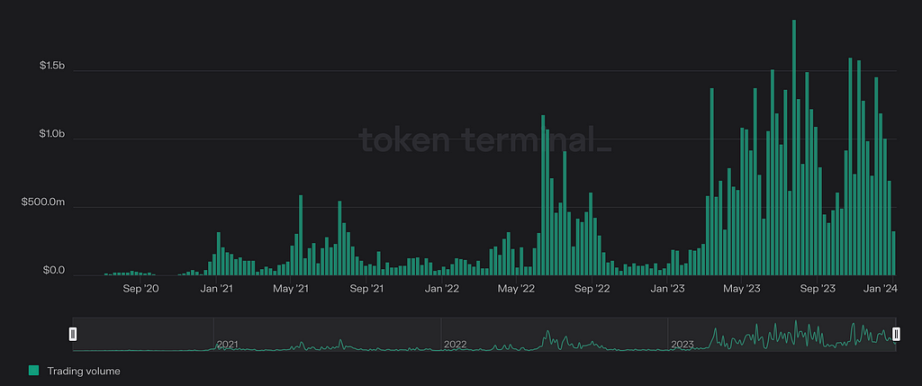

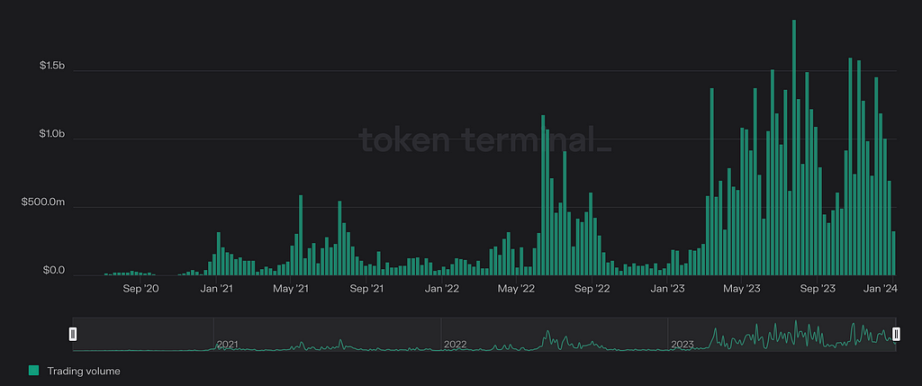

近半年手续费在 7–8 亿美元 / 周,在近期上行行情中,其周交易量最高峰达到 19 亿美元,已经远远超过上一轮牛市顶点 12 亿美元的周交易量。

目前,Synthetix 正在谋划 V3 升级,Synthetix Perps V3 引入了关键升级以提升交易体验。这些功能侧重于改善交易者和流动性提供商的体验、简化集成商的体验以及实现与 Synthetix 生态系统的进一步集成。

-

原生全仓保证金:统一保证金制度,未平仓头寸将使用同一保证金池账户。一个头寸的收益被分配以抵消其他头寸的损失。允许更轻松的交易账户管理。

-

扩展的抵押品选项:包括来自 V3 现货市场的各种合成物,扩大了交易者的控制权。用户将能够使用 sETH、sBTC 等作为抵押品进行交易。

-

抗 MEV 清算流程:实施渐进的、可配置的清算,降低 MEV 清算的风险。

-

确定性结算的改进:通过改进低延迟预言机,增强确定性结算并限制选择性抢先交易的可能性。

-

基于 NFT 的账户:账户将通过 NFT(代币用户交易的仓位) 进行控制,允许交易者转移他们的交易账户,或向其他账户提供代表他们进行有限活动的权限,例如交易。

Velodrome

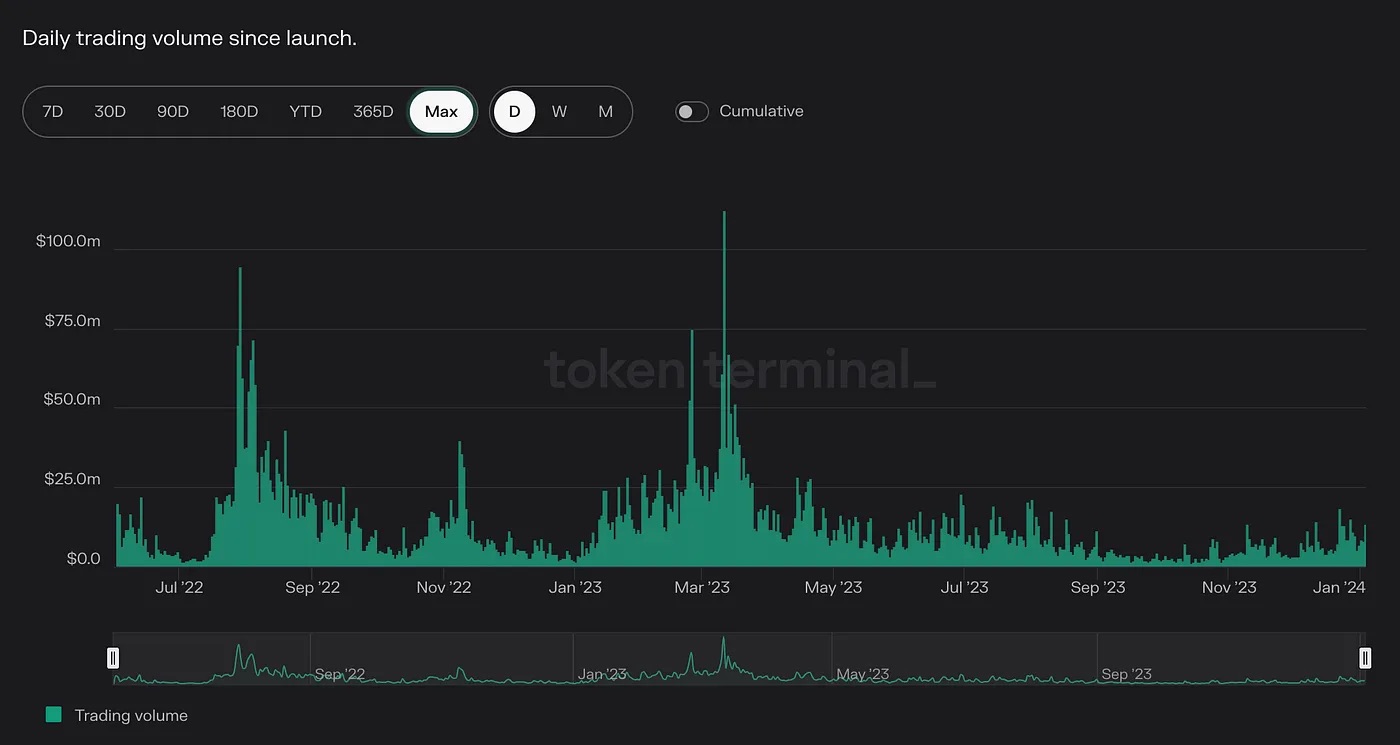

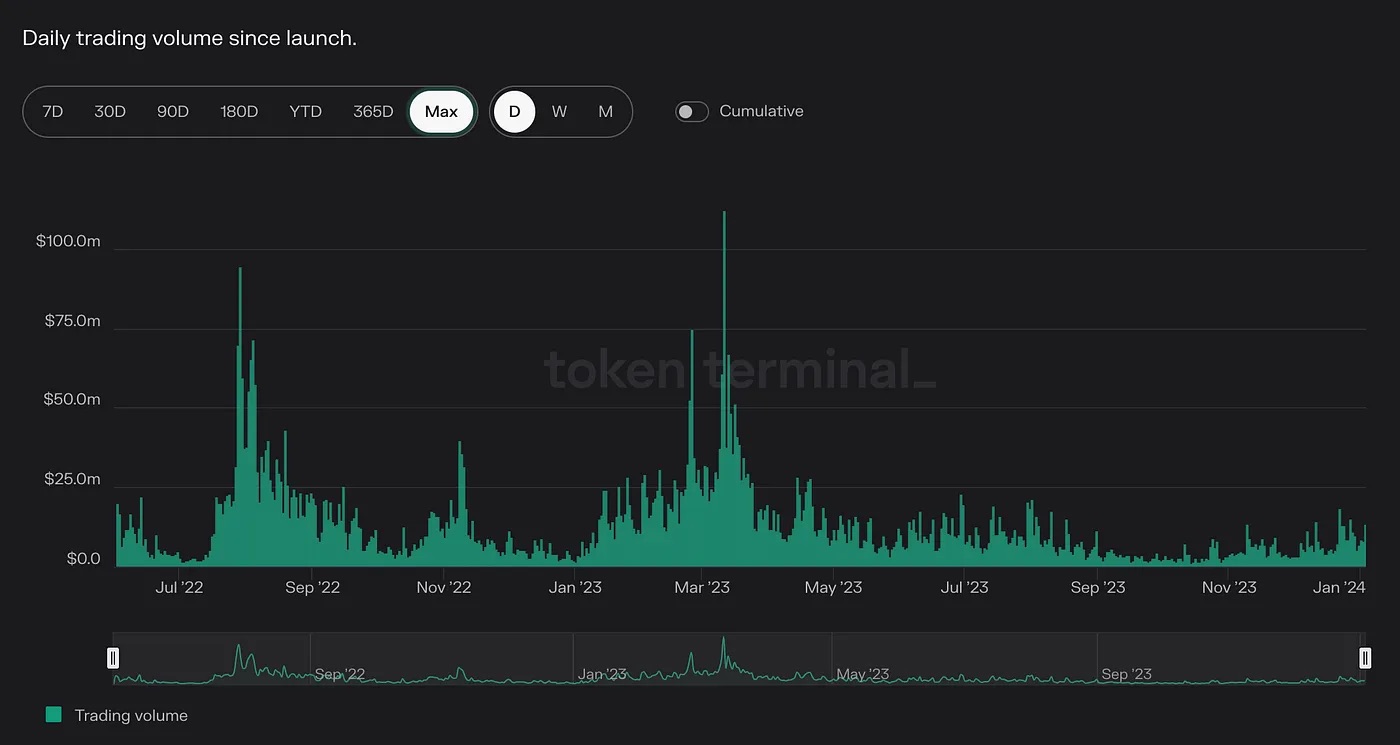

Velodrome 是一个 AMM DEX,旨在作为 Optimism 网络上的市场交易和流动性中心。目前 Velodrome 的 TVL 已接近上轮牛市的一半,其虽然无法与 Uniswap 抗衡,但是受益于 OP Foundation 的支持,其目前牢牢占据 OP 生态的 DEX 龙头位置,由于 DEX 的马太效应,其位置也比较坚挺。但每日交易量仍然比较萎靡,与上一轮牛市交易量仍然有较大差距。

Sonne

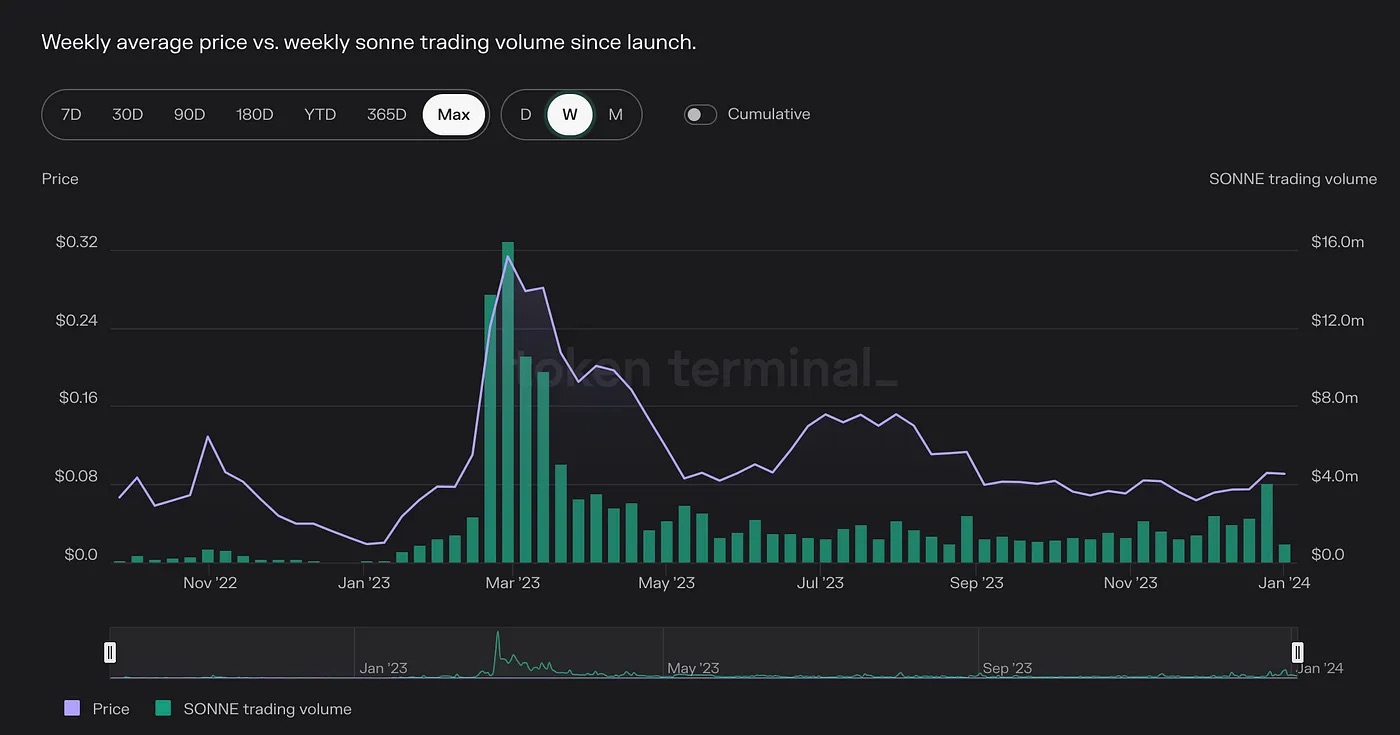

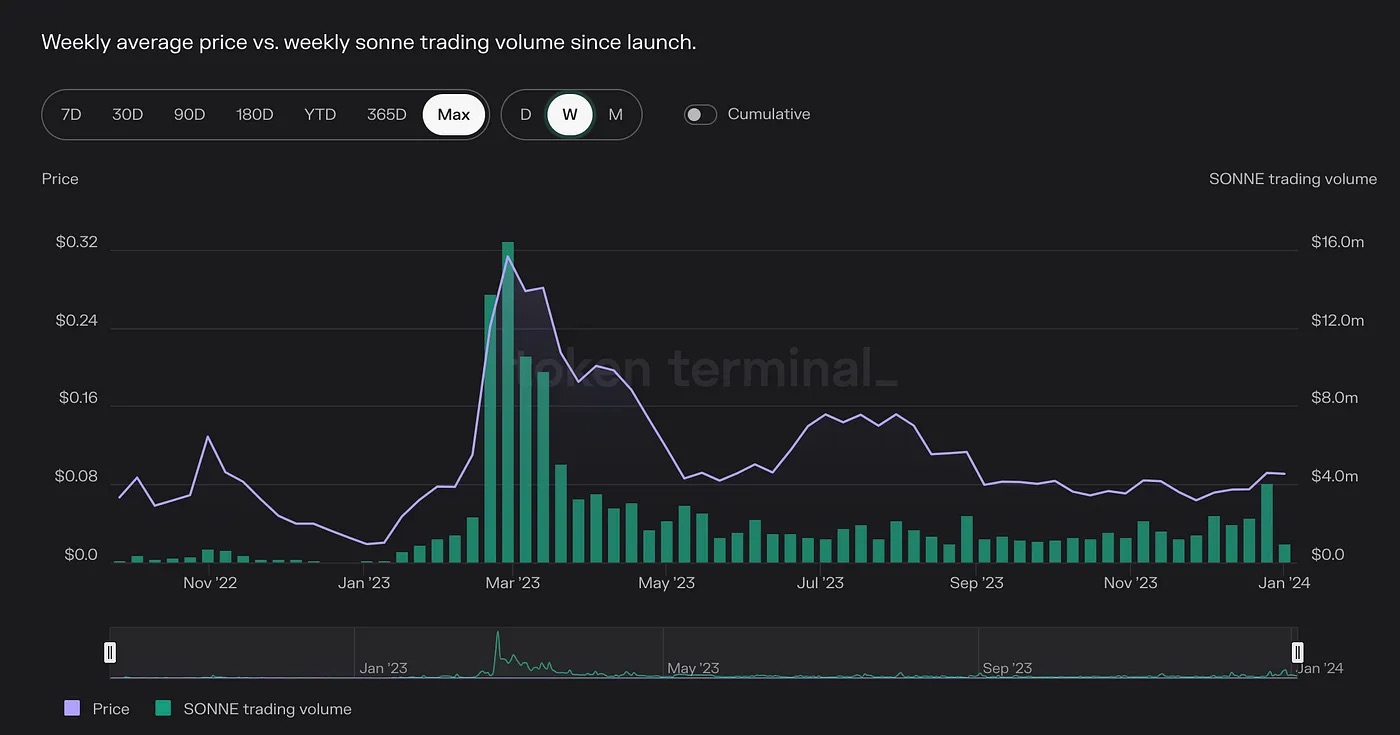

Sonne Finance 是一种去中心化借贷协议,供个人、机构和协议获取金融服务。它是一个无需许可、开源的 Optimistic 协议,为 Optimism 上的用户提供服务。

用户可以存入资产,将其用作抵押品并以资产为抵押进行借贷。目前 TVL 接近历史新高。但是该借贷协议的交易量仍然处于萎靡状态。但是其市值比较低,仅仅 600 万美元,而全流通市值在 800 万美元。

4.2 GameFi

Optimism 上的 Gamefi 发展较差,生态创新也比较薄弱。

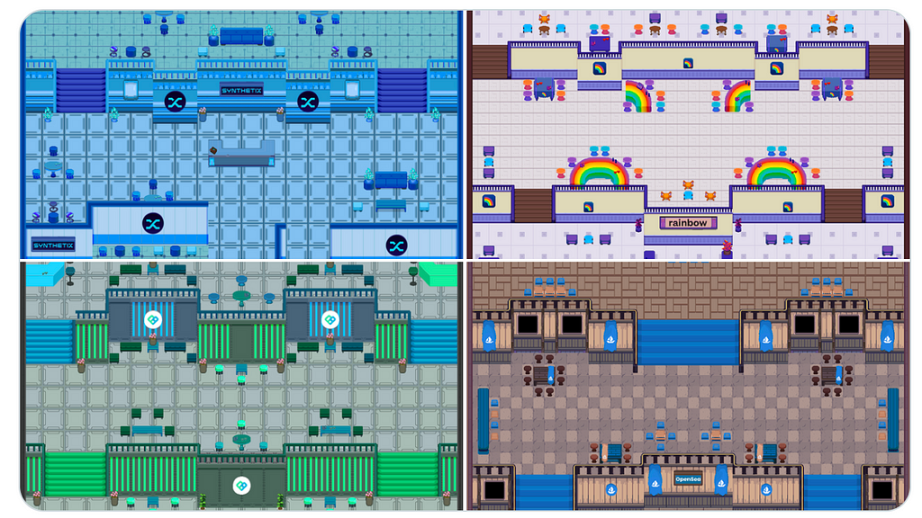

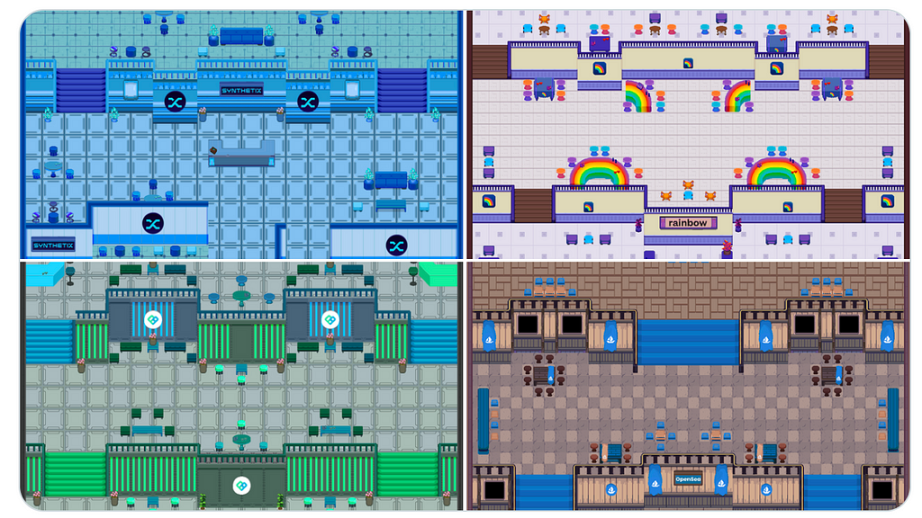

Atlantis World

在 Atlantis world 里面,每个项目都可以申请一个专属于自己社区的空间。目前 Alpha 测试网已经关闭,正在研发 V2 版本。该项目获得了 23,656.03 枚 OP 代币的资助。

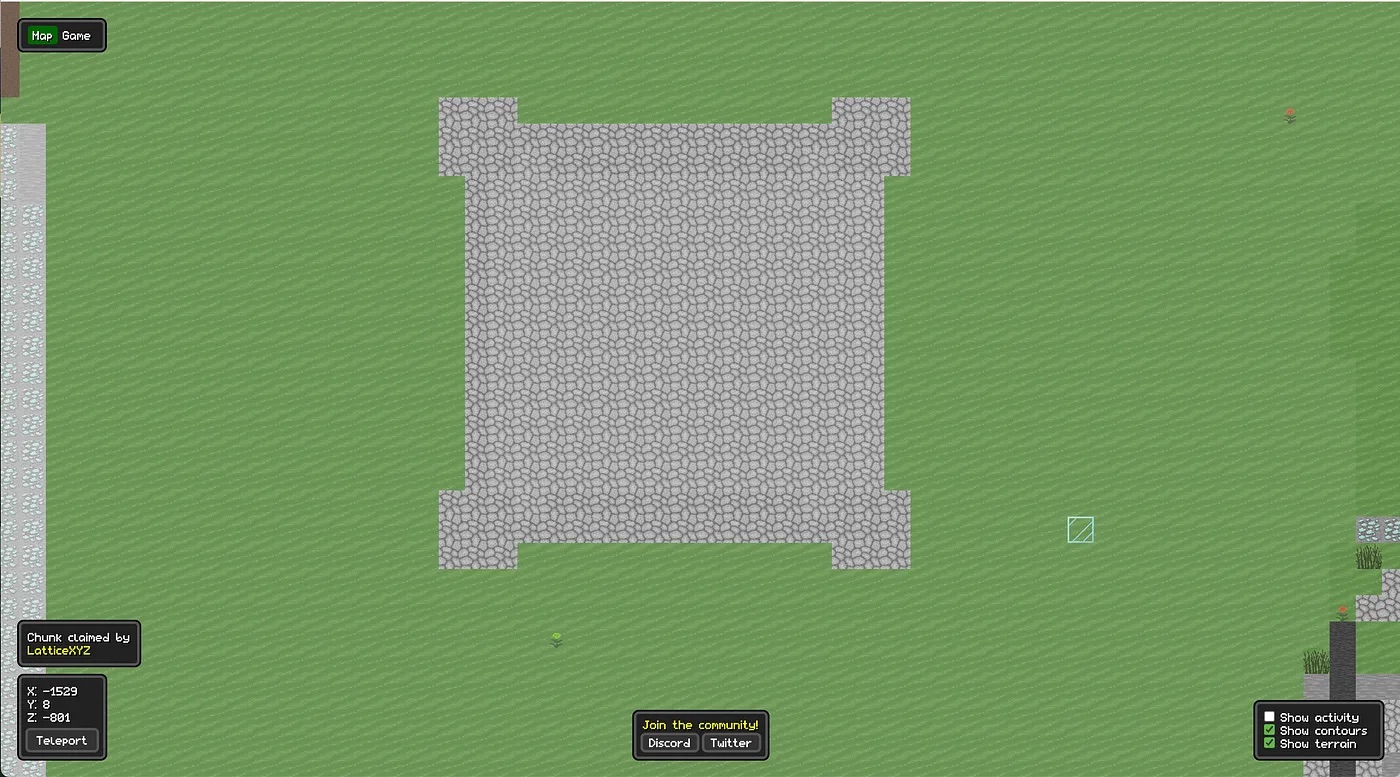

OPCRAFT

https://opcraft.mud.dev/

Opcraft 是个类似「我的世界」的全链游戏,是基于 OP Stack 技术游戏应用,也是 OP Stack 推出以后的第一个应用尝试,其根据 OP Stack 搭建了一条专属于 Opcraft 的应用链,然后将我的世界的中搭建的所有行为上链,游戏体验良好,速度快。

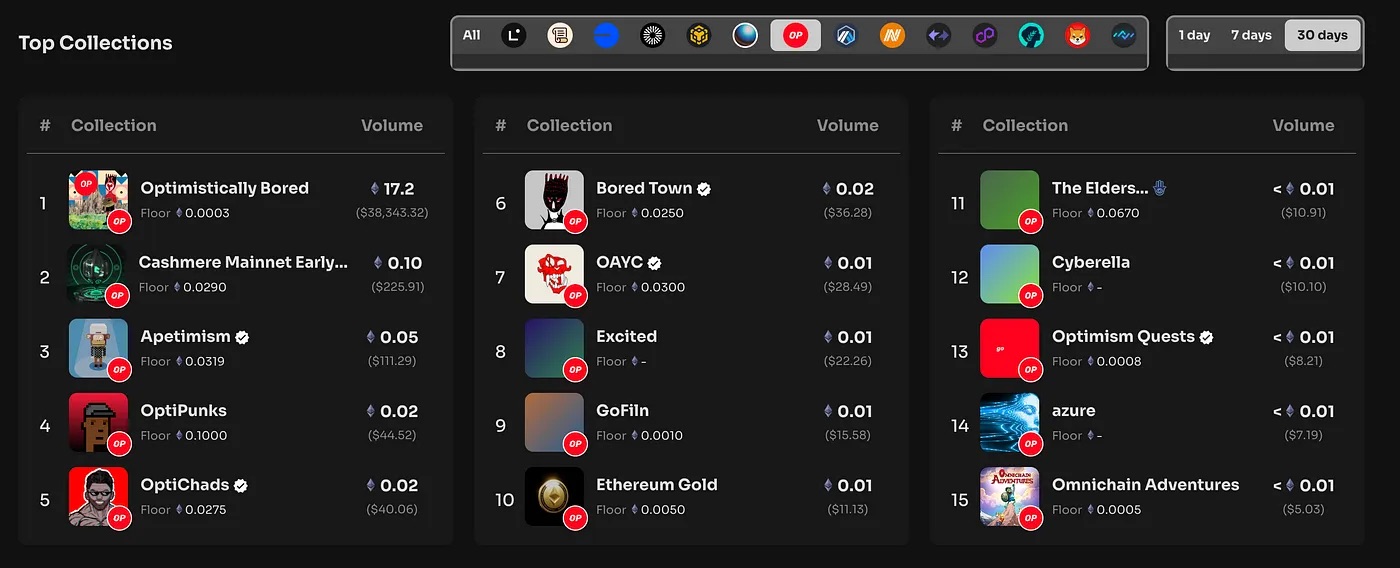

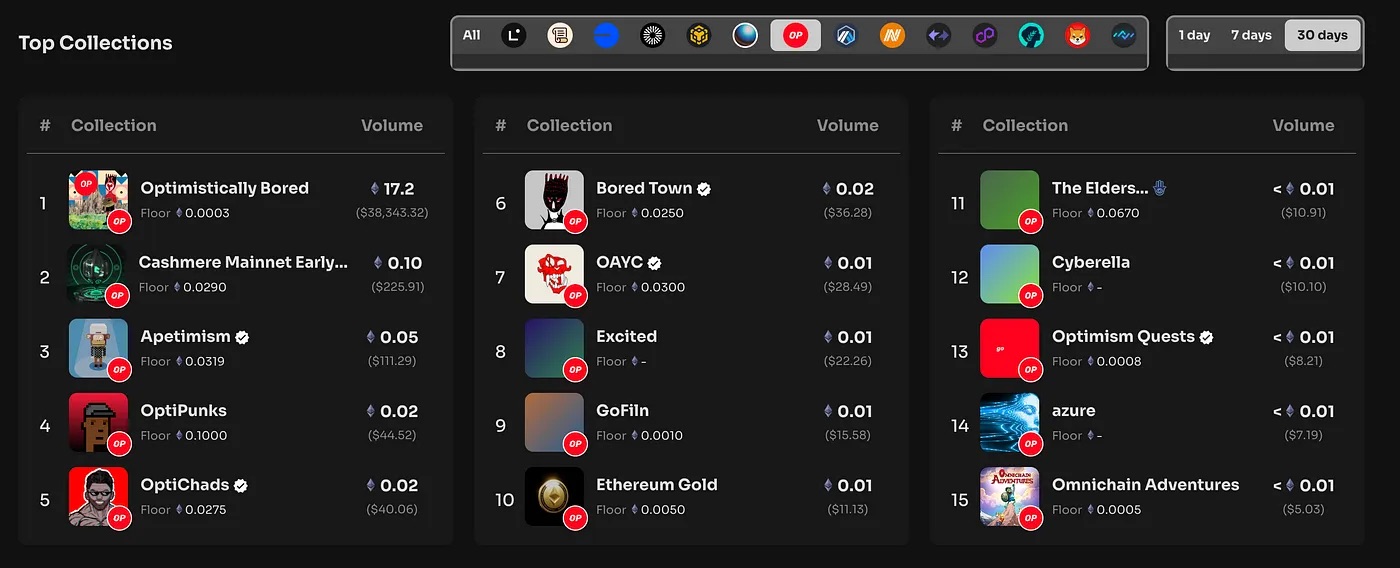

4.3 NFT

OP 上的 NFT 市场 QUIX 在去年宣布停摆,主要是因为 OP 上 NFT 进展差强人意,整体交易量极低。目前唯一有一点交易量的项目是 Optimistically Bored,但是其地板价非常低导致生态中 NFT 板块几乎没有发展。

4.4 其它

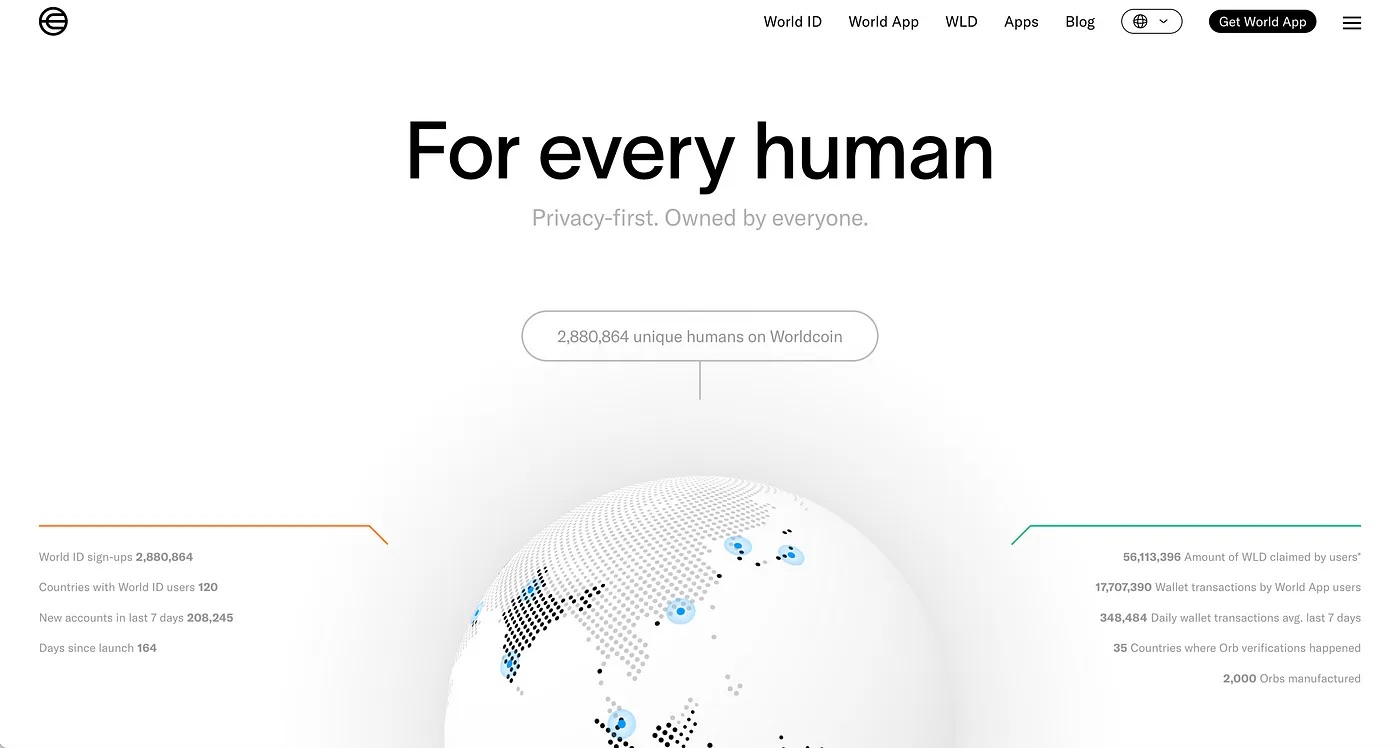

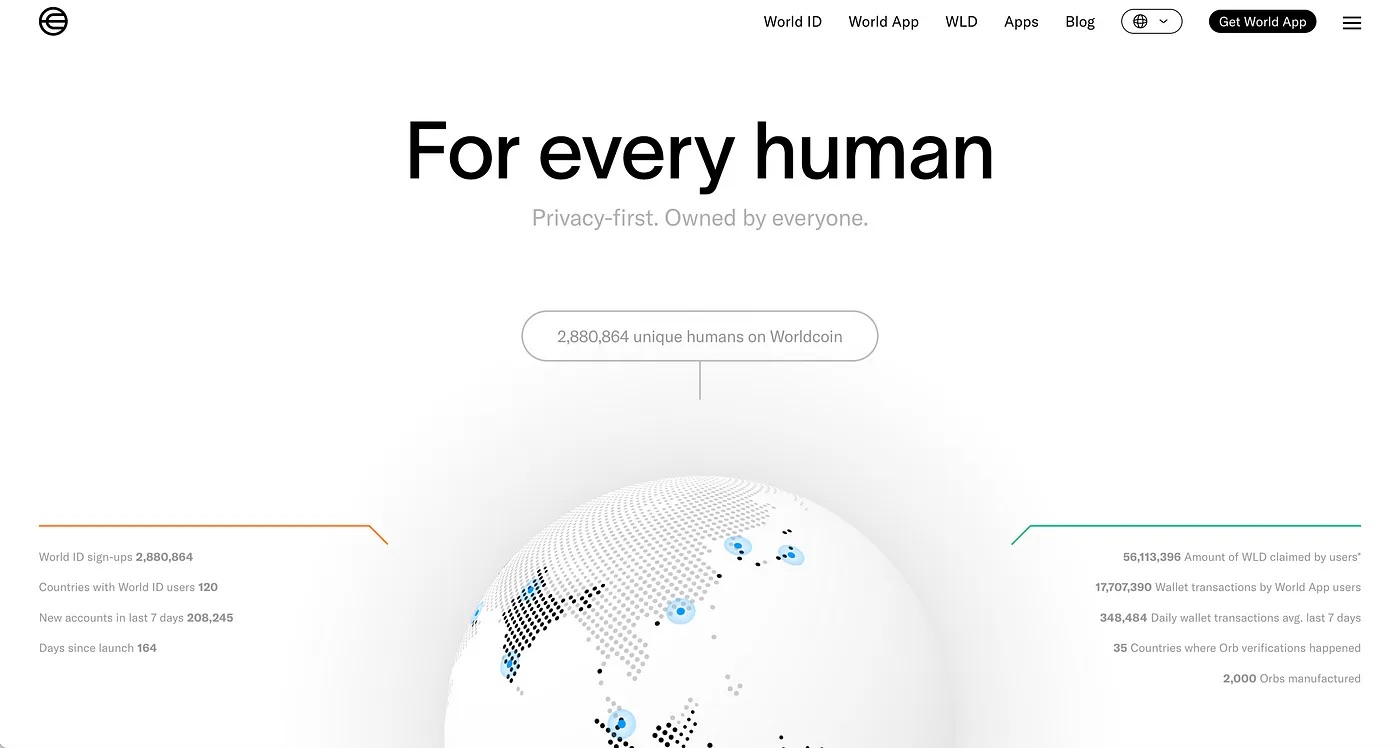

WorldCoin

WorldCoin 也迁移到了 Optimism 上。WorldCoin 基金会和 Tools for Humanity (TFH) 的早期协议贡献者宣布承诺支持 Optimism Collective 将超级链(接下来介绍的 OP STACK)愿景变为现实,共同构建基于 OP Stack 的可扩展区块链生态系统。作为第一步,World ID,一种去中心化、隐私优先的身份协议,将在 OP 主网上提供。TFH 的 World App 是第一个支持使用 Worldcoin、数字资产和稳定币进行交易的钱包,也正在迁移到 OP 主网。

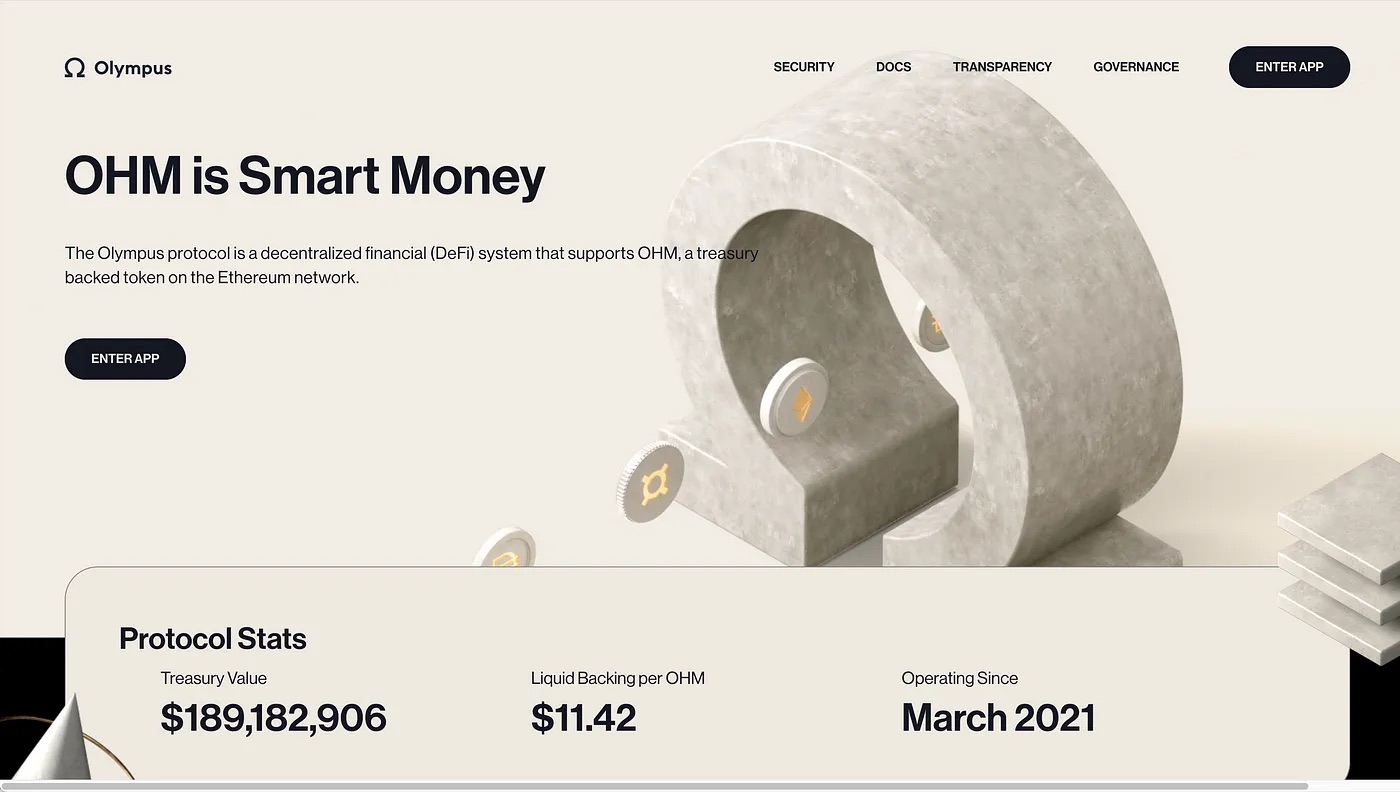

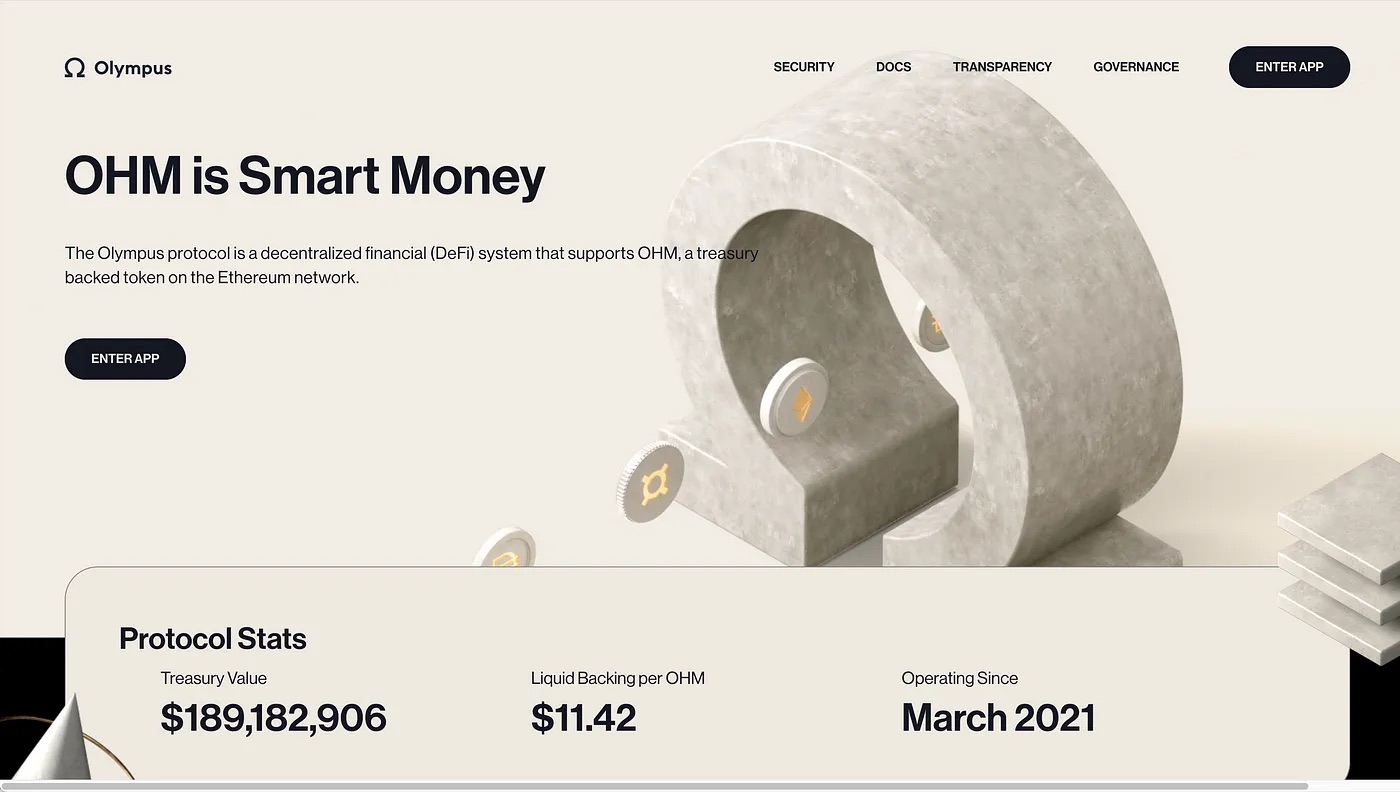

OlympusDAO

Olympus 协议是一种去中心化金融 (DeFi) 系统,负责发行和管理完全抵押的、算法的、自由浮动的稳定资产 OHM。其目标是成为链上可信且稳定的记账工具,取代中心化的稳定币。OHM 总发行量约 1800 万枚,目前算法稳定币 OHM 一直锚定在 11 美元上下浮动。

Olympus 的革命性之处在于引入了「协议拥有的流动性」这个概念。这意味着每一个被质押的 OHM 都可以通过其社区拥有和保护的金库以额外的 OHM 形式获得复利。这个金库可以通过折价出售 OHM 的债券来引入流动性,为社区创造利润。如果 OHM 的交易价格高于其内在价值,国库将以折扣价出售新的 OHM 债券以换取 DAI ,同时增加储备,将大部分的回报分配给质押者。如果 OHM 的交易价格低于其内在价值,国库将用其流动资金购买 OHM ,降低 OHM 的供应,理论上增加 OHM 的价格。

OPSTACK

OPSTACK 是 OP 将自己的代码模块化开源以后的代码库,其最终愿景是帮助开发者边界的开发应用链、Layer2、layer3,借助 OP stack 不仅仅完全兼容 EVM,而且未来能够形成一个超级网络,共享排序器与流动性。该项目由 Base、Paradigm、A16Z 鼎力支持参与开发。

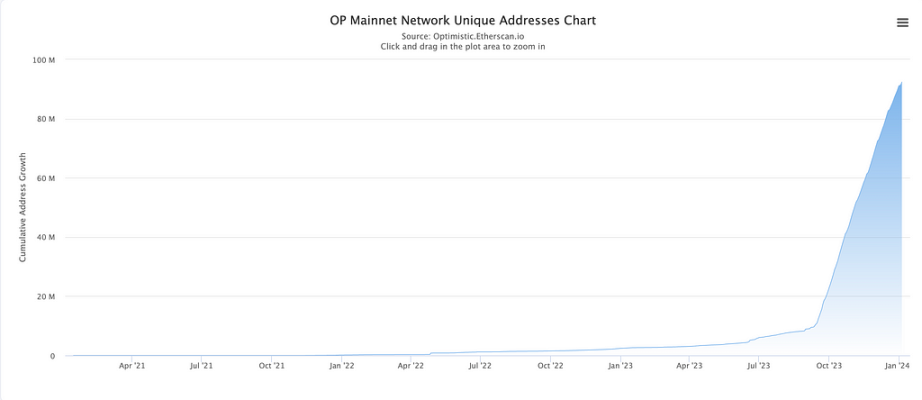

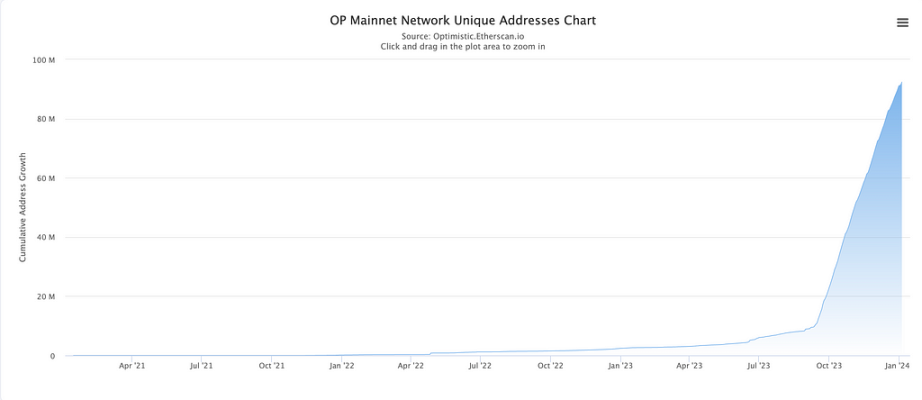

5、链上数据

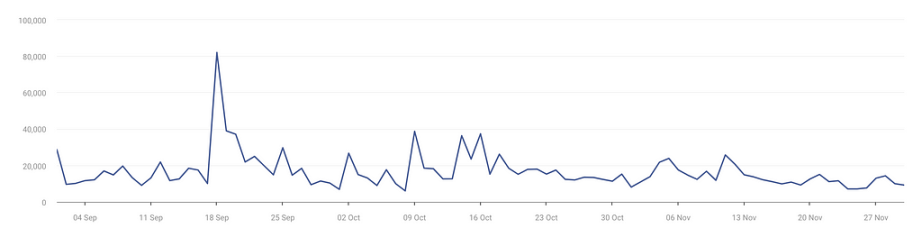

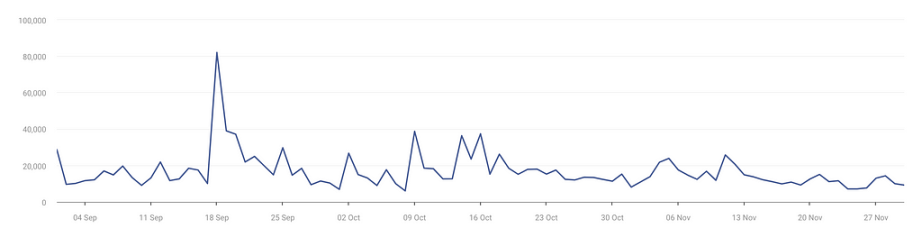

Optimism 的每日活跃地址数一直呈上升趋势,新地址数也在高速增长中,整体发展势头良好。

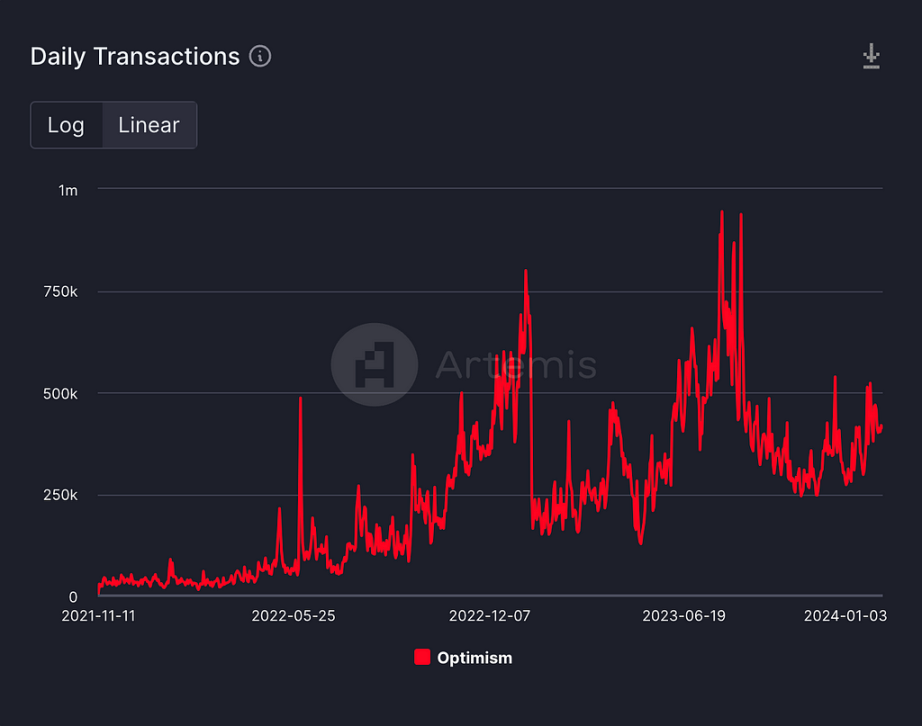

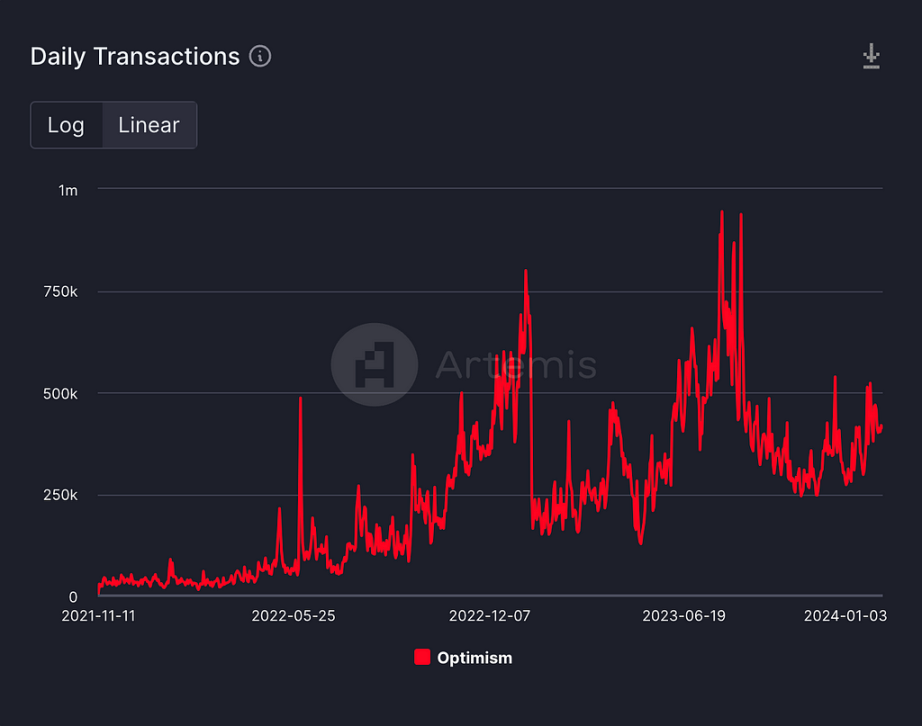

每日交易笔数则处在缓慢上升阶段,随着 Dencun 升级带来交易量扩大 3–5 倍的空间以及更低廉的 Gas Fee,OP 预计将会创下交易笔数新高。

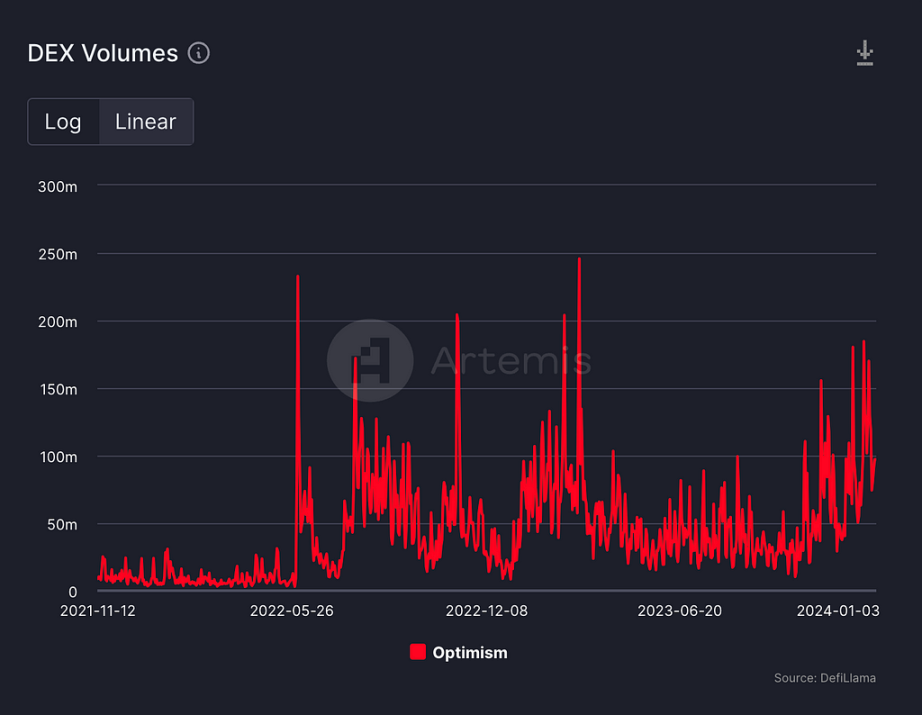

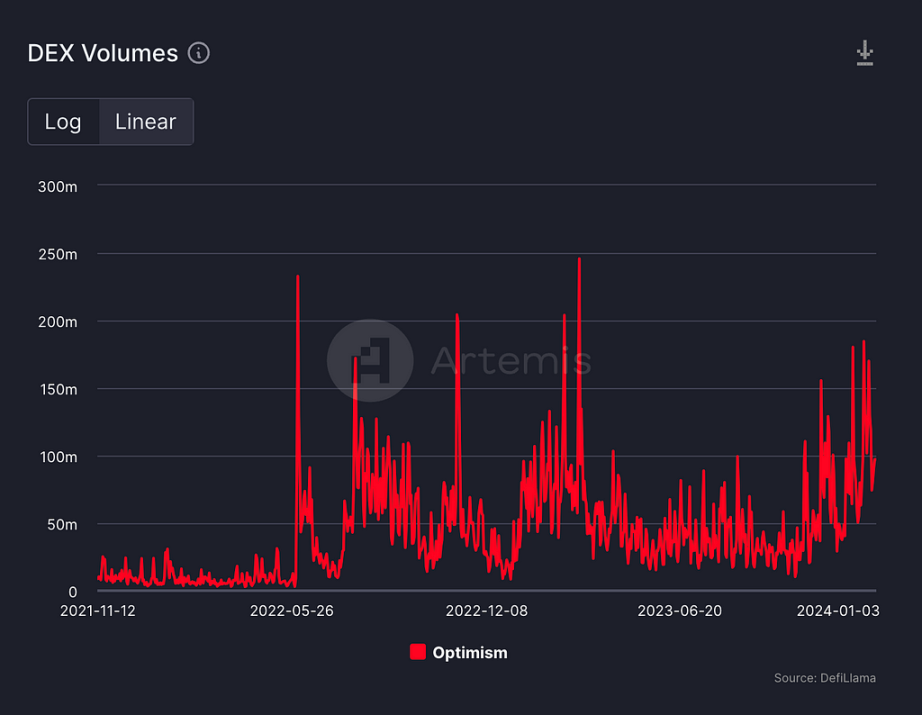

以 Defillama 的 TVL 统计口径,其 DEFI 生态的 TVL 也接近历史新高,DEX 交易量也出现明显的复苏迹象。

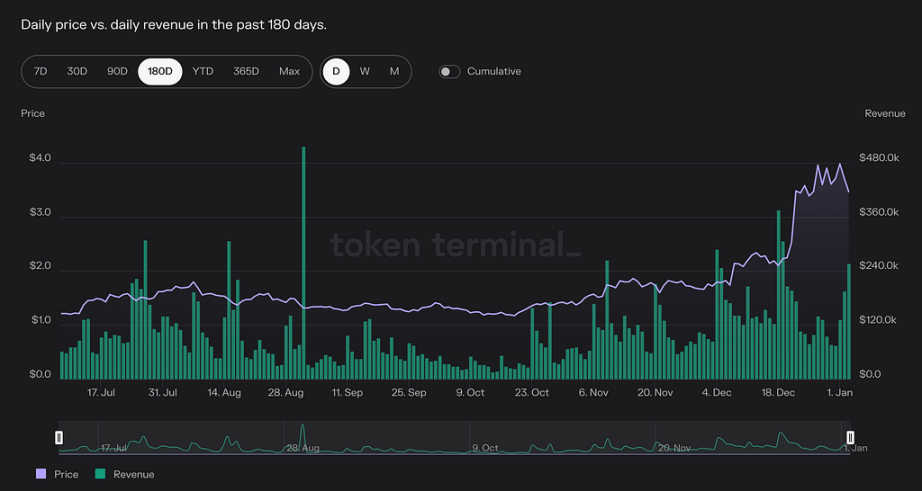

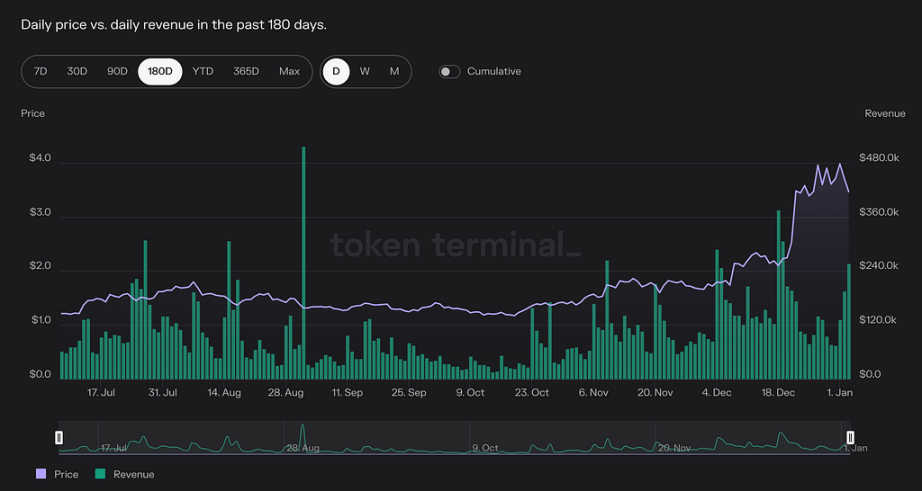

从 Revenue 的角度来看,当前大部分 Layer2 都无法获得大幅度的营收收入,这说明营收与价格不存在正向相关的关系。

总体上,Optimism 其基本面较为良好,当前的各项链上活跃数据都较为亮眼,随着 Dencun 升级的到来,预计其数据创历史新高的概率很大,是一个值得关注的投资标的。

6、市场与竞争

6.1 市场概览

Layer2 市场主要发力点有 3 个:

-

证明方案,为了配合以太坊的以 ZK Layer2 为中心的路线图(The Verge 阶段),OP 系正在准备转向 OP+ZK 的混合证明方案,ZK 系主要是优化算法,提升 TPS、提高证明效率和验证效率;

-

排序器的去中心化;

-

模块化,比如 Polygon 的 Superchain、Arbitrum 的 Orbit、Optimism 的 OP Stack、zkSync 的 ZK Stack、StarkWare 等都在积极将自己的代码库模块化,便于其它应用基于此构建应用链、Layer2、Layer3;

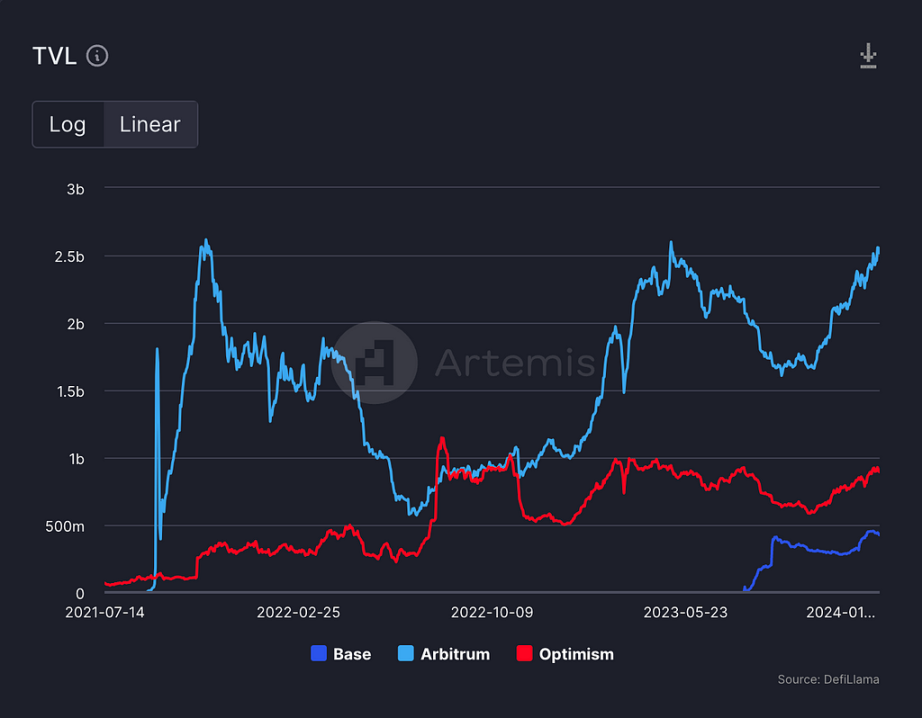

纵览整个 Layer2 生态,Arbitrum 仍然占据主要的 TVL 榜首,Optimism 市场占有率也在持续创下新高。当前整个市场都在以 OP 系为主,Top5 的 TVL 均来自 OP 系,主要原因是 OP 目前的体验仍然最为良好,ZK 技术则还需要时间去沉淀,也需要 ZK 加速芯片的配合落地。但是整个生态以及以太坊的方向都是走 ZK 方向已经是毋庸置疑。

6.2 竞争分析

Layer2 之间的竞争主要是开发者和生态,依托的是对开发者的友好度(EVM 兼容性程度)以及用户体验(TPS、Gas Fee)、未来发展路线这三个大方面。我们与 Optimism 对比,主要以 OP 系为例,选取了 Arbitrum 以及 Base,分别从以下不同角度进行对比分析。

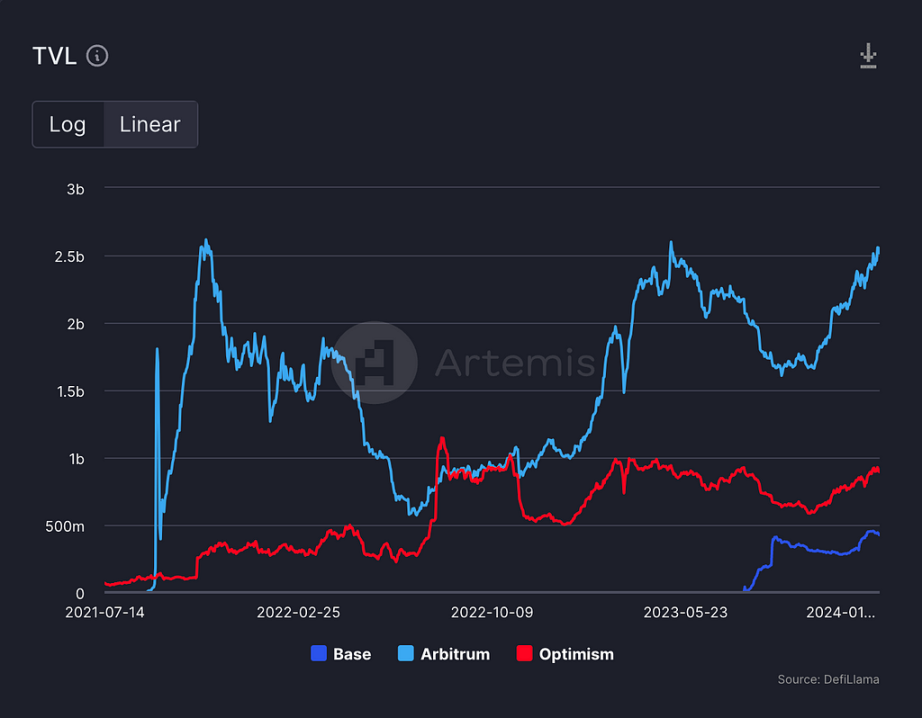

TVL 数据

TVL

TVL

Defillama 统计显示:当前三大 OP 系的 TVL 均即将达到历史新高,其中 Base 新上限即来到前三的位置,与 Coinbase 支持有很大相关,Coinbase Wallet 是第二大规模用户数量的钱包。

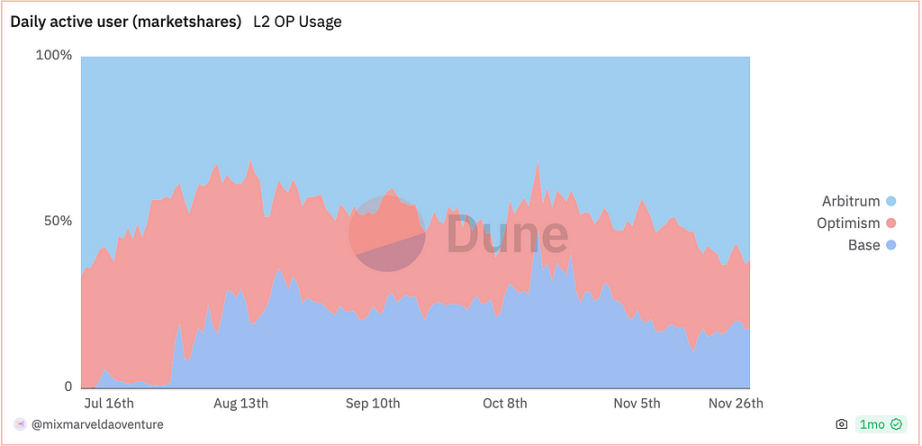

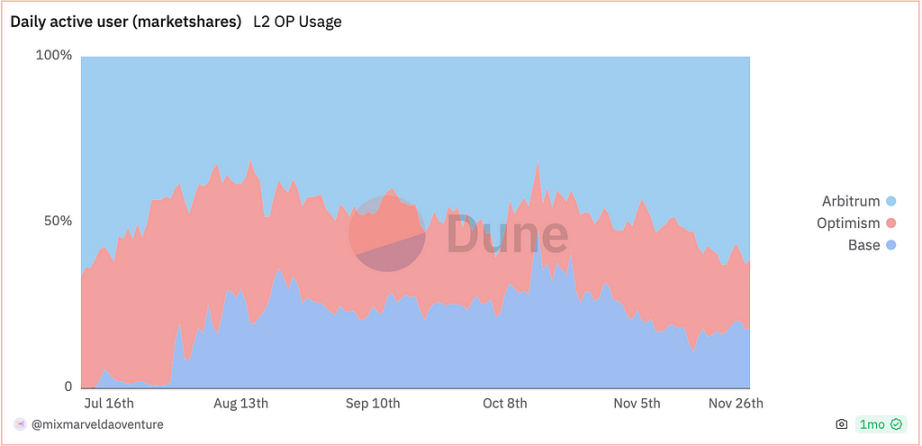

DAU 数据

DAU 同比

日活用户方面,近期都出现了不同的增长,Arbitrum 仍然遥遥领先,Base 则即将接近 Optimism 的活跃用户数,原因是来自于 Base 庞大的入口流量。OP 的用户份额正在被逐渐挤压,且生态也是发展平平,主要与它的战略方向有关,其目前仍然在打造其 Superchain 愿景。

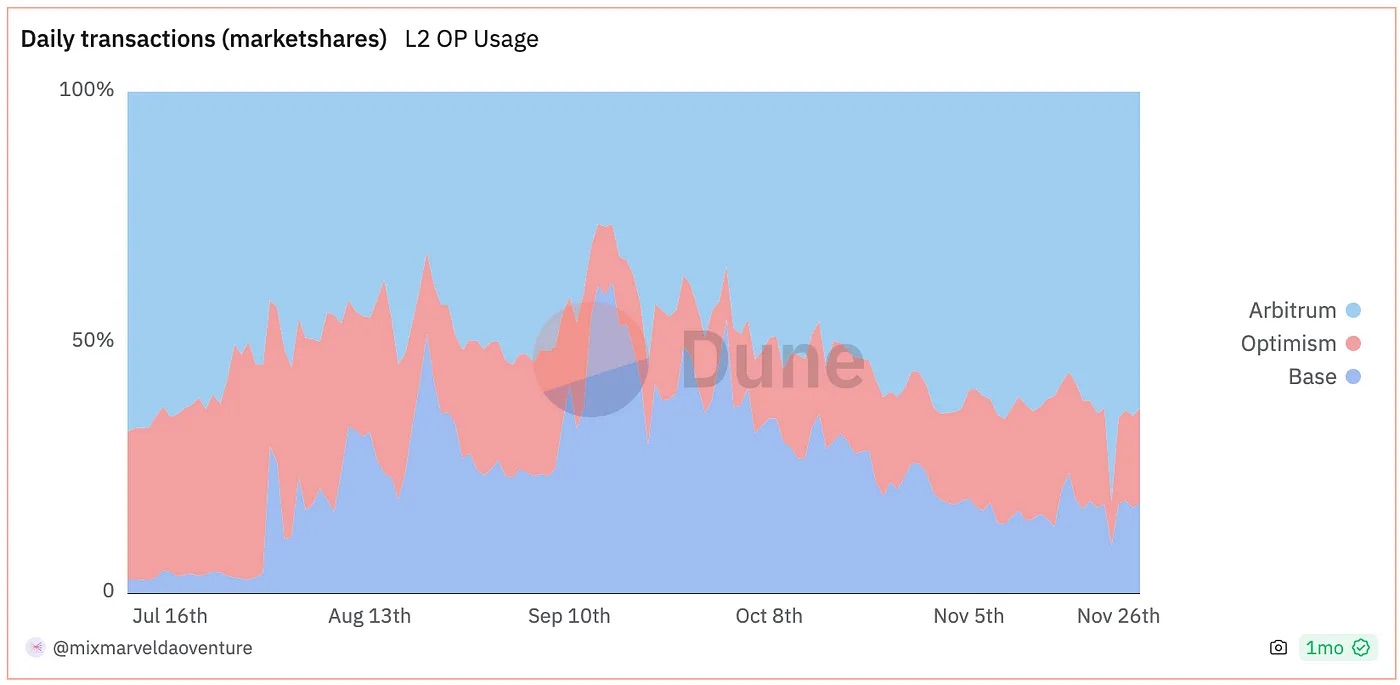

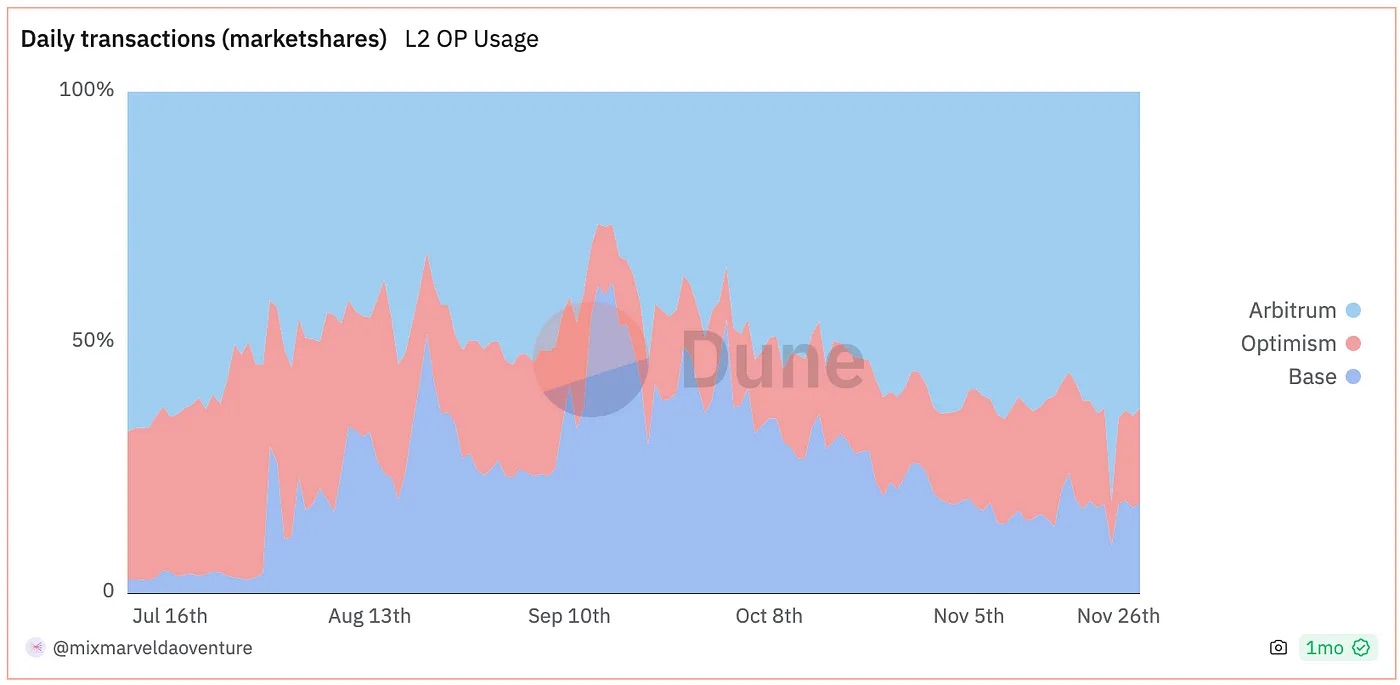

日交易量

每日交易量指标上,Arbitrum 得益于其较为完善的生态,远超 OP 和 Base。从同比来看,OP 上的每日交易量在最近三个月占有率维持不变,而 Arbitrum 上的每日交易量在逐渐蚕食 Base 的市场份额,原因是 Base 的生态建设仍然非常薄弱,用户粘性很低。

Gas 消耗数据

从 24H 的 gas 消耗表格能够直观看出,Arbitrum 的 Defi 生态有最广泛的使用,然后是 Arbitrum 之间钱包的转账,对于 Optimism 也是 DeFi 使用最多,但是仍然远低于 Arbitrum,对于 Base 还处于刚开始的阶段,用户只是在将资金桥接到 Base 链。

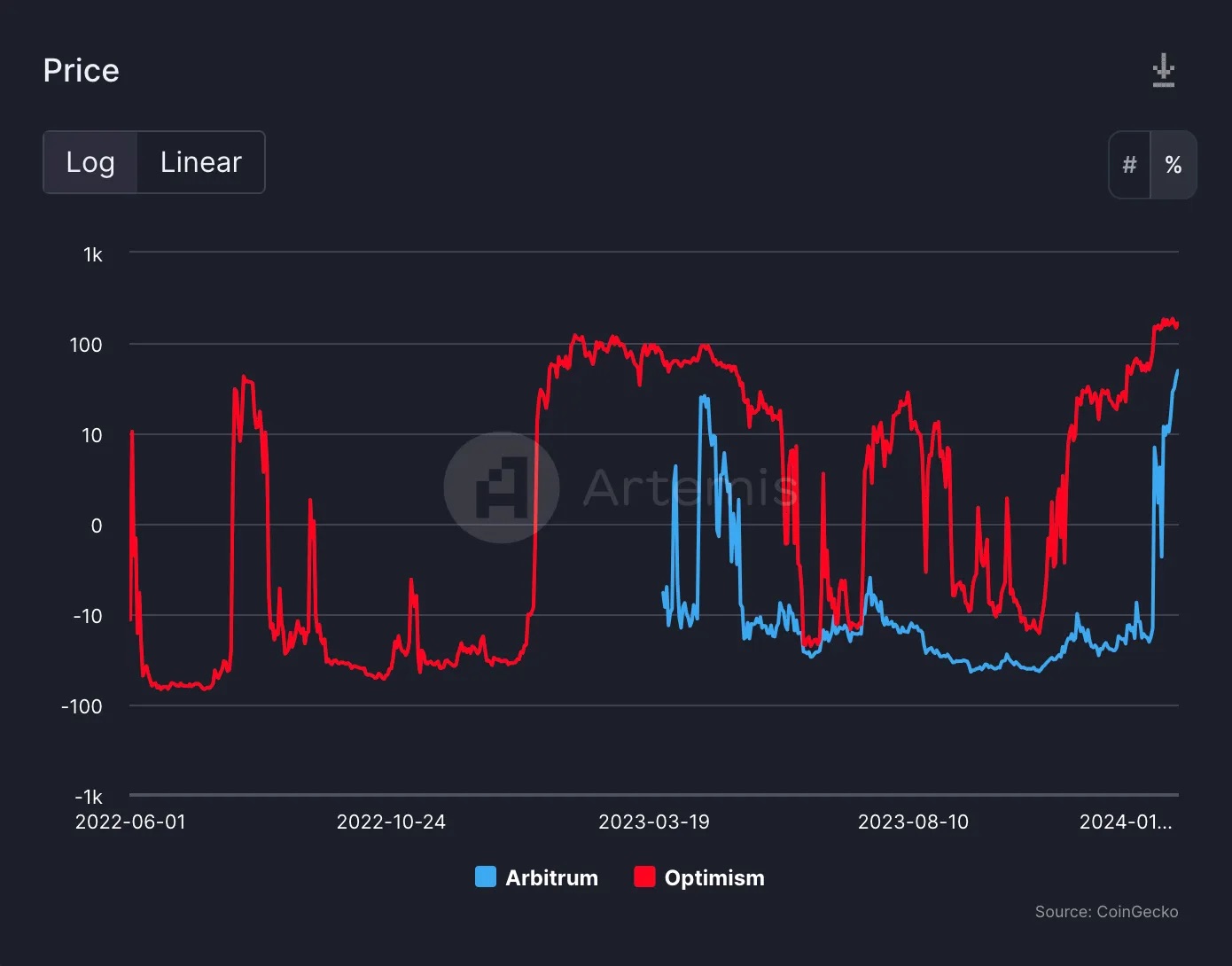

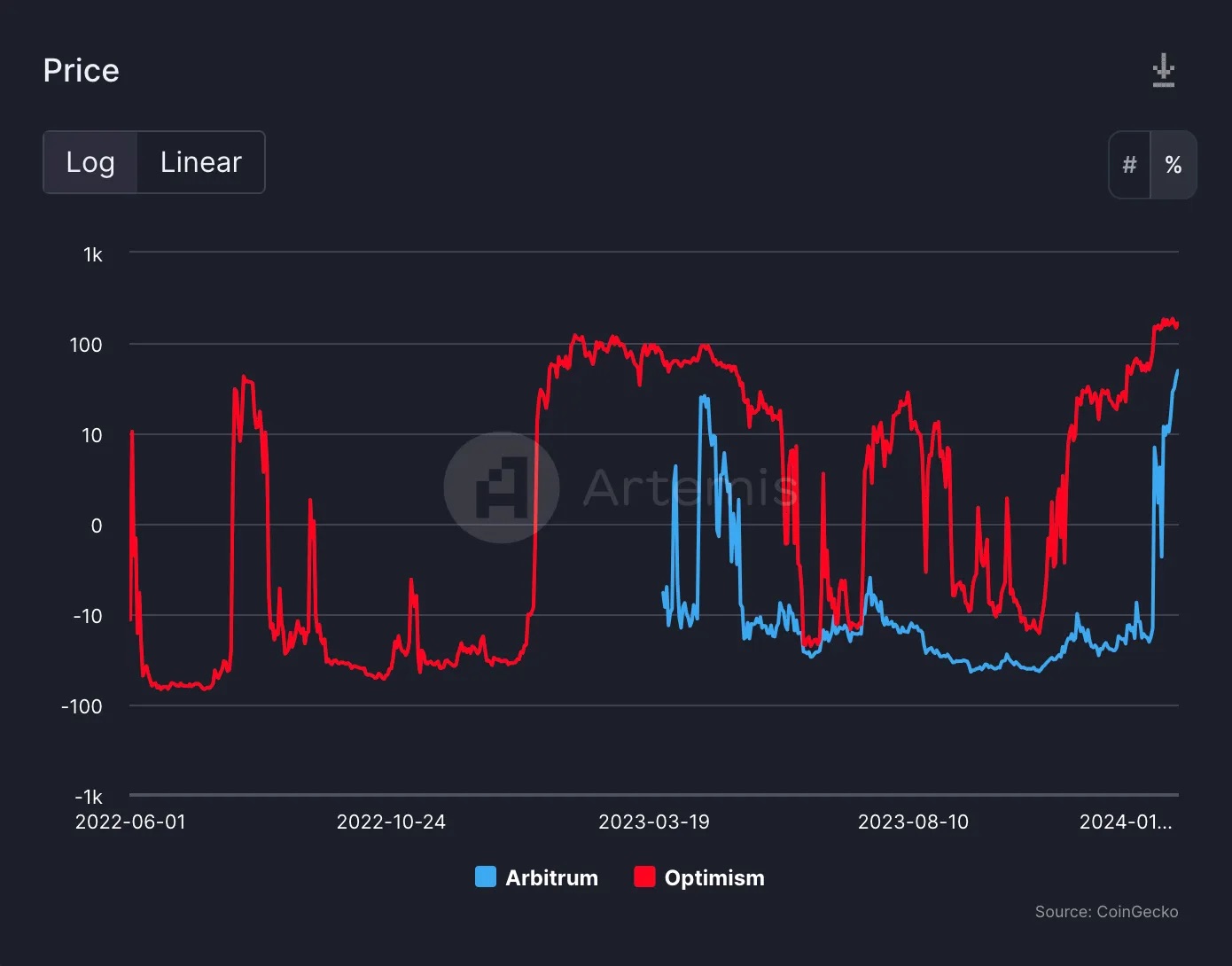

代币波动数据

代币方面,OP 和 ARB 币价格波动幅度还是蛮大的(Base 未发行代币),但是 OP 的波动频次是高于 ARB 的,这带来的影响有:

-

OP 代币的涨跌幅度较大,可能会吸引大量算法机器人进行波段,因此其流动性也会更好。

-

对于持币者 Portfolio 的整体 IV(波动率)也会增大,投资者需要做好心理准备。

-

市场对于 OP 的预期较高,更愿意炒作 OP,因此其价格波动频次也更高。

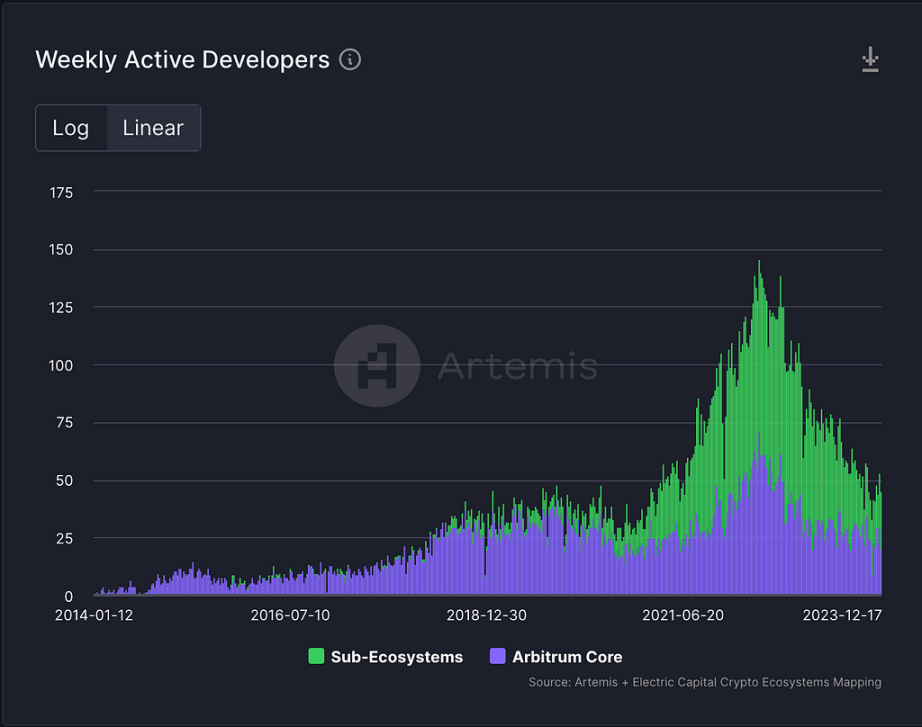

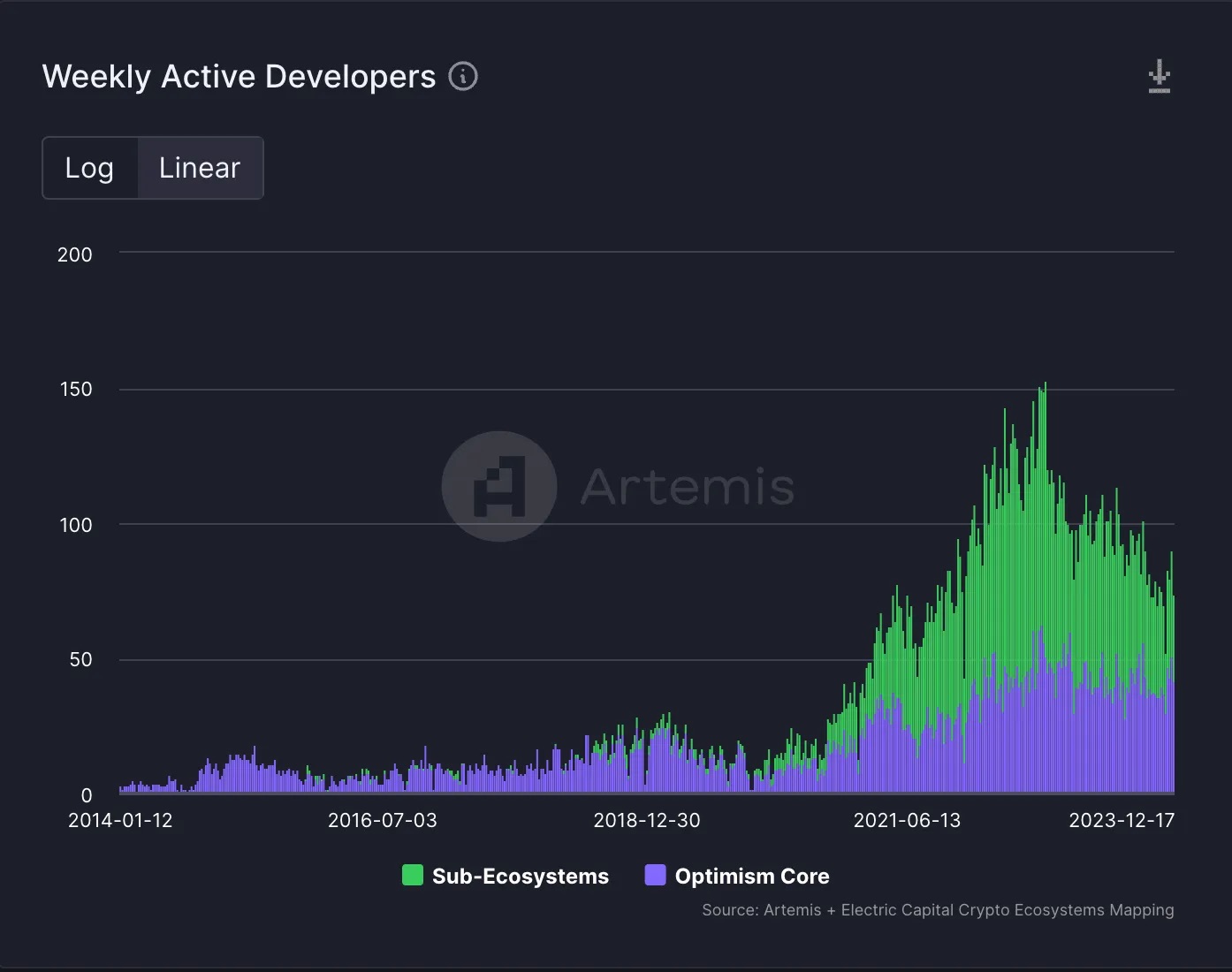

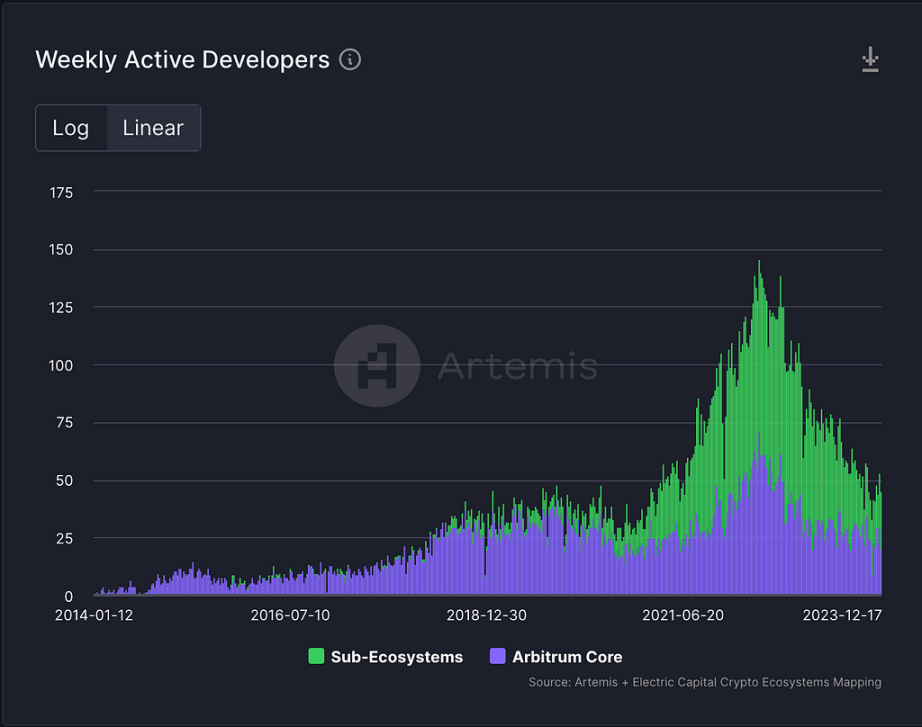

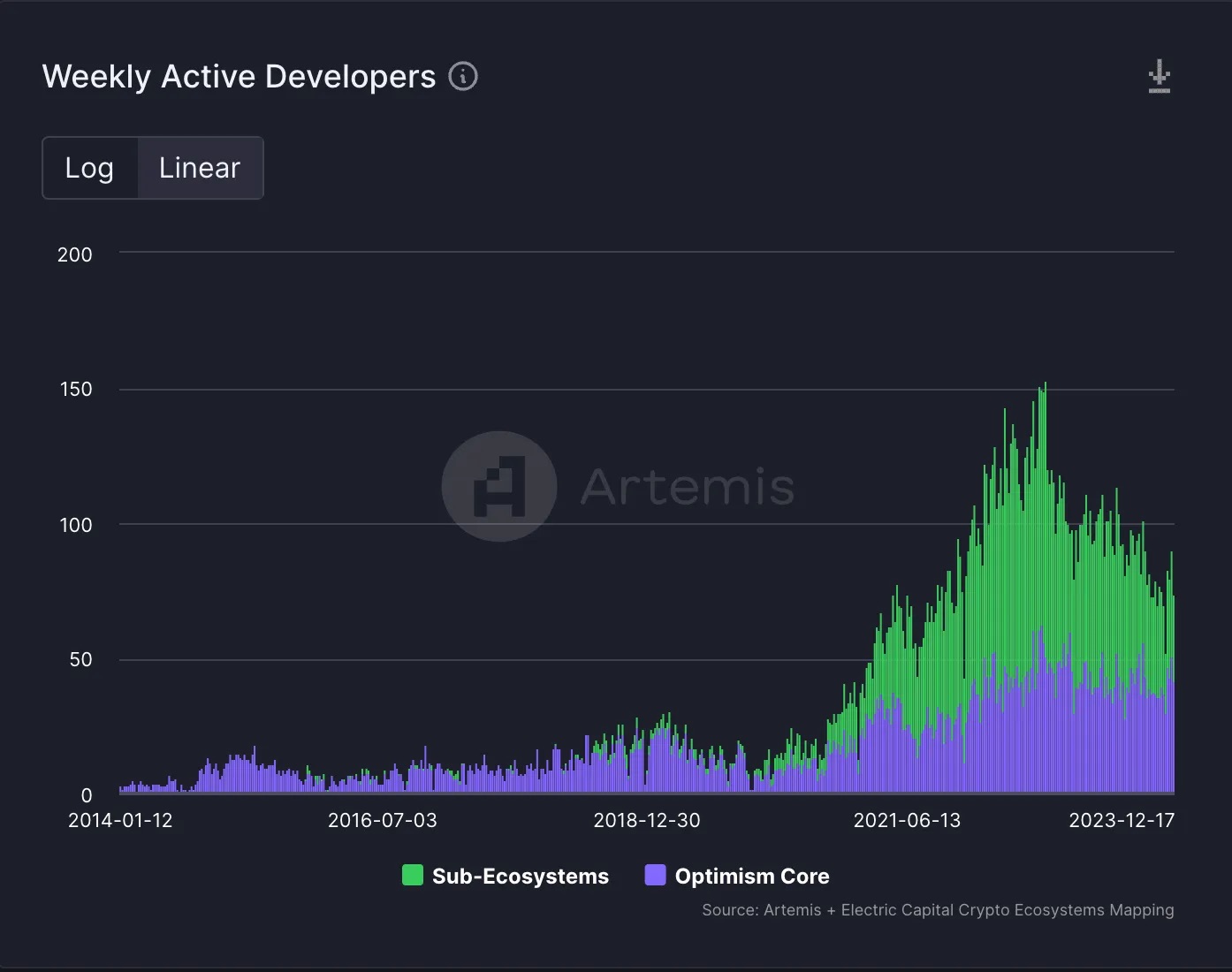

开发者数据

由于 Base 的无法查询,单纯对比 OP 与 ARB 的开发者群体情况,OP 的开发者整体数量多于 ARB,无论是核心开发者数量以及生态系统的开发者数量都多于 ARB。

技术方向

OP 的技术方案仍然是紧跟 ETH Foundation 的技术指导,实际上 OP 一直以来都是率先实施 ETH 的战略目标,其与 ETH 基金会的关系也是所有 Layer2 中最为亲密的,因此无论是从 OP Stack 的发展与未来潜力,还是本身的技术迭代都具备很强的竞争力。

Arbitrum 的模块化方案是 Arbitrum Orbit,最近上线 Binance 的游戏链 xAI,就是使用的 Arbitrum 的解决方案,它的优势在于生态,所以在技术方面是稳步发展,在技术迭代中也保持谨慎态度,这与 OP 的超级链愿景不同,在开发者统计中,开发者似乎更愿意参与 OP 的超级链愿景。

Base 使用了 OP Stack 技术,所以其主要是作为贡献者为 Optimism 搭建 OP Stack,因此 Base 与 Optimism 有生态的竞争关系,但是也有合作关系,并且其利润的一部分也将给到 OP。

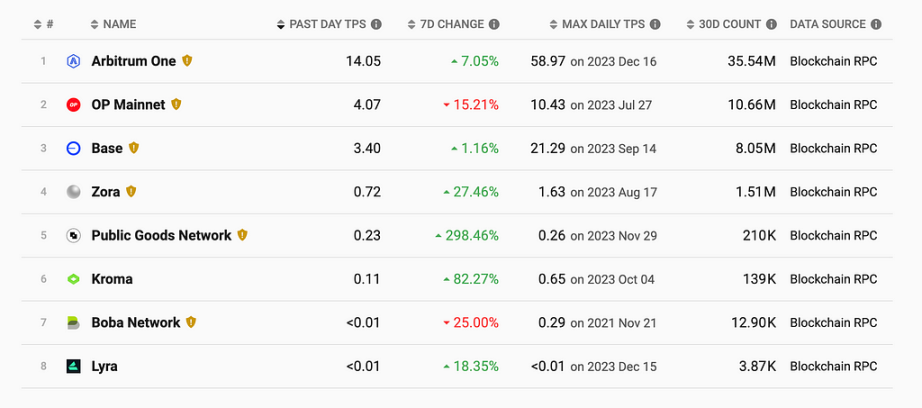

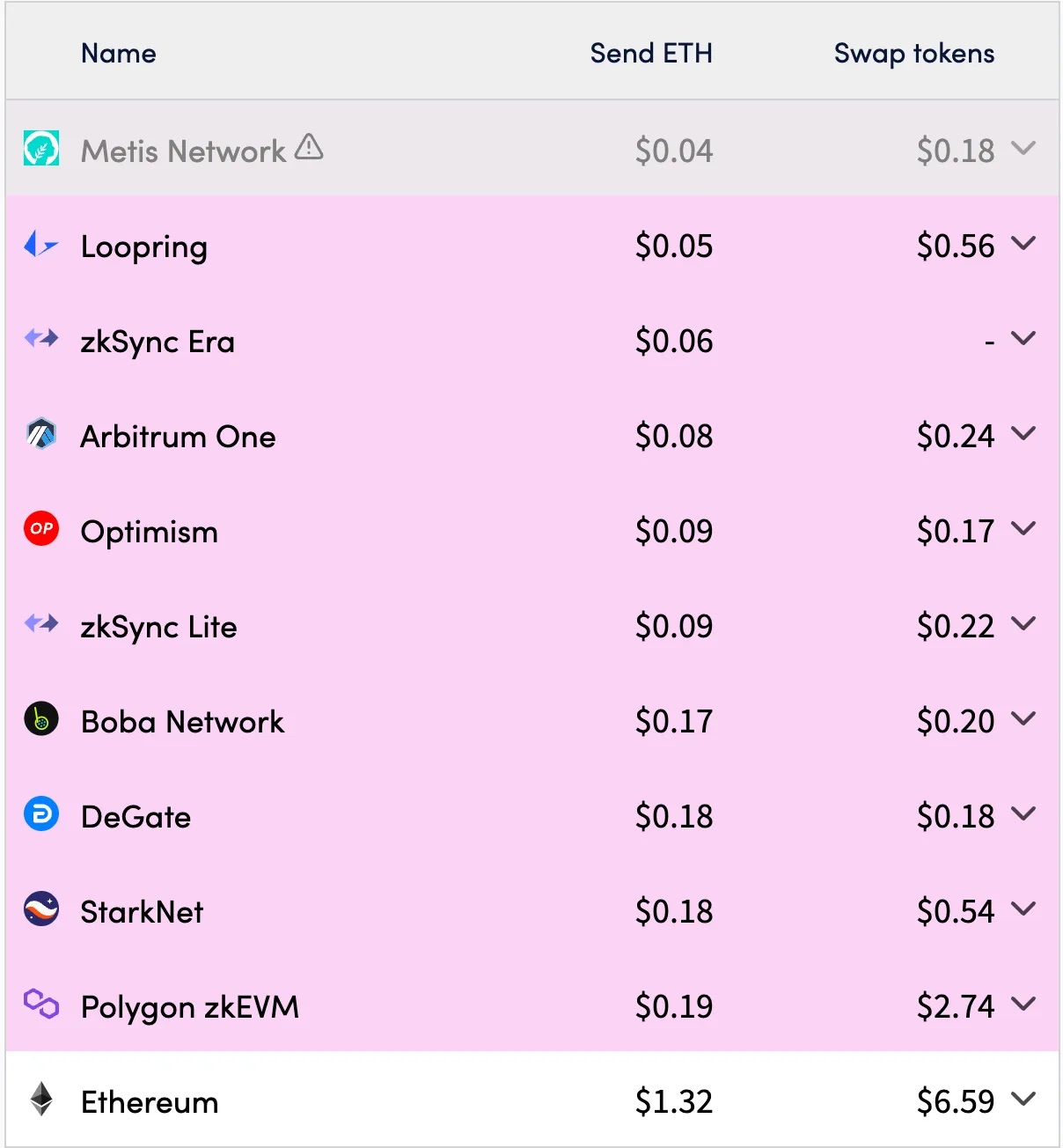

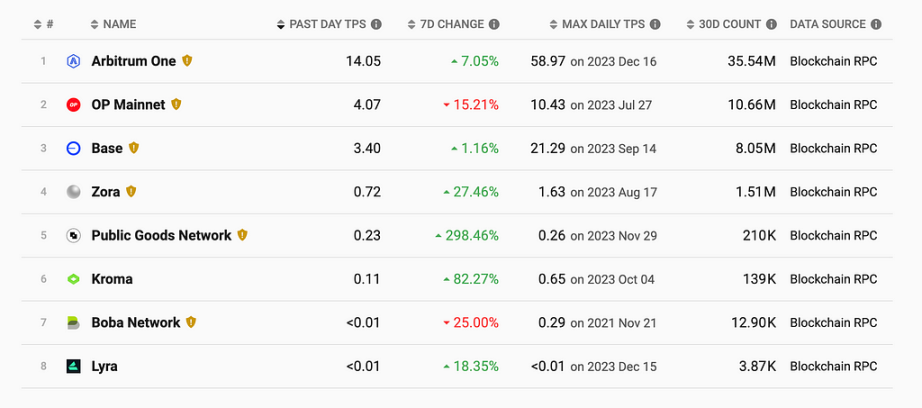

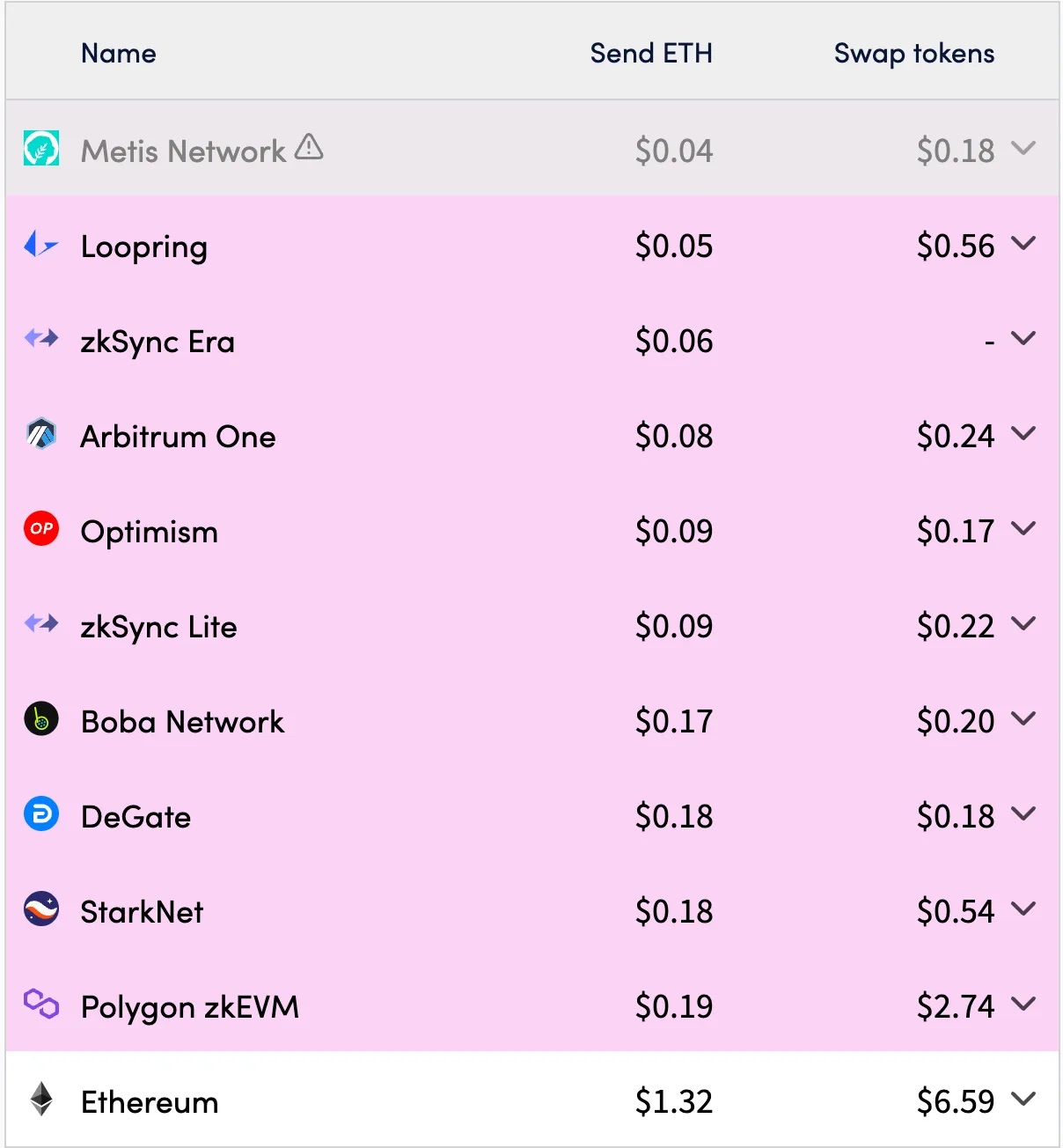

TPS 以及 Gas 体验

TPS 方面,Arbitrum 测试过的每日最大 TPS 是 58.97,Base 也高于 OP,OP 没有在这波铭文中被炒作起来,因此也无法测试到其 TPS。

Gas 方面,Arbitrum 更低廉,它在 OP 解决方案上进行了更多的改进,精简了提交到主网的数据大小,实现了更好的压缩率。而 Base 则由于还在建设初期,没有被列入到表格中。

7、代币 $OP

7.1 代币经济学

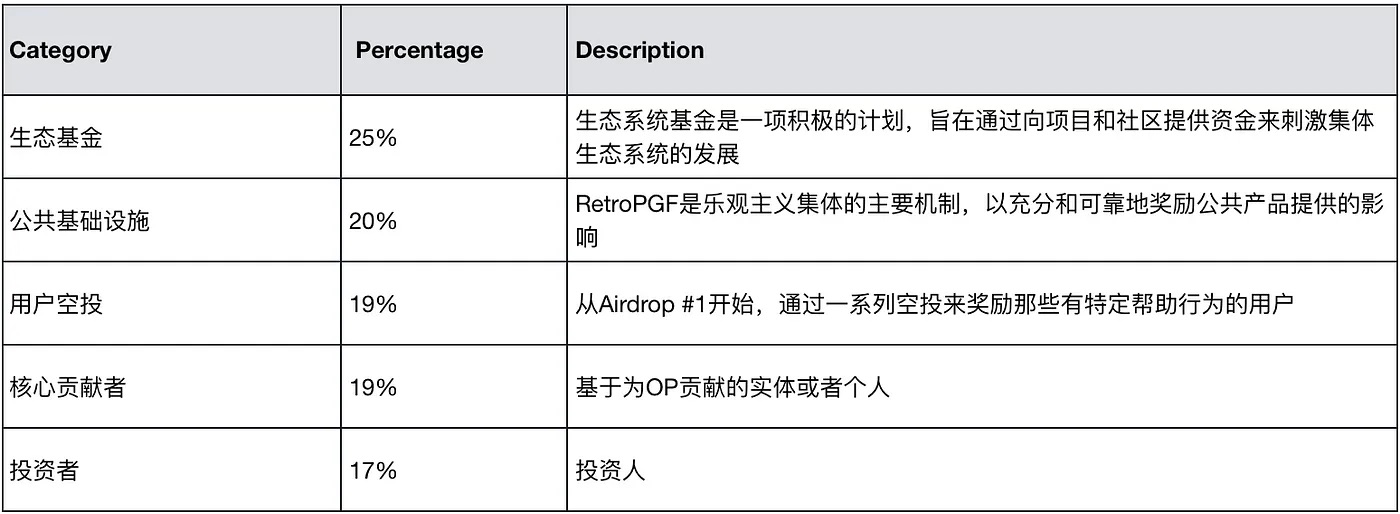

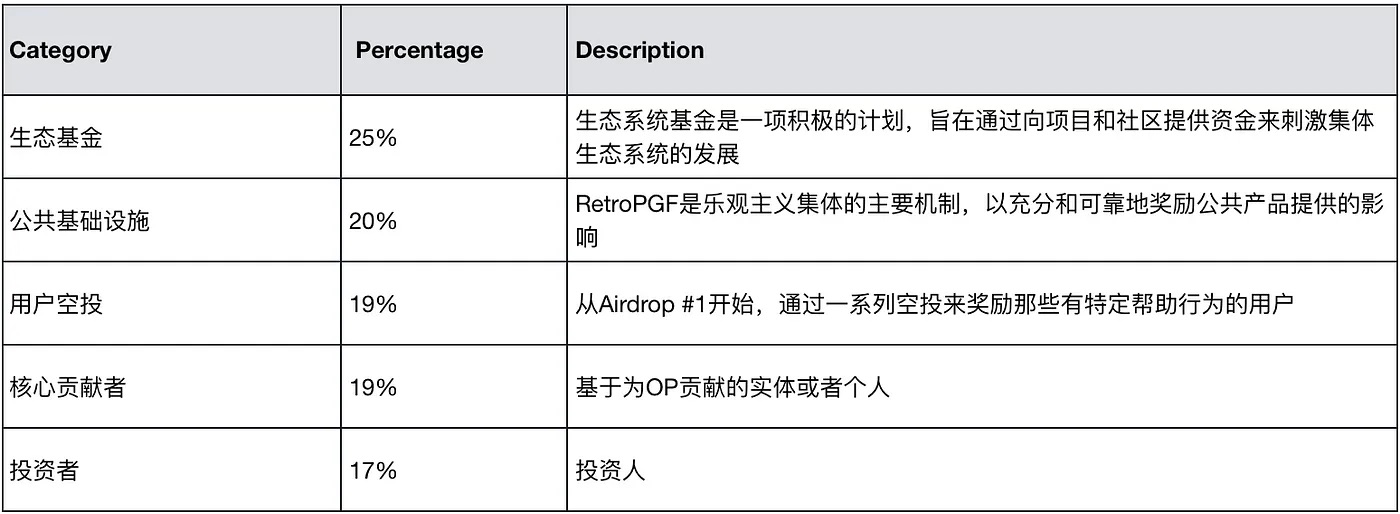

代币分配情况如图所示:

https://community.optimism.io/docs/governance/allocations/#

当前 OP 代币仅有治理功能,持有 OP 币的人可以参与 Open Platform 社区的治理和投票活动,决定 Open Platform 未来的发展方向。代币总供应量将以每年 2% 的速度膨胀。对于膨胀部分暂时没有了解到更清晰的规则(分配 / 消耗)。

7.2 代币分析

目前 OP 代币的总流动性较好,它的其 IV 足够大,市场热度一直保持良好,吸引了许多策略机器人提供流动性。

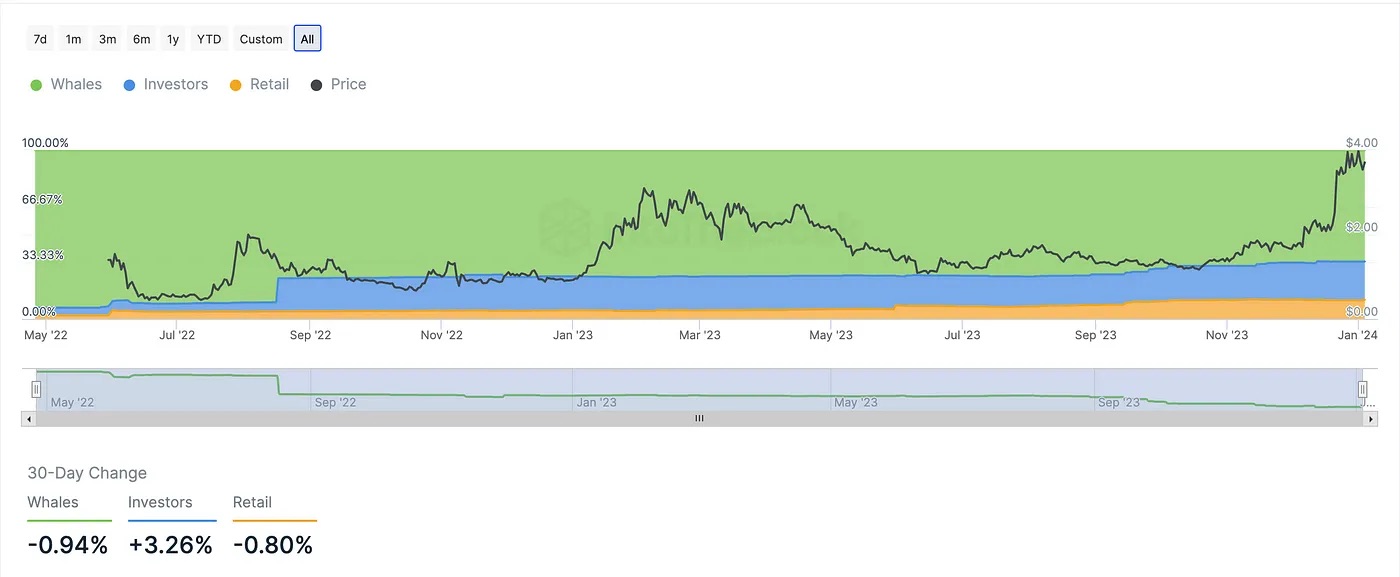

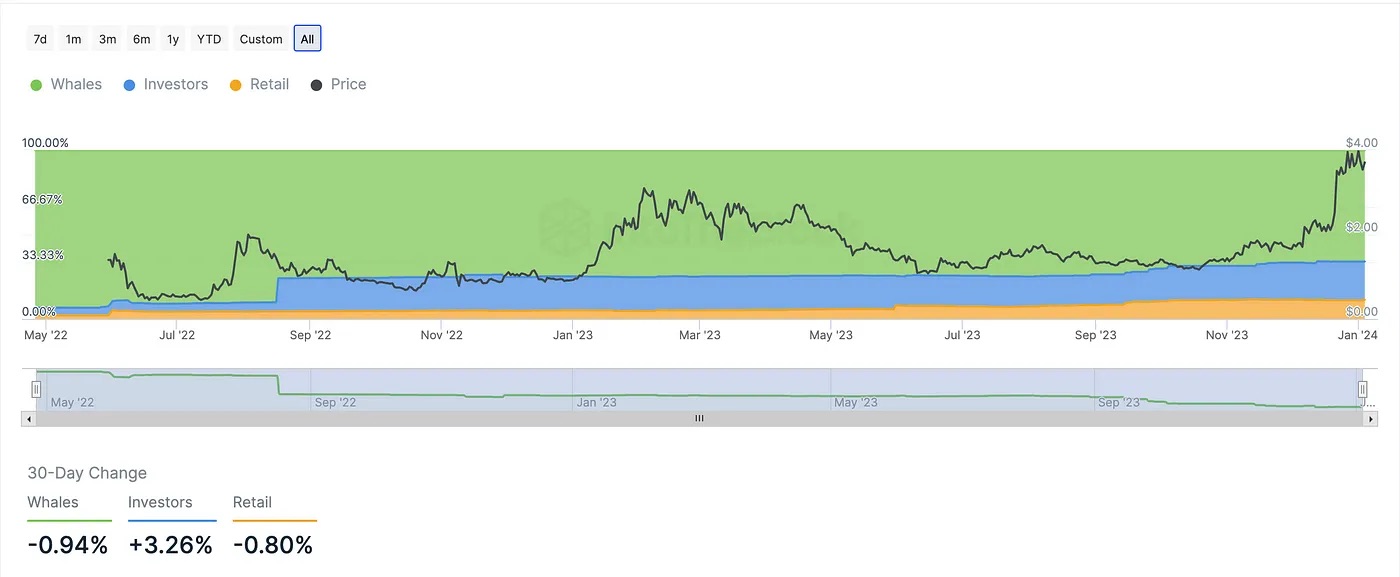

代币的集中度分布情况如图所示,近 30 天,主要的买盘来自于投资者,这些人更倾向于价值投资,散户持有量在下降,而鲸鱼持有量也在下降,从这个指标看意味着最近横盘的概率较高。(鲸鱼集中增多可能意味着后续的看涨,散户的集中增多意味着阶段狂热。)

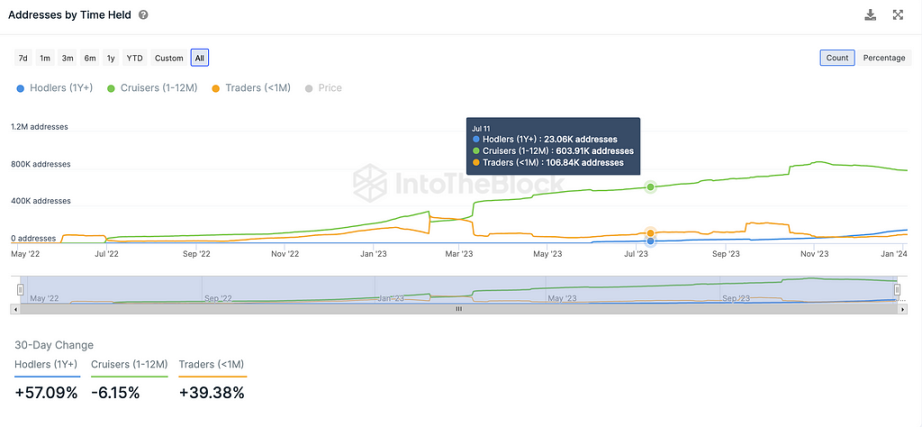

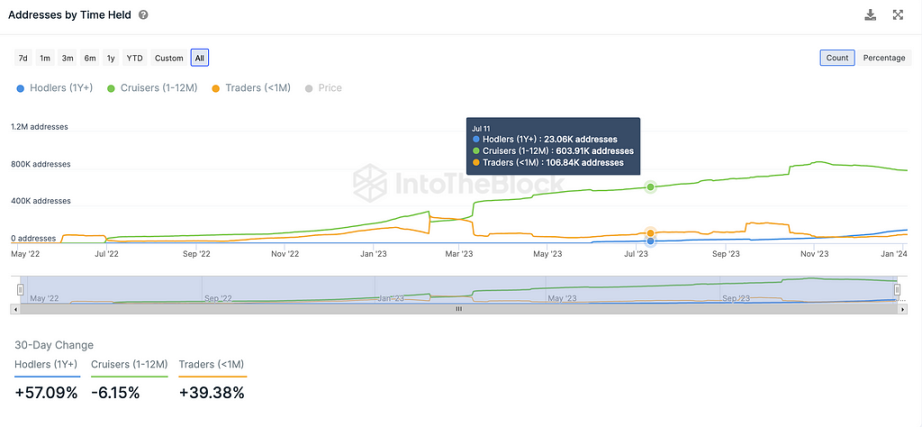

Holders 是超过一年的持有者,Holder 数量在持续增多,意味着 OP 对长期潜力看好,而 Teaders 本月的大幅增加意味着其对 OP 的 Dencun 升级的行情炒作有较高兴趣。

7.3 增长性预测

OP 的增长性主要来自业务规模的持续扩大,用户数量的持续增长,以及其超级链(Superchain)愿景的实现,在 Layer2 中共享流动性、共享 EVM 的兼容性,未来 OP 可能更偏向于 ToB 为主 ToC 为辅。

OP 可能会根据 Base 的实验,继续与其他项目进行代币与未来营业利润的互换,真正形成共同利益体。而 Arbitrum 将继续在用户体验以及生态支持上做进一步优化,这也是其生态发展与用户数量远超其它链的原因。

另外,OP 代币的波动率较高,对于机器人来说是很好的策略标的,也能够在低点到高点获得较大的利润倍数。而 OP Stack 被众多 VC 支持,也是其战略所在,符合整体行业趋势,可能会成为未来的主要增长点。

8、总结

OP 由 Paradigm、A16Z、Coinbase 等大力支持,不仅仅是资金上的扶持,而且是开发资源的支持,他们共同构建 OPStack 以实现 Optimism 超级链的战略目标,而目前进展也比较成功,多个 layer2、RAAS 项目都基于 OP Stack 进行搭建。

另外,OP 目前正在更新最新的挑战证明方案,未来也将走向 OP+ZK 的混合证明方案,但是排序器的权利目前过大,仍然不是去中心化的,未来也将对排序器去中心化。从技术方案的路线图来说符合未来趋势。未来的主要增长点在于 OP Stack,让所有使用 OP Stack 的 Layer2、 应用链、Layer3 等共享流动性。

虽然 OP 的战略与 ARB 有所差异,但 OP 的开发者也明显多于 ARB,所以无论是在 VC 支持、生态开发,还是市场竞争力方面 Optimism 都有较大的上升潜能因此值得高度关注。

ONDO0.41 2.54%

ONDO0.41 2.54%

TRUMP5.26 -0.25%

TRUMP5.26 -0.25%

SUI1.50 4.17%

SUI1.50 4.17%

TON1.55 4.64%

TON1.55 4.64%

TRX0.28 0.89%

TRX0.28 0.89%

DOGE0.13 3.33%

DOGE0.13 3.33%

XRP1.93 2.36%

XRP1.93 2.36%

SOL127.79 2.37%

SOL127.79 2.37%

BNB869.63 2.88%

BNB869.63 2.88%

ETH2946.45 0.89%

ETH2946.45 0.89%

BTC87426.72 2.06%

BTC87426.72 2.06%

个人中心

个人中心 退出登录

退出登录

首页

首页 深潮精选

深潮精选 Research

Research 项目发现

项目发现 7x24h︎快讯

7x24h︎快讯 最新活动

最新活动

分享至微信

分享至微信

TVL

TVL

原文链接

原文链接 添加收藏

添加收藏 分享社交媒体

分享社交媒体

@MIIXCapital_CN

@MIIXCapital_CN 精选解读

精选解读

加密交易所Paxful:拟于明年2月出庭接受量刑并将返还用户剩余资金

加密交易所Paxful:拟于明年2月出庭接受量刑并将返还用户剩余资金

扫码关注公众号

扫码关注公众号