Ethena 的建立是为了解决加密领域最大、最明显的直接需求。

撰文:ROUTE 2 FI

编译:深潮TechFlow

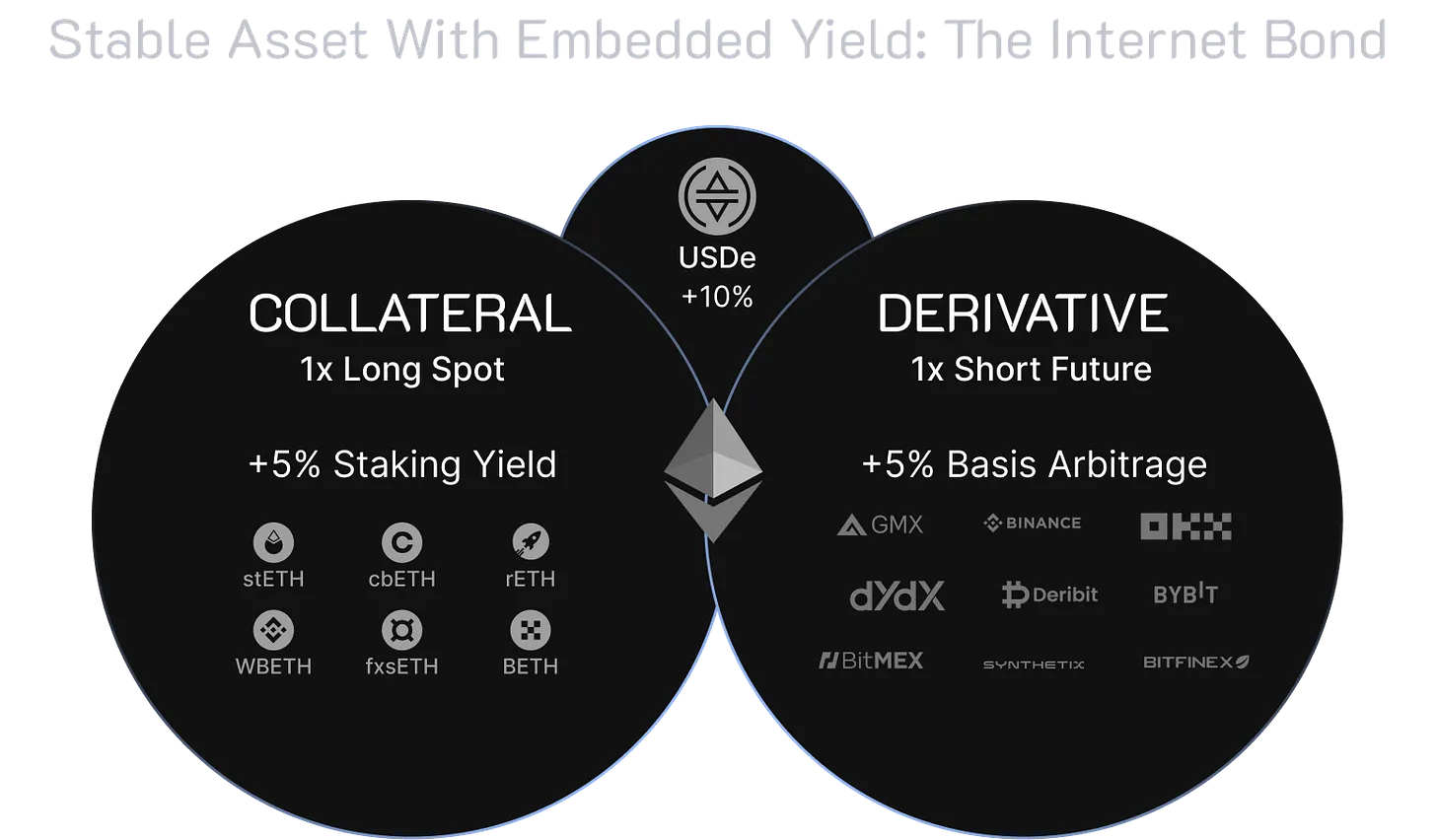

Ethena是一个建立在以太坊上的合成美元(synthetic dollars)协议,将为不依赖传统银行系统基础设施的货币提供一种加密原生解决方案,同时提供一个全球可访问的以美元计价的储蓄工具——“互联网债券”(Internet Bond)。

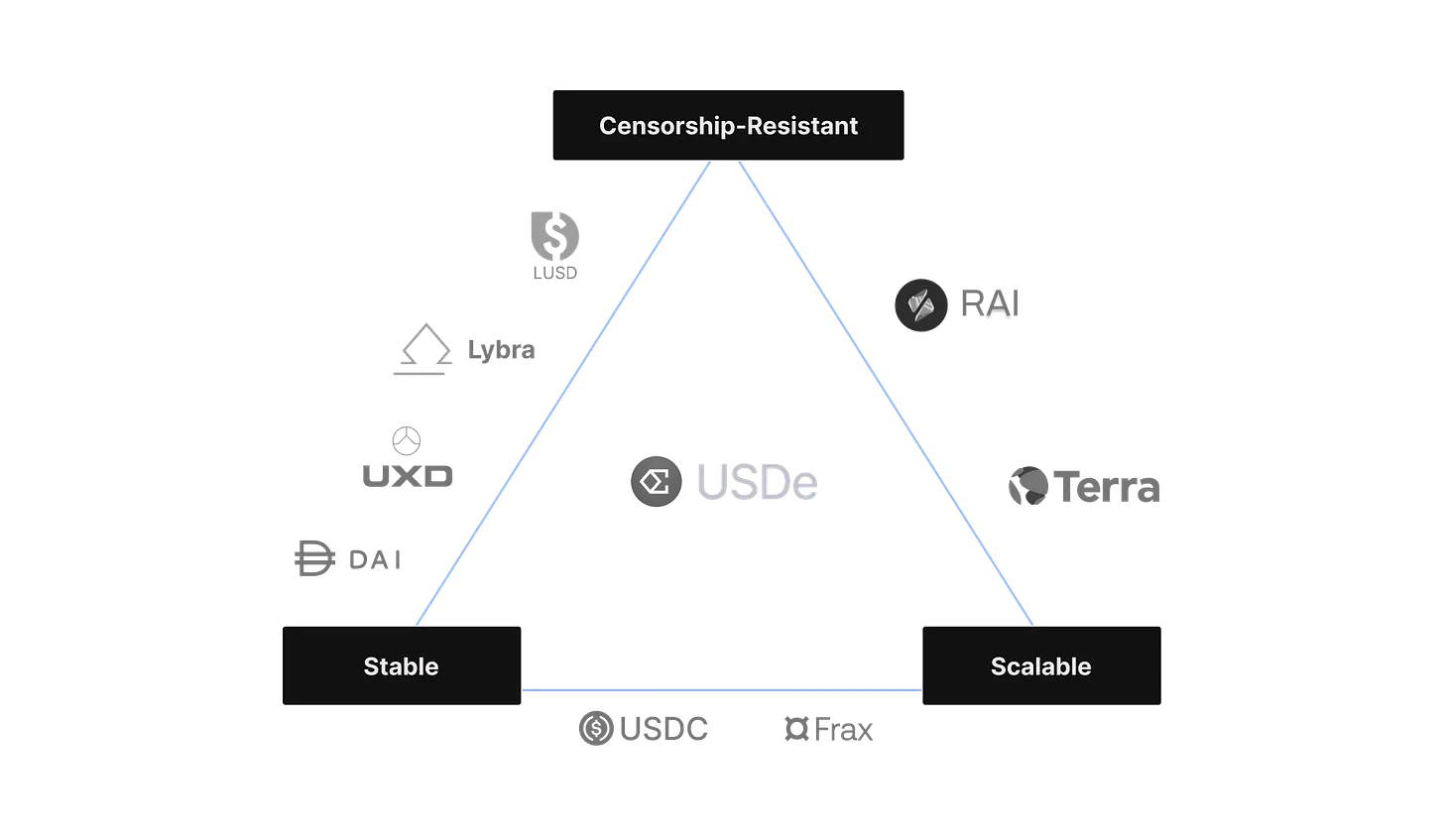

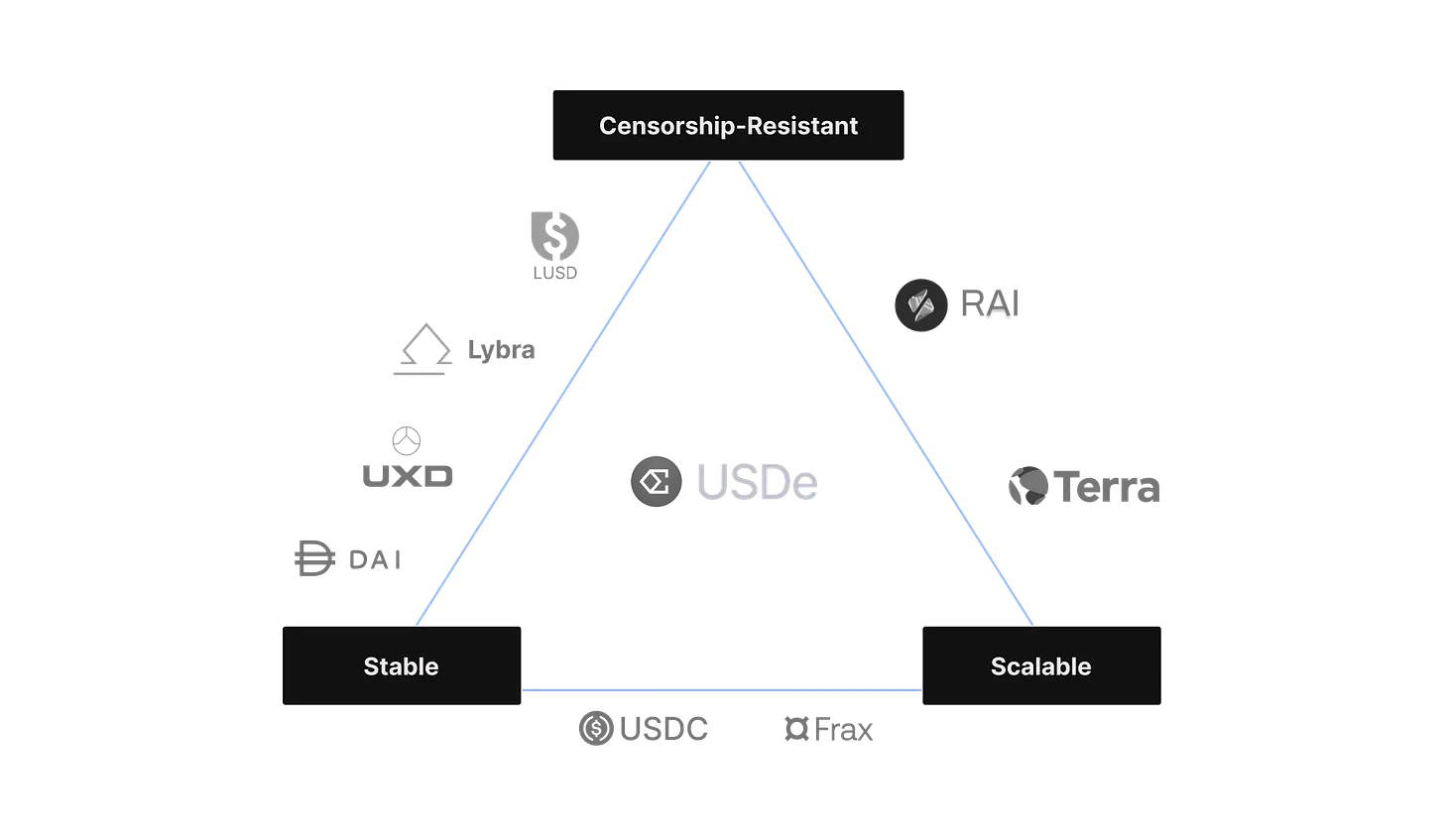

Ethena的合成美元USDe,将提供第一个审查抵抗力强、可扩展和稳定的加密原生货币解决方案,通过对抵押的以太坊进行delta对冲实现。

USDe将在链上完全透明地支持,并可在DeFi中自由组合。

USDe的挂钩稳定性通过使用delta对冲衍生品头寸对协议持有的抵押品进行对冲,以及通过铸币和赎回套利机制来确保稳定性。

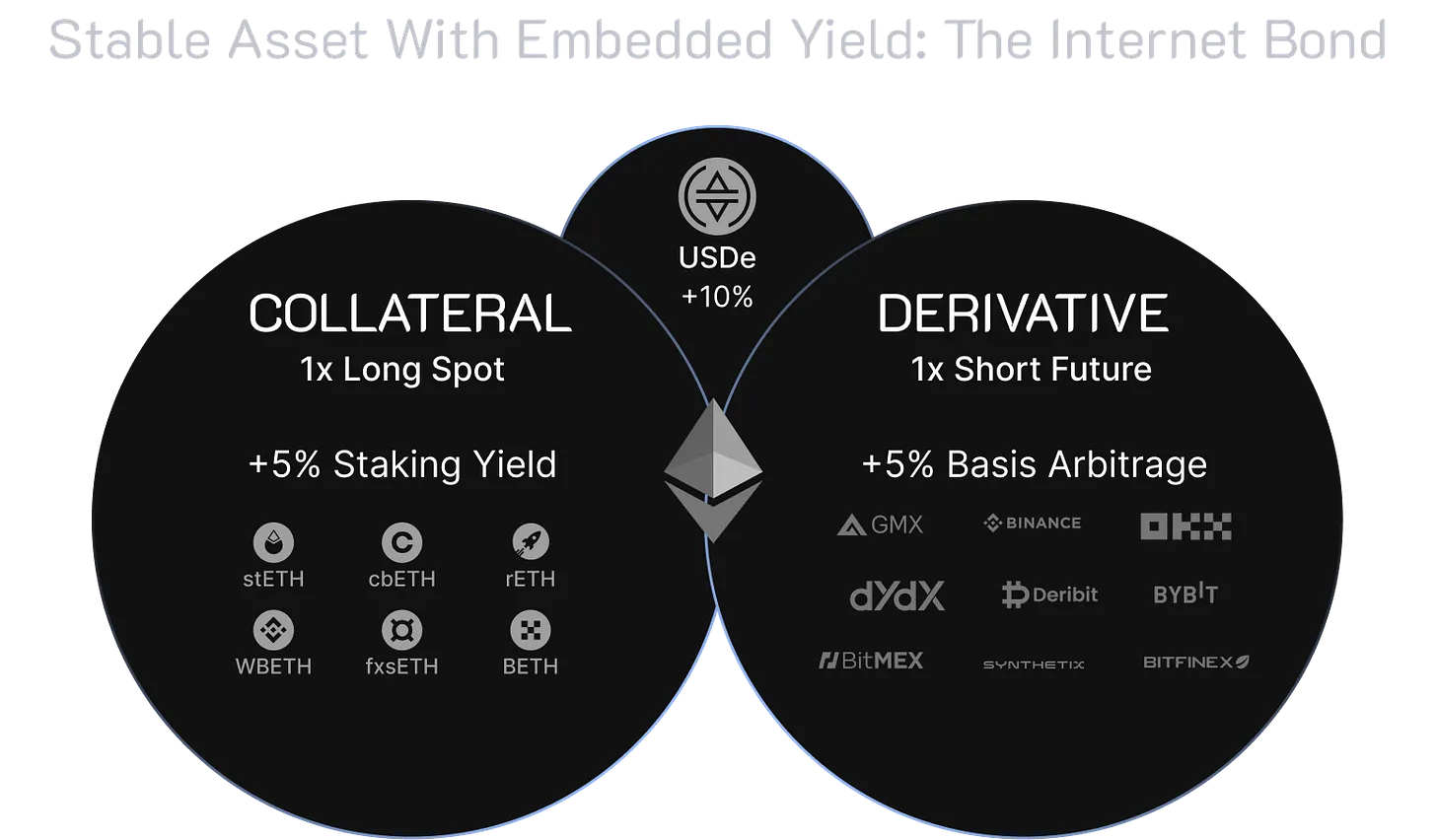

“互联网债券”将结合来自质押以太坊的收益以及来自永续和期货市场的融资和基差价差。

Ethena 的建立是为了解决加密领域最大、最明显的直接需求。DeFi试图创建一个平行的金融系统,然而,稳定币是最重要的金融工具,完全依赖于并受制于传统银行基础设施。

为什么稳定币如此重要?

稳定币是加密领域中单一最重要的工具。

所有主要的现货和期货市场交易对都以稳定币对计价,超过90%的订单簿交易和超过70%的链上结算以稳定币计价。今年,稳定币在链上结算超过 12 万亿美元,构成该领域 5 种最大资产中的 2 种,占 DeFi 中 TVL 的 40% 以上,并且是迄今为止在去中心化货币市场中最广泛使用的资产。

中心化稳定币,如USDC或USDT,提供稳定性和资本效率,但它们引入了:

历史上,去中心化稳定币在可扩展性、机制设计和缺乏嵌入式收益方面遇到了一些问题。

-

“超额抵押稳定币”在扩展性方面历史上遇到了问题,因为它们的增长不可避免地与以太坊链上杠杆需求的增长挂钩。最近,一些稳定币通过引入国库来改善可扩展性,但以牺牲审查抵抗力为代价

-

“算法稳定币”面临着与其机制设计相关的挑战,这些设计被发现本质上是脆弱和不稳定的。我们不认为这些设计是可持续扩展的

-

“Delta中性合成美元(delta-neutral synthetic dollars)”由于严重依赖缺乏足够流动性的去中心化交易场所而难以扩大规模

因此,USDe 具有以下优势:

-

通过利用衍生品实现可扩展性,这允许USDe以资本效率扩展。由于质押的ETH可以通过等值的空头头寸完美对冲,合成美元只需要1:1的抵押

-

通过在发行后立即对转移资产执行对冲来提供稳定性,确保了在所有市场条件下USDe背后的合成美元价值

-

通过将支持资产与银行系统分离并将无信任的支持资产存储在链上、透明、全天候可审计、程序化的托管账户解决方案外的去中心化流动性场所中,来抵抗审查

Ethena Labs是如何工作的?

-

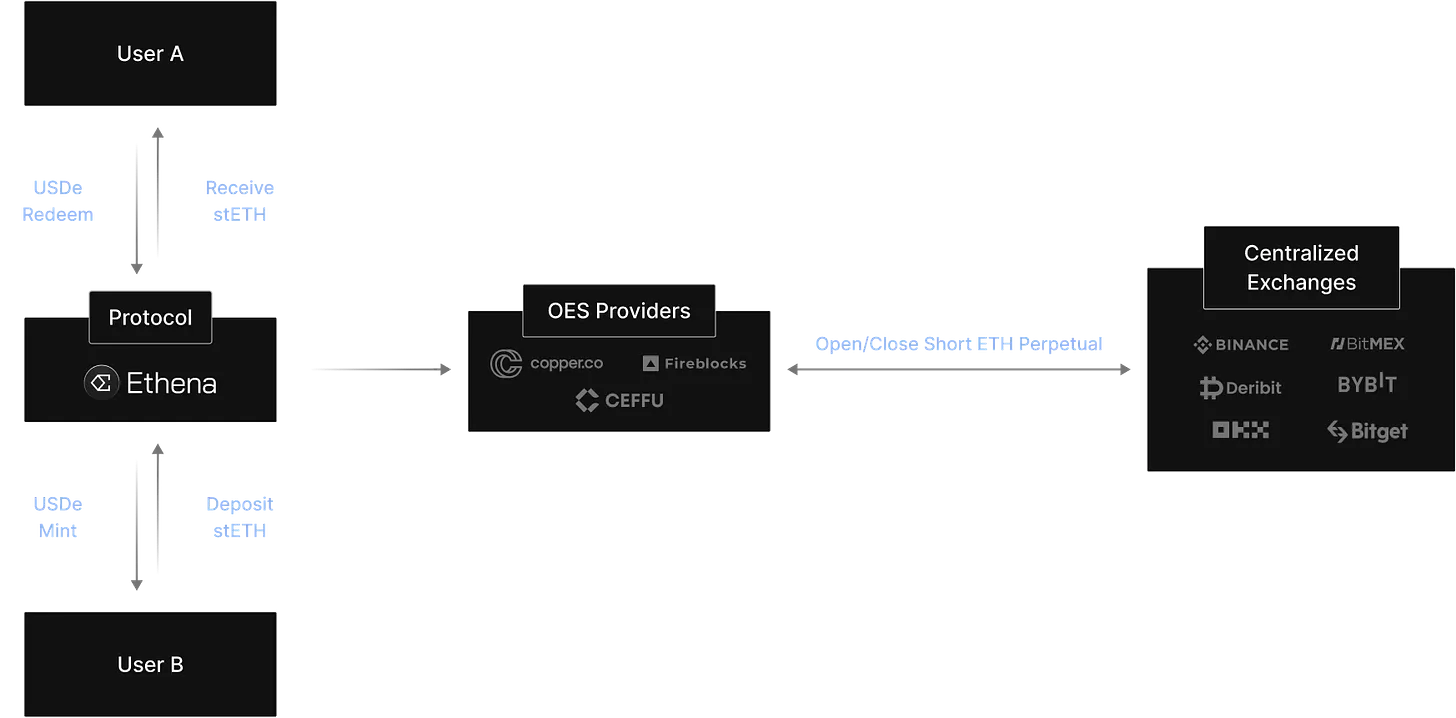

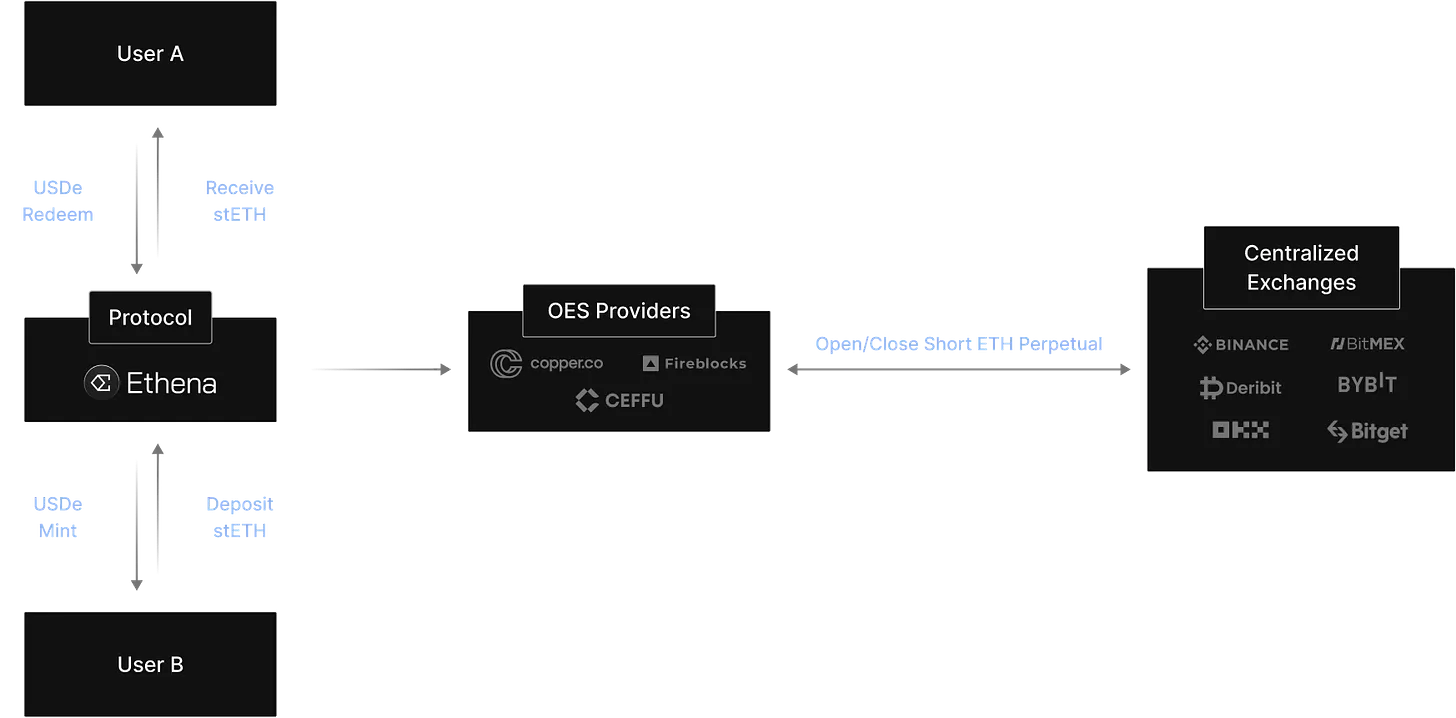

用户存入约 100 美元的 stETH,并在扣除执行对冲的任何执行成本后,可自动收到约 100 美元的 USDe

-

Ethena Labs在衍生品交易所开设一个大致等同美元价值的空头永续头寸

-

收到的资产被转移到一个“场外结算”提供商。支持资产保持在链上和场外服务器上,以最大限度地降低交易对手风险

-

Ethena Labs 将支持资产委托给衍生品交易所,但从未将托管权转移给衍生品交易所,以保证金形式持有永久性对冲空头头寸

Ethena Labs 从存入的资产中产生两个可持续的收益来源。

返回给合格用户的收益来自于:

来自质押以太坊的收益本质上是浮动的,以ETH计价。融资和基差价差收益可以是浮动的或固定的。

历史上,融资和基差价差由于加密货币杠杆的供需不匹配以及正基线融资(positive baseline funding)的存在而产生了正收益。

如果融资率在较长时间内持续为负,以至于质押以太坊的收益无法覆盖融资和基差价差成本,Ethena保险基金将承担成本。

点击这里,您可以找到历史收益。

一旦用户用 USDe 换取 sUSDe,就可以开始累积协议收益,无需任何进一步的操作或费用。

用户收到的sUSDe数量取决于存入了多少USDe以及何时存入。Ethena的sUSDe使用了与Rocketpool的rETH或Binance的WBETH相同的“代币保险库(Token Vault)”机制。

该协议不会出于任何目的再抵押、出借或以其他方式使用存入的 USDe。没有进行任何此类行动的必要,因为USDe背后的机制本身就创造了协议收益。

如果协议因融资或其他原因遭受损失,则 Ethena 的保险基金将承担费用,而不是质押合约。

-

当用户铸造 USDe 时,Ethena Labs 会开立空头头寸

-

当用户赎回 USDe 时,Ethena Labs 会平仓

-

Ethena Labs 通过在交易所平仓/开仓来实现未实现的盈亏

如果 USDe 在外部市场上的价值低于 Ethena Labs 的价值,用户可以:

风险是什么?

融资风险

“融资风险”与持续负融资利率的可能性有关。 Ethena 能够从资金中获得收益,但也可能需要支付资金(等于较低的协议收益)。

Ethena保险基金存在,并且会在 LST 资产(例如 stETH)与空头永续头寸的融资利率为负时介入。这确保了支持USDe的抵押品不受影响。Ethena 不会将任何“负收益”传递给用 USDe 换取 sUSDe 的用户。

将年化stETH收益和融资率值结合起来,只有10.8%的天数出现了负收益。与未结合stETH收益时约20.5%的天数产生负融资率相比,这一数字是积极的。

如果你还记得Anchor Protocol的收益率储备金,Ethena保险基金将以类似的方式工作,在“负”日支持收益率。

清算风险

Ethena使用质押的以太坊现货资产作为对冲衍生品头寸的抵押。Ethena使用质押的以太坊资产,如Lido的stETH,作为CeFi交易所的空头ETHUSD和ETHUSDT永续头寸的抵押。因此,Ethena使用的资产stETH,与衍生品头寸的标的资产ETH并不同。

ETH和stETH之间的价差必须扩大到65%,这在历史上从未发生过,最大值是8%(在Shapella之前和2022年5月Luna去锚时),Ethena的头寸才会开始逐步清算,并且Ethena将遭受实现损失。

通过与底层抵押资产的程序化delta中性对冲,$USDe挂钩的稳定性得以自动实现。

为了减轻上述风险情景导致的“清算风险”:

-

如果发生任何一种风险情况,Ethena 将系统地委托额外的抵押品,以改善我们对冲头寸的保证金状况

-

Ethena能够临时在交易所之间循环委托抵押,以支持特定情况

-

Ethena可以迅速部署保险基金,以支持交易所上的对冲头寸

-

在极端情况发生时,如质押的以太坊资产的关键智能合约漏洞,Ethena将立即采取行动以保护抵押品价值。这包括关闭对冲衍生品以避免清算的风险,以及将受影响资产换成另一种资产。

托管风险

鉴于Ethena Labs依赖场外结算提供商解决方案来托管协议支持资产,因此存在对其运营能力的依赖。Ethena 能够向交易所存款、取款以及委托给交易所。任何这些能力的不可用或降级将阻碍交易工作流程以及铸币/赎回USDe功能的可用性。

交易所失败风险

Ethena Labs利用衍生品头寸来抵消数字资产抵押的delta。这些衍生品头寸在CeFi交易所如Binance、Bybit、Bitget、Deribit和Okx上交易。因此,如果交易所突然变得不可用,如FTX,Ethena将需要承担后果。这是“交易所失败风险”。

抵押风险

“抵押风险”在这里指的是USDe的抵押资产(stETH)与永续期货头寸的标的资产(ETH)的不同。

目前,所有依赖 stETH(以及任何 ETH LST)的协议都接受这种流动性风险状况。这意味着,如果用户需要立即在外部市场进行交易,那么可以通过 Lido 解押的 stETH 数量可能会受到延迟,或者用户可能不得不接受轻微的损失。

Ethena的批准用户可以随时按需兑换USDe为stETH(或任何ETH LST),或请求替代资产,并利用Ethena访问多个流动性池的能力。

由于在LST中发现关键的智能合约漏洞,可能会导致人们对 LST 的完整性失去信心。在这种情况下,用户都可能会尝试尽快取消抵押或将 LST 换成替代抵押品。这可能会导致 Lido 等协议的退出验证器队列过长,以及 DeFi 和 CeFi 交易所的流动性枯竭。

讨论

这是一个相当技术性的讨论。现在,让我们看看为什么这个产品有趣。

-

27.6%的稳定币年化收益率

-

收益来源于将LSD $ETH作为1倍ETH空头仓位的抵押品

-

LSD $ETH 收益率 + 空头 $ETH 资金费率 = $sUSDe 收益率

-

即将到来的空投(称为Ethena Shards),为期3个月的活动,或当 $USDe 供应量达到 10 亿美元时停止

-

提供流动性提供者(LP)+ 锁定LP令牌 =20x 碎片/天

-

购买并持有$USDe = 5x 碎片/天

-

质押并持有$sUSDe = 1x 碎片/天

-

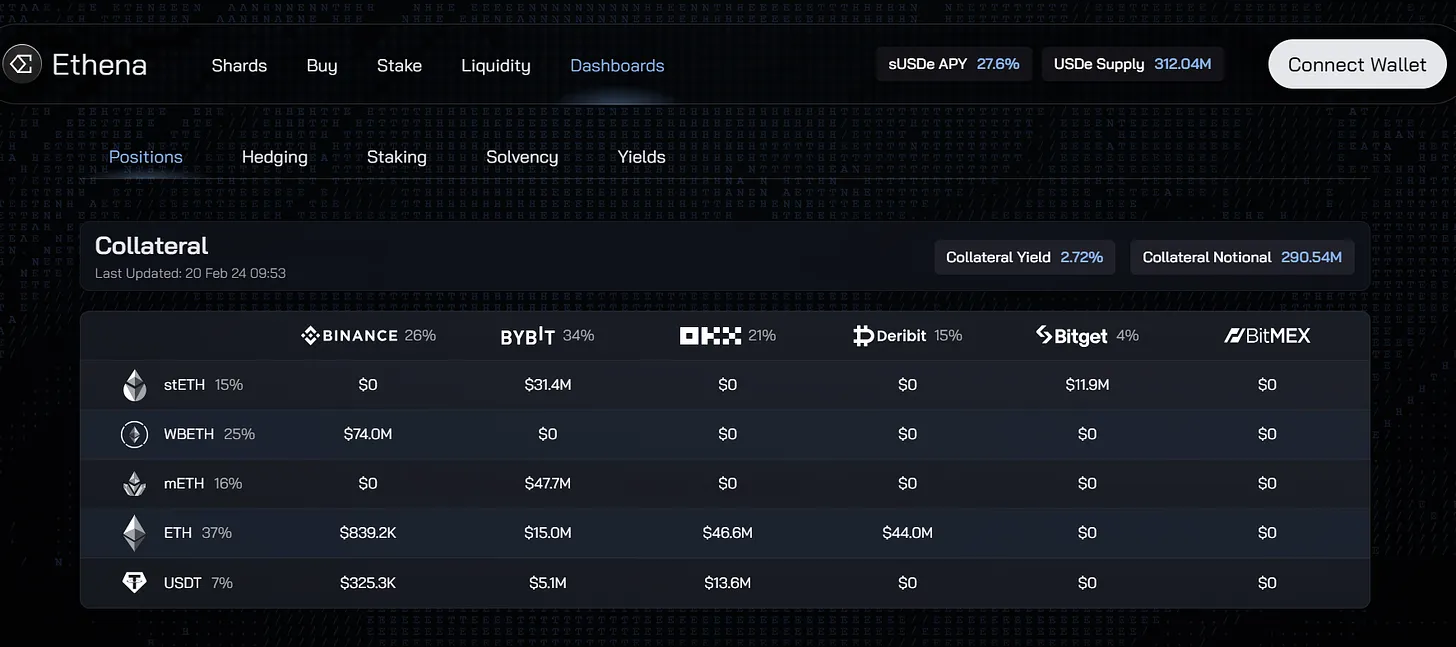

TVL正在快速增长:到目前为止已达3亿美元TVL

-

所有稳定币池上限目前已满(预计他们会提高上限,只是我的直觉判断)

-

智能合约风险较低,但中心化风险较高(交易所上的资金),并且在牛市中表现最好,当人们利用杠杆(当每个人都想做空ETH时,不要期望资金费率为正)

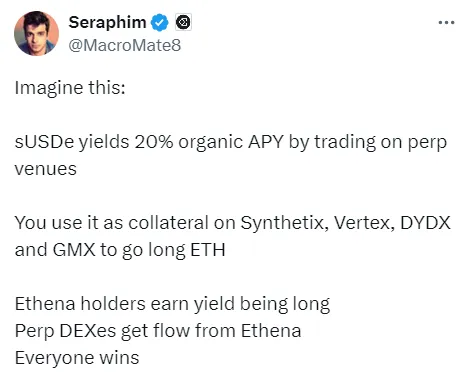

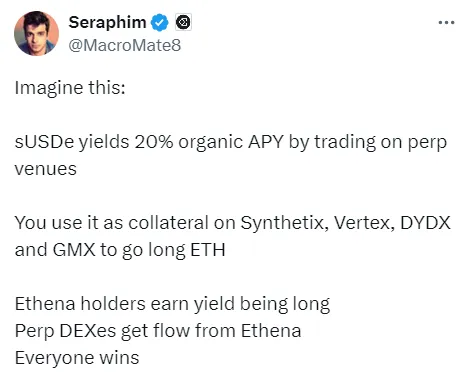

进一步来说,你很快就可以在DeFi中使用你的sUSDe,参见下面Ethena Labs增长负责人Seraphim的示例:

尽管如此,人们难以理解的一点是为什么我们需要资金费率。

资金费率的设置是为了确保资金机制将期货市场价格与指数现货价格对齐:每当对做多$ETH的需求过大时,$ETH永续价格 大于 $ETH现货价格,这样CEX需要一些方法来阻止人们进一步做多。

因此,资金费率是一种保持期货市场价格与指数现货价格动态平衡的方式。由于整个市场偏向做多,即多头多于空头,如果你做空$ETH,你就能从做多$ETH的人那里获得收益,以抵消过大的需求,将$ETH永续价格更紧密地回归至$ETH现货价格。

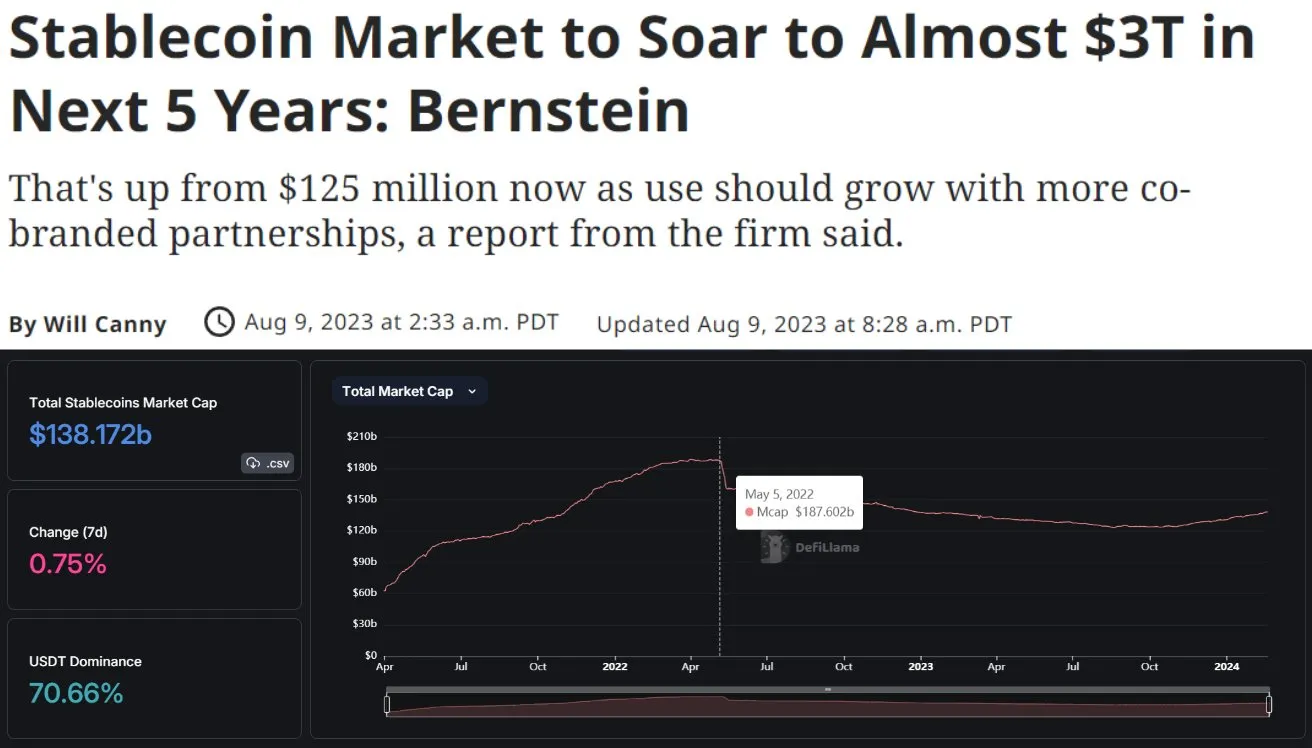

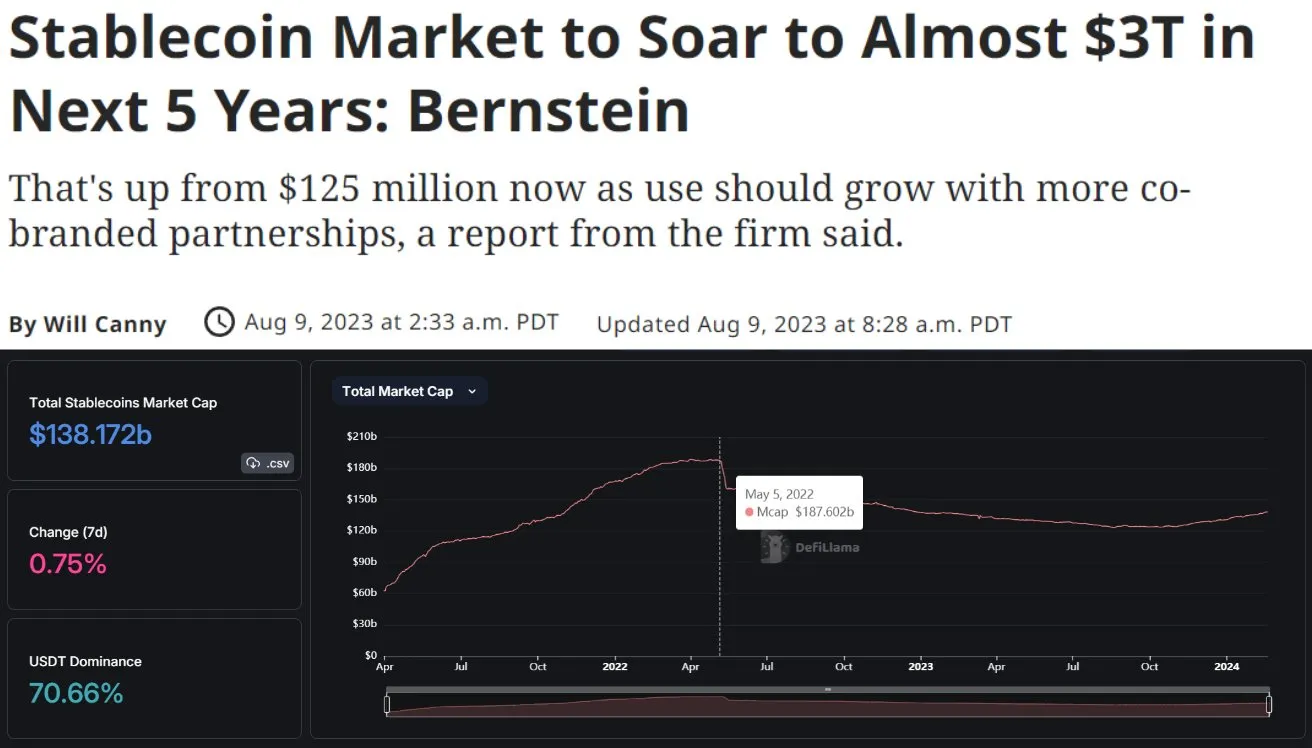

全球资产管理公司AllianceBernstein预测,到2028年,稳定币市值将达到3万亿美元。如果我们审视今天的市场,稳定币市值目前为1380亿美元,峰值为1870亿美元。这是一个2000%的潜在增长!

此外,Ethena已经从包括 @binance, @CryptoHayes, @Bybit_Official, @mirana, @lightspeedvp, @FTI_US等世界顶级投资者那里获得了1400万美元的投资。值得注意的是,天使投资者包括 @dcfgod, @cobie和@blknoiz06

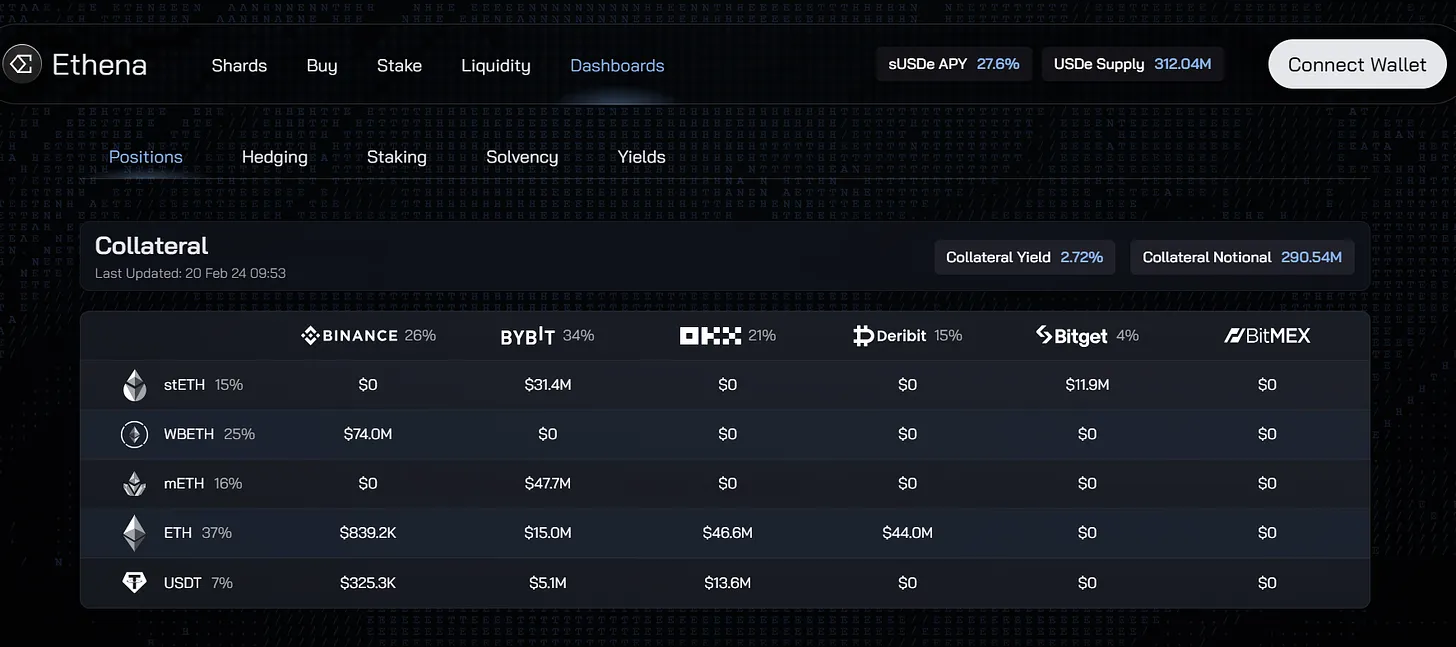

Ethena拥有一个非常好的仪表板,你可以在这里监控,至少它在风险方面提供了一些心理安慰。

Ethena的缺点

简单来说,它只是一个基差交易。当收益率反转时,你开始亏损,而且稳定币越大,亏损就越多。目前,做多$ETH的人支付给做空者收益。这种情况可以持续很长时间,尤其是在牛市中。但在某个时刻,收益率会反转,人们会做空ETH并为此获得支付。突然间,Ethena必须承担这个成本。他们有保险基金来暂时解决这个问题。但随着sUSDe的收益率下降,我怀疑人们可能会想要提现。话虽如此,这并不是死亡螺旋。只是人们可能想要在其他地方寻找收益。

使用 stETH 作为抵押品可以提供比负利率更高的安全边际。这意味着Ethena只关心ETH资金费率比stETH收益更负的日子。然而,stETH的流动性对于锚定非常重要。USDe不能在没有充足的stETH流动性的情况下扩展到1000亿美元。

好的,在发生这种情况的情况下:

-

用户兑换

-

保险基金可以用来覆盖。根据Ethena的说法,每10亿美元USDe可以使用2000万美元生存下来,几乎可以承受所有对资金费率的悲观预测(Chaos Labs说每10亿美元需要3300万美元)。

-

这个项目最大的风险可能不是爆仓,而是谁会愿意将他们的钱锁在一个没有收益的代币中,当你有“可信”的替代品时(我说“可信”只是指出像USDT或USDC这样的林迪稳定币,不是说这些更好,但因为它们存在了一段时间,所以大多数人默认它们更可信)。

-

CEX和智能合约的对手方风险可能是最大的问题之一。根据 @tbr90的说法,长期风险是由于负利率不可避免地消耗掉保险基金,然后迫使缓慢脱钩。

正如Cobie所指出的,人们可以自己进行这项交易。

例如,做空ETHUSDT并每8小时收取资金,做多stETH或mETH(以获得更高的临时收益)。没有7天的质押队列,你自己选择风险。你需要自己重新平衡。

@leptokurtic_(Ethena的创始人)同意这一点,但指出“Ethena Labs并不是为了省去你执行现金和套利交易的麻烦而创建的。令人兴奋的是能够将这种资产标记化,通过 DeFi 和 CeFi 使其具有极高的流动性,然后允许在其上构建新的有趣用例。将不同的货币乐高拼接在一起。”

无论如何,我喜欢这个项目。有些新东西总是有趣的。我可以看到永续dex实施他们的稳定币,DeFi 协议想把它用作货币乐高,就像 EigenLayer 和再质押叙事所发生的那样。

人们可能记得我曾经是Anchor Protocol的大粉丝,Ethena感觉是做事更健康的方式。个人不会太多使用这个协议,因为我认为在牛市中有更大的机会,而不是追求20%的年收益。不过,我们会追逐空投。

我不喜欢的另一件事是,从质押中赎回需要7天,从LP中赎回需要21天。如果可以立即解除质押,我会考虑在需要从市场休息的时期使用它,但在加密货币中等待7天是很长的时间。

话虽如此,他们可能会在几个DeFi协议中实施sUSDe,这样你就可以在交易/流动性质押等时赚取收益,当这些解决方案到位时,我会尝试更多。

总的来说,对产品持正面态度,即使这篇文章可能总体上看起来有些负面。

点击这里,查看针对Ethena的所有FUD。

ONDO0.40 -4.39%

ONDO0.40 -4.39%

TRUMP5.17 -2.97%

TRUMP5.17 -2.97%

SUI1.45 -5.40%

SUI1.45 -5.40%

TON1.50 -1.97%

TON1.50 -1.97%

TRX0.28 -0.05%

TRX0.28 -0.05%

DOGE0.13 -3.85%

DOGE0.13 -3.85%

XRP1.91 -2.78%

XRP1.91 -2.78%

SOL128.09 -2.63%

SOL128.09 -2.63%

BNB846.48 -2.83%

BNB846.48 -2.83%

ETH2966.51 -1.46%

ETH2966.51 -1.46%

BTC88397.89 -1.67%

BTC88397.89 -1.67%

个人中心

个人中心 退出登录

退出登录

首页

首页 深潮精选

深潮精选 Research

Research 项目发现

项目发现 7x24h︎快讯

7x24h︎快讯 最新活动

最新活动

分享至微信

分享至微信

原文链接

原文链接 添加收藏

添加收藏 分享社交媒体

分享社交媒体

@Route2FI

@Route2FI 精选解读

精选解读

原创

原创 过去 24 小时全网爆仓 5.14 亿美元,主爆多单

过去 24 小时全网爆仓 5.14 亿美元,主爆多单

扫码关注公众号

扫码关注公众号