Stride 总 TVL 已超 1 亿美元。

作者:James Ho, Modular Capital 合伙人

编译:1912212.eth,Foresight News

编者注:今年 2 月 2 日,Cosmos 生态流动性质押协议 Stride 完成 400 万美元战略融资,DBA 领投,1confirmation、Road Capital、Modular Capital、Imperator、Chorus One 等参投。该轮融资旨在推动 Stride 在 Celestia 生态系统中的发展。值得一提的是,同日 Stride 总 TVL 超 1 亿美元,创历史新高。

正文:

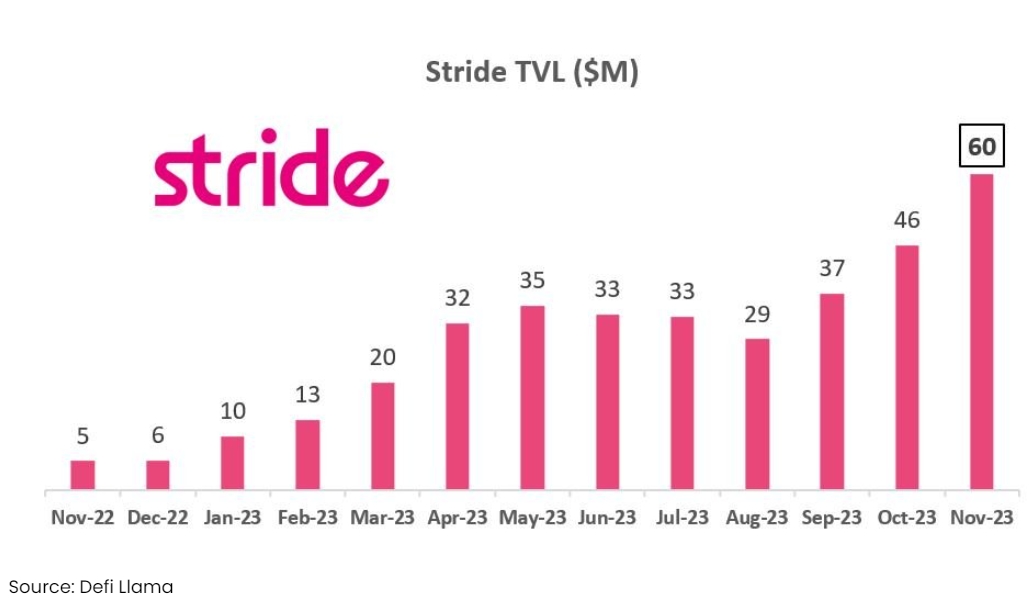

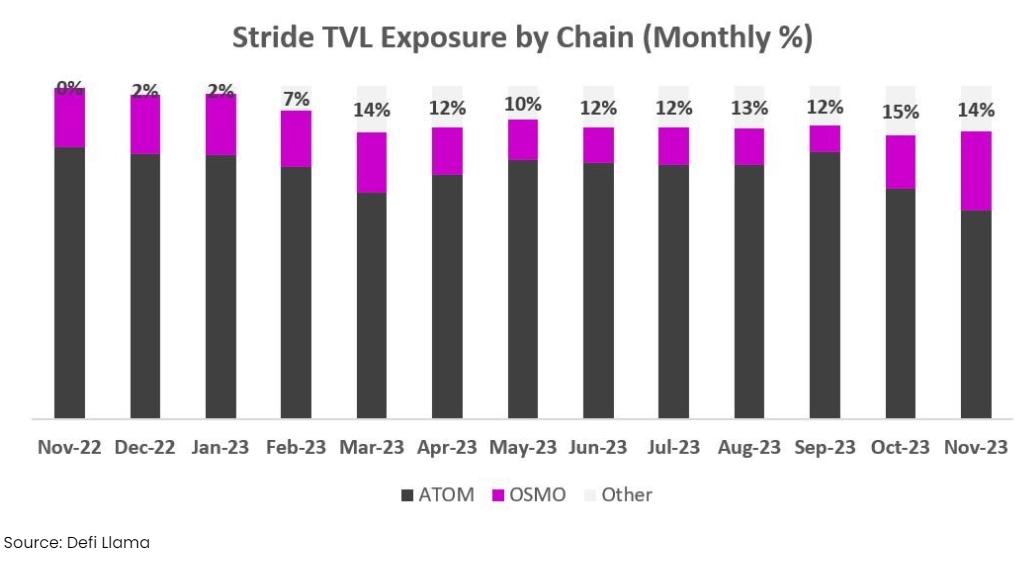

Stride 是 Cosmos 生态质押协议,现占据市场份额 90% 以上,TVL 超 6000 万美元。它支持 Cosmos 链,包括 ATOM(Cosmos Hub)、OSMO(Osmosis)、INJ(Injective)、JUNO(Juno)等。

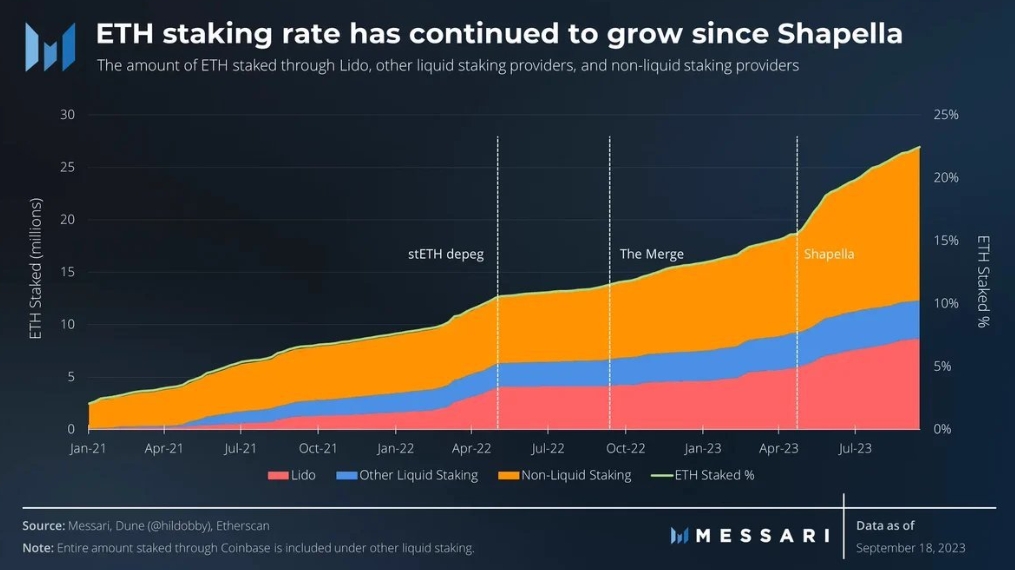

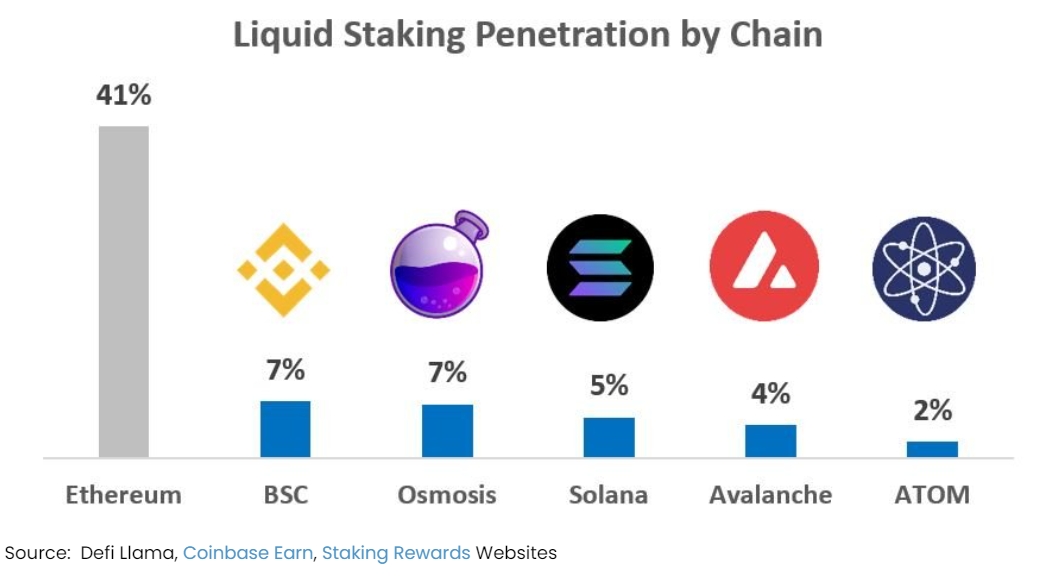

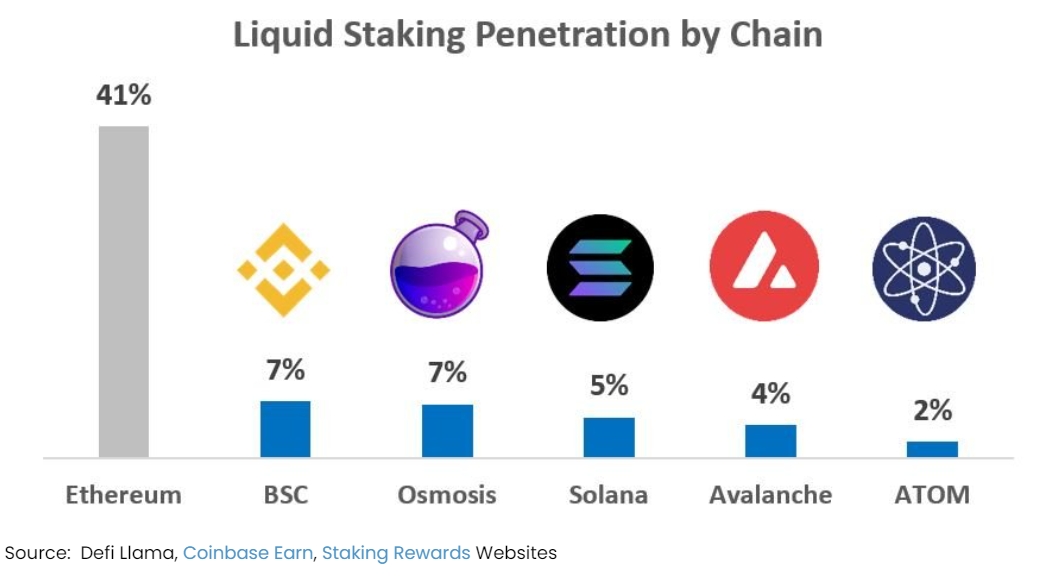

Cosmos 生态系统中,质押普及程度还处于早期。以太坊上 41% 的 ETH 抵押是通过质押服务商(Lido、Rocketpool、Frax、Coinbase 等)完成。相比之下,只有总量 ATOM 中的 2% 和总量 OSMO 中的 7% 参与质押,这就为其进一步发展提供了广阔机会。

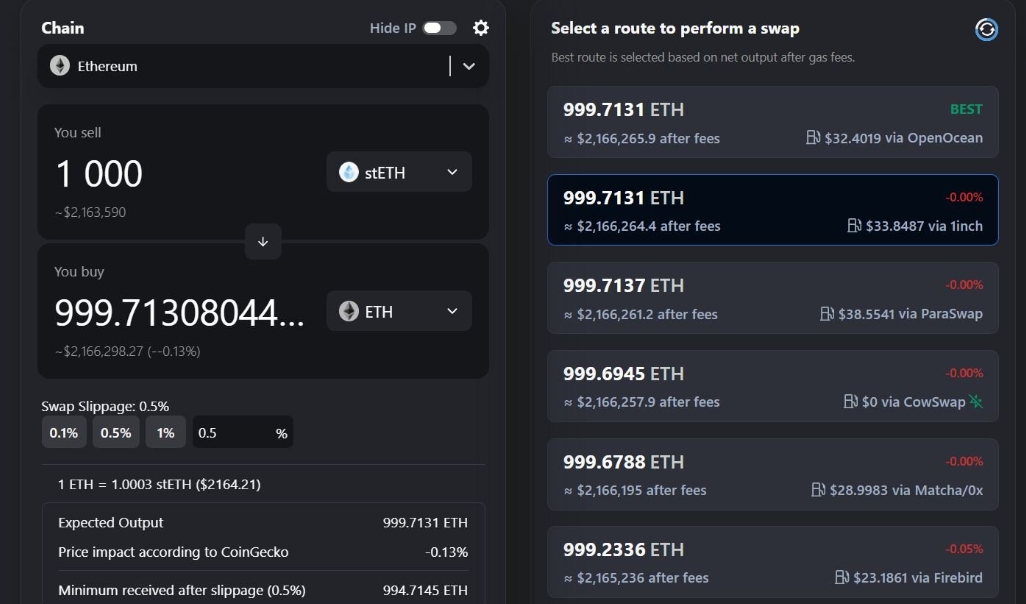

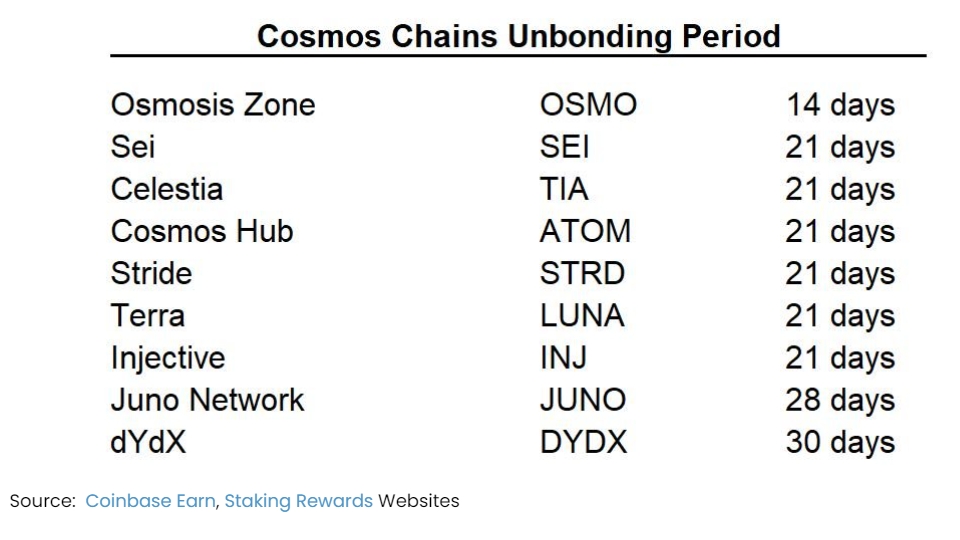

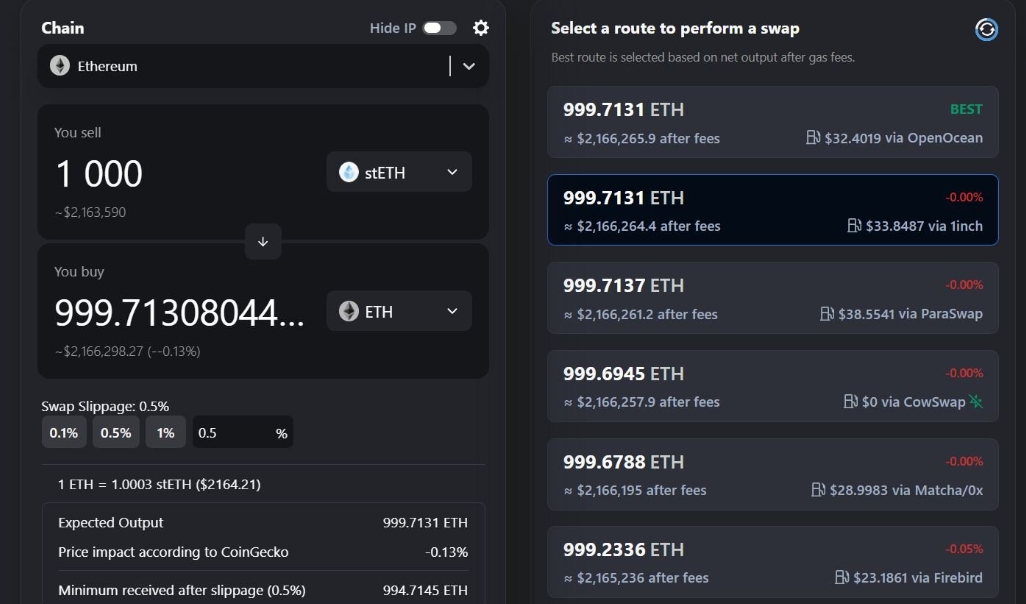

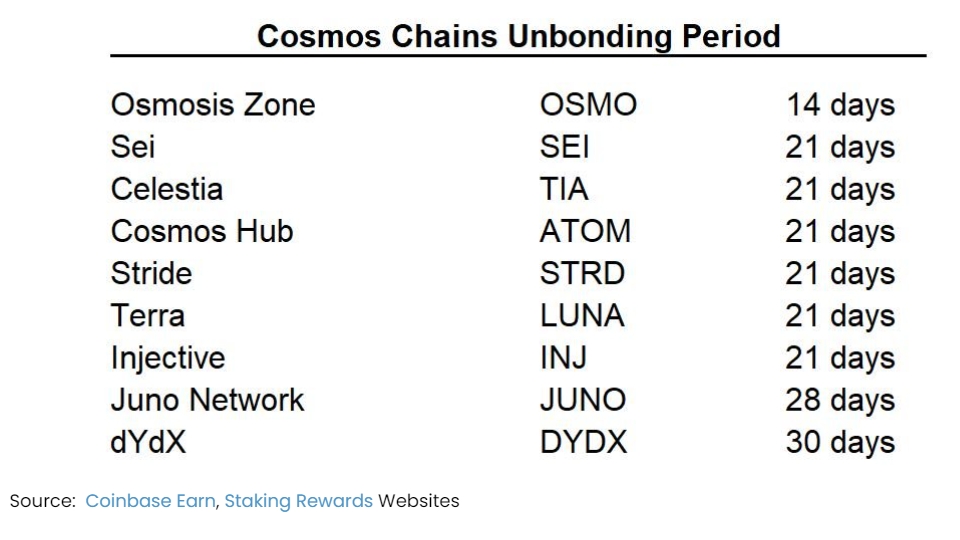

流动性质押代币(LST)对于用户来说有很强吸引力,因为它可以提高抵押资产的资本效率。通过发行质押代币(stOSMO、stATOM),Stride 允许用户在 DeFi 中自由使用资产的同时获得质押收益。此外,大多数 Cosmos 链的质押资产有 14-30 天的赎回期,用户需要等待很长时间才能解除抵押。而 Stride 中,LST 允许用户在一定市场滑点下立即出售其质押代币。

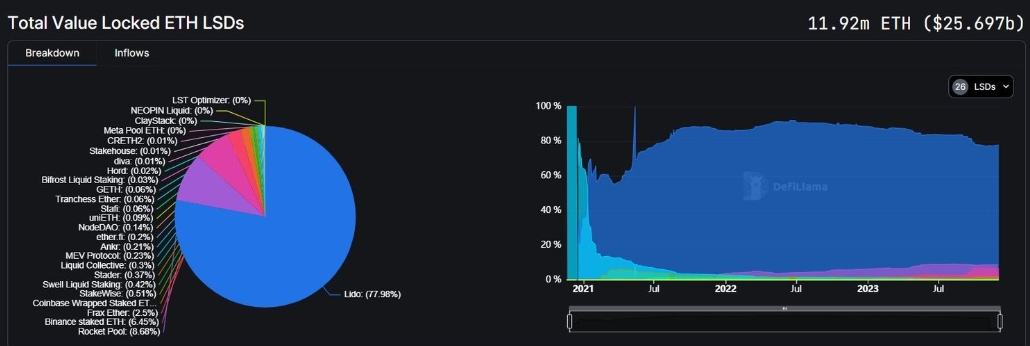

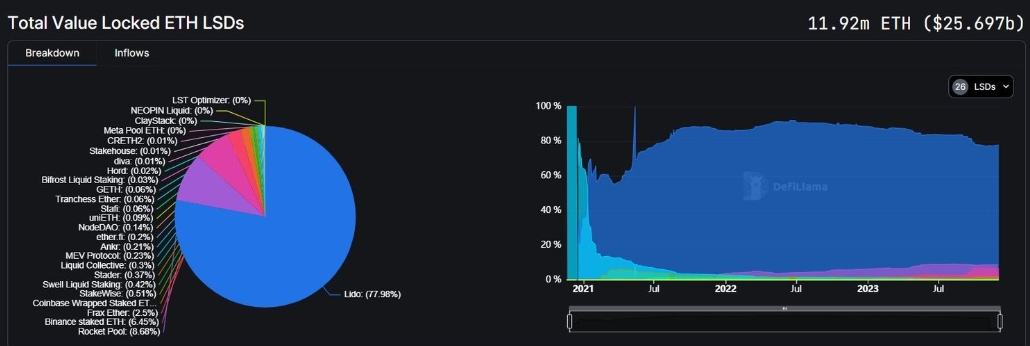

流动性质押作为一个类别,具有强大的网络效应,往往呈现赢家通吃的局面。由于 Lido 为其 stETH 提供深度流动性,使得 Lido 在以太坊上的 LSTs 份额接近 80%,这又使得更多用户倾向于使用 Lido,而非竞争对手。考虑到 Stride 在 Cosmos 生态系统中的 90% 的份额并不断增长,我们预计类似的网络效应将在 Stride 中发挥作用。

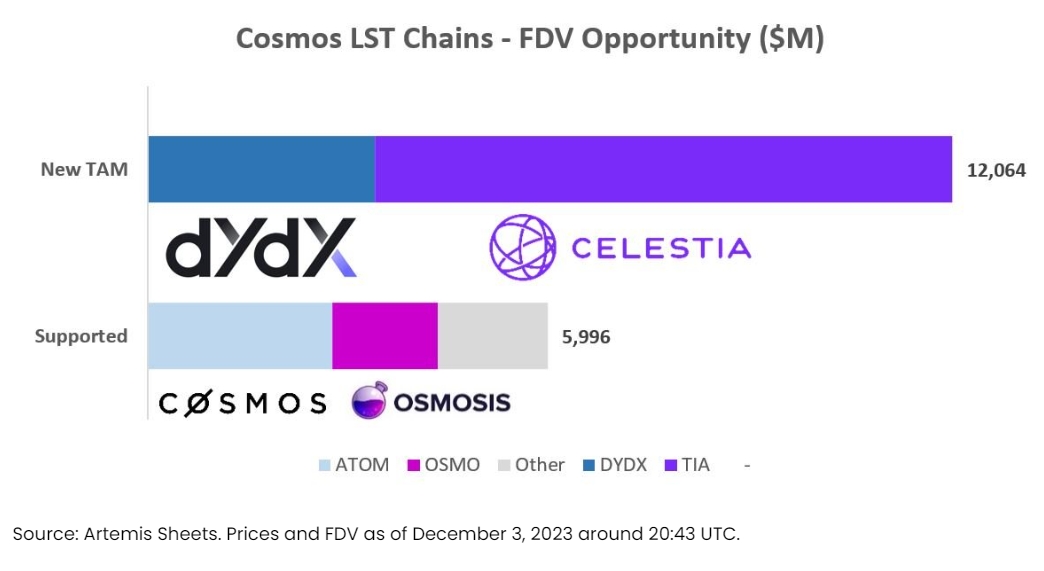

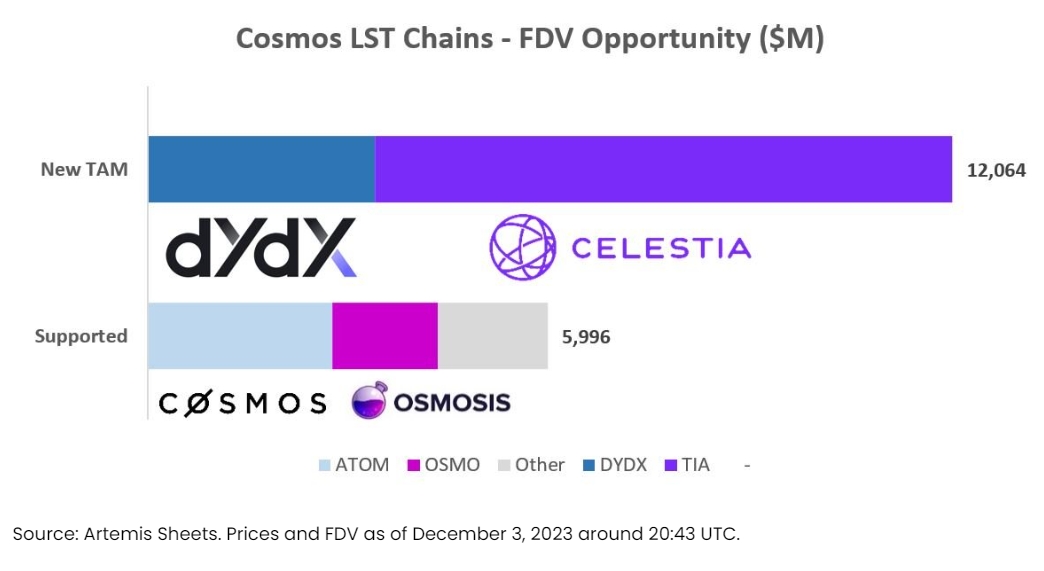

Stride 打算支持 Celestia(TIA)和 dYdX 等新 Cosmos 链的流动性质押对(编者注:现已支持 TIA 与 DYDX)。这些链的总市值加起来超 100 亿美元,这极大扩张了 Stride 在 Cosmos 生态系统中的市场规模。

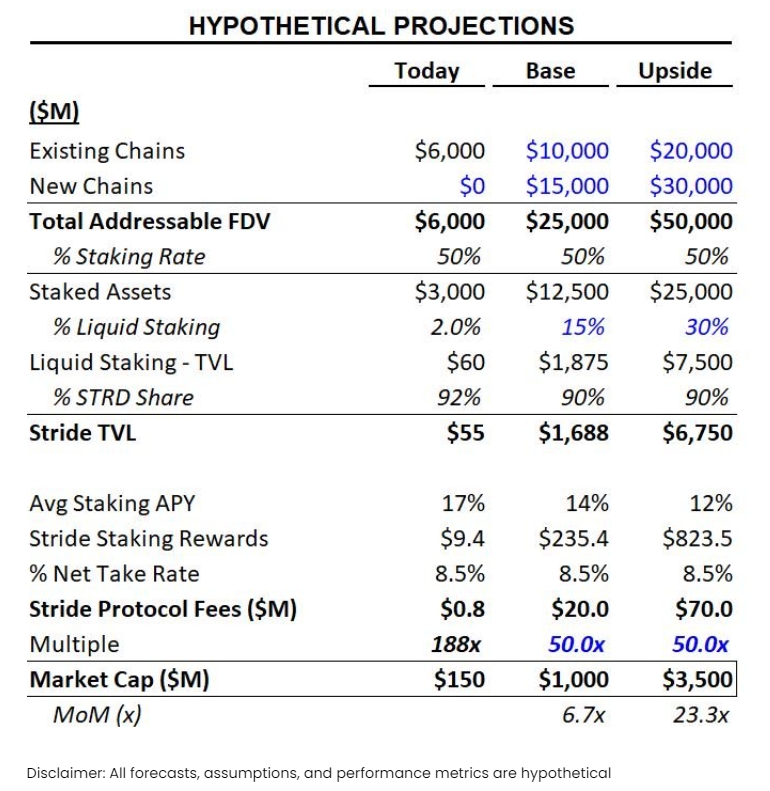

随着 Cosmos 生态系统市场资本的增加,达到 200 亿至 500 亿美元(目前为 50 亿至 60 亿美元),Stride 有望产生 2000 万至 7000 万美元的费用收入。假设 15-30% 的抵押渗透率,Stride 继续保持 90% 的市场份额。再将 50 倍数应用于这个数字,Stride 的市值可能达到 1-30 亿美元以上。

PoS

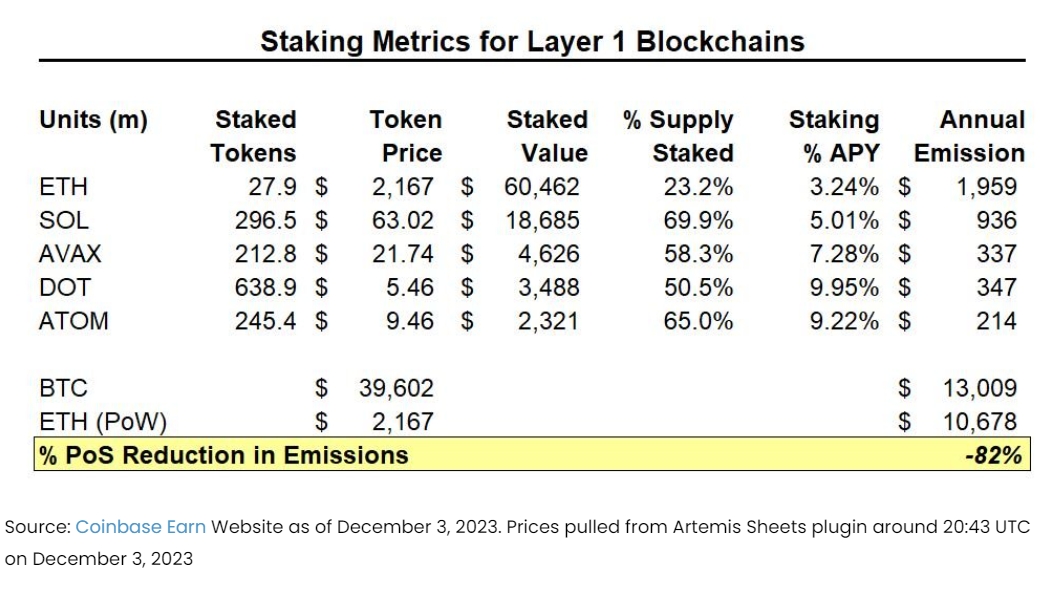

权益证明(PoS)是种共识机制,用于确定如何处理交易和创建新块。以太坊历史上曾采用工作量证明(PoW)来确保其链的安全性,在这种机制中,矿工通过使用 GPU 和电力等计算资源来猜测一个随机的加密十六进制数字。这也是比特币目前所采用的安全模型。

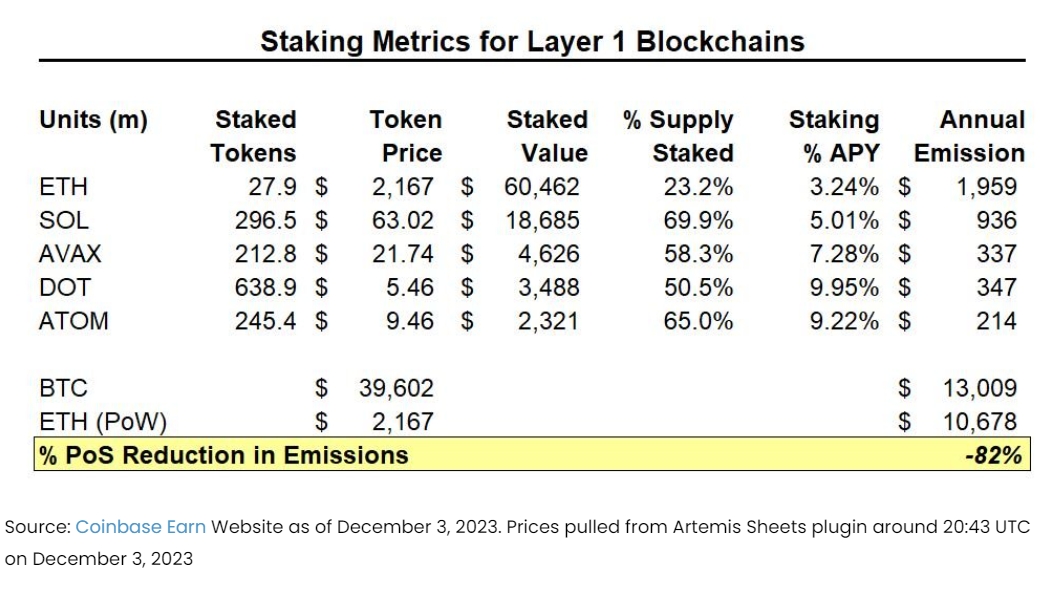

经过多年规划,2022 年 9 月以太坊完成了合并,从 PoW 转向 PoS。大多数公链从 PoW 转向 PoS 安全和反女巫攻击模型的原因有很多,其中包括:

目前几乎所有按 TVL 计算的主要公链都采用 PoS 来确保其网络安全,包括以太坊、Solana、Avalanche、Polkadot 和 Cosmos Hub。

流动性质押概念

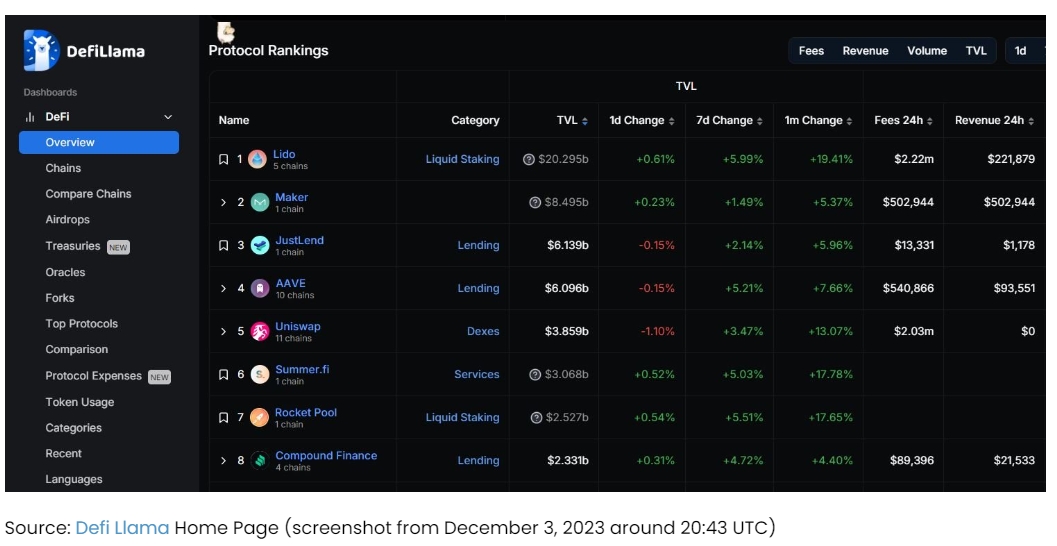

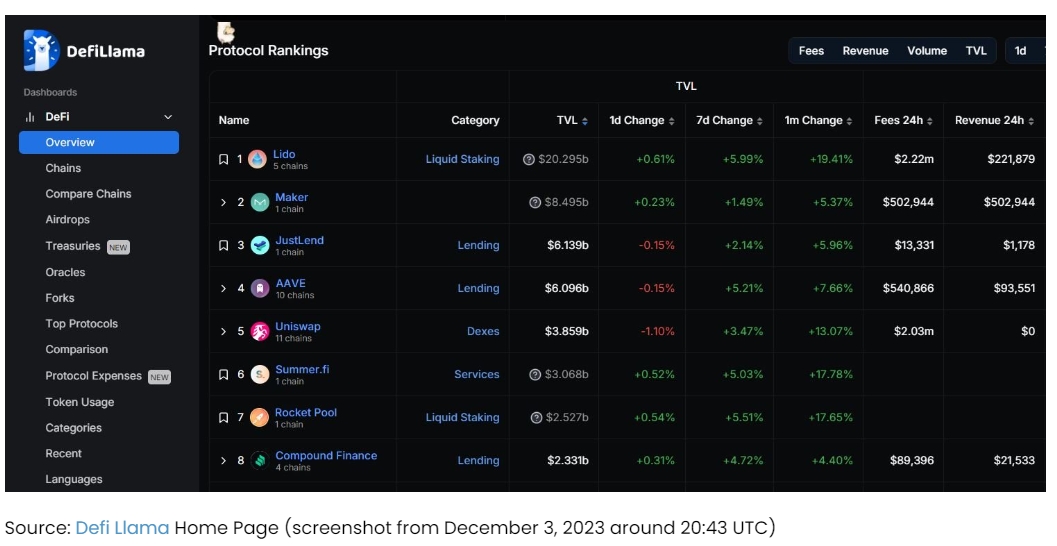

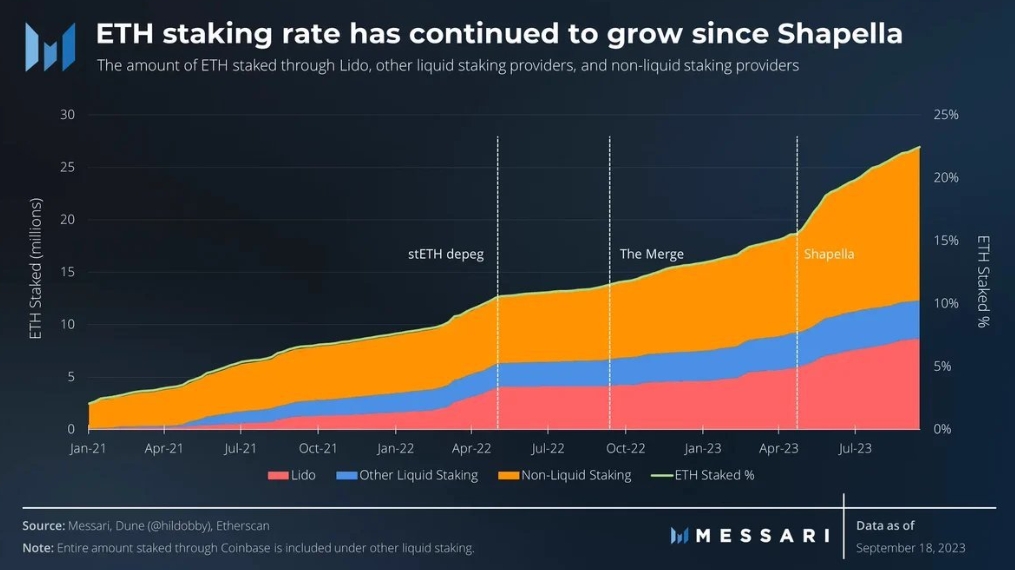

流动性质押是 DeFi 领域非常大的类别,最大的成功案例是 Lido。Lido 现在已经成为整个加密货币领域的第一大协议,其总锁定价值(TVL)超过 200 亿美元,占所有质押以太坊的近三分之一。Lido 每年赚取超 8000 万美元的费用。

简单来说,Lido 将 ETH 放置进智能合约中,然后将这些 ETH 分配给一组节点运营商,代表该协议进行质押。这些节点运营商包括 Figment、Stakefish、Everstake 和 Blockdaemon 等。

用户将 ETH 存入 Lido 协议后,会收到 stETH。stETH 代表用户在 Lido 协议中质押的 ETH,包括初始存款的价值和持续的质押奖励。stETH 有以下几个用途:

就像 DeFi 中的许多其他事物一样,任何希望支持 stETH 的 DeFi 协议都可以集成采用 stETH(就像 Aave、Uniswap、Curve、Pendle 都已经做的那样)。每个支持 stETH 的协议都为流动质押的用户,创造了额外的实用性和需求。

Lido 通过锁定 200 多亿美元的资产,赚取 8000 多万美元的年费用(其中 4000 多万美元归 Lido DAO 所有),实现 FDV 200 多亿美元(按市值排名前 35 的代币)。值得注意的是,流动性质押市场往往具有「赢家通吃」的局面。Lido 持有以太坊上 LST 市场近 80% 的份额,而第二大玩家 Rocket Pool 质押的 ETH 比 Lido 少了近 10 倍(Rocket Pool 为 20 亿美元,Lido 为 180 亿美元)。

这些网络效应是由几个因素驱动的:

这些网络效应巩固了 Lido 的主导地位,其持有近三分之一的质押 ETH 总量,并在过去 2-3 年内稳步增加份额。随着质押 ETH 比例的稳步上升,Lido 继续受益。事实上,Lido 的主导地位如此之大,以至于许多人呼吁对其在以太坊上的系统性重要性进行检查,包括实行 Lido + stETH 双代币治理,以检查 Lido DAO 是否与以太坊 /stETH 持有者保持一致。

鉴于 Lido 的成功(>20 亿美元的 FDV 协议)以及其在 LST 类别中的强大网络效应,其他 L1 生态系统(包括 Solana(Marinade、Jito)、Avalanche(BENQI)、BNB Chain(Binance、Stader)和 Cosmos 链(Stride))也已经出现类似的尝试。

按生态系统划分,流动性质押的渗透率差异很大。以太坊是目前最成熟的生态系统,占 41%,而其他大多数生态系统都在 2-7% 的范围内。

与其他主要的 L1 生态系统不同,Cosmos 生态系统被设计为「区块链互联网」。Cosmos 提供了开源的 SDK(即 Cosmos SDK),开发人员可以使用它来编写和启动定制区块链。这些链中第一个是 Cosmos Hub(ATOM,27 亿美元的流通市值)。ATOM 旨在作为此跨链的经济中心,并连接 / 保护 Cosmos 生态系统中的其他链。

随着时间的推移,许多公链已经在开源 SDK 在 Cosmos 生态系统中推出,包括 Osmosis(AMM)、Injective(专注于 DeFi 的公链)、Sei(专注于 DeFi 的公链)、Celestia(数据可用性层)、dYdX(永续交易)、Kujira(Cosmos DeFi)、Terra(现已停用的 UST 稳定币)等。这些链都有自己的 PoS 区块链,由他们自己的验证器集和共识来保障安全。这意味着对于这些区块链中而言,都有原生代币(OSMO、INJ、SEI、TIA、DYDX、KUJI、LUNA),用于保障网络的安全——就像 ETH、SOL、AVAX 用于保障他们各自的区块链一样。

大多数 Cosmos 链都是使用某种版本的 BFT(拜占庭容错)构建的,当 2/3 的节点就区块的最终状态达成一致时,就会实现共识。因此,大多数链都依赖于委托权益证明模型,该模型对可以参与共识的验证器数量设有限制,以仍然允许快速的区块最终确定时间(在几秒钟内)。相比之下,以太坊对验证器数量没有限制(截至 2023 年 12 月 3 日,大约有 88 万名验证器,每个验证器有 32 个 ETH),同样需要 2/3 的验证器来证明区块的最终确定,并且导致区块的最终确定时间长达 13 分钟。

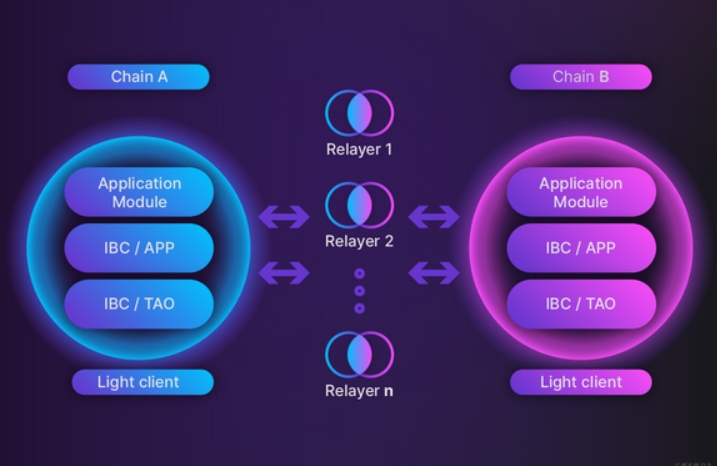

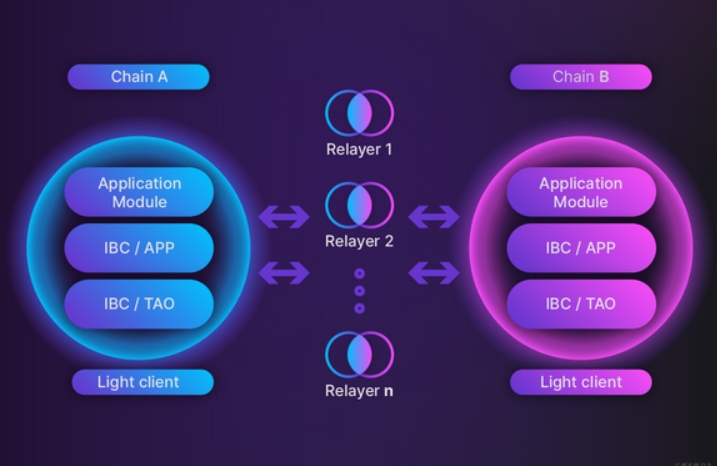

Cosmos 生态系统的重要方面是存在 IBC(跨区块链通信)作为 Cosmos 链之间无信任桥接的标准。IBC 是一个处理数据传输和认证的协议。通过定义每个由 Cosmos 构建的链都可以实现的标准,这使得跨链可以在没有其他安全假设的情况下进行,这与其他桥接(如依赖多签名(Multichain)、乐观证明(Synapse)或活动验证器集(Axelar))在跨非 Cosmos 链进行桥接时不同。这种使用 IBC 进行无信任桥接的能力,就是为什么 Cosmos 被称为可以相互通信和互操作的「区块链互联网」。

与其他 PoS 区块链一样,Cosmos 链对于质押的代币也有解锁期。最低为 14 天(Osmosis),最高为 30 天(dYdX)。大多数 Cosmos 链的解锁期为 21 天。当资产被质押并保障每个 Cosmos 区块链的安全时,这些资产无法用于 DeFi(借贷、提供流动性、对冲收益),用户如果选择出售其资产时必须等待的长时间。

Stride 简介

Stride 是 Cosmos 生态系统中迅速崛起的流动质押协议。该协议由 Vishal Talasani、Aidan Salzmann 和 Riley Edmunds 于 2022 年 6 月创立。他们从包括 North Island VC、Distributed Global 和 Pantera Capital 在内的基金中筹集了 670 万美元的种子轮融资。

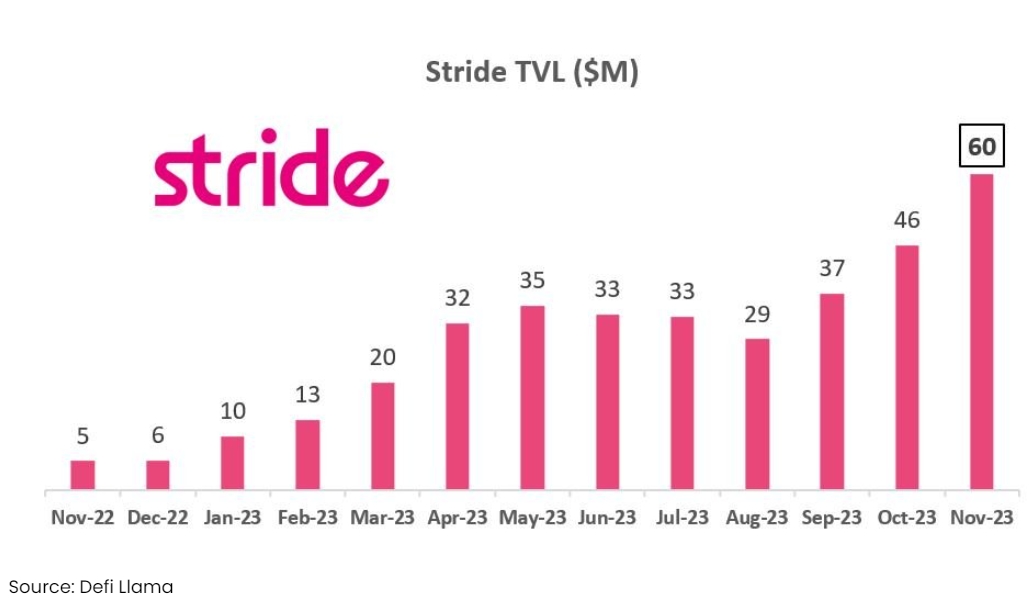

Stride 的协议于 2022 年 9 月推出,并在过去一年中增长到 6000 多万美元的总锁定价值(TVL),支持包括 ATOM、OSMO、INJ、JUNO 在内的所有主要 Cosmos 链 / 代币,并即将支持 Celestia 和 dYdX。

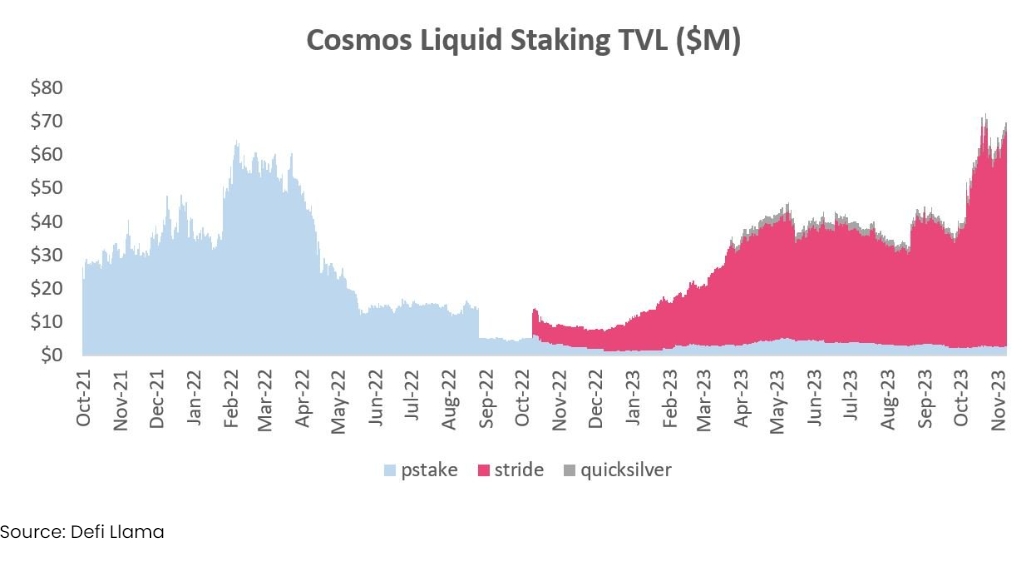

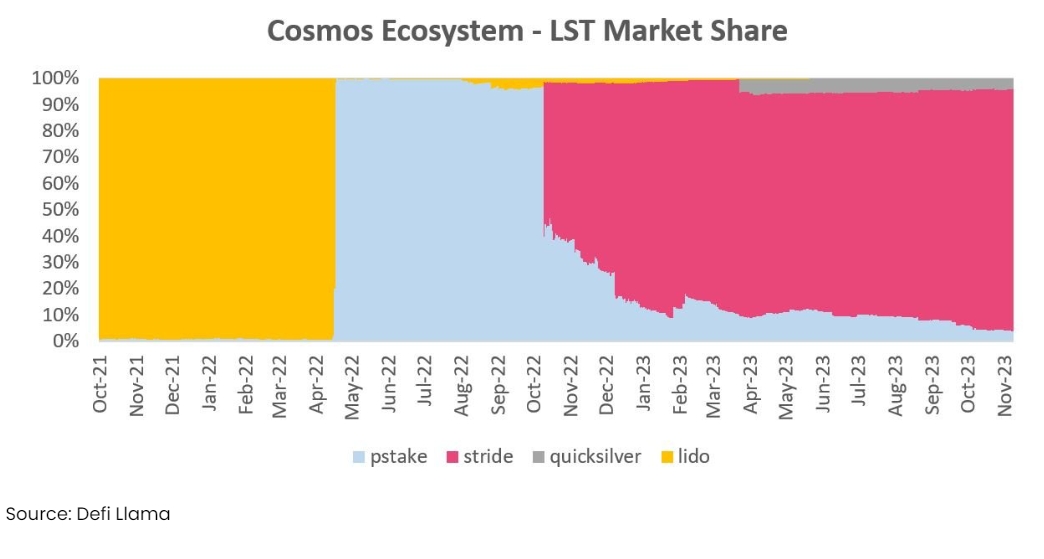

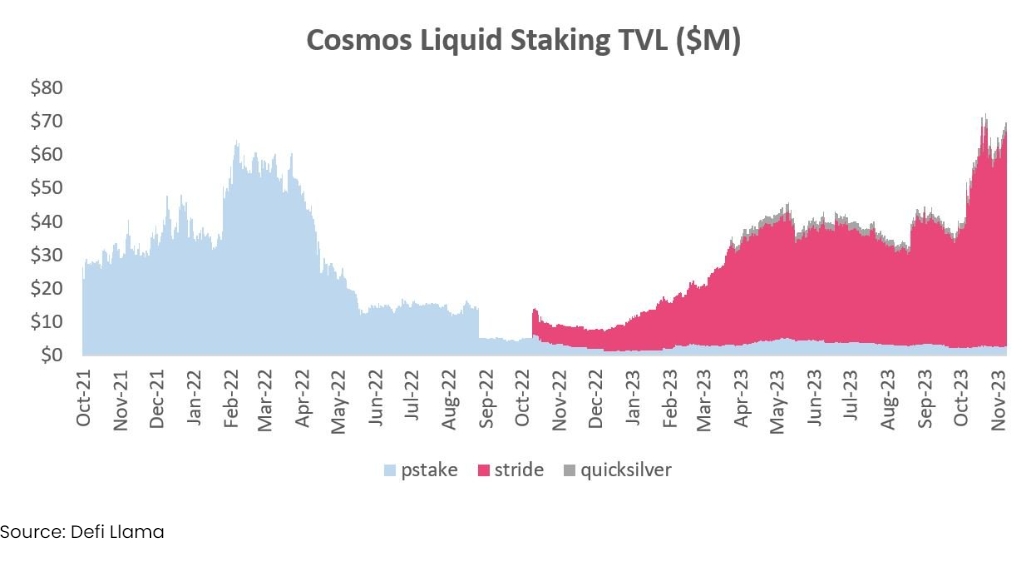

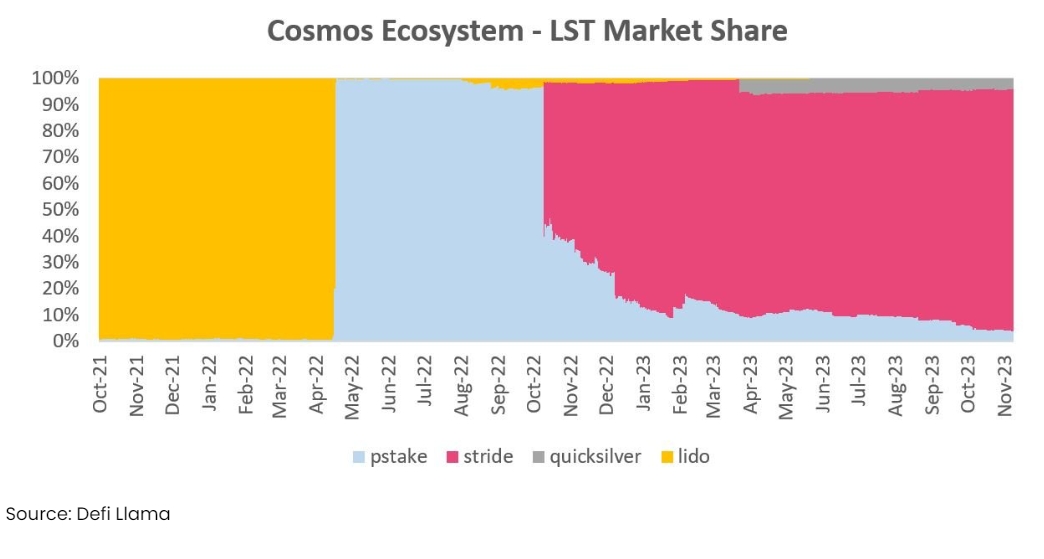

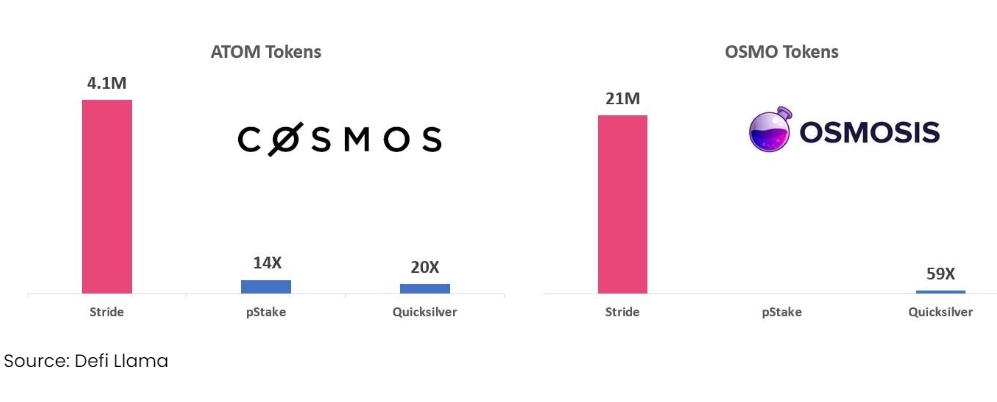

Cosmos 有三大流动质押参与者——Stride、pStake 和 Quicksilver。

pStake 是第一个先行者,2022 年 2 月推出并通过空投和对 OSMO(称为 stkOSMO)的支持迅速吸引 6000 万美元的 TVL。然而在熊市和过去的 18 个月里,Stride 迅速崛起并超过了 pStake 在 TVL 上的地位。

Quicksilver 是另一个新兴玩家,但一直在 200 万至 300 万美元的 TVL 中挣扎。

当前,Stride 在 Cosmos 生态系统的流动质押市场(LST 市场)中占主导地位,拥有超过 90% 的 LST TVL 份额。

pStake 和 Quicksilver 各占 4% 的份额。

请注意,Lido 曾拥有 Cosmos 生态系统中约 100% 的流动质押资产,其 LUNA 的 LST 在高峰时(2022 年 4 月 6 日)拥有近 100 亿美元的 TVL。然而,2022 年 5 月 10 日,LUNA 开始死亡螺旋并趋向于 0,因为其稳定币 UST 脱钩并且 LUNA 被无限铸造。随后 Lido 关闭对 Terra 的支持,集中专注在以太坊上,而且如今没有在 Cosmos 生态系统中拥有任何 LST,也没有任何已知的计划。

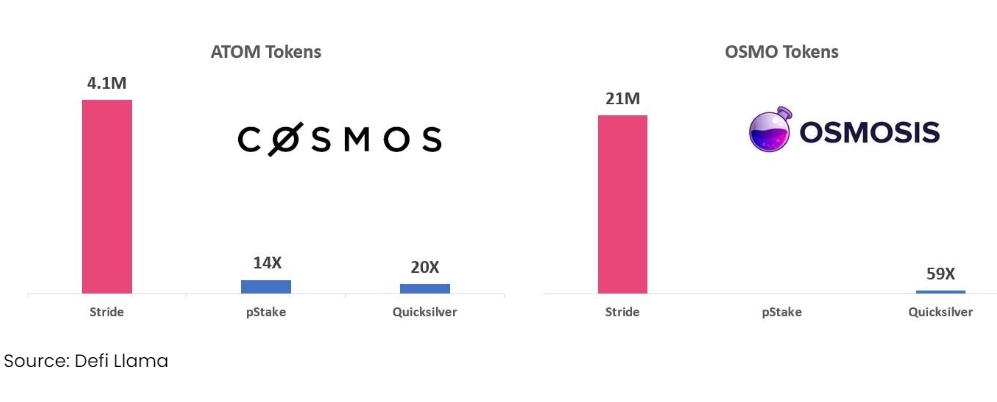

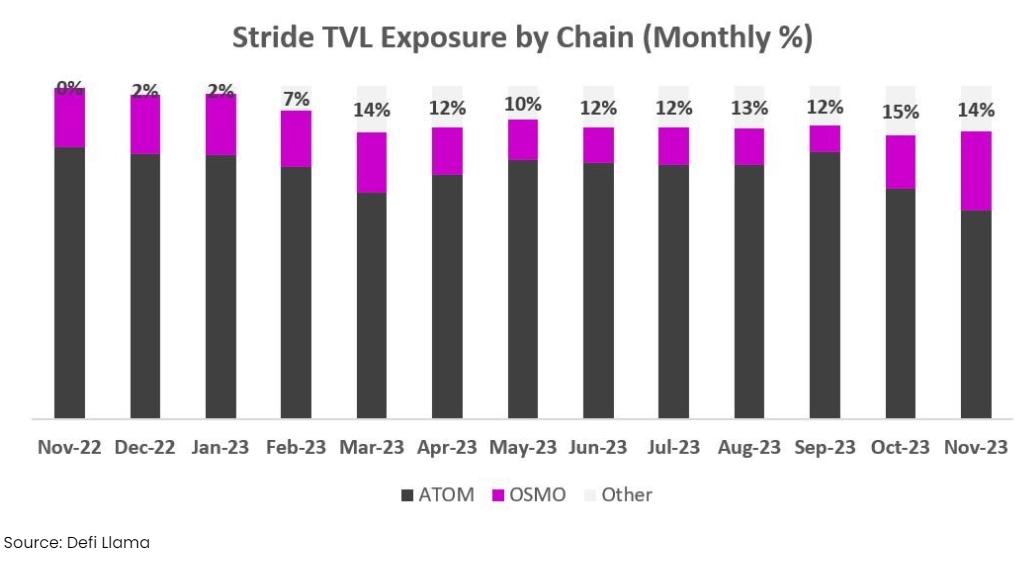

在 Cosmos 生态系统中,质押渗透率仍然处于初级阶段,ATOM 的渗透率为 2%,OSMO 的渗透率为 7%。今天,这两条链代表了 Stride TVL 的 85% 以上。与以太坊上 41% 的渗透率(且仍在增长)相比,这代表了在添加其他受支持的 Cosmos 链和新链扩展(Celestia、dYdX)之前,ATOM/OSMO 有 5-20 倍的额外机会。

Stride 持有的 ATOM 数量比其两个竞争对手多 14-20 倍(持有流动质押的 ATOM 的 85% 以上份额),并且比 Quicksilver 多 59 倍的 OSMO(持有流动质押的 OSMO 的 95% 以上份额)。这一领先地位非常亮眼,并且我们认为这一优势将随着时间的推移而保持。

Stride 在其他 LST(包括 INJ、EVMOS 和 JUNO)上的份额也超过了 95%。

在我们看来,Stride 之所以获胜,原因众多:

Stride 对其通过协议收集的质押收入收取 10% 的分成率。其中,8.5% 归 Stride 协议所有(归 STRD 代币的质押者所有),1.5% 归 ATOM/Cosmos Hub 所有,以为 Stride 区块链提供经济安全。

Cosmos 与以太坊在质押经济学方面存在重要差异:

随着过去一年 TVL 从 500 万美元增长到 6000 万美元,以及平均 16% 的质押 APY,Stride 的年化收入已增长到近 100 万美元。

我们相信在接下来的 6-12 个月内,以下来自 Cosmos 生态系统的链将为 Stride 的增长,提供助力和买入机会。Stride 已经表示有意支持 dYdX 和 Celestia 的流动性质押(通过 stDYDX 和 stTIA 代币)。

从长远来看,与现有支持链的约 60 亿美元相比,dYdX 和 Celestia 为 Stride 提供了超过 100 亿美元 FDV 的机会。我们相信,除了现有链(ATOM、OSMO 等)上 LST 的持续渗透外,这些都可能成为 Stride 增长的强大额外助力。

一般来说,Stride 打算成为新 Cosmos 链的先驱者。只要 IBC/Cosmos SDK 对开发者来说仍然具有吸引力,可以部署应用链,Stride 就可以继续支持、合作并从新生态系统的增长中受益。

估值与情景分析

下面,我们将为 Stride 的关键驱动因素提供几种情景。在我们的基本假设中:

Stride 投资风险与缓解措施

在我们对 Stride 的投资中,我们积极关注几个关键风险,并制定了相应的缓解策略。

特别感谢:感谢 Vishal Talasani(Stride 联合创始人)、Jeff Kuan(Axelar)、Paul Veradittakit(Pantera Capital)和 Cody Poh(Spartan Group)的审阅和宝贵意见。

TRUMP12.72 -5.99%

TRUMP12.72 -5.99%

SUI2.78 2.75%

SUI2.78 2.75%

TON3.01 -1.41%

TON3.01 -1.41%

TRX0.24 -2.55%

TRX0.24 -2.55%

DOGE0.20 -7.27%

DOGE0.20 -7.27%

XRP2.49 -1.11%

XRP2.49 -1.11%

SOL143.09 -4.20%

SOL143.09 -4.20%

BNB601.85 -0.65%

BNB601.85 -0.65%

ETH2175.80 -5.39%

ETH2175.80 -5.39%

BTC88011.70 -4.29%

BTC88011.70 -4.29%

个人中心

个人中心 退出登录

退出登录

首页

首页 深潮精选

深潮精选 Research

Research 项目发现

项目发现 7x24h︎快讯

7x24h︎快讯 最新活动

最新活动

分享至微信

分享至微信

原文链接

原文链接 添加收藏

添加收藏 分享社交媒体

分享社交媒体

@Modular_Capital

@Modular_Capital 精选解读

精选解读

原创

原创

扫码关注公众号

扫码关注公众号