投资者该如何选择适合自己的 ETF?三个指标:费用、流动性和交易成本。

撰文:RockFlow

划重点

① SEC 与潜在发行人之间的有效对话,是此次比特币现货 ETF 最终获批的重要原因。

② 11 支比特币现货 ETF(包含 GBTC)同时获批,得益于 SEC 吸取了比特币期货 ETF 市场上一支 ETF 仅靠领先三天推出就能吃掉绝大多数份额的教训。让所有已做好准备的发行人同场竞争,更公平、也更利于投资者。

③ 投资者该如何选择适合自己的 ETF?三个指标:费用、流动性和交易成本。买入并持有的投资者应重点关注费用,活跃交易者应尤其关注流动性,而所有相关方都应该关注发行人自己的交易成本如何最终影响 ETF 业绩。

2013 年 7 月 1 日,Cameron 和 Tyler Winklevoss 申请成立 Winklevoss 比特币信托基金。当时,它被认为是一个标志性的金融创新产品,但美国 SEC 并没有准备好批准在不受监管的市场上投资不受监管资产的 ETF。

十多年后的今天,Winklevoss 兄弟最初的愿景变成了现实,SEC 终于同意批准推出比特币现货 ETF。

1. 比特币现货 ETF 的历史

尽管 Winklevoss 比特币信托最初于 2013 年提出申请,但直到 2017 年才被 SEC 正式拒绝。过去 10 年,美 SEC 多次表达对加密货币不受监管和潜在欺诈行为的不满,但这并没有阻止相关发行人尝试将比特币现货 ETF 推向市场。

Grayscale 早在 2013 年就推出了灰度比特币信托 (GBTC),最初仅向合格投资者开放,2015 年上市后散户投资者才可以交易。为什么 GBTC 可以顺利推出?因为它本质是在场外交易市场交易,无需 SEC 批准(但需要 FINRA 批准)。

作为一款封闭式信托产品,它的弊端在于市场价格可能与基础资产净值产生显著偏离。虽然技术上讲,买它就等于买比特币(因为这个信托产品直接持有比特币),但其价格始终与比特币资产净值存在溢价 / 折价(2021 年最大折价一度接近 50%)。这意味着,想通过 GBTC 投资比特币并不十分有效。

于是,包括 Bitwise 和 VanEck 在内的发行人,过去几年屡次尝试推出自己的比特币现货 ETF。

2017 年底,当 CBOE 上市第一批比特币期货合约并开始交易时,情况开始发生变化。既然这些合约能够顺利推出,投资者就会期待相关金融衍生品。2021 年 10 月,SEC 终于批准比特币期货 ETF。

但紧接着,比特币期货 ETF 面临第一个尴尬问题:当时,一款 ETF ProShares 比特币策略 ETF (BITO) 比第二款 ETF Valkyrie 比特币策略 ETF (BTF) 领先了三天发行。

在 ETF 领域,先发优势十分巨大,三天之差导致 BITO 吸引大多数投资者的目光。目前加密 ETF 总投资额 23 亿美元,其中超 18 亿都选择了 BITO(而非 BTF),时间优势帮助 ProShares 成为大赢家。

比特币期货 ETF 的第二个问题在于,它无法完美追踪比特币真实表现。

由于比特币期货 ETF 的底层是期货合约,当前合约到期后转向下一个合约会产生展期成本,因此比特币期货 ETF 的回报率始终落后于比特币本身。就在去年,比特币价格上涨 171%,而 BITO 收益「仅」151%,20% 的差异并不是个小数字。

下图是 BITO 和比特币的价格波动对比(红色是 BITO、绿色是比特币):

这就是为什么比特币现货 ETF 十分重要。如果投资者看好比特币,最优选择当然是比特币本身,而非衍生品。

事实上,比特币现货 ETF 已经在加拿大和欧洲存在,技术上不存在交易问题,因此美 SEC 允许它们在美国这个全球最大资本市场上市是一种必然。

2. 近半年的新变化

2023 年下半年之前,比特币现货 ETF 备案的通常路径是这样:

-

发行人提交比特币现货 ETF 申请

-

耐心等待

-

SEC 推迟做出是否批准的决定

-

继续等待

-

SEC 再次推迟决定

-

继续等待

-

SEC 拒绝

美 SEC 始终坚称加密市场存在太多欺诈和操纵,所以选择沉默、无限期搁置发行人的申请。尽管有投资者认为,「推迟而非直接拒绝」并不完全是坏事,但经历了太多等待,很多人开始失望。

直到 2023 年下半年,情况真正发生了变化。SEC 开始征求发行人、投资者和其他相关方意见,并邀请发行人根据反馈重新提交材料。这是一个重要突破,代表着 SEC 事实上愿意讨论,而非置之不理。

过去一个月时间里,美 SEC 和发行人反复争论,并要求对相关文件再三修改,基本上解决了美 SEC 的所有关切——最大难题是监督(发行人如何监控 / 解决操纵和欺诈问题)和托管(比特币如何存放)。

SEC 与潜在发行人之间的有效对话,显然成了比特币现货 ETF 最终获批的重要原因。

至于为什么 1 月 10 日如此重要?

很简单,这是 ARK 21Shares 比特币 ETF (ARKB) 的批准截止日期。ARK 是比特币现货 ETF 的重要申报人之一,美 SEC 需要在 1 月 10 日之前决定,批准还是拒绝。

为什么 10 号这天,11 支比特币现货 ETF(包含 GBTC)被同时批准?因为 SEC 吸取了比特币期货 ETF 市场上一支 ETF 仅靠领先三天推出就能吃掉绝大多数份额的教训。毕竟,让所有已做好准备的发行人同场竞争,更公平、也更利于投资者。

3. 比特币现货 ETF 的前景和优劣势分析

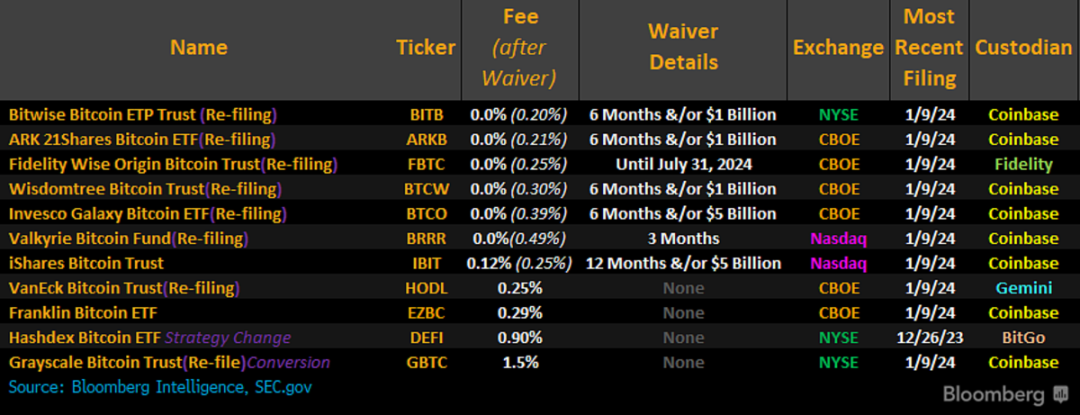

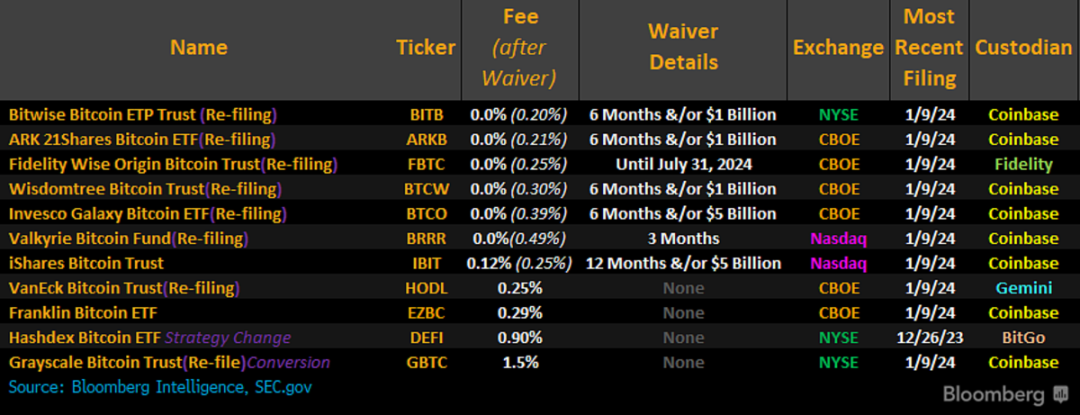

11 支 ETF 的底层都是比特币,它们有何差异化因素?哪些发行公司能最终拔得头筹?投资者该如何选择适合自己的 ETF?

三个重要指标:费用、流动性和交易成本。买入并持有的投资者应重点关注费用,活跃交易者应尤其关注流动性,而所有相关方都应该关注发行人自己的交易成本如何最终影响 ETF 业绩。

具体标的和分析如下:

iShares 比特币信托 (IBIT),费率:0.25%(减免期为 0.12%),前景极好

它是最有前景的比特币现货 ETF。考虑到贝莱德的巨大资产规模和客户优势,很难想象 IBIT 不成功。

而且从市场情绪上讲,在贝莱德宣布参与竞争之前,比特币现货 ETF 获得 SEC 批准的可能性似乎很小。正是贝莱德的参与,极大鼓励了市场信心(其他相关方甚至猜测他们知道一些「秘闻」)。在新闻层面和关注度层面,贝莱德始终是最受关注的一个。

富达比特币信托(FBTC),费率:0.25%(减免期为 0%),前景极好

如果不出意外的话,富达的规模优势极强。尽管该公司不是 ETF 领域的绝对霸主,但它总体拥有数万亿美元资产,并且肯定会向现有客户推荐加密投资。作为资管巨头,富达的号召力不可小觑。因此,FBTC 有望最终成为头部比特币现货 ETF 产品。

ARK 21Shares 比特币 ETF (ARKB),费率:0.21%(减免期为 0%),前景良好

Cathie Wood 多年来一直涉足加密领域,并通过多个 ARK 基金持有 GBTC。目前头寸约 8000 万美元左右,可能很快会全部转移到 ARKB。比特币 ETF 无疑符合 ARK 的颠覆性创新主题,0.21% 的费率也非常低。鉴于 ARK 通常对其主动管理基金收取 0.75% 的费用,可见 ARK 为了赢得市场颇下功夫。

不过,在经历 2022 年的惨淡表现之后,ARK 的名头远不如 2021 巅峰时刻那么响亮,有多少投资者愿意重新信赖 Cathie Wood,拭目以待。

灰度比特币信托(GBTC),费率:1.50%,前景良好

GBTC 原本是一个拥有 270 亿美元资产的信托,正在从封闭式信托转型。它曾经是比特币「唯一」的投资渠道。比特币期货 ETF 并没有造成真正威胁,但现货比特币 ETF 可以,特别是来自贝莱德和富达等公司。现在它希望在 270 亿美元的资产基础上保持 1.5% 的费率(转换前为 2%)。

GBTC 应该很难继续吸引大量新资金,问题是他们能维持现有规模多久。可能会因为其他基金而损失规模,但在相当一段时间内毫无疑问会带来巨额收入。

Bitwise 比特币 ETF 信托 (BITB),费率:0.20%(减免期为 0%),前景良好

在与 BlackRock 和 Fidelity 等公司竞争时,Bitwise 似乎不是潜在的赢家,但 BITB 可能是黑马。

截至目前,他们的费率为 0.20%,同类最低,而且还有费用减免。他们最近提交的文件中有个小细节,作为一家加密原生投资公司,Bitwise 已获得 Pantera 的九位数投资承诺,该公司拥有约 36 亿美元资产。可能有更多公司有兴趣与它合作。

WisdomTree 比特币信托 (BTCW),费率:0.30%(减免期为 0%),前景良好

WisdomTree 是 ETF 市场的老牌公司(总资产排名第 9),该公司拥有涵盖网络安全、云计算和人工智能的 ETF,但其根基在于传统公司股票和债券。BTCW 可能吸引老牌投资者的目光。

景顺银河比特币 ETF (BTCO),费率:0.39%(减免期为 0%),前景良好

Invesco 比 WisdomTree 资管规模更大,有足够知名度,且他们的纳斯达克 100 指数和相关 ETF,吸引力不错,可能会产生一些溢出效应。

但其优势并不十分明显。费用豁免是一个好的开始,此后 0.39% 的费率却完全不具备竞争力。

VanEck 比特币信托(HODL)费率:0.25%,前景良好

VanEck 管理资产规模也不小,但不足以成为领导者之一。考虑到 VanEck 是第一批尝试将比特币现货 ETF 推向市场的发行人之一,因此有一定知名度,但费率方面基本没有优势。

Valkyrie 比特币 ETF (BRRR),费率:0.49%(减免期为 0%),前景一般

Valkyrie 是加密 ETF 的老牌玩家。他们的比特币期货 ETF 规模排名第四。没有赶上 BITO 可以理解,但 VanEck 和 ProShares 的比特币期货 ETF 推出比它还晚,当前规模却超越了它。这意味着其竞争优势一般,未来难以胜过贝莱德、富达和 ARK。另外,他们的豁免后费用是最高的之一。

富兰克林比特币 ETF (EZBC),费率:0.29%,前景一般

富兰克林作为一家老派资产管理公司,其共同基金比 ETF 更出名。而在比特币现货 ETF 中,EZBC 可能是认知度最低的。

2017 年,富兰克林曾推出一系列不同市场的指数 ETF,费率全部定为 0.09%,旨在依靠低价策略弯道超车。有些取得了一定成功,但多数规模仍不足 1 亿美元,可见富兰克林未能凭借低成本取得突破。再加上没有任何费用减免,EZBC 没有被看好的理由。

Hashdex 比特币 ETF (DEFI),费率:0.90%,前景一般

与 Bitwise 一样,Hashdex 是原生加密公司,这应该会给他们带来一些优势,但费用太高是致命弱点。而且在普通投资者中,他们的知名度不高。

4. 结论

我们很快就会知道谁在发行人竞争中获胜。但显然,投资者才是最大赢家。

此前最头部的比特币期货 ETF——BITO 费率为 0.95%,因此很多人预计现货 ETF 费率至少为 0.50%。而现在,激烈竞争导致费率卷到了最低 0.20%,甚至还有短期的 0 费用,百亿美元规模新资金涌入相关市场指日可待。

RockFlow 投研团队汇总以上所有 ETF 形成一份「比特币现货 ETF」股单,便于大家一键投资加密市场:

PEPE0.00 6.09%

PEPE0.00 6.09%

SUI3.39 14.89%

SUI3.39 14.89%

TON3.84 1.75%

TON3.84 1.75%

TRX0.25 7.96%

TRX0.25 7.96%

DOGE0.26 5.79%

DOGE0.26 5.79%

XRP2.46 4.93%

XRP2.46 4.93%

SOL204.24 2.47%

SOL204.24 2.47%

BNB620.11 2.52%

BNB620.11 2.52%

ETH2702.18 4.93%

ETH2702.18 4.93%

BTC98070.20 2.87%

BTC98070.20 2.87%

个人中心

个人中心 退出登录

退出登录

首页

首页 深潮精选

深潮精选 Research

Research 项目发现

项目发现 7x24h︎快讯

7x24h︎快讯 最新活动

最新活动

分享至微信

分享至微信

原文链接

原文链接 添加收藏

添加收藏 分享社交媒体

分享社交媒体 精选解读

精选解读

原创

原创 CryptoQuant 分析师:TON 达到 NMR 指标低点,显现中长期积累信号

CryptoQuant 分析师:TON 达到 NMR 指标低点,显现中长期积累信号

扫码关注公众号

扫码关注公众号