完全稀释市值在某种程度上是有道理的。

撰写:SAM ANDREW

编译:深潮 TechFlow

完全稀释市值,通常在加密货币领域被称为 FDMC 或完全稀释价值(FDV),是一个将股票市场概念扭曲成加密货币的概念。该概念旨在捕捉协议的稀释性质。然而,目前对其使用的方式存在缺陷,需要进行更新。

本文探讨了加密货币的“完全稀释市值”概念的谬误,并提出了一种替代方案。

回顾

市值代表了一家公司在公开市场上的股权价值。它等于公司的股价乘以流通股的数量。上世纪 90 年代科技公司的崛起催生了以股票为基础的薪酬制度。公司开始用股票期权支付员工。股票薪酬有几个好处。它能够使公司和员工的激励保持一致。它是一项非现金支出。它享受有利的税收待遇。

直到最近,股票薪酬并未反映在公司的利润表中,也不是公司现金流量表上的现金项目。它是一项不会出现在任何地方的费用。但最终会反映在流通股的数量上。随着股票数量的增加,每股收益在其他条件不变的情况下会下降。

投资分析师通过调整流通股的数量来调整虚拟股票薪酬费用。分析师将将来将发行给员工的股票添加到现有的流通股数量中。这两者的总和被称为完全稀释股份。完全稀释股份乘以股价就得到了完全稀释市值。完全稀释股份和市值在股权投资中非常常见。

应用于加密货币

类似的市值概念也适用于加密货币。一个协议的市值是代币价格乘以流通代币的数量。流通代币的数量基本上与流通股的数量相同。然而,与公司的流通股数量不同的是,协议的流通代币数量经常会大幅增加。

公司更倾向于不发行股票。发行股票相当于以当前股价出售公司的股权。如果一家公司对未来持乐观态度,为什么要以今天的价格出售股权呢?这样做会稀释现有股东的价值。

而协议则经常发行额外的代币。代币发行是它们的“商业计划”的一部分。一切始于比特币。比特币矿工确保交易正确地输入到比特币区块链中。他们以比特币作为报酬。因此,比特币网络需要不断发行新的比特币来报酬网络的矿工。随后出现的区块链也采用了同样的模式:发行原生区块链代币来奖励那些准确输入交易的人。

与区块链本质相关的代币发行模式意味着不断有更多的代币流通。加密货币市值并没有捕捉到未来流通代币的数量。因此,发展出了完全稀释市值的概念。完全稀释市值是当前代币价格乘以将要发行的总代币数量。对于代币数量不断增加的协议来说,通常会使用十年后的代币供应量数据。

完全稀释市值在某种程度上是有道理的

人们正确地意识到,加密货币市值并不能完全反映实际情况。需要采用不同的衡量标准来捕捉所有将要发行的未来代币的影响。

与此同时,协议的“商业计划”也在发展演变。新的代币发行不再仅仅是为了奖励矿工,就像比特币最初的情况那样。代币也被用于发展网络。代币发行可以帮助引导网络实现其功能性。一个网络,无论是 Facebook、Uber、Twitter 还是区块链,如果没有很多人使用,它就没有太多的实用性。但很少有人对成为早期用户感兴趣。向早期采用者发行代币给予他们财务激励,以便他们使用和推广网络,直到其他人加入并使网络本身具有实用性。

代币发行也成为了对构建协议的有进取心的开发者和支持他们的风险投资基金的一种补偿形式。奖励企业家、支持他们的风险投资基金和早期采用者并没有错。关键是,代币发行变得更加复杂。

但是完全稀释市值也存在缺陷

完全稀释市值的逻辑存在很多缺陷。

1.数学上的错误

不知何故,加密货币市场认为,如果一个协议发行更多的代币,那么它的价值就应该更高。这是完全错误的。在商业、经济学或加密货币领域,没有任何例子表明发行更多的东西会使个体的价值更高。这是简单的供求关系。如果供应增加,而需求没有得到满足,那么这个东西的价值就会降低。

FTT 代币是一个典型的例子。它的代币结构和机制与其他代币类似。在 FTX 崩溃之前,FTT 的价格为 25 美元。市值为 35 亿美元,流通代币为 1.4 亿枚。完全稀释市值为 85 亿美元,总流通供应量为 3.4 亿枚。

因此,通过发行额外的 2 亿枚代币,增加了 2.4 倍,FTT 的市值也增加了 2.4 倍...这怎么可能有道理?

要使 FTT 的完全稀释市值真正达到 85 亿美元,那么发行的额外 2 亿枚代币必须以当前的 25 美元价格卖给买家。但事实并非如此。发行的额外 2 亿枚代币只是被赠送出去的,没有任何发行收入。

下表说明了如果发行 2 亿 FTT 代币与出售相比,FTT 市值和代币价格的差异。代币发行只是将 2 亿枚代币添加到现有的代币供应中,导致完全稀释的代币总量为 3.4 亿枚。代币发行对 FTT 的市值没有影响。预计的影响是代币总量增加了 143%,每个代币的价格下降了 59%。这是简单的数学运算。分子是恒定的,而分母增加了。结果是一个较小的数。

或者,如果这 2 亿枚 FTT 代币以当时的 25 美元的代币价格出售,那么 FTT 将获得 50 亿美元的收入,将市值增加到 85 亿美元的完全稀释市值。流通代币数量将增加到 3.4 亿枚。市值和流通代币数量都增加了 143%。最终结果是每个代币的价格没有变化。

股票的运作方式与此类似。如果苹果公司以股票形式向员工发行更多股份作为股权补偿,它并不会获得资金收入。结果是,全面摊薄的流通股份增加,每股价格降低。如果苹果公司以当前价格向市场出售股份,它将获得现金收入。其市值将增加相应金额。流通股份也会相应增加。最终结果是股价不变。

将加密货币的完全稀释市值逻辑应用于股票,突显了其错误之处。如果这个逻辑成立,那么每家公司都应该发行更多股份以增加其完全稀释市值。显然,这种情况并不会发生。按照这个逻辑的合理推论,每家公司的完全稀释市值都是无限的。公司发行股份的数量没有上限。因此,无论公司的规模、增长潜力、盈利能力和资本回报率如何,它们的完全稀释市值都应该相同,即无限大。然而,事实显然并非如此。

那么,通缩型协议呢?

大多数协议是通胀型的,意味着随着时间的推移会发行更多代币。一些协议是或将成为通缩型的,意味着未来流通的代币数量将减少。根据加密货币的完全稀释市值逻辑,通缩型协议在未来的价值将低于今天的价值。

未来的某种东西会减少,然而由于它的减少,它的价值会降低。这是没有道理的。这违背了供给和需求的基本经济原理。

2.这意味着不可能的情况

加密货币的完全稀释市值逻辑暗示了不可能的情况。如果 FTT 的完全稀释市值为 85 亿美元,而市值为 35 亿美元,那么市场意味着每个获得新增 2 亿 FTT 代币的人在收到额外代币后会创造每个代币 5 美元的价值。正如解释的那样,这 2 亿代币发行没有任何收益。因此,要实现 85 亿美元的完全稀释市值,唯一的办法就是那些获得这 2 亿代币的人在一夜之间创造 50 亿美元的价值。

但是他们如何做到呢?

将更多代币交到人们手中如何增加其市值?这是不可能的。这些代币很可能只是作为投资组合的一部分存放在钱包中。接收者除了交易这些额外的代币外,什么都不会做。

3.意外后果

加密货币的完全稀释市值逻辑的意外后果是夸大了协议的价值。投资者,不管是对是错,往往认为资产的市值越大,价值越高、稳定性越强。投资者对这些协议的巨大完全稀释市值估值感到安心,但往往没有意识到完全稀释市值计算的逻辑缺陷。在这方面,FTT 是其中罪魁祸首。

当 FTT 价格为 50 美元时,其市值为 70 亿美元,完全稀释市值为 170 亿美元。然而,在那段时间里,FTT 的平均每日交易量很少超过几亿美元。

巨大的完全稀释市值、较小的市值和微小的交易量是灾难的原因。在加密货币市场的高峰期,一些代币执行了这种模式。这种设置使市场操纵成为可能。较小的交易量使得少数几方能够控制交易量,从而控制价格。代币价格决定了市值,最终决定了完全稀释市值。这意味着几乎不交易或进行洗钱交易的代币支撑着人为高估的代币价值,夸大的价值被用作贷款的抵押品。它也掩盖了实际投资规模的大小。

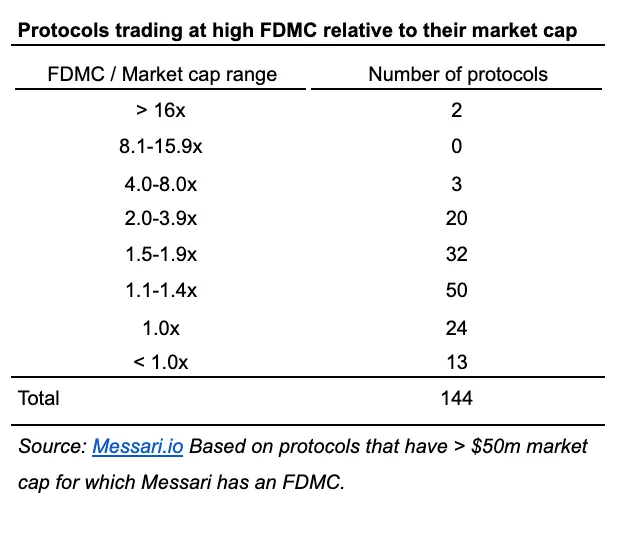

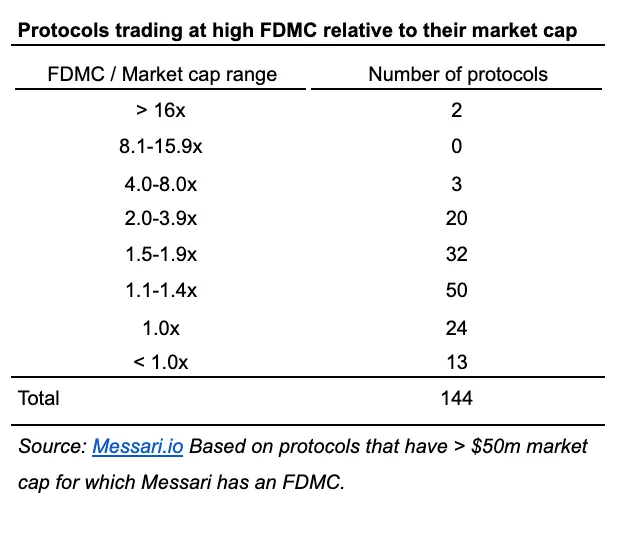

如今,高完全稀释市值和低市值的资产已经不那么普遍了。但它们仍然存在。下表列出了完全稀释市值与市值之间的倍数关系的协议数量。

4.代币发行越来越像是基于股票的补偿

自从中本聪撰写了比特币白皮书以来,代币发行的目的已经发生了很大变化。发行用于除了奖励网络矿工和验证者之外的各种目的。

代币发行越来越像是加密货币市场中的股权补偿。协议通过授予参与建设网络的人其原生代币来奖励他们,就像公司授予员工、顾问和投资者股票期权以奖励他们为公司建设做出贡献一样。

应该将代币发行视为类似于基于股票的补偿。发行代币,就像发行股份一样,对协议或公司来说是一项成本。它会稀释流通的代币或股份数量。然而,如果做得正确,这个成本就是一项投资。它会产生回报。一位勤奋的员工获得授予的股票可以为公司创造超过授予的股票价值的价值。同样,网络参与者可以为协议创造超过授予的代币价值的价值。

从授予的股票或代币中产生的回报要到很久以后才能知道。在那之前,一个深思熟虑的股票或代币授予计划是最好的指导,可以预示着可能发生的情况:大量使用代币分配或严重稀释没有任何价值可言。

并非所有的代币分配都是平等的

完全稀释市值计算中包括了所有未来的代币发行。但并非所有的代币发行都是一样的。有些代币是发放给早期采用者,有些是发放给创始团队,还有些是发放给初期投资者。有些代币是发放给协议的基金会以供将来使用。这些包括发放给协议的储备金和生态基金的代币。它们是将用于发展网络的代币。用于未来投资网络的代币不应包括在代币流通数量中。

用于将来投资的代币相当于公司资产负债表上的现金。资产负债表上的现金会降低公司的总价值。公司的总价值是企业价值。企业价值反映了公司所有资产的价值。企业价值的一部分是公司的股权价值。对于上市公司来说,股权价值就是其市值。另一部分是净债务。净债务是总债务减去现金。这个概念是公司的总资产由股权和净债务资助。下表说明了在其他条件相同的情况下,增加现金如何降低公司的企业价值。

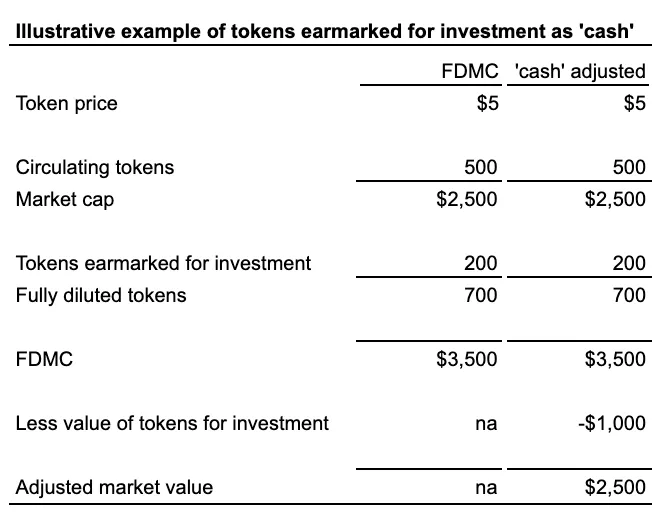

用于投资的代币的价值等于代币价格乘以被指定的代币数量。这是协议必须投资的资金。它相当于负债表上的现金。

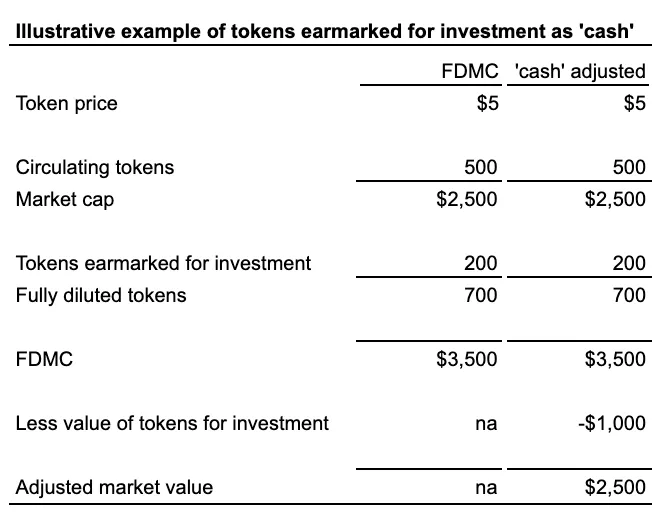

下表机械地概述了这个逻辑。下表中的示例概述了一个流通 500 代币的协议。额外发行 200 个代币给储备金。这 200 个代币被指定用于投资网络。以 5 美元的代币价格,市值和完全稀释市值分别为 2,500 美元和 3,500 美元。储备金中的 200 个被指定用于投资的代币价值为 1,000 美元。这 1,000 美元的价值应该减少协议的总价值,就像现金减少了公司的企业价值一样。

用于未来投资的代币可以看作是公司未发行的股份。与将其视为“现金”一样,结论是相同的。苹果未来可能发行的股份不包括在其完全稀释市值中。苹果可以出售股份以获得现金收入。这些现金可以用于开发苹果产品。这些产品的未来价值最终会反映在苹果的市值中。类似地,协议可以向其国库发行代币,以获得“现金”收入,用于投资其网络。不同之处在于,对于协议来说,“现金”是其原生代币。它实际上不需要像苹果那样向市场出售股份以获得收入。在这种情况下,协议更像是美联储,它发行更多的货币来支付开销。

区别在于灵活性

协议之所以从一开始就有如此多的代币在流通,是因为它们的结构非常严格。公司可以自由发行和回购股份,但需要董事会和最终股东的批准。相比之下,协议试图发行和销毁代币要容易得多。

从一开始,协议就需要确定将发行多少总代币以及何时发行。这是一种“一切都在第一天就确定下来”的心态。公司和美联储并不以这种严格性运作。公司的股份数量和流通中的美元数量会根据市场动态而起伏。协议需要披露一定数量的代币,因为它们的代币被用作货币价值来报酬网络参与者。如果代币数量不确定,参与者会担心他们获得的货币价值会因代币通胀而贬值。消除这种担忧的成本就是一个不灵活的代币结构。

夸大的完全稀释市值(FDMC)

一些协议夸大了完全稀释市值(FDMC)。用于计算 FDMC 的代币数量包括发行给协议国库用于投资的代币。扩大的代币流通数量导致了夸大的 FDMC。这进一步导致了更昂贵的估值倍数。

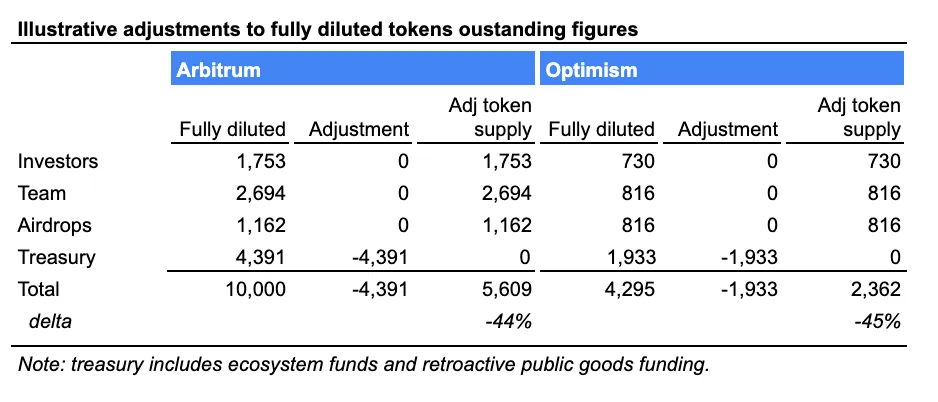

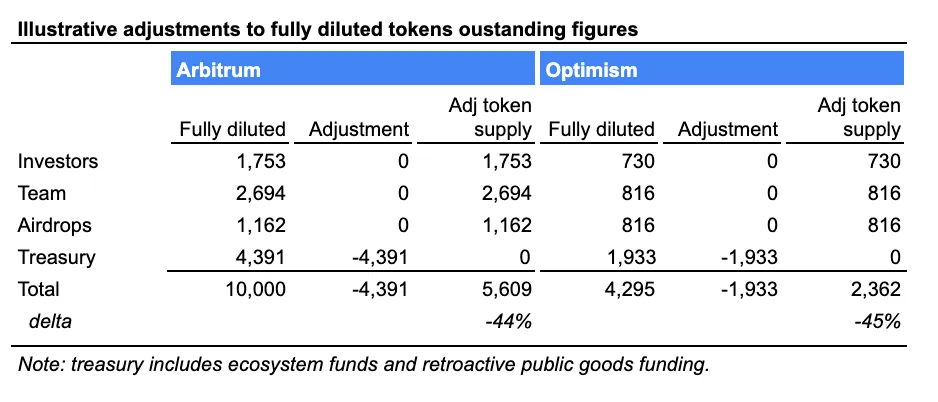

例如,Arbitrum 和 Optimism 夸大了 FDMC。它们的 FDMC 包括最终将发行的总代币数量。然而,在这两种情况下,大量代币被发行给财务部门或等效部门。这些代币被指定用于投资生态系统。将这些代币从总代币流通中移除,可以得到更准确的调整后代币供应量,从而得到调整后的市值。

下表说明了应对 Arbitrum 和 Optimism 代币流通进行的调整。调整后的代币供应量比全面稀释数字低 45%。

那么正确的代币供应量是多少?

流通供应量在某种程度上是正确的。它反映了当前发行的代币数量。但它忽略了未来代币发行的影响。完全稀释供应量也在某种程度上是正确的。它反映了最终将发行的代币数量。但它未能调整发行给国库的代币。调整后的数字应该以完全稀释数字为基础,并扣除发行给国库的代币。

有一件事是确定的,完全稀释市值数字是具有误导性的。敏锐的分析师不应根据未来代币发行来夸大协议的市值,而应通过未来发行的稀释影响来削弱现有估值。

PEPE0.00 4.46%

PEPE0.00 4.46%

SUI4.58 6.10%

SUI4.58 6.10%

TON5.17 3.97%

TON5.17 3.97%

TRX0.25 4.29%

TRX0.25 4.29%

DOGE0.36 6.42%

DOGE0.36 6.42%

XRP3.17 3.00%

XRP3.17 3.00%

SOL259.10 9.47%

SOL259.10 9.47%

BNB697.38 2.30%

BNB697.38 2.30%

ETH3293.42 1.35%

ETH3293.42 1.35%

BTC105134.42 3.13%

BTC105134.42 3.13%

个人中心

个人中心 退出登录

退出登录

首页

首页 深潮精选

深潮精选 Research

Research 项目发现

项目发现 7x24h︎快讯

7x24h︎快讯 最新活动

最新活动

分享至微信

分享至微信

原文链接

原文链接 添加收藏

添加收藏 分享社交媒体

分享社交媒体

@samuelmandrew

@samuelmandrew 精选解读

精选解读

OpenAI CEO:多亏了特朗普,AGI 将在美国实现

OpenAI CEO:多亏了特朗普,AGI 将在美国实现

扫码关注公众号

扫码关注公众号