本文将根据根据 Nansen 和 Rwa.xyz 跟踪,主要介绍接入现实资产的最活跃的借贷协议并跟进发展动态。

作者:Jaden,LD Capital

前言

随着传统金融无风险利率上升和 DeFi 收益率下降,投资者纷纷涌入美债市场。为了重新扩大扩大市场规模和为用户提供更可持续稳定的收益,DeFi 协议将 RWA 作为抵押品来源或新的投资机会。

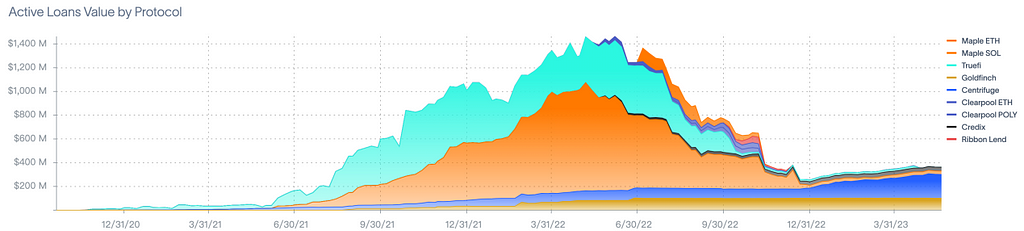

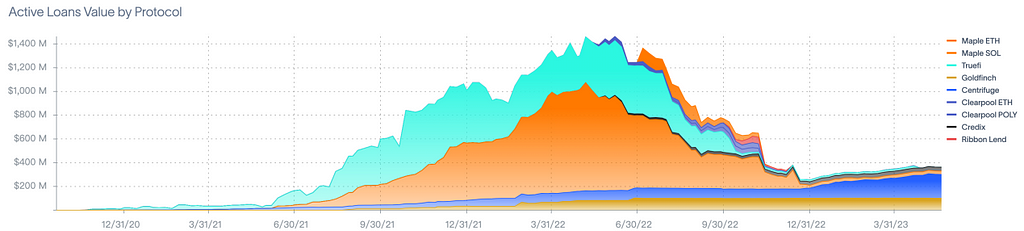

RWA 借贷协议累计借款量达到 44 亿美元,高峰时期为 2022 年 5 月达到 14 亿美元,当前 RWA 借贷协议借款额不足 5 亿美元(不包含 MakerDAO)。尤其是在 2022 年去杠杆阶段机构连环撤资,部分借贷协议出现了坏账。尽管市场对 RWA 板块关注度增加,但借款量仍然没有很大起色。近一年来,RWA 板块资金增长主要是针对美债认购业务。

本文将根据根据 Nansen 和 Rwa.xyz 跟踪,主要介绍接入现实资产的最活跃的借贷协议并跟进发展动态,这些协议分别是 MakerDAO、Maple Finance、Truefi、Goldfinch、Centrifuge和 Clearpool。

图:RWAs 协议活跃贷款量

来源:rwa.xyz,LD Research

MakerDAO

Rank#70

MakerDAO 为稳定币协议,允许用户抵押加密资产借出锚定美元的稳定币 Dai。

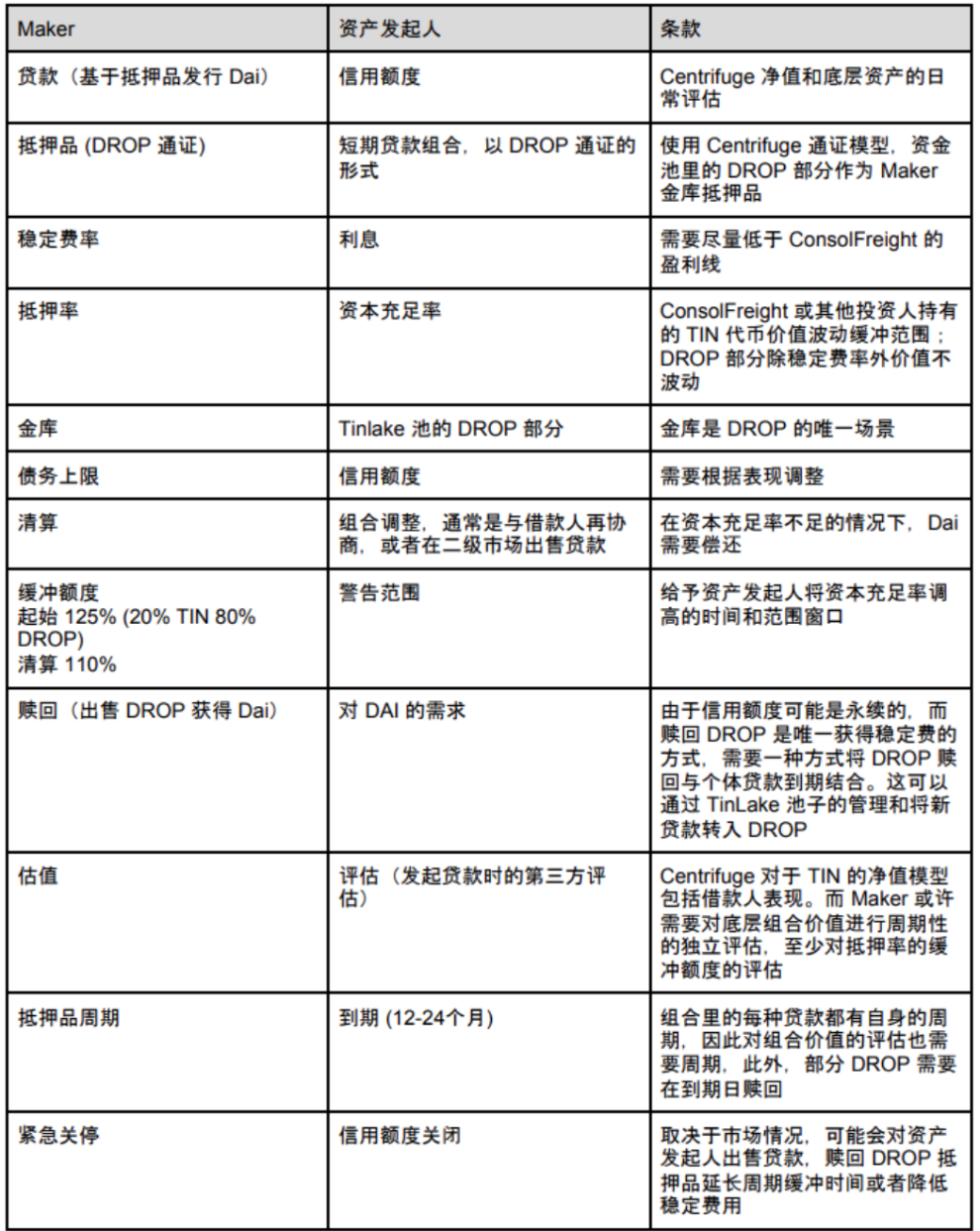

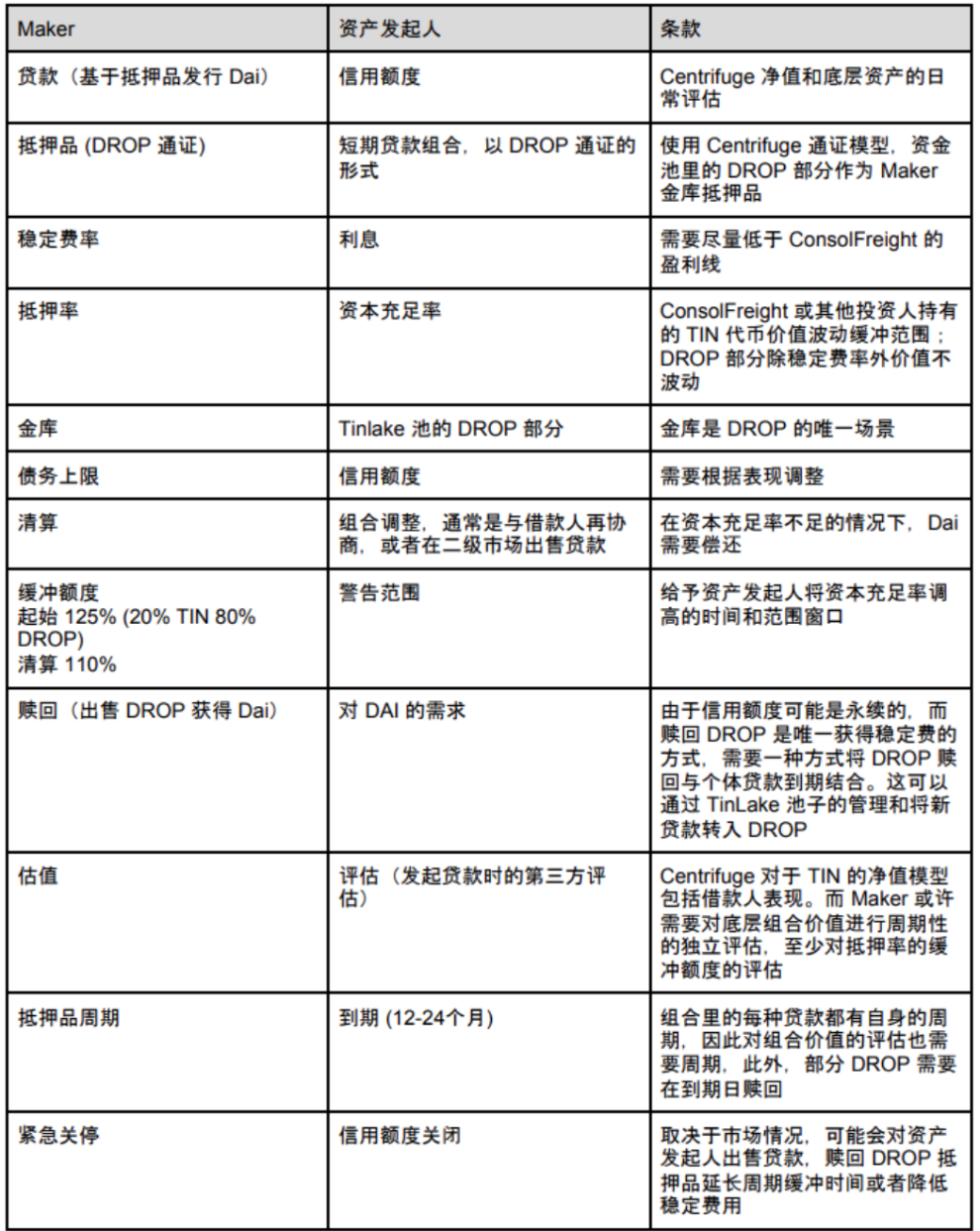

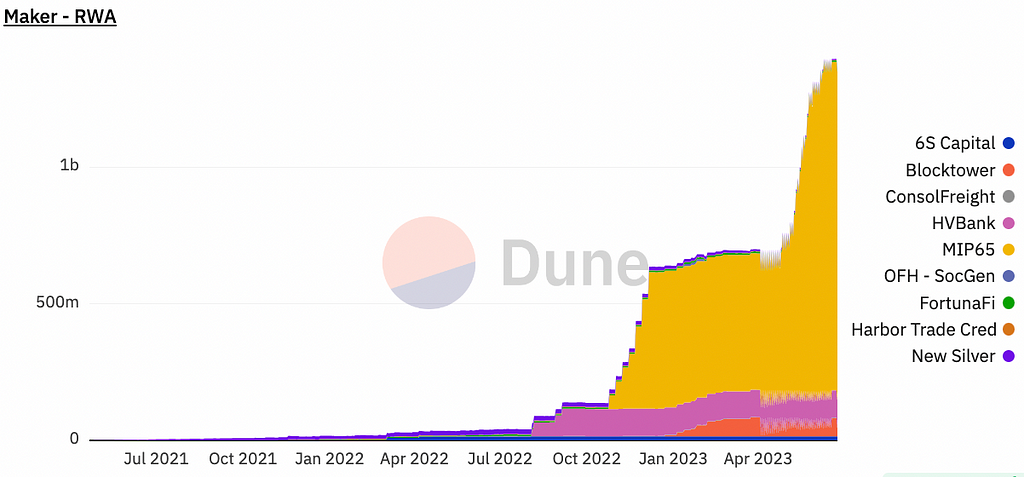

MakerDAO RWAs 板块分为 2 部分,一是 MIP21,支持 RWA 作为抵押物进行借贷,并采用 Centrifuge Tinlake 作为底层,通常收取 4% 的稳定费,提案于 2020 年 11 月通过。二是 MIP65,即支持通过 PSM 模块获取 USDC 并由 Monetalis 进行策略化投资,最初债务上限额度为 5 亿美元,随后于 2023 年 3 月将债务上限提高为 12.5 亿美元,这部分新增的 7.5 亿美金将在后续 6 个月内分 12 次购买美国债券。

图:MakerDAO RWA 抵押借贷运作方式

来源:MakerDAO blog,LD Research

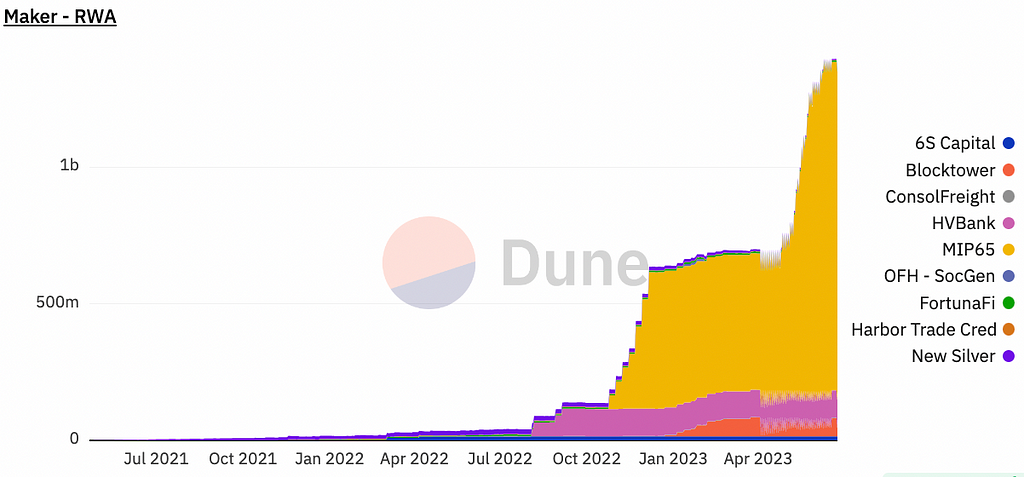

截至 2023 年 6 月 24 日,根据 dune 数据,MakerDAO RWA 业务规模将近 14 亿美元,占 MakerDAO 资产负债表 41%,带来 530 万美元收入,占协议年化收入的 52.2%。

图:MakerDAO RWAs

来源:dune.com,LD Research

代币模型

代币总量为 100 万枚,由于在协议运行过程中存在增发(填补协议坏账)和协议盈利销毁回购机制,因此当前实际流通量为 977,631.03。

代币主要作用为治理,后续将针对 Spark 协议增加质押挖矿功能。

Centrifuge

Rank#257

Centrifuge 成立于 2017 年,由 Lucas Vogelsang、Maex Ament 和 Martin Quensel 联合创立,由柏林投资银行 Pro FIT 方案推动,与欧洲区域发展基金 (EFE) 共同供资开发。2022 年 1 月 29 日, Centrifuge 以锁定 5,435,100 DOT 赢得 Polkadot 第 8 次平行链插槽拍卖。

其产品为 Tinlake,支持用户抵押资产并产生一个 NFT 进行融资,每一个资产池都具有 2 种不同风险的代币,Tin 和 Drop。Centrifuge 收取 0.4% 平台费。

Centrifuge Tinlake 是 MakerDAO RWA 抵押借贷的底层。2021 年 4 月,金融机构 New Silver 率先在其 Tinlake 合约中建立了房产修复转手贷款池(fix and flip loans),依托 MakerDAO 作为信贷设施完成第一笔贷款融资。

2022 年 12 月底,BlockTower Credit 与 Maker 和 Centrifuge 合作,将 2.2 亿美元的现实世界资产带入 DeFi。Maker 将发行由这些 RWA 支持的 Dai 贷款,Centrifuge 将处理链上发行和代币化,而 BlockTower Credit 将充当资产管理者。

2023 年 2 月 Centrifuge 在 Aave 社区提议将现实世界资产(RWA)引入 Aave,并将其作为原生稳定币 GHO 的抵押品。Centrifuge 表示一旦 GHO 做好准备,就发布正式提案。

2023 年 1 月至 2023 年 6 月,Centrifuge 并无重大进展。

Centrifuge 收取的平台费尽管非常低,但接入的资金体量大,并且是最早采用风险分级的协议之一。

代币模型

Centrifuge 最初发布了 400,000,000 CFG,并将其分发给了基金会和最初的贡献者、核心团队、投资者和验证者。为了支付 PoS 区块奖励,预计每年将额外铸造 3%的 CFG 代币,但是用于支付交易费用的代币会燃烧掉,以稳定 CFG 代币的总供应量。但其主链交易少,因此销毁的代币量极少。目前有部分 CFG 桥接至以太坊。CFG 的主要用途为质押、支付主链上交易费用以及参与治理。

Maple Finance

Rank#395

Maple Finance 创建于 2020 年,2021 年 5 月正式上线,产品上线 Solana 和 Ethereum 链,主要业务是为机构提供无抵押借贷服务,过去用户主体为加密公司,因此在 2022 年去杠杆的市场环境下产生了 5,200 万美元坏账。

根据 Defillama,2023 年 3 月是 Maple Finance TVL 历史低点(24M),随后协议在 5 月推出了针对美国国债的现金管理池后 TVL 有所反弹,相较于 Truefi 即将推出的美债池,Maple Finance 并没有最低认购额度,但从链上记录来看仍是以大额认购为主。6 月 12 日推出不定期贷款池以提高协议灵活性。截至 2023 年 6 月 24 日,Maple Finance TVL 达到 62.82M,其中 RWA 板块 TVL 为 22.83M。

Maple Finance 收取 0.66% 平台费用和 2.5% 履约费(在偿还贷款时按照利息的百分比支付)。

图:Maple TVL on Ethereum

来源:Defillama,LD Research

代币模型

Maple Finance 发行两种代币,其中 MPL 在以太坊上发行,SYRUP 在 SOL 上发行,总量各 10,000,000。用户质押 MPL 后可获得 xMPL,协议收入 50% 将用于回购市面上的 MPL 奖励 xMPL 持有者。目前 MPL 流通量为 796 万枚,其中 30.41% 参与质押,已回购 MPL 数量为 30,010。

Truefi

Rank#429

Truefi 是 TrustToken 团队于 2020 年创建面向投资机构的无抵押借贷协议。TrustToken 此前曾创建了 TUSD,但已于 2020 年将该板块业务出售给名为 Techteryx 的公司。

Truefi 协议 TVL 跌破 1000 万美元后没有反弹迹象,协议目前暂无活跃借款池。Adapt3r digital 即将开放美国债券池,认购额度最小为 10 万美元,目前处于登记申请阶段。

协议收取 0.5% 平台费。

图:Truefi TVL

来源:DeFillama,LD Research

(协议内显示 TVL 为 $17.25M,其中未偿贷款金额为 7.17M,与 DeFillama 存在出入)

代币模型

TRU 最大供应量为 14.5 亿,当前代币供应量为 1,198,450,773,当前流通量为 1,061,445,050,销毁 2.51 亿枚代币。截至 2023 年 5 月 22 日团队统计数据,团队、代币销售、流动性奖励和治理部分锁定代币约 1.4 亿枚。

TRU 价值捕获来自:

1)质押,批准或拒绝新贷款;

2)储备金;

3)流动性激励;

4)治理。

Goldfinch

#737

Goldfinch Finance 主要业务是实体公司提供贷款,目标客户是债务基金和金融科技公司等借贷企业,为他们提供 USDC 的信用额度。

根据 dune 数据,Goldfinch 活跃贷款量和协议 TVL 从 2022 年 5 月起基本处于停滞增长的状态,总贷款额度维持在 1 亿美金左右,主要原因在于无抵押借贷需要对实体进行详尽调查,同时贷款方通常为机构,在熊市阶段下,贷款方和借款方对风险和收益评估难以匹配。

Goldfinch 收入来自借款人支付的利息和 LP 产生的取款费,DAO 会收取上述费用的 10%。LP 从高级池中提现时需要支付 0.5% 的提现费用,该费用也会分配给 DAO。

图:Goldfinch 活跃贷款量 /TVL

来源:dune.com,LD Research

代币模型

代币总量 114,285,714,未来(2 年后)可能会引入适度通胀计划,最终由社区决定,当前代币流通量为 51.9m,占代币总量的 45%。代币总量将近 55% 在 TGE 后 3 年释放,每月释放量约为 176 万枚。

Clear Pool

Rank#960

协议于 2022 年 Q1 上线以太坊主网,团队成员主要来自传统金融机构,协议产品包括无需许可池和需许可池。

无许可池是指任何人可提供借款,但借款人仍需要经过向团队申请名单。无许可池大小是动态的,对贷方可以提供的流动性数量没有限制。借款人可以使用利用率 / 利率曲线来优化资金池规模,无确定的归还贷款时间,利息动态计算。其借贷方式类似 Aave 等抵押借贷协议。但池子的利用率需要保持在 95% 以下,当利用率超过 95% 时,借款人不可再进行借款。超过 99%,贷款人不可提款,且借款人需要偿还一部分资金。

Prime 为 Clearpool 即将推出的需许可池,搭建在 Polygon 上,目前处于测试网阶段。Prime 池参与方都需要经过 KYC 和 AML 调查。

2023 年 3 月为协议 TVL 低点(2.6m),当前 TVL 为 28.49m,但自 5 月以来 TVL 进入增速减缓。

图:Clearpool TVL

来源:Defillama,LD Research

代币模型

代币 CPOOL 总量为 10 亿个,公募轮估值为 4000 万美元,目前处于破发状态。

2024 年 1 月前,每月 28 日释放代币总流通量的 3.11%。

代币价值捕获来自于:

1)协议收入 5% 用于回购;

2)质押获得代币奖励;

3)参与治理。

PEPE0.00 -0.27%

PEPE0.00 -0.27%

SUI3.69 9.07%

SUI3.69 9.07%

TON6.98 4.81%

TON6.98 4.81%

TRX0.41 78.76%

TRX0.41 78.76%

DOGE0.42 -2.04%

DOGE0.42 -2.04%

XRP2.57 -4.97%

XRP2.57 -4.97%

SOL237.88 3.88%

SOL237.88 3.88%

BNB754.72 15.61%

BNB754.72 15.61%

ETH3669.50 0.54%

ETH3669.50 0.54%

BTC95871.93 -0.15%

BTC95871.93 -0.15%

个人中心

个人中心 退出登录

退出登录

首页

首页 深潮精选

深潮精选 Research

Research 项目发现

项目发现 7x24h︎快讯

7x24h︎快讯 最新活动

最新活动

分享至微信

分享至微信

原文链接

原文链接 添加收藏

添加收藏 分享社交媒体

分享社交媒体

Cycle Capital Research

Cycle Capital Research 精选解读

精选解读

扫码关注公众号

扫码关注公众号