2022 年从一开始就很残酷,杠杆和欺诈的混合使得市场缺乏流动和叙事。

撰写:Parsec Research

编译:深潮 TechFlow

21 年 11 月末,随着 BTC 顶部的出现,一篮子资产在风险曲线上即将被融化。这个篮子里的主角是*DeFi 2.0*,我把它描述为一组自反性的 DeFi 协议。

自反性是许多市场参与者实际想要的属性,所有成功的企业都是自反性的,交易者也是如此。

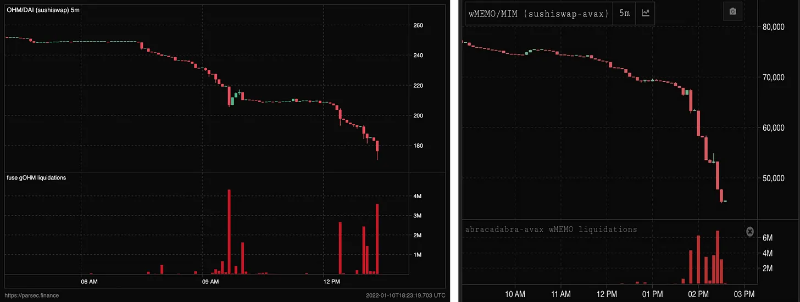

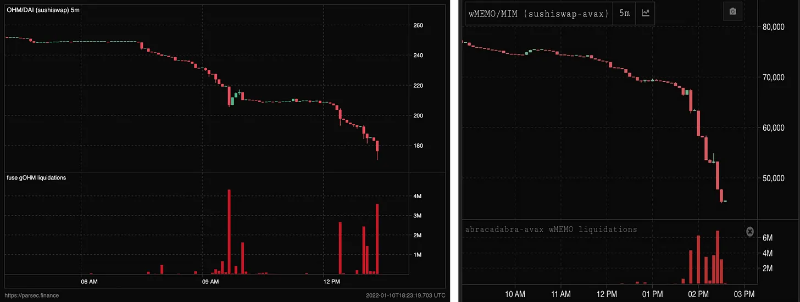

正如特拉布科所说的 “可能发生的最糟糕的事情就是你输掉所有的钱”。2022 开始的时候,OHM--DeFi 超额收益的宠儿--已经从一个兴奋的顶部流血了,但是突然间,结合 OHM 和通过 Fuse 加杠杆的(9,9)策略被匆忙清算了。

这是 2022 年趋势的开始,2021 年建立起来的所有杠杆只是延期卖出。Abracadabra 和附属的 Wonderland 可能是 DeFi 2.0 的最佳提炼。

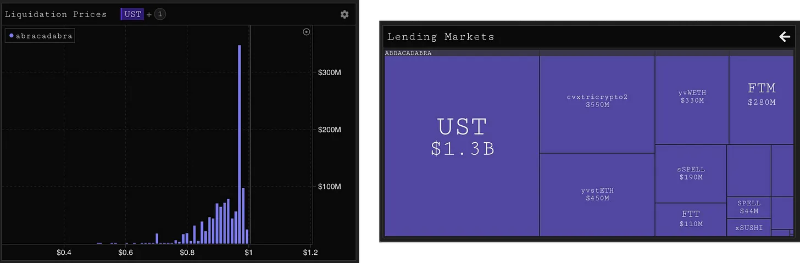

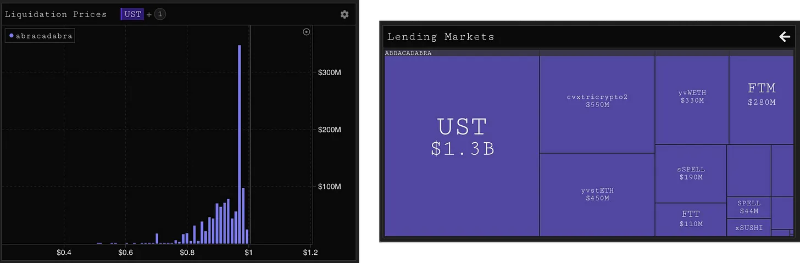

Abra 是一个杠杆式收益耕作协议,关键创新是制造商风格的稳定币($MIM)。尽管 Abra 被归类为“杠杆收益农业”,但所有大型市场都只是波动资产(三加密货币、stETH、SPELL)的风险,因此给市场的双顶上浇了汽油。值得注意的是,当时被 Degenbox 赋予最 "delta-neurtal "称号的是 UST 市场。

Degenbox 循环了 Anchor 的存款,将收益率推高到>100%的 APR。最终,Degenbox 是对 Anchor 结构问题的一个重要提示。一个非市场化的供应方利率将被充分利用以榨干激励措施。Wonderland 是另一个真正起飞的大型 "Dani 项目"--一个纯粹的 OHM 分叉,有更积极管理的资金库,利用雪崩生态系统,吸引散户寻找下一个 OHM。在 OHM 去杠杆化后仅一周,wMEMO 就被消灭了,因为 abra 被清算了。

几个月后 wMEMO 崩溃得到解决,最终可选择赎回国库资产,账面价值缓慢消亡。从账面市盈率超过 10 倍的欣喜到下跌,再到与国库掠夺者的激烈治理辩论,完美概括了 2022 年的最高点和最低点。

NFT 1.0 的结束

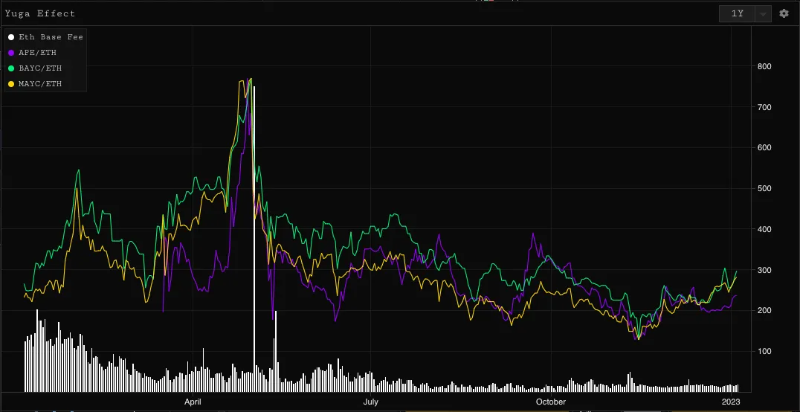

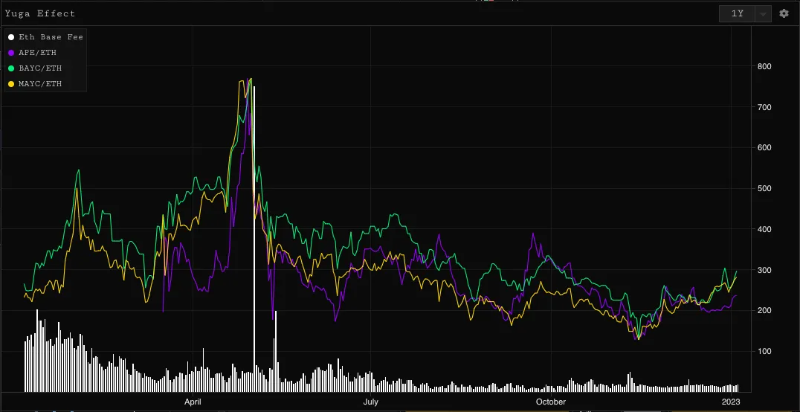

与更广泛的加密货币市场一样,NFT 市场双双见顶。随着 $APE 的推出,Yuga 启动了本周期 NFT 市场兴奋的最后一幕。随着 APE 的上线,附加的额外效用是创造其他效用的能力。

此外,BAYC 和 MAYC 的持有者得到了一个免费的 Mint,这是一个教科书式的分层空投,可以支撑整个无聊猿生态。APE、BAYC 和 MAYC 都进入到 Mint。

但可惜的是,铸造环节被搞砸了,一场规模空前的 Gas 战争来了,超过 1 亿美元的 ETH 在一天内被烧毁,Mint 的收益超过 3 亿美元。

对于一个新生的市场,以及一个大部分财富都是纸质的市场,Otherdeed 点燃了剩下的流动性,一周后 Terra 崩溃了,并把 ETH 拉下了水。在 2022 年剩下的时间里,NFT 市场一直在努力,到处都有动作,但与 yuga 狂欢相比,没有任何东西能让人被吸引。

为了 NFT 的长期健康,可能需要进行一次深度清洗,希望 2023 年能够带来新的方法和人才。

Terra

22 年初,在动荡的市场中,唯一的亮点是 Terra。LUNA 上涨并超过了所有其他主要的 L1s,这是一个叙事真空。叙事的中心是 Anchor,这是一个借贷协议,bLUNA、bETH 和其他质押代币可以通过借入 UST 来提高杠杆,存款人获得 20% 的固定回报。

UST 担保的 20%是一个史诗级的蜜罐,吸引了超过 100 亿美元的资本。这些资本中的大部分实际上是 bETH 和 bLUNA 存款人以 10%的利率借入 UST,然后重新存入来赚取差价。

几个月来,UST 的需求积累了这样的供应(UST 市值最高约为 190 亿美元),有效地转化为 LUNA 的价格上涨和 LFG 的资本化。

Anchor 的制度化最终是灾难性的,在周六迁移到新的 4pool 触发了 Curve 上的一些大型 UST 卖出。据我估计,存款人达到了风险极限,并以最快的速度将其全部抛出,这里剩下的故事基本上是一个负面的反射性,这样的卖出导致了更多的卖出。

特别是,做空 LUNA 很快成为交易商的共识,一旦协议也开始卖出,它就成了瀑布,迅速蒸发了 11 位数字的财富。Terra 的毁灭给剩余的积极叙事带来了激烈的结局。去中心化/抵押不足的稳定币被摒弃了,围绕着 Curve 和 Convex 的贿赂经济被扼杀了。

整个 L1 链被抹去。Degenbox 被清算,只有 Wonderland 亏本手动购买超过 5000 万美元的清算资产才避免了巨额坏账。DeFi 的影响清晰、无情但迅速而明确。

合并

去年一个值得注意的亮点是,ETH 无缝过渡到了权益证明(Proof of Stake),这次升级有超过 3000 亿美元的资产面临风险。除了 PoS 所代表的安全和路线图目标之外,ETH 作为一种资产从这次升级中获得了意外的收获。

ETH 也不是没有未来的催化剂,在 Arbitrum 和 Optimism 的大力推动下,Rollup 的采用出乎意料的具有粘性。很少有资产在 2022 年出现 ETH 这样的经济和催化因素。

CeFi 的坍塌

3AC 清算、Celsius、BlockFi 和 Voyager 的崩溃将市场推向了深渊,ETH 在 900 美元以下徘徊(勉强避免了一次大清算),stETH 跌至 0.93。随着 FTXs 在年底的崩溃,为中心化和交叉式加密货币基础设施的彻底失败又添上了一笔。

FTX 对链上市场的影响是双重的:

向前看

2022 年从一开始就很残酷,杠杆和欺诈的混合使得市场缺乏流动和叙事。与其对尚未发布的 dApp 喋喋不休地说些陈词滥调,我将专注于更有可能继续产生影响和增长的新兴趋势。

-

流动性质押衍生品:正如所讨论的那样,ETH,特别是质押 ETH 具有强大的流动性和强大的经济性。stETH 在许多方面都有很大的领先优势,但 cbETH 和 frxETH(以及其他)的挑战者证明了 Lido 不会逃避这一挑战。围绕现有的 LSD 已经形成了一个杠杆生态系统,像 icETH 和 Gearbox 这样的产品为杠杆质押敞口提供了更好的用户体验。我期待更多的此类产品出现在 DeFi 周围,甚至一些固定利率工具也会成功,尽管固定收益在链上有一个被诅咒的历史。2023 年启用的提款将通过允许更严格的套利循环来更广泛地降低衍生品的风险,这将提高流动性和参与度(无论任何“解锁”效果如何)。

-

永续衍生品:GMX 在 2022 年下半年设法增加了他们的 OI,这一行动很突出,证明了该团队还在做事。对链上永续的需求是明确的,像 GMX 这样的伪 AMM 模型还以 GLP 的形式创造了一种收益承担和有抵押品价值的资产。随着 FTX 为交叉抵押品杠杆留下的真空,让所有的目光都集中在现有系统的增长上,以及是否有任何新模型推动了这一趋势(dydx v4/rage/perennial 等……)。

-

AMM:自动做市商仍然是最引人注目的 DeFi 原生技术,在我看来,自 21 年 5 月以来,链上交易流量一直处于下降趋势。尽管如此,Uniswap V3、Curve V2 和 Solidly(都推动了技术水平的提高。不知何故,AMMs 仍然收到了诽谤(LPs 无利可图,CLOB 的优越感,等等)。我认为 23 年有 50%的概率可以看到这种说法的逆转,如果链上流量回归,并且有一些引人注目的技术正在进行中(crocswap、uniswap 升级等...)。随着许多主要的做市商被淘汰,CEX 的流动性处于 2020 年以来最糟糕的状态,AMMs 有一个真正的机会开始参与竞争。LSD 和永续在链上的成功都取决于 AMM 的流动性。

原文链接

TRUMP16.51 0.58%

TRUMP16.51 0.58%

SUI3.42 -0.38%

SUI3.42 -0.38%

TON3.68 -0.07%

TON3.68 -0.07%

TRX0.24 -2.99%

TRX0.24 -2.99%

DOGE0.25 -2.35%

DOGE0.25 -2.35%

XRP2.59 -0.99%

XRP2.59 -0.99%

SOL173.13 -0.87%

SOL173.13 -0.87%

BNB660.82 0.69%

BNB660.82 0.69%

ETH2779.90 1.89%

ETH2779.90 1.89%

BTC96644.11 -1.67%

BTC96644.11 -1.67%

个人中心

个人中心 退出登录

退出登录

首页

首页 深潮精选

深潮精选 Research

Research 项目发现

项目发现 7x24h︎快讯

7x24h︎快讯 最新活动

最新活动

分享至微信

分享至微信

添加收藏

添加收藏 分享社交媒体

分享社交媒体 精选解读

精选解读

Bybit 启动“赏金追回计划”,奖励高达失窃资金的 10%

Bybit 启动“赏金追回计划”,奖励高达失窃资金的 10%

扫码关注公众号

扫码关注公众号