到目前为止,协议的成功和其代币的表现之间最不匹配的例子是 Uniswap。

撰写:Ben Giove

编译:深潮 TechFlow

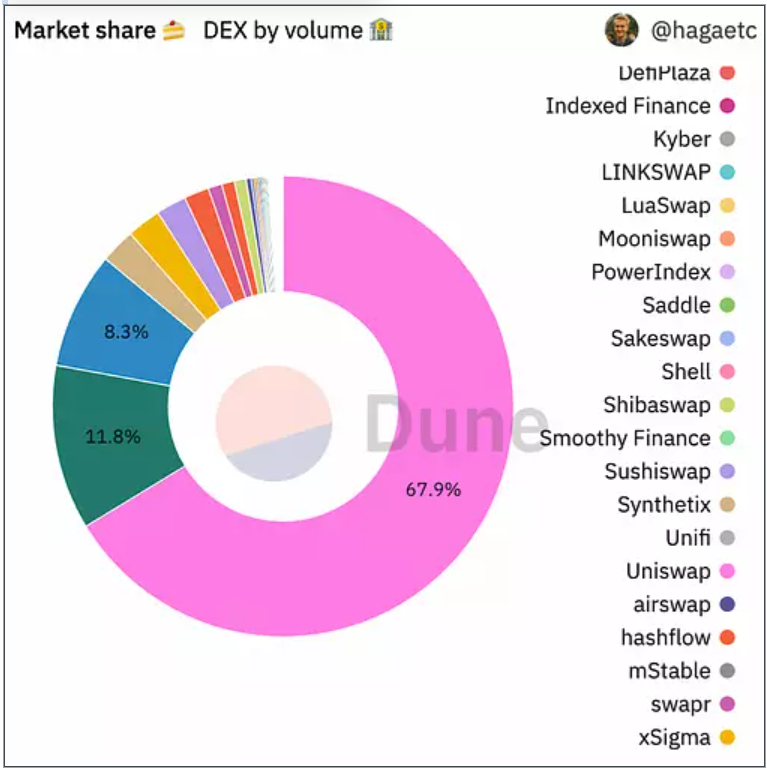

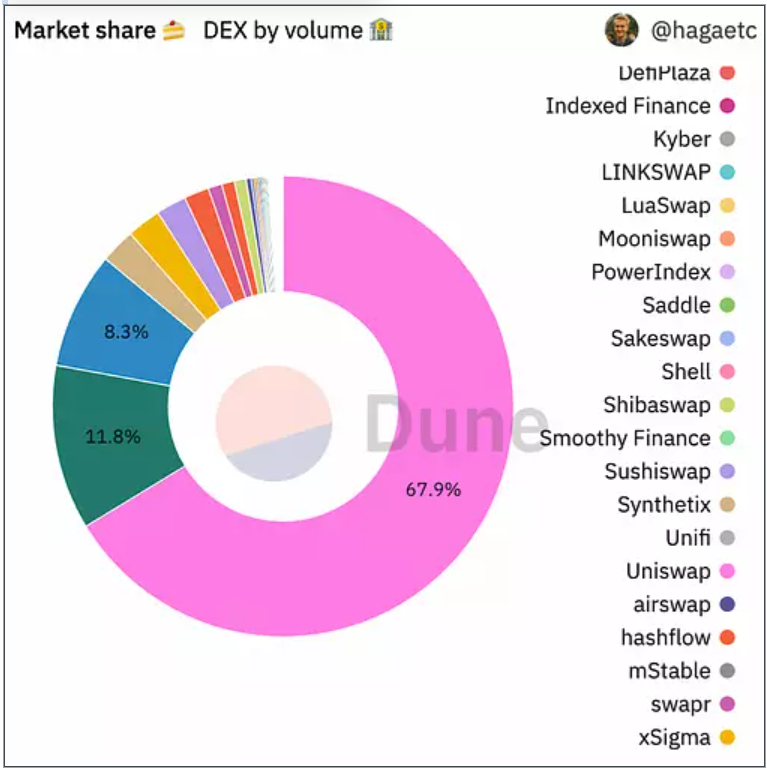

到目前为止,协议的成功和其代币的表现之间最不匹配的例子是 Uniswap。Uniswap 是以太坊 L1 上最大的去中心化交易所,拥有 67.9%的市场份额。该协议是一棵摇钱树,在过去一年中为其 LP 创造了 12 亿美元的收入。在一些日子里,其日费收入甚至超过了以太坊本身。

尽管有这样的统治地位,但 UNI 的表现却相当糟糕,在过去一年中,其对 ETH 的价值损失了 51%。虽然市场确实存在相当大的波动,但人们认为 UNI 表现不佳的原因是 Uniswap 一直不打开 "协议费用开关 "。

通过费用开关(只能由 UNI 持有人的治理投票来完成),Uniswap DAO 能够以池为单位积累 LP 所赚取的 10-25%的费用。

这就是 Uniswap 协议本身可以货币化的方式。

自 2021 年 5 月推出 Uniswap V3 到现在,其费用开关仍然没有被激活。然而,这种情况可能很快就会改变,因为 PoolTogether 的创始人 Leighton Cusack 提出的为三个池打开费用开关的提案已经通过了 Uniswap 治理投票的前两个阶段。

该提案的影响不容小觑:如果它通过,它将向市场表明 Uniswap 治理能够打开费用开关。

一些关键问题也暴露出来:

- Uniswap 能否在不失去市场份额的情况下打开费用开关?

- 协议能从这个提案中赚取多少钱?

- 他们通过激活所有矿池的费用开关能赚多少钱?

- 这对 UNI 代币可能意味着什么?

让我们来探讨一下。

提案状态

在深入分析之前,让我们看看费用开关提案本身的细节。

该提案建议对 Uniswap 的以太坊部署中的三个池收取 10% 的 LP 费用,这是可能的最小收取率,因为协议允许在每个池的基础上削减 10-25% 的 LP 费用。选定的池及其费用等级如下:

- ETH-DAI (0.05%)

- ETH-USDT (0.30%)

- ETH-USDC (1%)

费用开关将被激活 120 天(约 4 个月),赚取的费用将计入 Uniswap DAO 的国库。在这段时间之后,另一个提案将被提交给管理部门,如果代币持有人选择,他们可以投票关闭这三个池子的费用开关。

到目前为止,该提案已经通过了 Uniswap 治理的前两个阶段:The Temperature 和 Consensus,这些投票在 Snapshot 上举行。

在 The Temperature 时,提案初稿要求打开 ETH/USDC(0.05%)和 USDC/USDT(0.01%)的费用开关,并将协议费用定为 10%。

这个提议在 The Temperature 中获得了近乎一致的支持,350 万 UNI 投票赞成,只有 54 个 UNI 投票反对。

在社区反馈和研究之后,费用开关提案的第二次迭代被提交给管理层进行 Consensus 检查投票。于第一次不同的是,第二次实验是要求在上述三个池子中激活费用转换,以便在预先确定的时间内测试多个费用层级。

这个修订后的方案在压倒性的支持下再次通过,有 1 千 9 百万的 UNI 支持,只有 418 的 UNI 反对。

虽然该提案需要通过最终的、有约束力的链上投票,但其在社区内似乎得到了广泛的支持。虽然最后的投票肯定不会这样一边倒,但有很大可能 Uniswap 将会激活这三个池子的费用开关。

Uniswap 会失去市场份额吗?

在深入分析之前,我们先看看为什么 Uniswap 可以在不损失大量市场份额的情况下打开费用开关。

反对开启费用开关的理由很简单:如果 Uniswap 打开费用开关,他们将失去市场份额,因为 LP,也就是流动性,会因为他们的利润被压缩而迁移出交易所。

这种风险在很大程度上是由于在 Uniswap V3 上提供流动性是出了名的困难,因为它使用了集中的流动性,这需要让作为恒定产品或稳定币交换 AMM 的 LP 采用更积极的管理。

鉴于盈利已经很困难,削减 LP 的利润可能会产生一个负面循环,使 Uniswap 失去流动性,导致交易执行力下降,从而使 LP 的交易量和收益下降,导致 DEX 的市场份额流向其竞争对手。

这种风险在 DEX 领域这样一个竞争激烈的行业中被放大了,在这个行业中,竞争者之间几乎没有差异,因此,费用方面的压力长期存在。DEX 也很容易被分叉——尽管值得注意的是,Uniswap V3的代码受到商业许可的保护,这可能就是为什么到目前为止很少有未经授权分叉的原因。

虽然这个论点很有说服力,但 Uniswap 应该能够打开费用开关,原因有几个,其中最引人注目的是 "粘性交易量和流动性 "这一概念。这指的是完全忠于 Uniswap 的交易量和流动性,正如“The Economics of Automated Market Makers”一文中所描述的。

这种粘性协议参与者的概念是建立在这样一种想法之上的:由于其强大的品牌,许多交易者将只使用 Uniswap,而不会通过将其所有交易通过聚合器来寻求最佳执行。这对于流动性提供者来说也是如此,因为 Uniswap 的跟踪记录和协议设计中的合约是不可变的(除了费用开关),尽管有协议费用,LP 可能宁愿继续在 DEX 做市,而不是迁移到竞争对手或分叉。

此外,几乎所有其他主要的现货或衍生品 DEX,如 Curve、Balancer、SushiSwap、GMX、dYdX 和 Perpetual Protocol 都从 LP 费用中抽成。鉴于此 Uniswap 似乎也能够在不失去相当大比例的市场份额的情况下收取费用。

如果这三个池的费用开关被打开了会怎样?

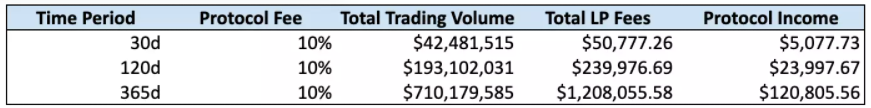

让我们开始分析,看看如果提案中的三个池子 10%的协议费被打开,Uniswap 会赚多少钱。为了了解不同市场条件下的收益情况,我们将看看在过去 30 天、120 天(提案中的激活时间)和 365 天内赚取的费用。

此外,我们还将查看这些时期 Uniswap 总交易量和 LP 费用的哪一部分来自这三个池。

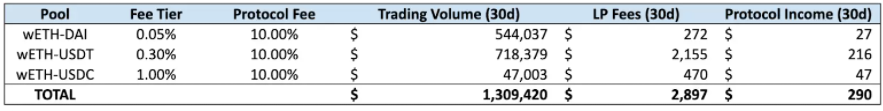

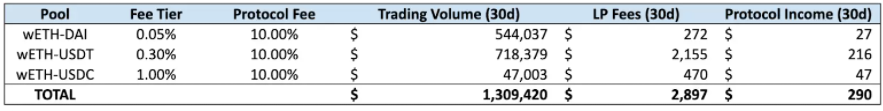

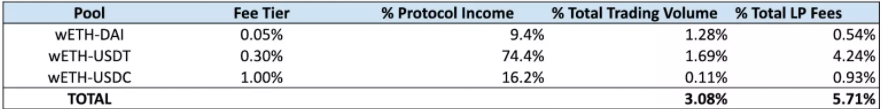

30 天

在过去的 30 天里,这三个池子共促成了 13.1 亿美元的交易量,LP 赚取了大约 290 万美元的费用。如果费用开关是打开的,Uniswap 在过去一个月将获得 29 万美元的协议收入,或年化约 348 万美元。

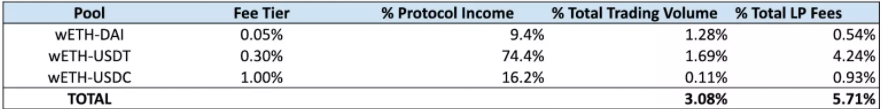

最大的贡献者是 wETH-USDT 池,在此期间,它将贡献 74.4%的协议收入,这三个池也将分别占 Uniswap 总交易量和费用的 3.08% 和 5.71%。

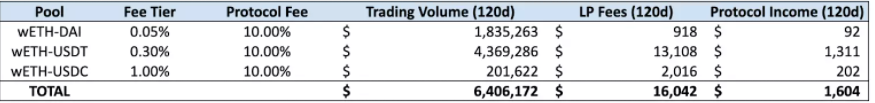

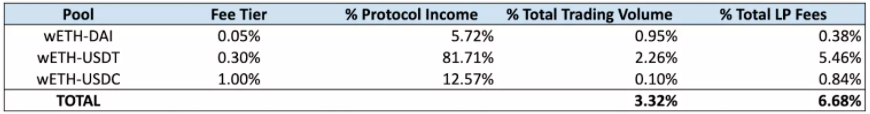

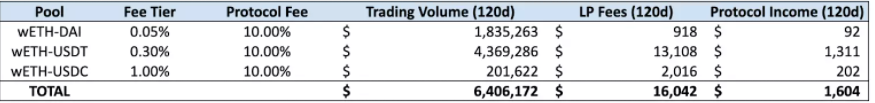

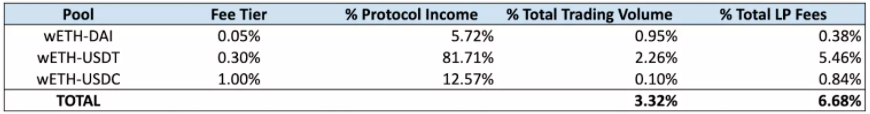

120 天

在过去的 120 天里,也就是建议的费用开关的激活时间,这三个池子将完成约 64.1 亿美元的交易量,同时为 LP 产生 1604 万美元的费用。如果有 10%的协议费,这相当于 160 万美元的协议收入或 487 万美元的年化收入。

在此期间,对协议收入贡献最大的还是 wETH-USDT 池,占 81.7%,而这三个池子总共会占到 Uniswap 上总交易量和费用的 3.32%和 6.68%。

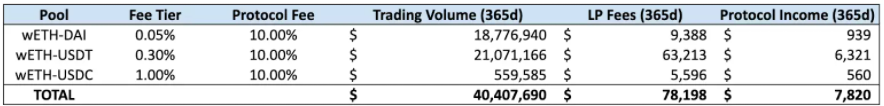

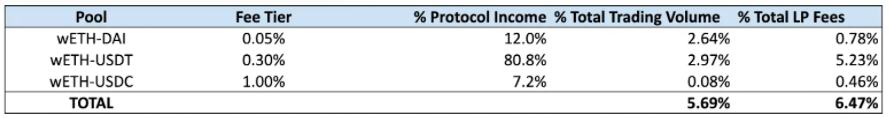

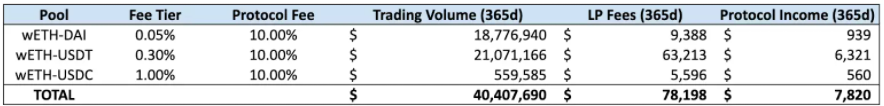

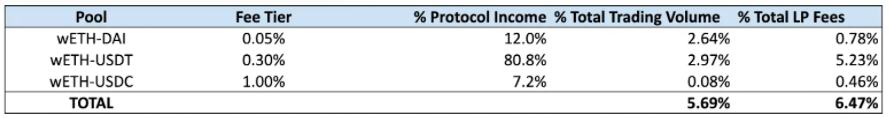

365 天

在过去的一年里,考虑到链上交易活动的高低时期,这三个资金池累计促成了 404 亿美元的交易量,LP 获得了 7819 万美元的费用。

如果有 10%的协议费,Uniswap 将获得 782 万美元的利润。

对协议收入贡献最大的依然是 wETH-USDT,占 80.8%。总的来说,在过去的一年中,这三个池子的交易量和费用分别占 5.69%和 6.47%。

结论

我们可以看到,在不同的时间段,如果这三个池子的费用开关被打开,Uniswap 将产生 348 万至 782 万美元的年化利润。

我们还可以看到,在三个时间段中,贡献最大的是 wETH-USDT 池,因为它占协议收入的 74.5%-81.7%。

最重要的是,这三个池子只占 Uniswap 总活动的一小部分,根据不同时期,只占总交易量的 3.08-5.69%和总费用的 5.71-6.68%。

总而言之,这表明该提议只是触及 Uniswap 货币化能力的皮毛。如果费用开关试验被证明是成功的,这表明 DAO 有很大的进一步上升空间,以吸引更多的收入。

如果每个池的费用开关 都开启会怎样?

我们现在对 Uniswap 的创收能力有了一定的了解,因为在提案中打开了三个池子的费用开关。但是,每一个流动资金池的情况如何呢?

通过计算,我们可以更好地了解 Uniswap 的潜在盈利能力的上限在哪里。

乍一看,打开所有资金池的费用开关似乎是不现实的。然而,如果试验成功,Uniswap 管理层很可能会选择为更多的池子打开收费开关。此外,请记住,DEX 从其平台上的每笔交易中获得分成是行业标准。

在成熟状态下,该协议的总体获取率,或 Uniswap 上产生的总交易费中应计入 DAO 的百分比,很可能不是所有资金池的统一比率。流动性稀缺的个别池子可能有较高的收取率,而其他池子可能根本就没有主动的费用开关。

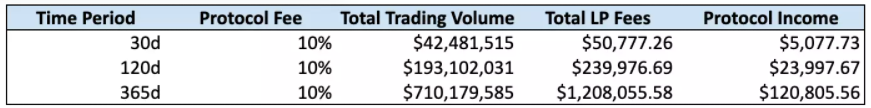

然而,为了简单起见,我们将假设所有资金池的费用统一设置为 10%。为了便于比较,我们将在相同的 30 天、120 天和 365 天期间再次测量。

以 10%的协议费为基础,在过去的 30 天、120 天和 365 天,Uniswap 将分别获得 507 万美元(年化约 6168 万美元)、2399 万美元(年化约 7296 万美元)和 1.208 亿美元。

值得注意的是,这将是纯粹的协议 "利润",在此期间,Uniswap 并没有向流动性供应商排放任何代币。

从 365 天的数据来看,根据 Token Terminal,Uniswap 将产生所有 dApp 中第七高的协议收入,排在 Axie Infinity、NFT 市场如 OpenSea 和 LooksRare、DEX 的 PancakeSwap 和 dYdX 以及具有交换功能的 MetaMask 之后。

Uniswap 将拥有第三高的协议收入(协议收入-排放量),仅次于 OpenSea 和 MetaMask,这得益于三者都没有任何代币排放。

生产性的 UNI 代币

现在我们已经了解了如果激活费用开关,Uniswap 可以赚多少钱。现在,让我们看看它可以给 UNI 代币带来多少价值。

虽然费用开关提案没有要求向代币持有者分配收益,但未来 UNI 持有者肯定有可能选择通过回购或分配 ETH、稳定币等资产的方式为自己分配一些协议费用。

这会带来十分重大的意义,因为它将把 UNI 从一个纯粹的 "无价值的治理代币 "变成一种生产性资产。

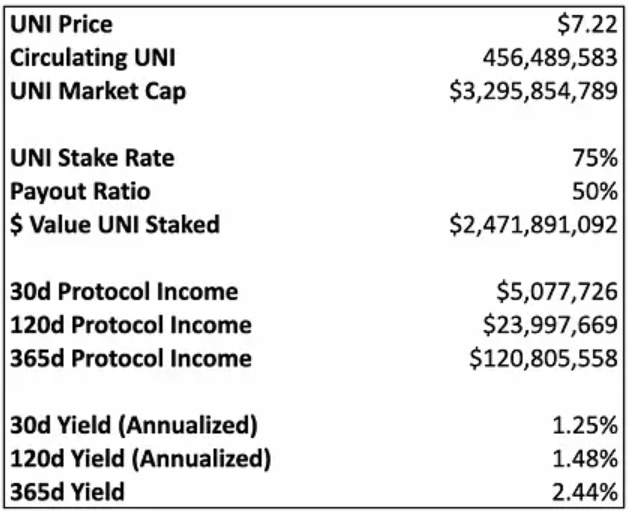

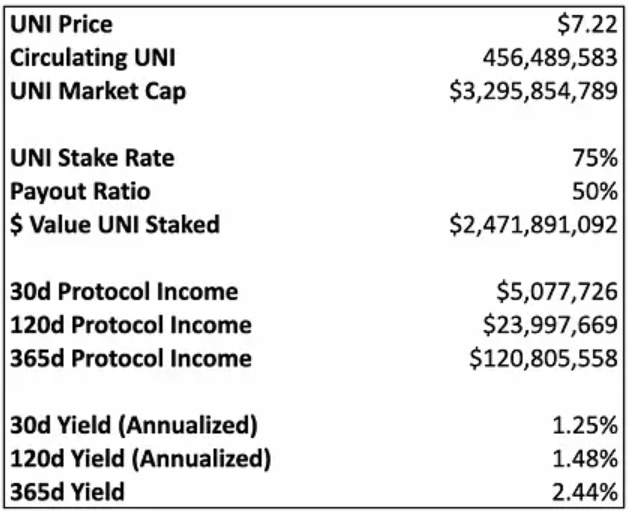

出于我们的目的,让我们假设 Uniswap DAO 选择通过一种机制,将从费用开关中产生的所有收入的 50%分配给 UNI 持有者,UNI 持有者可以将他们的代币质押以获得 USDT 收入。

为了保守起见,我们还将假设所有流通的 UNI 的 75%将被抵押以获得这一收益,因为一些供应仍然在中心化交易所等场所,或被用作 DEX 的流动性。

正如我们所看到的,如果 Uniswap 上所有矿池的费用开关以 10% 的比率收取,假设相同的 75% 的质押率和 50% 的支付率,根据过去 30 天、120 天和 365 天的交易活动,UNI 持有人将获得 1.25%-2.44%的收益。

虽然这个回报率低于其他 DEX 代币,如 veCRV 和 GMX,后者通常分别以 3CRV 和 ETH 支付 4-8% 的收益率,但考虑到 Uniswap 在该领域的地位,这个回报率可能仍然对投资者有很大吸引力。

更大的愿景

所以,打开 Uniswap 费用开关的影响是巨大的。

激活三个池子只是触及了其货币化能力的皮毛。一个拥有强大基础的协议,打开其费用开关,立即将 Uniswap 变成 Web3 中最能获利的应用之一。

此外,如果 DAO 将部分收益导向代币持有者,UNI 代币将成为一种生产性资产,其收益率虽然处于 DeFi 同行的低端,但仍将超过许多成熟的现实企业。

当然,这些数据是猜测的--它们使用的是历史数据,没有考虑到任何潜在(和预期)的未来增长。

也许更重要的是,鉴于其作为 DeFi 最知名协议的地位,Uniswap 成功地打开了收费开关,将向市场发出信号,"无价值的治理代币 "实际上可以获得价值。

原文链接

TRUMP15.43 -4.84%

TRUMP15.43 -4.84%

SUI3.31 -2.98%

SUI3.31 -2.98%

TON3.75 0.31%

TON3.75 0.31%

TRX0.24 1.99%

TRX0.24 1.99%

DOGE0.23 -4.18%

DOGE0.23 -4.18%

XRP2.53 -0.52%

XRP2.53 -0.52%

SOL162.26 -4.77%

SOL162.26 -4.77%

BNB649.11 -2.64%

BNB649.11 -2.64%

ETH2764.76 0.62%

ETH2764.76 0.62%

BTC95768.90 -0.73%

BTC95768.90 -0.73%

个人中心

个人中心 退出登录

退出登录

首页

首页 深潮精选

深潮精选 Research

Research 项目发现

项目发现 7x24h︎快讯

7x24h︎快讯 最新活动

最新活动

分享至微信

分享至微信

添加收藏

添加收藏 分享社交媒体

分享社交媒体 精选解读

精选解读

原创

原创 佐治亚州提出新法案,拟允许州财政无限额投资比特币

佐治亚州提出新法案,拟允许州财政无限额投资比特币

扫码关注公众号

扫码关注公众号