如果有什么明天要做的事,最好现在就开始。

如果有什么明天要做的事,最好现在就开始。

——富兰克林

本期内容YouTube视频:

https://www.youtube.com/watch?v=p94RiR2kfjo

本期内容哔哩哔哩视频:

https://www.bilibili.com/video/BV17U4y1C7ey

还会有什么新的玩法?

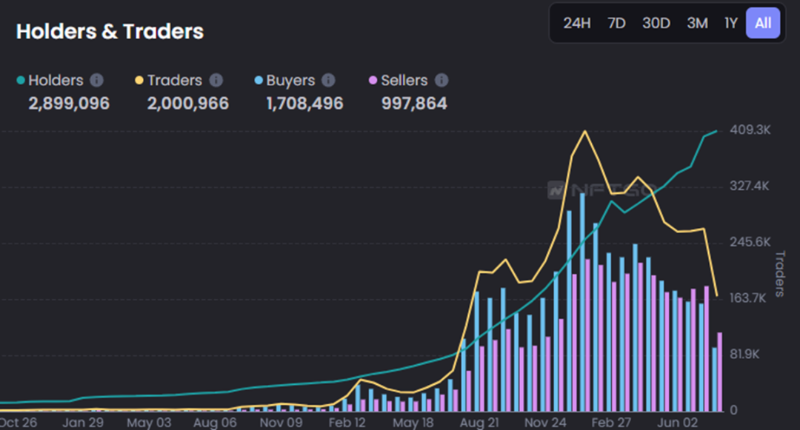

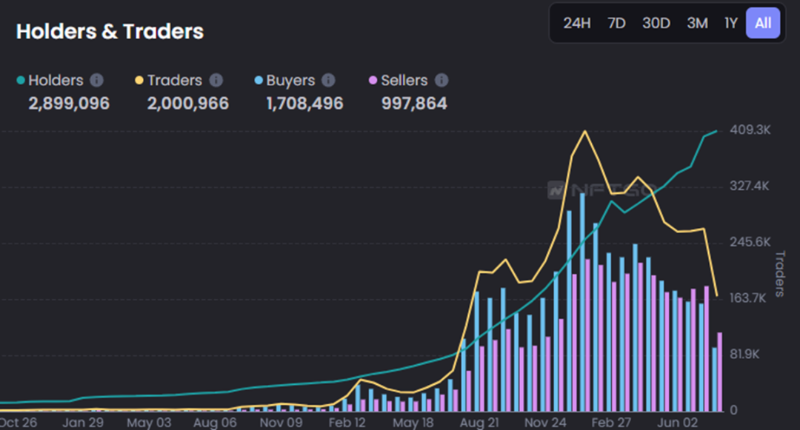

在经历了去年的火热之后,NFT市场逐渐迎来了它的平静时刻。虽然局部偶有好项目出现,但整个市场的大环境却不复当初。从数据面上看,大环境收缩最为直观的表现是:NFT的持有者越来越多,但交易量却一路走低。根据NFTgo的市场数据分析,当前的NFT交易量,还不到去年1月的一半。

一方面由于太多的NFT本身没什么价值,浪潮褪去后砸在部分人手里卖不动;从更为底层的交易机制看,目前的NFT市场面临着一个大问题:

流动性不足。

NFT以个论价,各个不同。这就导致了在常见的Opensea等平台上,买卖双方给出单个NFT的地板价和求购价存在差距,难以快速撮合。如果你有一个NFT想快速脱手,由于交易深度不足,则可能需要忍受巨大的价差来成交(Defi中这也叫做滑点)。

如果你持有NFT而不出手,对比Defi来看也得不到什么收益:Defi里你可以通过将不出手的资产组LP池和进行质押,来获得流动性挖矿的收益。对于流动性不足的问题,目前有一些协议开始了对NFT借贷(NFT-Fi)的探索,但其前提还是不交易NFT。

那么对于NFT交易本身来说,是否有能够增加流动性的方式?

市场在探索中已经给出了回答。近期十分火热的sudoswap提供了一种方案,通过类似Uniswap的自动化做市(AMM)来打造一个去中心化的NFT交易市场,解决NFT交易的流动性不足问题。

通证:SUDO(暂未发布)

sudoswap是什么

NFT市场中的uniswap

或许很少有人关注到sudoswap在起名上的暗示:

"sudo"一词,实际上出自Linux系统中的指令代码,用来赋予超级管理员权限,执行普通用户无法执行的命令。

对于NFT流动性不畅的市场,普通用户可能因为深度不足、价差过大而无法顺利成交一个NFT。用代码来类比,用户们同样需要一个“sudo -swap"的命令,来让一笔NFT交易可以被更顺利执行。

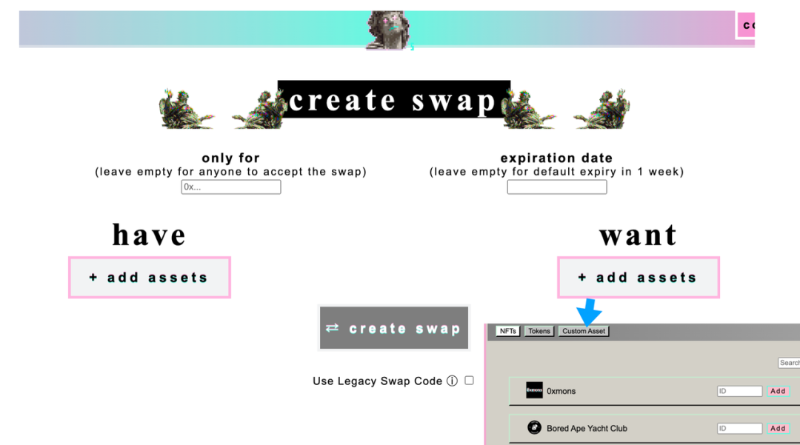

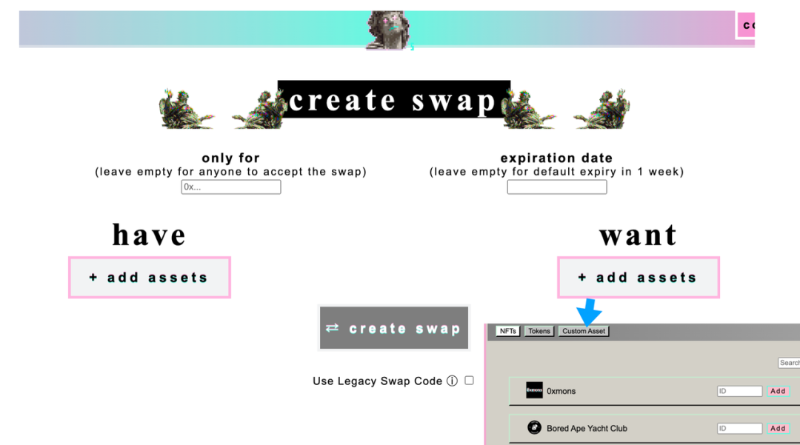

这可能是sudoswap的意义由来。早在今年4月份,sudoswap就已经打造了一个NFT场外交易(OTC)平台。

目前你依然可以通过sudoswap的官网找到这个平台,它提供的功能非常简单:比如你有一个NFT,考虑兑换成某种特定通证,就可以在该平台上发起一个请求,设置交易持续的时间和谁可以购买你的NFT。

平台支持 ERC20、ERC721、ERC1155 标准的通证组合交易,并且不收取交易费用和版税。点对点、通证选择的灵活性、交易的低成本使其有别于Opensea等中心化的交易平台,形成了一个小而美的NFT场外交易市场。

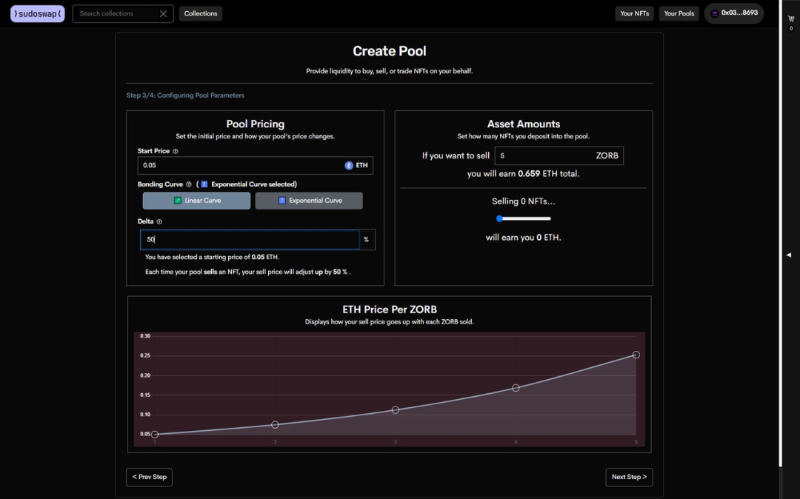

在今年7月,sudoswap更进一步设计了AMM机制,形成了现在我们所看到的sudoswap。更为通俗的说,sudoswap的原理与Uniswap V3极其类似:允许用户指定价格区间和价格变化幅度,针对某种NFT提供流动性(做市)。一旦NFT的买卖成交,用户会因提供流动性而收到对应的通证,同时NFT的价格也会因为买卖供需的变化做出自动调整。

具体细节,我们以实际的sudoswap操作体验来解释其中的原理。

买进NFT

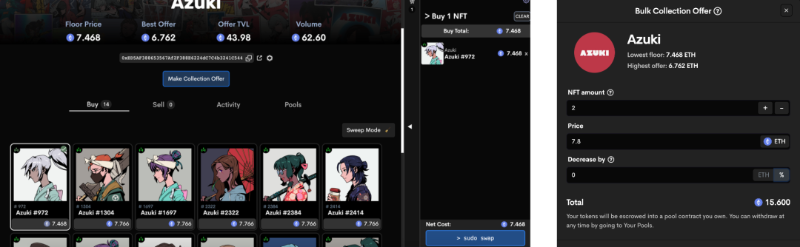

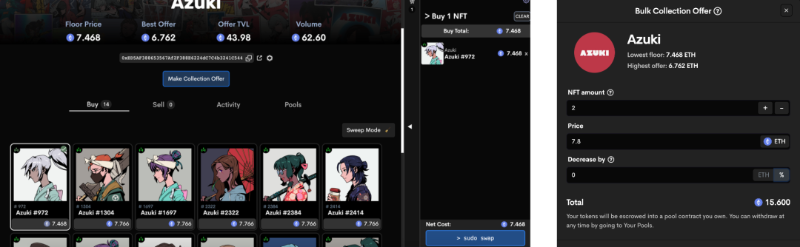

在sudoswap上买入NFT其实与Opensea等平台没有太大区别。以下图Azuki为例,进入NFT集合页后可以看到目前市场上列出的所有NFT,Floor Price即挂出的最低地板价,Best Offer即挂单的最高求购价。

你可以选择任意数量的NFT直接加到购物车来购买,此时会按照地板价直接成交(左图)。用户在感知上虽然没有区别,但这种直接购买,背后实际上是从Azuki的流动性池中买到了某个NFT,成交价格也基于某种函数曲线(后文会详细讲到);当然如果你觉得它贵了些,也可以选择自主报价(make offer,右图),设置你希望购买的金额、数量,以及购买多个NFT时单价递减的幅度等参数,等到市场上有合适的卖家后再成交。

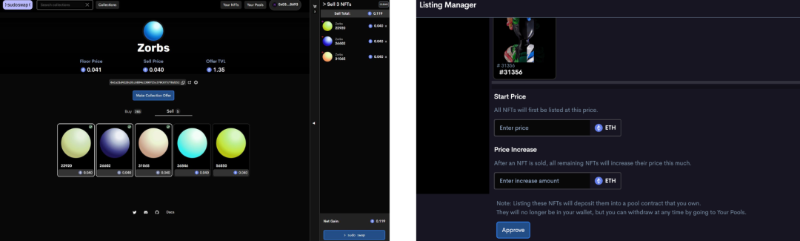

卖出NFT

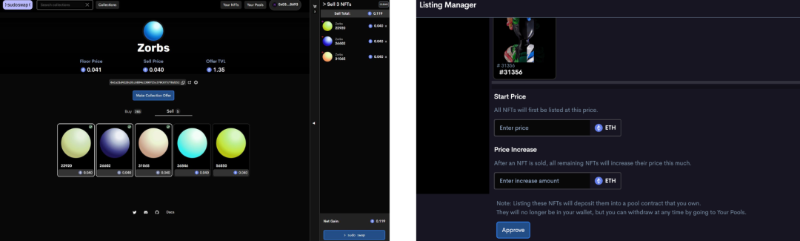

与买入相似,在sudoswap上卖出NFT同样有两种方式,快速卖出(Sell)和挂卖单(List)。卖出的意思是,你可以将持有的一个NFT(以左图Zorb为例)卖出到一个ETH流动性池里,成交价格基于某种函数曲线,并可以快速成交。

如果你觉得当前的卖价没到心理预期,也可以自己挂一个卖单(右图),设置你认为合理的价位,以及卖出多个NFT时单价递增的幅度等参数,等到市场上有合适的买家后再成交。

为NFT提供流动性池

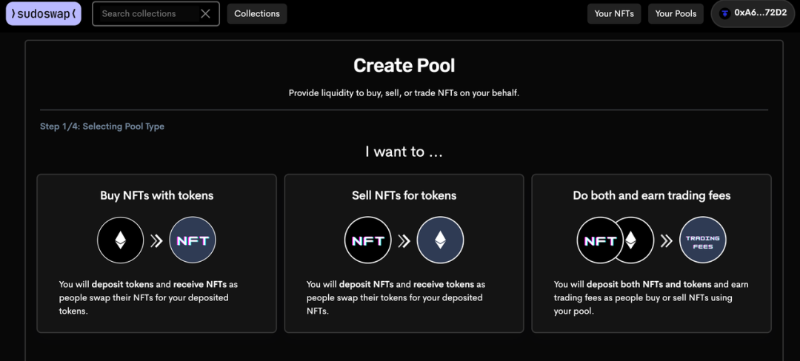

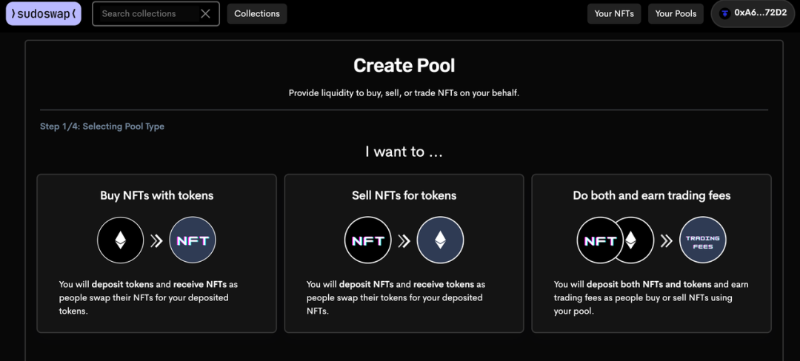

在买入和卖出的过程中,我们刚才提到的买/卖到一个流动性池里,实际上带出了sudoswap的核心机制:采用AMM(自动化做市)来提供流动性。

在Opensea上,一切的NFT交易都是通过订单簿的方式进行,买卖双方挂订单,Opensea负责维护和撮合;在sudoswap上,情况会有所变化,就像Defi之于Cefi一样:

-

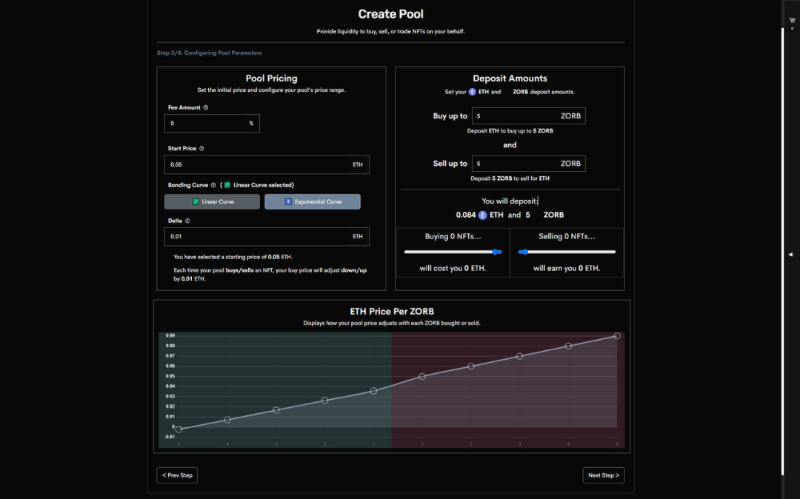

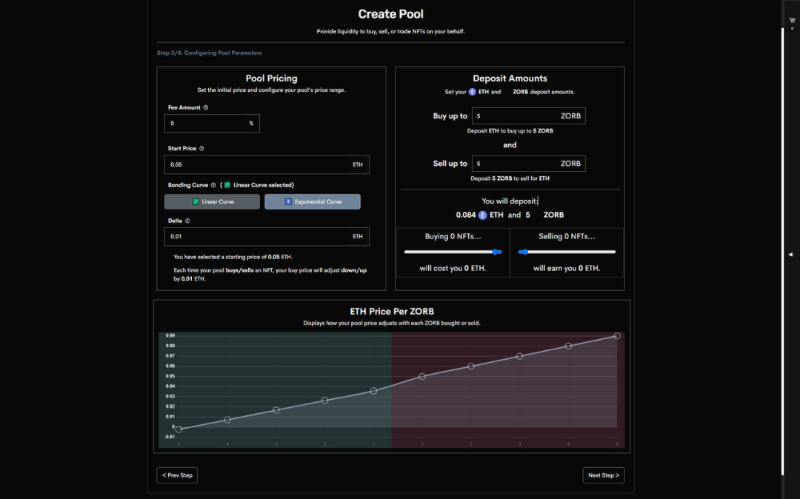

你可以提供NFT来组成NFT流动性池,买家在池子中购买NFT时你会收到ETH(sudoswap目前只支持ETH)。这种情况下你在卖方单边做市;

-

你可以提供ETH来组成一个ETH流动性池,卖家在池子中卖出NFT时你会收到NFT;这种情况下你在买方单边做市;

-

你也可以既提供NFT也提供ETH来组成一个双边池,赚取买卖时的交易费用。

这种做法与Defi中的LP池类似:用户提供资产,每个流动性池都会以智能合约的形式控制资产的存入和取出。但不同之处在于,你可以在自己设置的NFT价格区间来提供流动性,类似Uniswap V3中的个性化头寸设置;同时,在创建新的流动性池时,你也不会像Defi那样获得LP通证。每个sudoswap上的流动性池都有一个独特的合约,无需额外的LP通证来跟踪/标识存入的资产所有权。

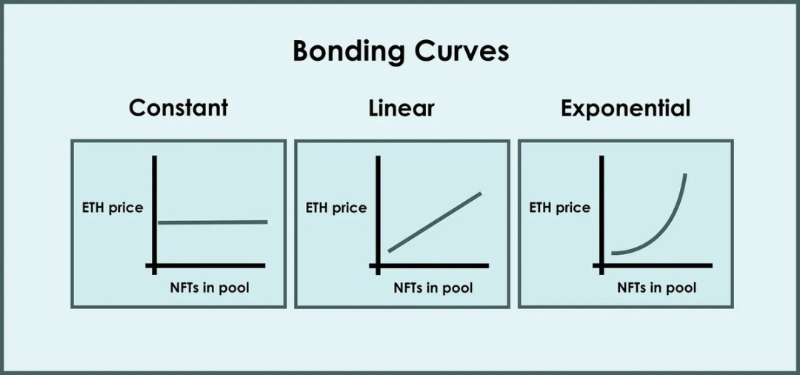

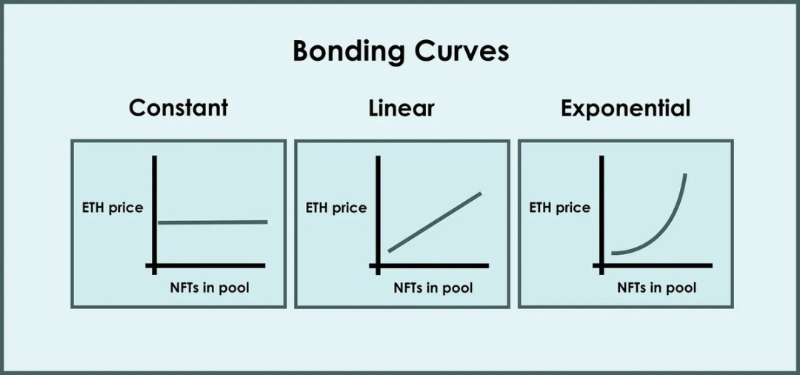

此外在NFT的成交价格上,sudoswap采用了Bonding Curve的机制来合理生成NFT成交价格,并主要分为三类曲线,详情见下图。

这个机制由NFT资产的成交因素受时间、交易对手、盘面、深度等多重因素影响,Bonding Curve综合考虑各个因素,在链上环境中设置了一套去中心的算法,来负责协调NFT买卖双方。

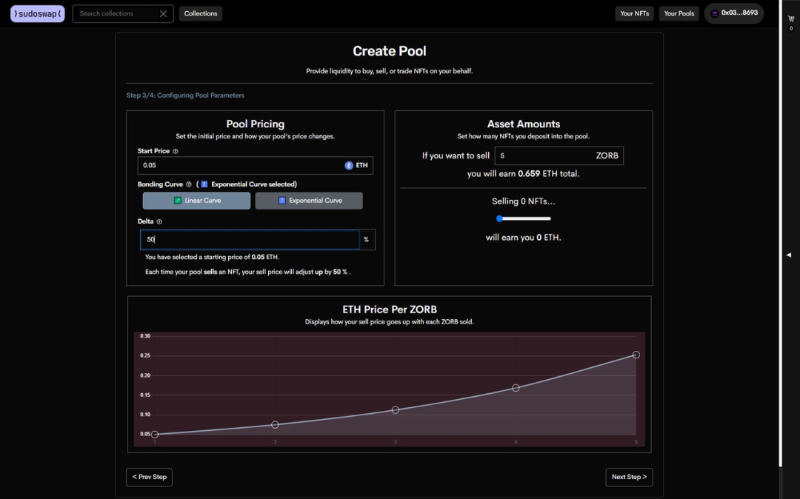

该算法最直接的体现就是NFT数量的变化对价格(ETH)的影响,即NFT供给变少,价格会上升,反之亦然。

以上图为例,假设你拥有5个NFT,并创建了一个NFT的卖池。你可以选择将初始出售价格设置为0.05,随后由于供需关系,当卖出1个后,池子里的NFT变成4个时,下一个被卖的NFT理论上价格将会上升。

而这个上升幅度,由Bonding Curve来控制。你可以选择线性上升或是比例上升,前者意味着每卖出一个价格上升0.05(你可以自定义增量),后者表示每卖一个价格上升50%。

存入NFT资产+设置卖出价格/规则,一个NFT卖池就此形成。你可以以同样的方法存入ETH形成一个买池,或是同时在两边做市,由于篇幅所限不再展开举例。

总体来看,通过自动化做市机制和Bonding Curve对价格的调控,sudoswap形成了一个去中心化的NFT交易平台。相较于Opensea,它的交易手续费更低(0.5%),并且没有收取版税;而Opensea 2.5%的交易费和7.5%的版税等于增加了交易成本。此外,全链上和智能合约控制的机制,也显得更加Crypto-Native。

作为一个新平台,上述这些优势的实际表现如何,还需要数据层面的佐证。

sudoswap数据表现

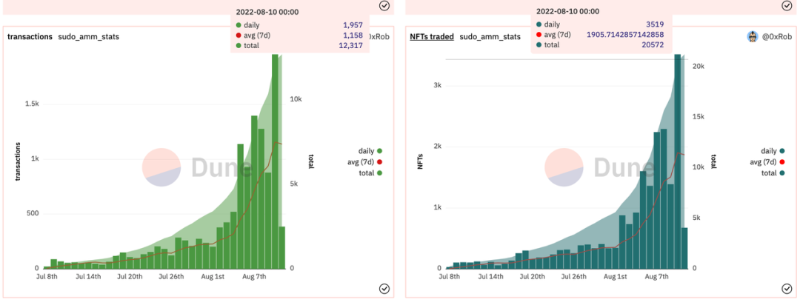

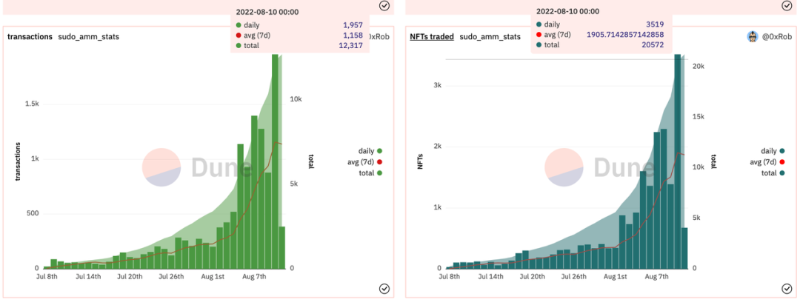

sudoswap目前的数据情况可以用一句话概括:绝对量小,但增量大。

根据官方提供的Dune数据,平台用户量截止发稿时总用户量仅5k左右,日用户量峰值仅1k左右。但一个不容忽视的事实是,用户增量在迅速上升。环比上个月同一时间,sudoswap的日用户量还在40左右,而目前已经翻了25倍。

与用户量同步增长的还有NFT交易的频次。目前的日交易量在2K左右,被交易的NFT数量在3500左右,同样对比上个月的同一时间,交易量还未破百,增速同样可观。

从公开信息看,我们没有发现sudoswap采取了任何交易即挖矿或者其他的营销刺激活动,排除背后可能故意左手倒右手的刷单情况,平台在获客和活跃上的自然增速,一定程度上或许可以说明其AMM和低手续费的设计,切中了市场的痛点:NFT交易手续费高,流动性差,天下苦秦久矣。

与之相对的是,Opensea的日活跃用户量在万级别以上。虽然sudoswap目前的体量与Opensea等不可同日而语,但随着时间的拉长,可以预见在营销扩大和发布sudo通证预期的加持下,平台的拉新和活跃数据还会迎来增长。

团队与经济模型

创始人暗示sudo通证及空投预期

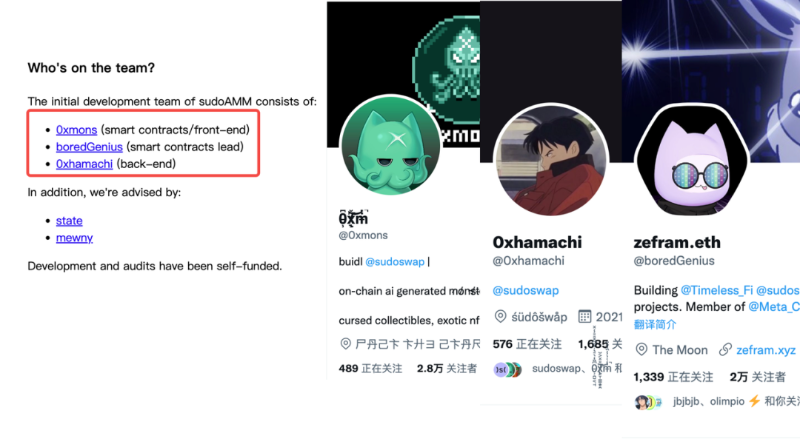

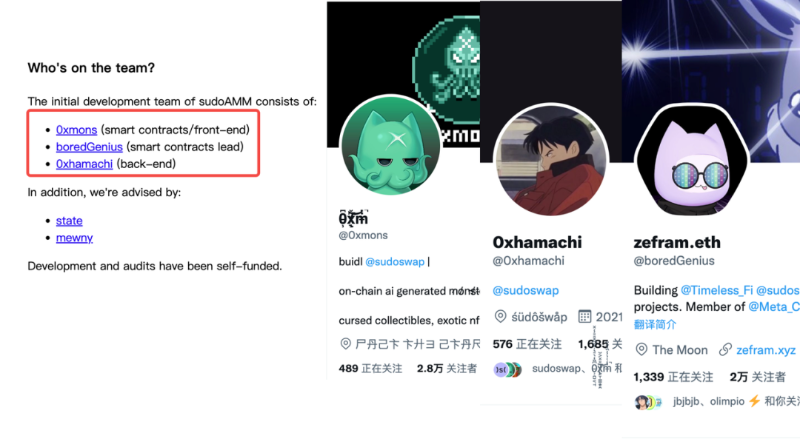

sudoswap由一支匿名的开发团队打造,3名团队成员均可以在推特上找到。从成员们的个人简介看,他们也开发过其他的NFT和Defi协议。

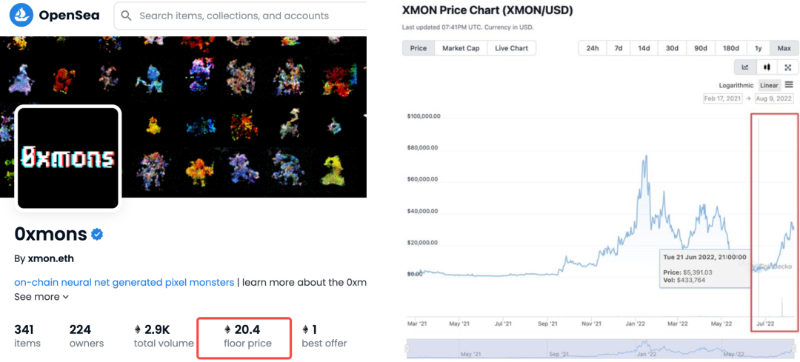

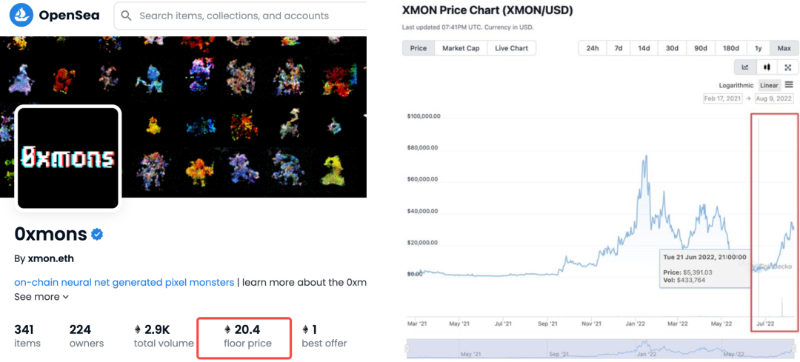

其中首要创始人0xmons,曾经发布过一个同名的NFT项目,目前在Opensea上的地板价已经来到了20ETH的高价。推特博主@OlimpioCrypto再深挖了一步,发现这个项目的通证XMON,在最近一个月内已经涨了6倍。

而XMON的涨价,似乎与sudo通证的空投预期有关。

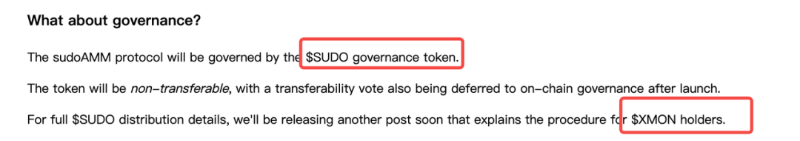

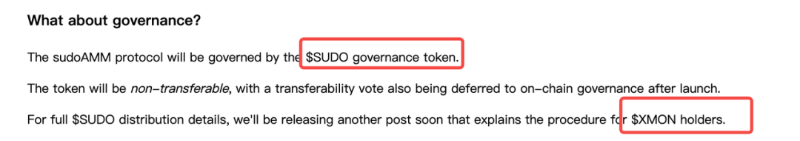

在sudoswap的官方博客中提到,sudo将会是sudoswap的治理通证,且具有不可转让和投票权的设计。更为重要的是,sudo的分配细节,之后将会向XMON的持有者解释。你可以将它理解为一种相关性的暗示,但考虑到XMON和相关NFT价格的升高,博取空投收益的成本已经上升。

不过可以确信的是,sudoswap后续会有通证发布。

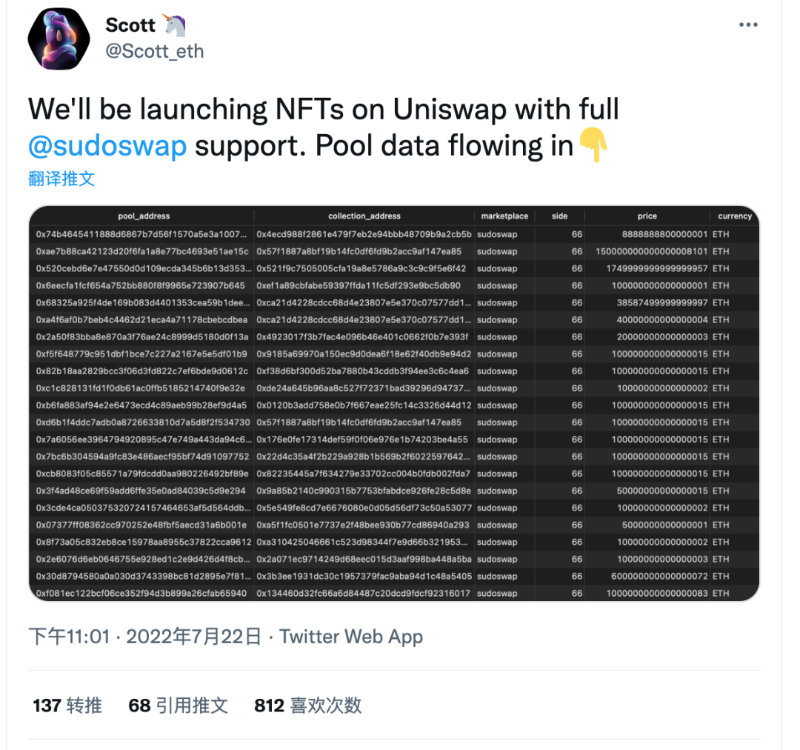

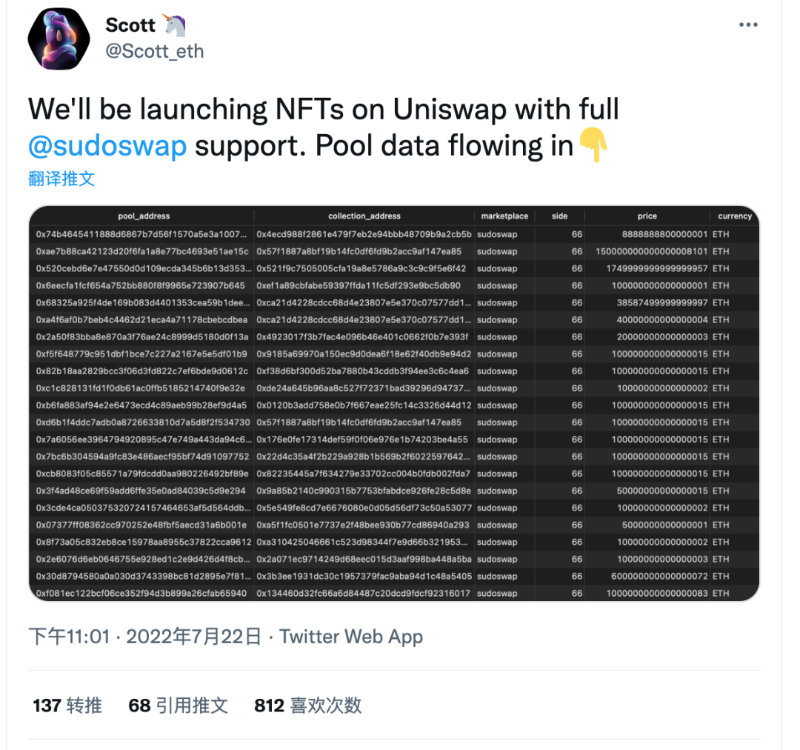

一个更加明牌的利好预期是,今年7月23日,Uniswap的NFT产品负责人Scott在推特上公开表示,Uniswap将集成sudoswap来进行NFT交易。同样的AMM机制,同样的去中心化和流动性池概念,Uniswap和sudoswap的合作显得顺理成章,同时也增加了sudoswap的发展潜力。

sudoswap的未来

与游戏类NFT结合或是最好的选择

针对NFT流动性不足的症结,sudoswap用AMM和Bonding Curve的设计给出了一个药方。这个药方在实操上可行,也具备将2个旧元素(Defi + NFT)形成新叙事(解放流动性)的潜力。但有些本质问题,这个药方可能难以治愈:

某些NFT本身就不具备流动性,或者某种程度上也不太需要流动性。

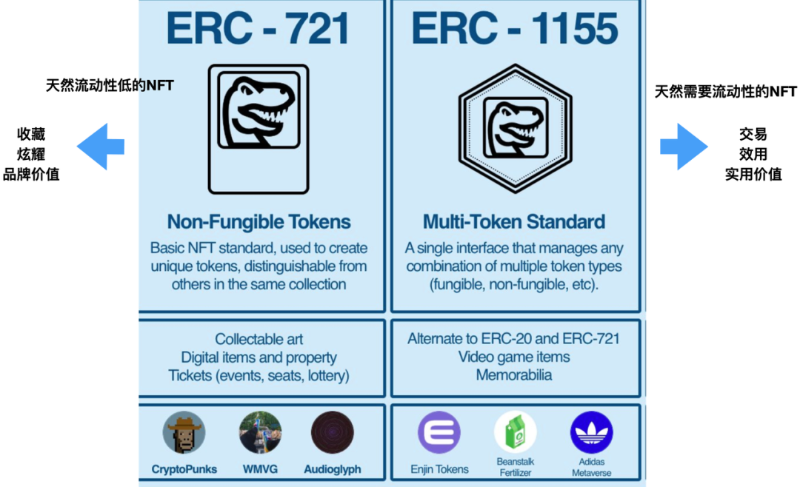

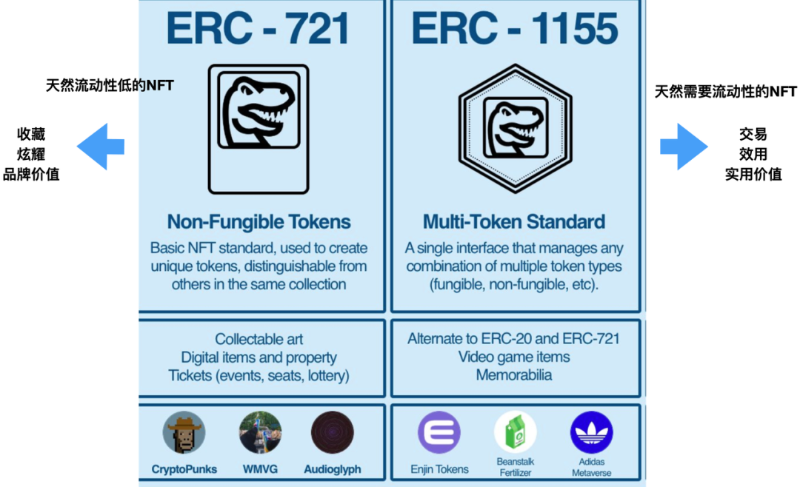

对于基于ERC721的小头像和数字作品,每个唯一,各个不同。由于它们还是在文创和数藏的范围,这类NFT本来就天然具有定价主观、流动性低、适合收藏等特点,相应的带来交易摩擦成本高、转手频次低的情况。类比成现实世界里的古玩/画作等,这些藏品如果流动性极高,反而与其自身蕴含的价值相违背。

一个不恰当的比喻是,现实中交易毕加索画作如果跟买菜一样会是什么情景?

相应的,sudoswap增加NFT流动性的设计,非常适合于另一类基于ERC1155所设计的NFT---游戏道具。

这类NFT的特点在于,每类唯一,单个同质。铜矿和木材是两类不同的NFT,但是你做铜剑差10个铜矿和5个木材,这天然就形成了交易需求:每个铜矿/木材都一样,需要大量、高频、快速购入/卖出,以实现游戏内的使用价值。这时sudoswap的流动性做市可以起到非常好的促进作用,卖家们形成一个铜矿流动性池,买家们用游戏通证形成一个通证池,通过AMM+Bonding Curve的方式快速交易。

更进一步的,如果Uniswap可以集成sudoswap,那么任一链游的道具交易市场,是否都可以集成sudoswap?考虑一个游戏道具交易的场景,不用登录opensea,内嵌sudoswap可以让玩家在无感知的情况下进行交易,这对于游戏本身的体验提升无疑是巨大的;反过来,这也有利于sudoswap生态的扩展。

但这一切的前提是链游基本盘的扩大。更多持续、可玩和健康的链游才会形成游戏道具的交易需求。在此之前,NFT交易流动性提升的叙事,其潜力似乎还不能得到完整的释放。

总体来看,sudoswap目前的低手续费、去中心化NFT交易的特性都让其具备了一定的吸引力,产品功能基本完善,用户体量也初具规模,可以看做一个值得关注的α项目。但也正因为主流NFT本身并不具有流动性的本质,sudoswap目前无法对单个NFT做很好的稀缺度的区分,也无法解决LP池分散的问题(每个人都认为自己的无聊猿稀缺,把它单独组一个池子)。

不过在web3世界里,总是布局先行,完善在后。等到一切都适配和看明白,其中的机会也会寥寥无几。市场总需要新的叙事,而提前了解它们,则是增加赢面的关键。

TRUMP16.01 -3.32%

TRUMP16.01 -3.32%

SUI3.31 -3.12%

SUI3.31 -3.12%

TON3.75 1.08%

TON3.75 1.08%

TRX0.25 3.90%

TRX0.25 3.90%

DOGE0.24 -2.56%

DOGE0.24 -2.56%

XRP2.57 -0.64%

XRP2.57 -0.64%

SOL166.68 -3.74%

SOL166.68 -3.74%

BNB654.14 -2.40%

BNB654.14 -2.40%

ETH2794.12 0.75%

ETH2794.12 0.75%

BTC95603.93 -1.08%

BTC95603.93 -1.08%

个人中心

个人中心 退出登录

退出登录

首页

首页 深潮精选

深潮精选 Research

Research 项目发现

项目发现 7x24h︎快讯

7x24h︎快讯 最新活动

最新活动

分享至微信

分享至微信

添加收藏

添加收藏 分享社交媒体

分享社交媒体 精选解读

精选解读

扫码关注公众号

扫码关注公众号