Silo Finance 是一种货币市场协议,利用新颖的设计模式来隔离风险,同时保持资本效率。

撰写:Gustavo Lobo

编译:深潮 TechFlow

介绍

DeFi 中的借贷协议旨在创建去中心化、无许可的贷款,为用户提供高效率的资本策略。用户可以把自己的钱借出去,赚取利息收益。借款人如果愿意支付利息,就可以进行贷款。

像所有形式的杠杆一样,最直观的风险来自于清算。

一旦资金存入借贷协议的智能合约并开仓,借款人会被分配一个健康系数(HF)。健康系数代表借款资产的本金价值相对于存入资产的偿付能力。初始 HF 是不同,因为每个协议用于定义不同资产的清算阈值的风险参数不同。一个简化的观点是,借款人的 HF 越接近 "1",他们就越接近违约。

如果发生违约,借贷协议会扣押并清算锁定的抵押品,以支付相关债务。此外,在向借款人支付剩余的抵押品之前,将对债务收取罚款。

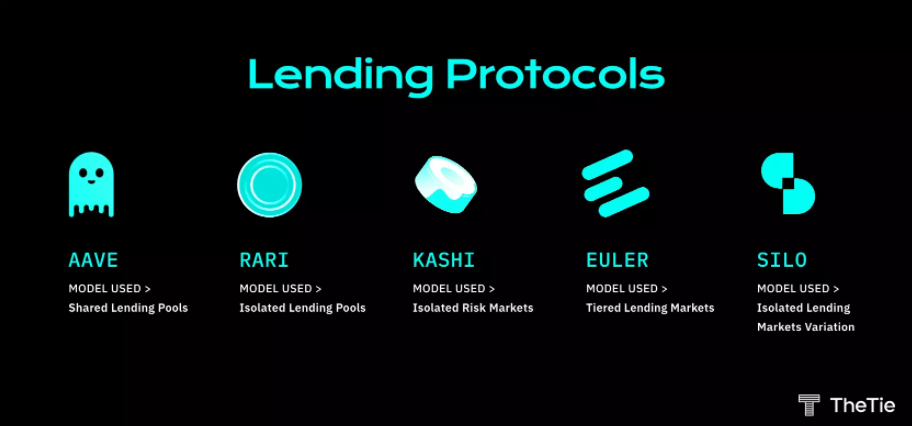

竞争对手分析

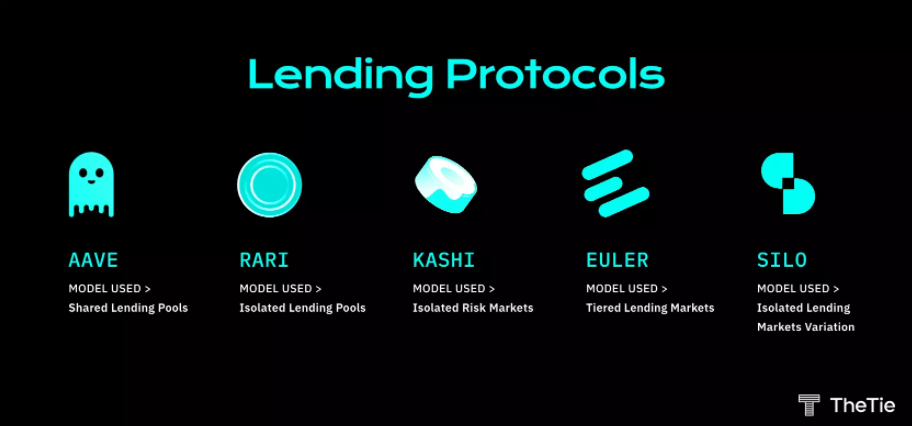

AAVE

模型:共享借贷池——第一代借贷协议(如 Aave)利用一种称为 "共享池 "的流动性模式。存放的资产被放入一个 "共享 "池中,其中包含该协议持有的所有抵押资产。

风险与注意事项

虽然这种模式在技术上比其他更孤立的协议更有资本效率,但它也带来了大量的风险。由于众多代币只有一个借贷池,如果一个代币被利用,整个借贷池都会被认为受到影响。因此,这些市场更适合于短尾资产,以避免潜在的漏洞。 我们已经在 C.R.E.A.M. 等示例中看到了这些情况,该漏洞导致黑客卷走了价值 1.37 亿美元的加密货币资产。

Rari

模型:孤立借贷池——用户可以创建自己的孤立货币市场,称为 Fuse 池。这些池子由许多代币组成,因为池子创建者可以使用任何资产、预言机或利率模型。这些资金池由许多代币组成,创造了一个有效的货币市场模式。

风险与注意事项

孤立借贷池比共享池的安全有所提高。也就是说,每个池子仍然取决于其所有资产的单独安全性。如果一个池子里的一个资产被破坏,整个池子也会被破坏。另外值得注意的是中心化的问题,每个资金池的创建者可以根据自己的需要调整资金池的参数,给资金池的安全带来进一步的压力。注:由于最近的监管压力和一个重要的漏洞,Rari 和 Fei 已经决定关闭该协议。

Kashi

模型:孤立的风险市场——用户可以为他们想要的任何货币对提供流动性并创建一个货币市场。

风险与考虑因素

这种模式实现了高水平的安全,因为每个货币对都是完全与其他货币对隔离的。如果一个货币对被破坏,它将只影响那个特定的货币对。然而,这种水平的隔离确实有其缺点,流动性分散在许多池子里。例如,USDC 有 30 多个资金池。由于流动性分散,这成为一个问题,借款人必须根据他们的资金规模挑选合适的资金池。

Euler Finance

模型:分层借贷市场——Euler 利用 Uniswap v3 的价格预言机来创建基于风险的资产层,以保护协议及其用户。这三个资产层是:抵押层、交叉层和隔离层。

风险与注意事项

主要的问题是预言机风险。Euler 依赖于 Uniswap V3 的价格预言机,该预言机在过去已经被多次利用。

Silo Finance

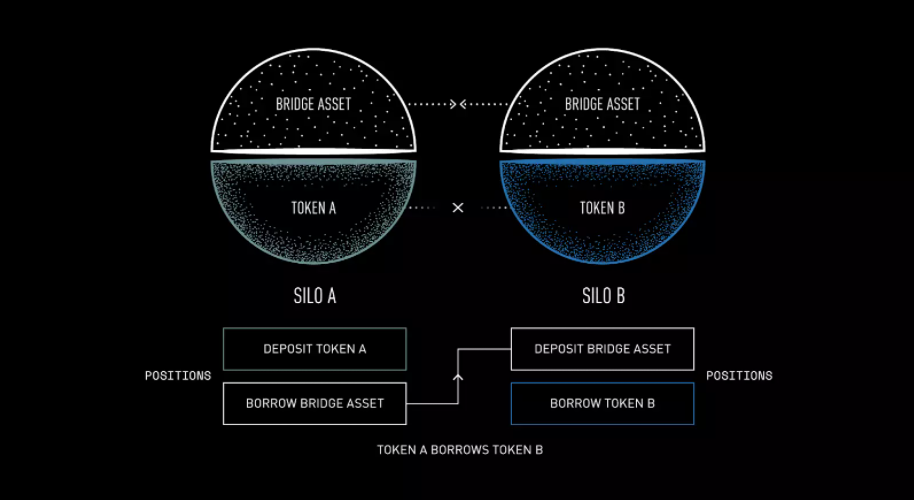

模型:孤立借贷市场的另一种形态——用户可以通过利用预设的桥接资产(ETH)为他们想要的任何代币资产创建一个货币市场。

风险与注意事项

Silo 利用 Uniswap v3 和 Balancer v2 价格预言机,这意味着市场的创建仅限于在这些平台中具有流动性池的代币资产。通过隔离不同的货币市场,风险也被隔离,从而实现了高级别的安全。每个货币市场都与 Silo 所谓的桥接资产配对,目前, $ETH 是唯一被用作桥接资产的资产。所有的交易都是通过这个资产进行的。因此,它是唯一需要被信任的资产。如果一个代币被破坏或被利用,唯一受影响的是该隔离池的桥接资产供应商( $ETH 贷款人)。

Silo Protocol 概述

Silo Finance 是一个去中心化、无需许可的借贷协议,通过利用隔离元素提供安全和高效的货币市场。Silo 的设计是为了解决现有借贷协议的主要痛点,共享池的安全缺陷是通过隔离每个借贷池来解决的,与 Kashi 的做法类似。Kashi 面临的困难是,流动性被分散在太多的池子里。虽然这种模式最终实现了相对于共享池的高水平安全,但它是以牺牲效率为代价的。

Silo 通过以下方式对孤立借贷市场模型进行了改进:

- 在不依赖治理的情况下,将任何代币资产列入白名单。流动性限制是由市场而不是治理设定的。

- 通过为每一种资产设立一个孤立的池子来实现更深层次的流动性

- 只要可以找到交易对手,就允许列出任何加密资产,从而提高可扩展性。

架构

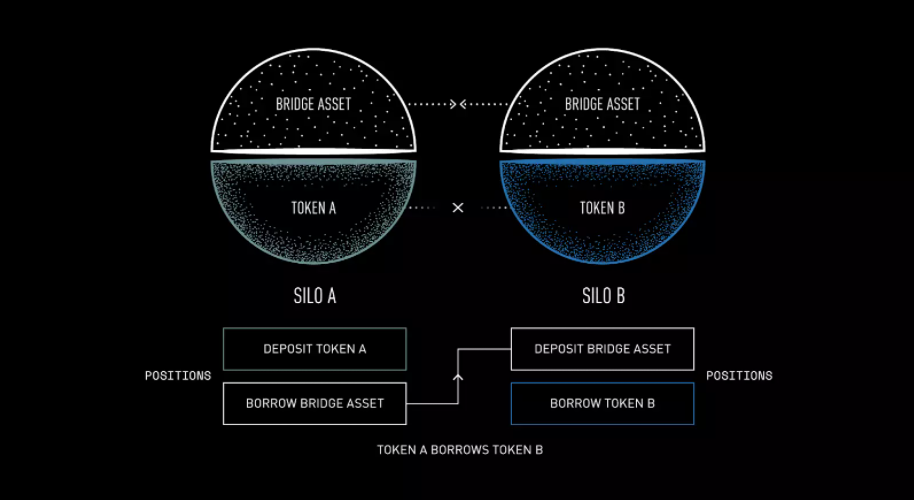

借贷模式

设计本身很简单。 当供应商使用他们的抵押品借款时,基本流程需要创建两个头寸。

决定开仓的第一步是抵押你想要借入的代币。由于每个代币都与受信任的桥接资产(ETH)配对,这就是用户以其抵押物进行借款所得到的代币。第二步是将借来的桥接资产存入持有用户希望借入的任何资产池中。要记住的一个考虑因素是,由于这种模式的性质,它需要进行四次交易,这也意味着四次交易费(Gas)。

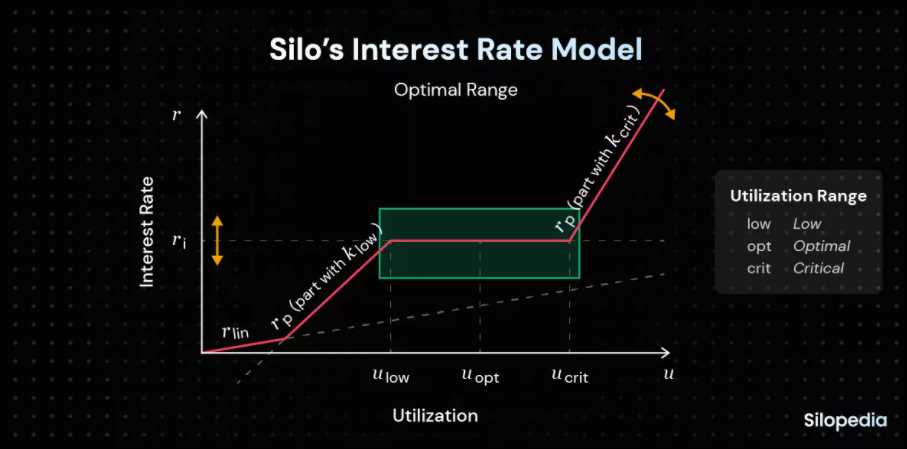

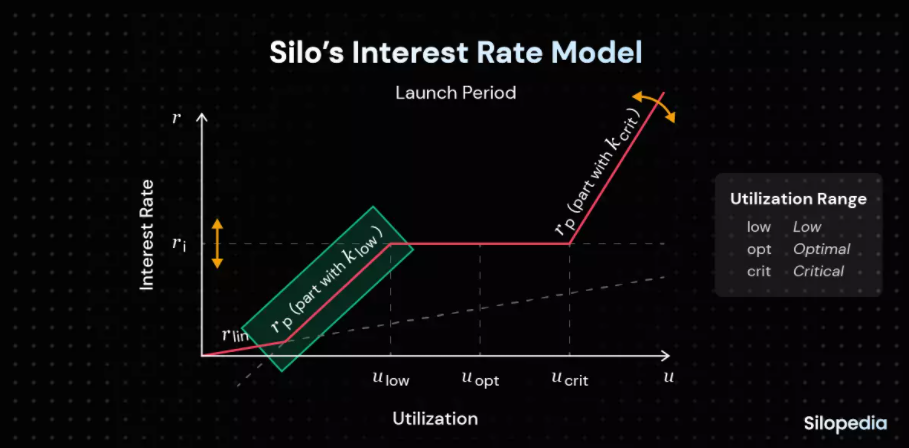

利率模型

Silo 采用了一种新颖的动态利率模型,与其他借贷协议使用的模型不同。通用模型是一个简单的模型——借款人通常向存款人支付利息,因此借款利率也随之为贷款利率提供资金;当借入资产的需求上升时,借款利率也会上升。

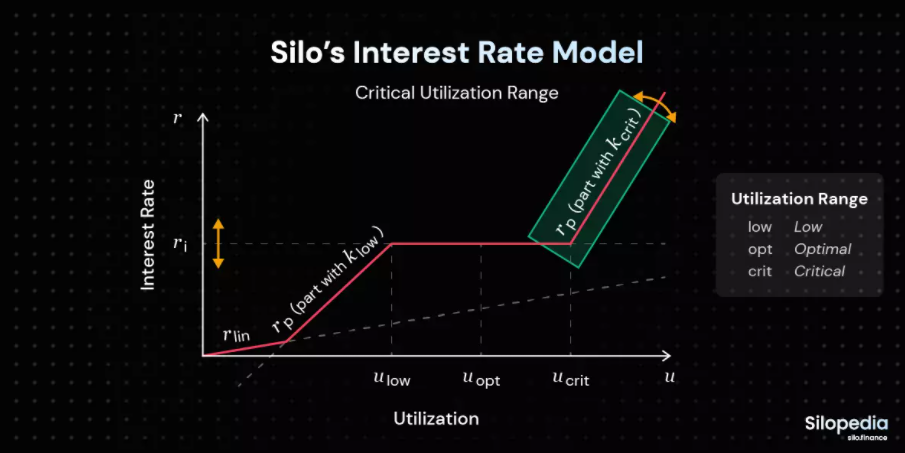

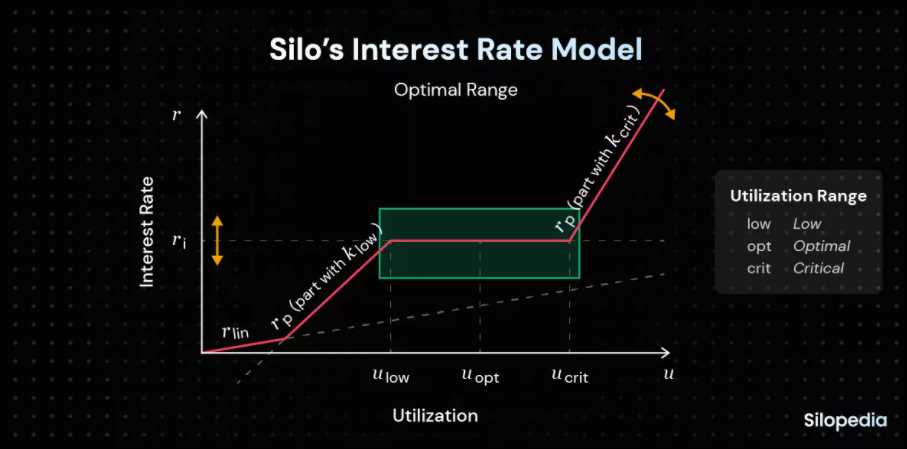

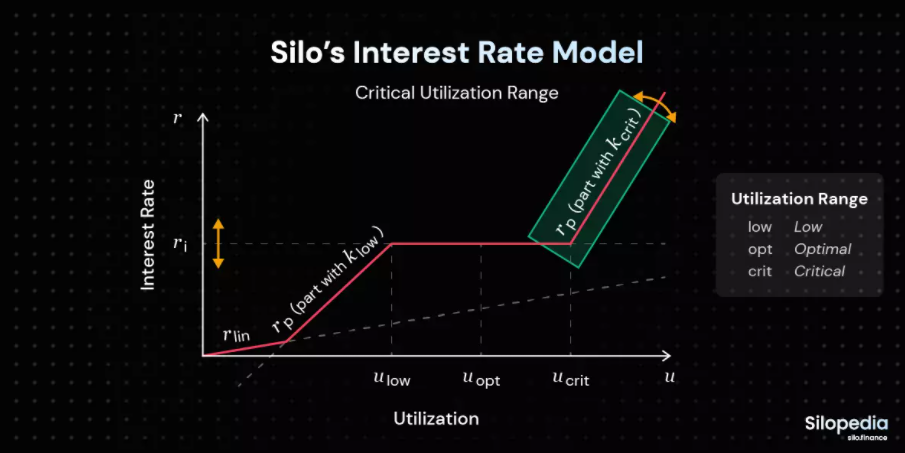

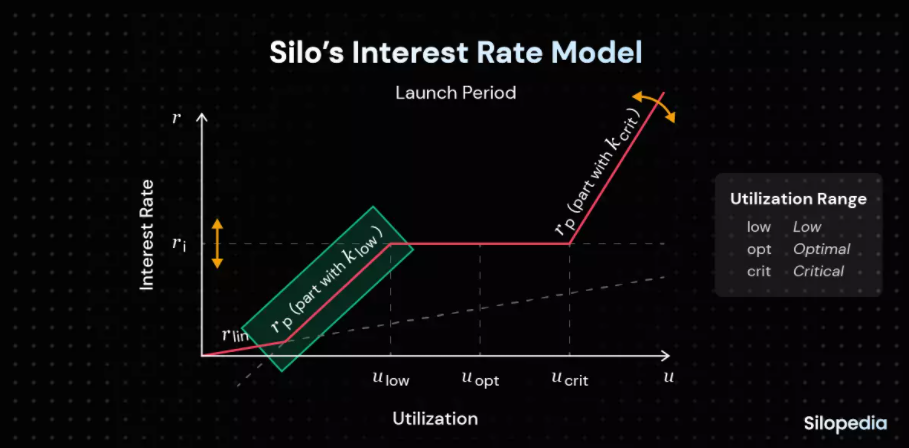

Silo 的利息模型旨在将任何特定资产的借贷需求维持在最佳范围内(上图中的绿色矩形)。最佳范围是 ulow(Utilization Low)和 ucrit(Utilization Critical)之间的平均值/中间点。当利用率达到临界水平时,该模型旨在调整利率(r),以改变用户的行为,并使利用率回到最佳范围。

当利用率超过 ucrit 时,利率会迅速增加。利率的提高鼓励贷款人存入更多的资金,以便利用更高的贷款利率。此外,由于借贷成本较高,借款人可能更倾向于尽早偿还贷款。

如果利用率下降到 ulow(利用率低)以下,利率会迅速下降。降低利率吸引了希望利用较低借贷成本的借款人,从而提高利用率。

代币经济学

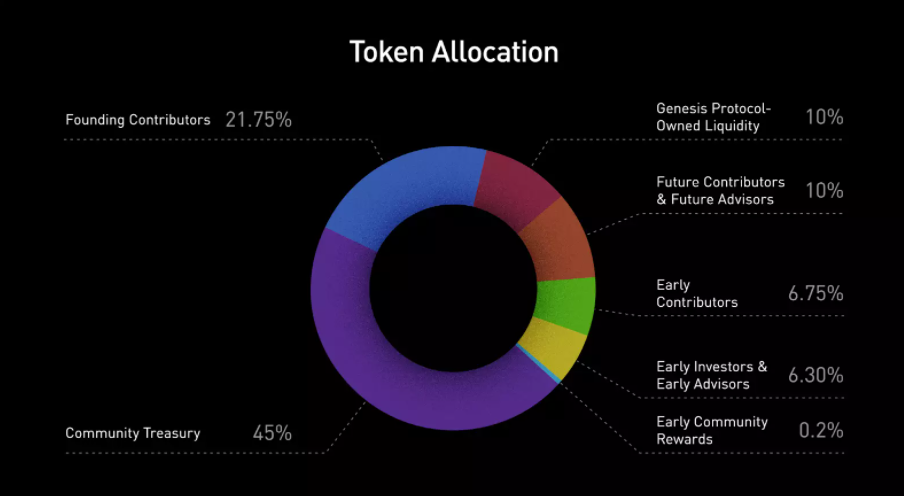

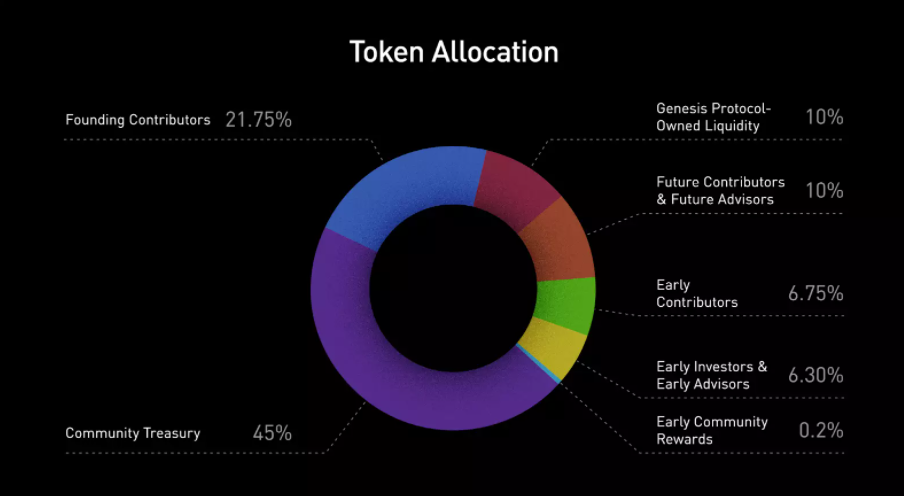

从 2021 年 12 月 1 日开始,在接下来的四年里,将铸造 10 亿个 $SILO 代币,未来的通货膨胀可能由管理层投票决定。截至本文撰写之时,Silo 已经承诺实现零排放。

流动性激励

2022 年 3 月 6 日,Silo 创建了一个提案,在 Curve V2 上建立一个 $SILO 池,并通过 CRV 排放来激励流动性。Silo 的计划是这样的:

- 在 Curve v2 上启动 SILO: 利用 FRAX 池,以推动流动性。

- 市场购买 $CVX 代币,以获得 Curve DAO 内的投票权。

- 使用新获得的投票权为 SILO: FRAX 池的 CRV 排放投票。

团队对这一提议采取了行动,开始收购 CVX。在 3 月 4 日和 3 月 6 日之间,该团队已经收购了 25 万美元的 CVX,花费了 441 万美元的 USDC,平均头寸大小为 17 美元。快进了几个月,尽管收益率很高(高峰时约 130%),Silo 只能在 Curve 上吸引相对少量的流动性。这导致了高滑点,给 Silo 的投资者可及性带来了瓶颈。

从那时起,社区一起创建并通过了一项提案,将 Silo 的流动性从 Curve 迁移到 Balancer。通过启用 SILO:ETH Balancer 池的衡量标准,SiloDAO 将能够通过激励(由贿赂支持)为其代币创建主要流动性来源。Balancer 被价格和 DEX 聚合器整合的程度远远高于 Curve,从流动性的角度来看,它是更理想的。此外,相对于稳定币,ETH 的配对使 LP 面临更低的无常损失。

现在,Balancer 激励机制的提案最近已经通过,Silo 将开始向 Balancer 注入 ETH 流动性。虽然目前还没有确切的日期,但激励措施将在 9 月中旬开始。

Silo 的稳定币

虽然还没有正式名称,但 Silo 正在推出自己的稳定币。该稳定币将作为一种桥接资产与 ETH 一起使用。

该计划是开发一种机制,用抵押品铸造去中心化的稳定币,而不是包装一个或一篮现有的稳定币。考虑到 USDC 和使用 USDC 作为支持资产的去中心化稳定币的最新发展,这一点现在尤其重要。

结论

Silo Finance 是一种货币市场协议,利用新颖的设计模式来隔离风险,同时保持资本效率。他们能够通过他们的一些旗舰功能来实现这一点,例如平台上的每个市场都有"Silos"(隔离风险)和动态利率(优化利用)。尽管如此,重要的是要注意,Silo 仍然处于起步阶段,随着在发布后流动性来源开始建立,可以预期的是代币价格会迎来巨大的波动。

原文链接

PEPE0.00 1.74%

PEPE0.00 1.74%

SUI4.30 -1.37%

SUI4.30 -1.37%

TON5.37 1.37%

TON5.37 1.37%

TRX0.24 -0.21%

TRX0.24 -0.21%

DOGE0.31 -3.59%

DOGE0.31 -3.59%

XRP2.19 -2.11%

XRP2.19 -2.11%

SOL179.78 -0.84%

SOL179.78 -0.84%

BNB646.80 -2.15%

BNB646.80 -2.15%

ETH3271.93 -1.68%

ETH3271.93 -1.68%

BTC95199.63 -2.00%

BTC95199.63 -2.00%

个人中心

个人中心 退出登录

退出登录

首页

首页 深潮精选

深潮精选 Research

Research 项目发现

项目发现 7x24h︎快讯

7x24h︎快讯 最新活动

最新活动

分享至微信

分享至微信

添加收藏

添加收藏 分享社交媒体

分享社交媒体 精选解读

精选解读

Kaito AI:Kaito Genesis NFT 铸币所得收益将全部分配给 Yaps 积分用户

Kaito AI:Kaito Genesis NFT 铸币所得收益将全部分配给 Yaps 积分用户

扫码关注公众号

扫码关注公众号